Введение

В настоящее время на российском рынке существует ряд компаний, представляющих из себя крупные конгломераты, которые обеспечивают устойчивый рост дивидендных выплат. Такие компании обычно называют «дивидендными аристократами» – это компании, регулярно выплачивающие дивиденды на протяжении определенного количества лет, размер которых, как правило, увеличивается с каждым годом. Например, в зарубежной практике к «дивидендным аристократам» относят компании, которые производят стабильные дивидендные выплаты в течение 10-25 лет [12, 13]. В России же установлен период оценки «дивидендных аристократов» 7 лет [8].

«Дивидендные аристократы» имеют стабильные финансовые показатели, благодаря чему в период экономического спада они, как правило, способны сохранять дивидендные выплаты, в то время как большинство компаний их отменяет.

Цель настоящего исследования заключается в классификации российских компаний «дивидендных аристократов» с учетом их отраслевой принадлежности и в совершенствовании методики отбора компаний в индекс «дивидендных аристократов».

Материалы и методы исследования

В ходе проведения настоящего исследования были изучены отечественная и зарубежная литература и Интернет-ресурсы, посвященные теме исследования.

В качестве методов исследования были использованы: системный подход, сравнительный анализ, метод обобщения и систематизации. Эмпирической базой для сравнительного анализа, обобщения и систематизации послужили сайты Управляющей компании «Доходъ», ВСделке.ру и S&P Global.

Результаты исследования и их обсуждение

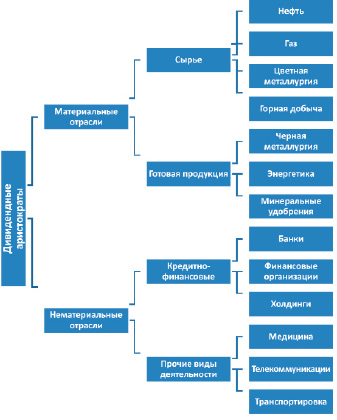

Анализ существующего списка из 30 акций российских компаний «дивидендных аристократов» показал, что в списке присутствуют компании, представляющие различные отрасли и осуществляющие различную деятельность [1]. Виды деятельности этих компаний представлены на рис 1.

Рис. 1. Виды деятельности дивидендных аристократов

Таким образом, 7 отраслей относятся к материальной сфере деятельности. При этом 4 отрасли относятся к производству сырья или промежуточной продукции и 3 отрасли к производству готовой продукции. Именно в материальной сфере больше всего представителей – «дивидендных аристократов». Нематериальная сфера состоит из 5 отраслей. При этом 3 отрасли относятся к кредитно-финансовым услугам, а в другие 3 отрасли входят компании, предоставляющие различные услуги, не относящиеся к кредитно-финансовым.

На формирование «дивидендных аристократов» могут оказывать влияние различные факторы. В зависимости от экспортно ориентированности компании, одни компании сильно зависят от внешней конъюнктуры, другие же наоборот зависят от внутренней политики государства. Кроме того, одни компании производят сырье или промежуточный продукт, а другие готовую продукцию или услуги. Также в составе акционеров компании могут быть как один, так и несколько крупных собственников и в зависимости от этого стратегия той или иной компании может отличаться.

Так, в нефтегазовой и металлургической отраслях, которые относятся к материальной сфере деятельности, как правило, присутствует значительная доля экспорта. С учетом введенных многочисленных экономических санкций западными странами в отношении наших экспортеров в 2022 году, таким компаниям необходимо переориентировать свою деятельность на увеличение экспорта на восток, а также на стимулирование внутреннего потребления для того, чтобы не останавливать свои производственные мощности. Остановка производства может привести к сокращению ВВП нашей страны и снижению доходов нашего бюджета. А компании «дивидендные аристократы» вносят значительный вклад в пополнение нашего бюджета [3, с. 52-53].

Что касается собственников, то, например, в системно значимом Сбербанке доля иностранных владельцев акций более 44%, а в стратегическом предприятии НЛМК – более 79% [9, 10]. В таких компаниях необходимо увеличивать долю российских собственников, а если у наших компаний не хватает свободных средств для приобретения их доли, то тогда следует приобрести эту долю нашему государству. По опыту 2022 года у зарубежных активов есть риск заморозки в результате введения новых санкций, а перевод зарубежных активов в российские активы устраняет такой риск. Важно также отметить, что перевод доли в другую дружественную страну тоже несет в себе риски, так как в любой момент ситуация может измениться, и страна может перестать быть дружественной. Заморозка активов может привести к утрате контроля над стратегически важными промышленными предприятиями а, значит, – к потере должного контроля над экономикой страны, что создает угрозу безопасности и обороноспособности страны [6, с. 143-146]. Кроме того, перевод активов в другие страны нежелателен еще и потому, что эти денежные средства не поступят в наш бюджет в виде налоговых поступлений от использования своего же сырья. Помимо этого, усиление доли государственного участия положительно скажется на стабильности отрасли, защите интересов потребителей и прозрачности деятельности компании [2, c. 286-290]. Таким образом, для развития нашей экономики предпочтительно, чтобы государство взяло на себя расходы на выкуп долей у зарубежных собственников и содержание стратегически значимых предприятий и получало доходы в виде налогов.

Более детальная отраслевая принадлежность компаний-представителей «дивидендных аристократов» в структурированном виде представлена далее (таблица).

По результатам рассмотрения классификационных факторов стоит отметить, что «дивидендные аристократы» охватывают значительное количество ключевых отраслей нашей экономики, каждая из которых имеет свою специфику. Больше всего «дивидендных аристократов» представлено в углеводородной, энергетической и металлургической отраслях материальной сферы деятельности.

Компании «дивидендные аристократы» для увеличения своей инвестиционной привлекательности помимо сохранения стабильных дивидендных выплат имеют также возможность внедрять инновации в свою деятельность. «При инновационной деятельности внедряются принципиально новые для мирового рынка или существенно улучшенные продукты, услуги, технологии и бизнес-процессы (т. е. инновации в узком смысле), а также заимствуются и адаптируются уже существующие инновационные продукты, технологии и процессы» [4, с. 31-35].

Классификационные факторы «дивидендных аристократов»

|

Виды деятельности |

Отрасли |

Определяющие классификационные факторы |

Предприятия |

|

Материальные |

Металлы и добыча |

Цветная металлургия |

Норникель, ВСМПО-АВИСМА |

|

Черная металлургия |

НЛМК, ММК, Северсталь и др. |

||

|

Горная добыча |

Алроса |

||

|

Энергетика |

Энергетика |

Мосэнерго, Россети, ОГК-2 и др. |

|

|

Углеводородная |

Нефть |

Лукойл, Роснефть, Татнефть и др. |

|

|

Газ |

Газпром, Новатэк |

||

|

Химия |

Минеральные удобрения |

Фосагро |

|

|

Нематериальные |

Финансы и банки |

Банки |

Сбербанк |

|

Финансовые организации |

Мосбиржа |

||

|

Холдинги |

АФК Система |

||

|

Телекоммуникации |

Телекоммуникации |

МТС |

|

|

Транспорт |

Транспортировка |

Совкомфлот |

|

|

Медицина |

Медицинские услуги |

Мать и дитя |

Особое место в инновационной деятельности компании занимают принципы цифровой экономики и применение финансовых инновации, которые в перспективе положительно влияют на финансовые показатели компании, снижают ее операционные издержки и обеспечивают более высокую эффективность бизнеса. К таким инновациям можно отнести использование новых технологий для повышения эффективности технологических и производственных процессов, внедрение современных цифровых решений для анализа данных и улучшения бизнес-процессов. Примерами финансовых технологий являются Big Data и анализ данных, биометрическая идентификация пользователей и клиентов, облачные технологии, искусственный интеллект и роботизация [11, с. 45-57]. Внедрение технологичных инноваций даст возможность ускорить экономическое развитие нашей страны [7, с. 97-101]. В отдельных отраслях, например, для нефтедобывающих компаний вопросы финансирования технологических инноваций должны стать в приоритете [5, с. 233-243].

Любое публичное акционерное общество можно проверить – является ли оно «дивидендным аристократом». В российской практике для этого применяют индекс стабильности дивидендов (Dividend Stability Index или DSI) – это показатель, отображающий стабильность выплат и повышения дивидендов за последние 7 лет по конкретным акциям компании. Индекс DSI может принимать значения от 0 до 1 и рассчитывается по общепринятой формуле:

DSI = (Y + G) / 14, (1)

где Y – сумма баллов за наличие выплат дивидендов в каждом году за последние 7 завершенных лет, то есть: Y → 7;

G – сумма баллов за сохранение или увеличение размера дивидендов в каждом году по сравнению с предыдущим за последние 7 завершенных лет, то есть: G → 7;

14 – установленный период лет оценки «дивидендных аристократов, умноженный на 2 – это константа из расчета того, что показатели Y и G стремятся к 7, а значение индекса DSI стремится к 1.

Полученные результаты расчета можно охарактеризовать следующим образом:

DSI > 0.7 — компания стабильно выплачивает дивиденды и повышает их уровень, такую компанию можно отнести к «дивидендным аристократам».

0.4 < DSI < 0.7 — компания выплачивает дивиденды, но отсутствует их регулярность или стабильный уровень выплаты.

DSI < 0.4 — компания выплачивает дивиденды не регулярно либо вовсе не платит их.

В соответствии с формулой (1) получается, что если компания на протяжении всех 7 лет каждый год выплачивала дивиденды, не снижая их размер, то у такой компании индекс DSI будет равен 1. В соответствии со списком «дивидендных аристократов» на российском рынке только одна компания Лукойл имеет такой высокий показатель DSI [1]. Если же компания в 1 году из 7 лет не выплатила дивиденды либо снизила их размер, то в этом случае она потеряет 1 балл из 14 и показатель DSI снизиться до 0,929. При потере 2 баллов DSI составит 0,857 и т.д.

Для сравнения с зарубежным опытом формирования «дивидендных аристократов», следует рассмотреть методику формирования индекса S&P 500 Dividend Aristocrats в США.

В индекс S&P 500 Dividend Aristocrats могут входить только компании, которые включены в индекс S&P 500. При этом для включения в индекс дивидендных аристократов компания должна обладать рядом критериев:

• Рыночная капитализация: рыночная капитализация с поправкой на оборот (FMC) должна составлять не менее 3 миллиардов долларов США.

• Ликвидность: средний дневной оборот (ADVT) должна составлять не менее 5 миллионов долларов США за три месяца до исходной даты ребалансировки.

• Рост дивидендов: общая сумма дивидендов на акцию должна увеличиваться каждый год в течение как минимум 25 лет подряд [14].

Таким образом, при сравнении методики формирования «дивидендных аристократов», можно подчеркнуть, что в российский индекс входит гораздо меньшее количество акций компаний (30 штук вместо 500 штук), используется меньший период анализа (7 лет вместо 25 лет) и не учитывается рыночная капитализация и ликвидность компании.

Экономическая обстановка ежегодно подвержена изменениям, в связи с чем, появляется необходимость в изменении методики оценки «дивидендных аристократов» путем увеличения временного цикла. Поскольку основной принцип «дивидендных аристократов» заключается в постоянном наращивании дивидендных выплат, то целесообразно трансформировать эту формулу, чтобы временной аспект увеличивался с каждым годом. В соответствии с этим целесообразно изменить количество периодов для оценки, чтобы ежегодно их количество увеличивалось на i.

В качестве совершенствования российской методики оценки «дивидендных аристократов» и их отбора в индекс с учетом изменения экономической обстановки в стране с каждым годом предлагается зафиксировать начало анализируемого периода с 2015 года, как время начала влияния эффекта введенных в 2014 году антироссийских санкций. Что, соответственно, ознаменовалось изменением денежных потоков и сокращением вывода капитала за границу. После фиксации начала анализируемого периода предлагается с каждым годом увеличивать период оценки «дивидендных аристократов», до тех пор, пока период оценки не достигнет 25 лет. Затем начало анализируемого периода с каждым годом будет сдвигаться на год вперед.

На рис. 2 синим цветом изображен существующий в России период оценки «дивидендных аристократов», который составляет 7 лет. Его можно обозначить далее, как t. А зеленым цветом изображены периоды, которые предлагается ежегодно включать после завершения каждого года. Например, по окончании 2022 года, в расчете индекса стабильности дивидендов предлагается учитывать данные за последние 8 лет, по окончании 2023 года – за последние 9 лет и т.д.

Рис. 2. Графическое изображение периода формирования «дивидендных аристократов» в России

В таком случае усовершенствованная формула примет следующий вид:

(2)

(2)

где n = t + i;

t – существующий период оценки «дивидендных аристократов, составляющий 7 лет;

i – дополнительный период оценки «дивидендных аристократов, составляющий i лет;

Y – сумма баллов за наличие выплат дивидендов в каждом году за последние t + i завершенных лет, то есть: Y → t +i;

G – сумма баллов за сохранение или увеличение размера дивидендов в каждом году по сравнению с предыдущим за последние t + i завершенных лет, то есть: G → t +i;

2(t+i) – сумма базовой и дополнительной величин лет оценки «дивидендных аристократов, умноженные на 2 – это константа из расчета того, что оба показателя Y и G стремятся к t + i, а значение индекса DSI стремится к 1, поэтому t + i в знаменателе умножаются на 2.

Таким образом, предложенная усовершенствованная формула позволяет учитывать временной аспект оценки «дивидендных аристократов», ежегодно расширяя период оценки дивидендных выплат для учета принципа постоянного их прироста.

Заключение

По результатам проведенного исследования можно подчеркнуть, что в список «дивидендных аристократов» входят компании из различных отраслей материальной и нематериальной сфер деятельности, а на их формирование могут оказывать влияние различные факторы, например, экспорт и структура собственников. При рассмотрении классификационных факторов было отмечено преобладание компаний из углеводородной, энергетической и металлургической отраслей материальной сферы деятельности в списке компаний «дивидендных аристократов».

В исследовании отмечено, что компании «дивидендные аристократы» имеют возможности внедрения инноваций в свою деятельность, среди которых особое занимают финансовые инновации, обеспечивающие более высокую эффективность бизнеса.

По итогам проведенного исследования была предложена усовершенствованная методика формирования и оценки «дивидендных аристократов», учитывающая экономические изменения путем ежегодного увеличения периода оценки, начиная с 2022 года.