Введение

На современном этапе развития экономики любого государства, ключевым её институтом выступает банковская система. Именно от степени ее эффективности и конкурентоспособности зависит функционирование экономики в целом.

Роль банковской системы в функционировании экономики значительна. Именно банки, выступают посредниками в перераспределение свободных денежных ресурсов, осуществляя кредитование практически всех сфер реальной экономики. Банковский сектор организует работу платежной системы, осуществляя расчеты между контрагентами за поставки товаров и услуг. Посредством деятельности кредитных организаций Банк России (мегарегулятор) реализует денежно-кредитную политику.

Постоянная модернизация и трансформация банковского сектора в последние несколько лет происходит в условиях глобальных изменений. С 2014 г. отечественный банковский сектор продолжает свою деятельность в условиях значительных и жестких экономических санкций, выражающихся не только в замораживании находящихся за пределами РФ активов российских банков, но и ограничении их в возможности осуществлять заимствование на западных финансовых рынках, а также запрет приобретать эмитируемые ими долговые обязательства.

Банковская система России является важной составляющей ее экономики поскольку выступает ключевым элементом в механизме финансирования хозяйствующих субъектов и проведении расчетов между ними и государством. Риски, возникающие в деятельности отечественных банков, могут повлиять не только на формируемый ими финансовый результат, но и на экономику в целом. Следовательно, оценка изменений величины проблемной задолженности по кредитам, которая является индикатором кредитного риска, позволит своевременно применить эффективные инструменты по снижению ее величины.

Материалы и методы исследования

Методологической базой выполненного исследования выступает обзор и оценка источников, отражающих информацию о деятельности одного из ключевых участников банковского отечественного рынка – ПАО Сбербанк, и влияния на результаты его деятельности внешних экономических санкций.

В процессе подготовки материалов исследования нами были применены методы: анализа, сравнения, синтеза, дедукции.

Результаты исследования и их обсуждение

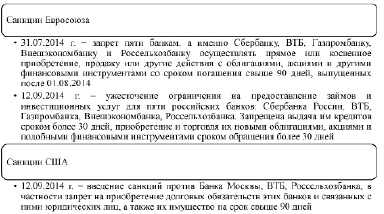

Санкции на операции российских банков за пределами РФ были наложены не только Евросоюзом и США, но и Канадой, Австралией, Японией, Норвегией, Швейцарией, а также другими стран. Наиболее явно на функционирование банковского сектора РФ влияют экономические санкции (рис. 1), введенные в результате присоединения к РФ Крыма и событий, происходящих на Украине [2].

Первоначально, влияние экономических санкций на деятельность отечественного банковского сектора не оценивалось негативно. Однако, по мере их развития и введения дополнительных санкций, правительство РФ и Банк России заявляют о том, что возникшие политические разногласия существенно затрудняют функционирование отечественных банков.

В качестве последствий введения санкций, регулятором обозначено ограничение возможности приобретения ресурсов на внешних финансовых рынках, и соответственно, повышение стоимости фондирования отечественных банков.

Рис. 1. Хронология экономических санкций, введенных в отношении отечественных кредитных организаций

Снижение качества сформированного ими кредитного портфеля за счет наличия финансовых рисков в деятельности предприятий-заемщиков, находящихся под воздействием санкций. Возможные риски высокой волатильности динамики курсов ценных бумаг санкционных кредитных организаций. «Влияние этих обстоятельств на состояние отдельных банков и на банковский сектор в целом является ограниченно негативным», – считают в Банке России [5].

Вопросы исследования результатов влияния экономических санкций на функционирование отечественных банков требуют детального изучения, поскольку своевременный анализ позволит выполнить прогноз их дальнейшего развития. А также формирования адекватных мер со стороны регулятора, которые позволят компенсировать внешние отрицательные воздействия. В свою очередь, минимизация отрицательного влияния санкций сделает возможным наращивание темпов развития экономики [4].

Отметим, что Сбербанк является одним из крупнейших отечественных банков. Его деятельность рассматривается как индикатор функционирования банковского рынка РФ. В связи с этим внешние политические события вызывают достаточно сильную реакцию Сбербанка.

Мы считаем, что оценку степени влияния экономических санкций на динамику ключевых показателей функционирования Сбербанка, предполагается произвести, используя изменения показателей: ключевых статей, формирующих активы кредитной организации; показанных ей финансовых результатов; фактических значений обязательных экономических нормативов ликвидности; объема ресурсов, предоставленных кредитной организации со стороны мегарегулятора; стоимостной оценки кредитов и депозитов банка.

В анализируемый нами период времени (2015-2019 гг. в сравнении с 2013 г.) кредитной организацией была сформирован следующий страновой состав активов (таблица).

трановая концентрация некоторых статей активов банка (таблица) отражает их неравномерное и избирательное размещение. Необходимо признать, что параметры страновой концентрации структуры активов изучаемой кредитной организации, обусловлены разработанными и внедренными в ее практику внутренними руководящими документами.

Оценка остатков средств, размещенных банком на счетах в сторонних кредитных организациях, отражает наличие существенного преобладания счетов, открытых в банках «группы развитых стран».

В 2013 г., то есть до введения в отношении Сбербанка первых санкций, остатки на счетах кредитных организаций указанной группы составляли 90,5 млрд руб. В следующем, 2014 г. показатель увеличивается до 192,5 млрд руб. (то есть более чем в 2 раза).

В последующие анализируемые годы присутствует аналогичная восходящая динамика статьи. В 2014-2018 гг. рост составил 204,5 млрд руб., то есть более 2 раз. Наличие положительной динамики остатков средств на счетах в сторонних зарубежных кредитных организациях спровоцировано ростом операций клиентов банка, проводимых по его счетам.

Следовательно, можно предположить, что санкционные ограничения не оказали существенного влияния на деятельность банка в сфере проведения расчетных операций.

Изучая региональную структуру остатков по данной статье, можно сказать, что в них преобладают счета, открытые в банках «группы развитых стран». На долю данной категории приходится в среднем за период 89%.

Показателями, учитываемыми нами в выполняемой сравнительной оценке, являются остатки различных элементов портфеля фондовых ценностей, сформированного банком. Первым элементом портфеля, выступают остатки финансовых активов, оценка которых произведена по справедливой стоимости по отношению к прибыли или убытку. К данной категории активов традиционно относят вложения в корпоративные и государственные ценные бумаги. Страновое распределение остатков финансовых вложений отражает доминирование в них ценных бумаг, эмитированных и размещенных на территории РФ. В 2013 г. уровень данной категории финансовых активов в их общей совокупности составлял 80,3% (116,1 млрд руб.). В 2014 г. присутствует рост остатков до 508,6 млрд руб., но в составе финансовых активов их уровень снижается до 61,6%.

Нисходящая динамика уровня финансовых активов отечественных эмитентов в портфеле сопровождается снижением их остатков в абсолютном выражении (-452,5 млрд руб.). Уровень финансовых активов, размещенных в странах «группы развитых стран», увеличивается, но не является доминирующим.

Страновая концентрация активов ПАО Сбербанк в 2013-2018 гг.

|

Наименование показателя |

Год |

Россия |

Страны СНГ |

Страны «группы развитых стран»* |

Другие страны |

Итого |

|

Средства в кредитных организациях, млн руб. |

2013 |

1 975 |

280 |

90 495 |

1 551 |

94 301 |

|

2014 |

35 826 |

866 |

192 524 |

127 271 |

356 487 |

|

|

2015 |

7 356 |

514 |

328 626 |

19 489 |

355 985 |

|

|

2016 |

8 603 |

237 |

333 431 |

5 672 |

347 943 |

|

|

2017 |

4 716 |

49 |

290 426 |

4 804 |

299 995 |

|

|

2018 |

4 657 |

138 |

397 040 |

4 484 |

406 319 |

|

|

Финансовые активы, оцениваемые по справедливой стоимости через прибыль или убыток, млн руб. |

2013 |

116 120 |

3 787 |

8 926 |

15 830 |

144 663 |

|

2014 |

508 589 |

107 |

48 740 |

268 252 |

825 688 |

|

|

2015 |

176 417 |

19 |

21 254 |

208 288 |

405 978 |

|

|

2016 |

97 087 |

52 |

14 019 |

30 185 |

141 343 |

|

|

2017 |

63 511 |

34 |

18 532 |

9 393 |

91 470 |

|

|

2018 |

56 120 |

7 317 |

63 075 |

71 769 |

198 281 |

|

|

Чистая ссудная задолженности, млн руб. |

2013 |

10 641 455 |

164 697 |

633 459 |

538 395 |

11 978 006 |

|

2014 |

13 505 010 |

322 150 |

910 970 |

1 151 249 |

15 889 379 |

|

|

2015 |

14 169 959 |

433 395 |

1 601 808 |

664 641 |

16 869 803 |

|

|

2016 |

14 094 701 |

252 521 |

530 692 |

1 343 708 |

16 221 622 |

|

|

2017 |

15 521 517 |

227 561 |

597 028 |

1 120 005 |

17 466 111 |

|

|

2018 |

17 779 942 |

128 533 |

1 011 542 |

1 222 836 |

20 142 853 |

|

|

Чистые вложения в ценные бумаги и другие финансовые активы, имеющиеся в наличии для продажи, млн руб. |

2013 |

1 512 118 |

37 677 |

85 534 |

108 899 |

1 744 228 |

|

2014 |

1 456 626 |

46 883 |

115 211 |

126 770 |

1 745 490 |

|

|

2015 |

1 774 655 |

56 010 |

155 698 |

329 994 |

2 316 357 |

|

|

2016 |

1 933 195 |

51 095 |

126 904 |

158 419 |

2 269 613 |

|

|

2017 |

2 212 868 |

25 755 |

126 181 |

153 031 |

2 517 835 |

|

|

2018 |

2 658 728 |

29 412 |

117 193 |

161 082 |

2 966 415 |

|

|

Чистые вложения в ценные бумаги, удерживаемые до погашения, млн руб. |

2013 |

384 716 |

10 633 |

8 639 |

- |

403 988 |

|

2014 |

342 398 |

6 316 |

17 760 |

- |

366 474 |

|

|

2015 |

410 977 |

5 119 |

20 376 |

- |

436 472 |

|

|

2016 |

411 186 |

27 820 |

14 789 |

2 166 |

455 961 |

|

|

2017 |

584 778 |

25 120 |

32 982 |

2 562 |

645 442 |

|

|

2018 |

646 720 |

12 182 |

28 760 |

8 042 |

695 704 |

|

|

*«Группа развитых стран» включает: Австралию, Австрию, Люксембург, Грецию, Ирландию, Италию, Канаду, Бельгию, Данию, Испанию, Нидерланды, Норвегию, Швецию, Новую Зеландию, Португалию, Великобританию, США, Германию, Финляндию, Францию, Швейцарию, Японию. |

||||||

Составлено автором. Источник: ПАО Сбербанк России. Официальный сайт.

Следующим элементом портфеля фондовых ценностей, участвующим в оценке санкционного влияния на функционирование банка, выступает торговый портфель ценных бумаг. В 2013-2018 гг. остатки портфеля демонстрируют восходящую динамику остатков на 70 п.п. (+1,2 трлн руб.). Аналогично составу финансовых активов, оценённых посредством прибылей или убытков, в портфеле ценных бумаг, предназначенных для реализации, преобладают бумаги, эмитированные отечественными корпорациями и правительством РФ. Доля статьи в составе портфеля стабильна (до 90%), и изменяется незначительно. Уровень остатков фондовых ценностей эмитентов стран «группы развитых стран» не оказывает существенного влияния на параметры портфеля, и составляет в среднем 5,5%.

Инвестиционные вложения банка в ценные бумаги различных категорий эмитентов показывают положительную динамику, увеличиваясь на 291,7 млрд руб. (то есть 72 п.п.). В 2014 г. в сравнении с 2013 г. присутствует не значительное сокращение остатков вложений, влияние которого не изменяет параметры портфеля. Остатки изучаемых нами инвестиционных вложений в ценные бумаги более чем на 90% сформированы за счет бумаг отечественных эмитентов.

Таким образом, по нашему мнению, экономические санкции в отношении Сбербанка, не повлияли на сформированный банком состав портфеля фондовых ценностей.

Важным показателем, отражающим степень влияния санкций на параметры деятельности банка, считаем изменение в составе сформированного им портфеля кредитов. В 2013 г. остатки ссудного портфеля банка составляли 11,9 трлн руб. В последующие 2014-2018 гг. анализируемый нами показатель увеличивается на 8,2 трлн руб. (+68 п.п.). В страновой концентрации кредитных вложений банка превалируют остатки кредитов, размещенных в различных сферах экономики РФ. Уровень ссуд, предоставленных отечественным заемщикам, составляет в среднем за период более 80%.

Следовательно, уровень ссудной задолженности, размещенной на территории стран «группы развитых стран», не оказывает существенного влияния на параметры кредитной деятельности банка. Учитывая, что в составе данной категории стран присутствуют поддержавшие экономические санкции, считаем влияние не существенным.

Несмотря на отсутствие прямого ярко выраженного влияния экономических санкций, ограничивающих деятельность Сбербанка, отметим присутствие косвенного влияния. То есть рисков, принимаемых банком в процессе обслуживания своих клиентов, на которых санкции оказывают более весомое влияние.

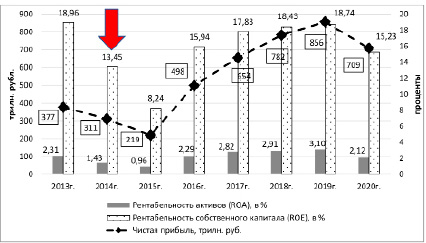

Наиболее чувствительным, к влиянию экономических санкций, показателем выступает сформированная банком по итогам года чистая прибыль и производные показатели рентабельности (рис. 2).

Данные графика отражают наличие тенденции сокращения объема чистой прибыли в 2014 г. (по отношению к величине данного показателя в 2013 г.) на 66 трлн руб. (17,5 п.п.). Необходимо отметить, сокращение чистой прибыли банка произошло по причине формирования резервов на возможные потери. Расходы по данной статье были увеличены практически в 3 раза (по отношению к 2013 г.).

Рис. 2. Изменения величины чистой прибыли ПАО «Сбербанк» и показателей рентабельности (ROA, ROE) в 2013-2020 гг.

Данные графика отражают наличие тенденции сокращения объема чистой прибыли в 2014 г. (по отношению к величине данного показателя в 2013 г.) на 66 трлн руб. (17,5 п.п.). Необходимо отметить, сокращение чистой прибыли банка произошло по причине формирования резервов на возможные потери. Расходы по данной статье были увеличены практически в 3 раза (по отношению к 2013 г.).

В 2015 г. нисходящая тенденция показателя сохраняется (-92 трлн руб.) в результате роста расходов на фондирование, из-за повышения стоимости всех источников привлечения ресурсов, и увеличения резервов на возможные потери. Отметим, что 2015 г. в силу сложной кризисной макроэкономической ситуации был достаточно трудным для банковского сектора РФ.

В последующий за 2015 г. период (2016-2019 гг.), несмотря на действующие экономические санкции по отношению к банку, присутствует рост величины чистой прибыли. Данный период характеризуется полной адаптацией деятельности банка к изменившимся условиям, и переносом центров фондирования на внутренний рынок. Аналогичная тенденция присутствует в изменениях показателей рентабельности банка, которые снижаются в 2014-2015 гг., а с 2016 г. показывают рост.

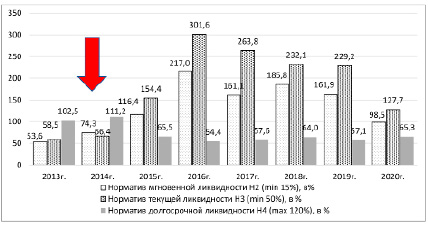

Имеющиеся исследования, анализирующие влияние на банковскую систему внешних экономических санкций, отмечают, что их ключевой задачей является воздействие на показатели средней и долгосрочной ликвидности. Следовательно, характеристика изменений в фактических значениях норматива долгосрочной ликвидности (Н4) позволит оценить степень данного воздействия (рис. 3).

Показатели ликвидности кредитной организации характеризуют ее возможность отвечать по текущим обязательствам с различными сроками. Так, например, Н2 отражает способность банка быть ликвидным в течение операционного дня, а Н3 – в течение месяца, Н4 – в течение одного года. Признаем, что отсутствие возможности привлекать краткосрочное финансирование для покрытия разрывов ликвидности не оказало значительного влияния на фактические значения нормативов ликвидности банка. В 2014 г. (в сравнении с 2013 г.) присутствует рост показателей ликвидности. Следовательно, кредитная организация обладает способностью отвечать по своим обязательствам.

Максимального значения показатели Н2 и Н3 достигают в 2016 г. В 2017-2019 гг. присутствует нисходящая тенденция (но, без нарушений рекомендуемых значений). Таким образом, потеря банком возможности фондирования на европейских рынках, в результате введения экономических санкций, не снизила уровень его ликвидности.

Рис. 3. Изменения фактических значений нормативов ликвидности ПАО Сбербанк России в 2013-2020 гг., в %

Рис. 4. Динамика средств, предоставленных Банком России, млрд руб.

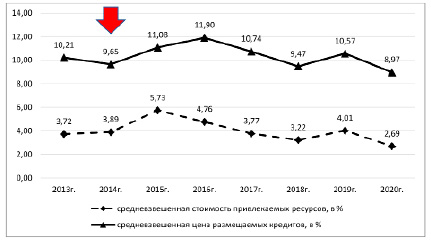

Рис. 5. Изменения в стоимостных параметрах привлекаемых и размещаемых ресурсов в 2013-2020 гг., в процентах

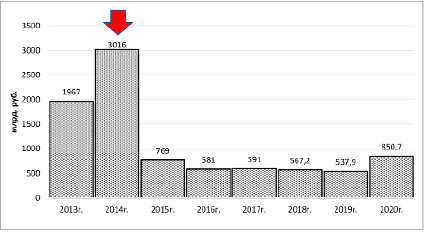

Нами было отмечено, что введение в отношении Сбербанка внешних экономических санкций, существенно сузило его возможности по привлечению зарубежных заимствований. В связи с этим, актуальность приобретают средства, предоставляемые санкционным банкам мегарегулятором (рис. 4).

Данные графика отражают наращивание остатков получаемых средств от Банка России в пассивах кредитной организации. Так, например, в 2014 г. остатки указанной категории средств составляли 3 трлн руб., что на 1 трлн руб. больше, чем в 2014 г. То есть, рост остатков, привлекаемых от Банка России средств, составил 53 п.п. Можно предположить, что в данном случае санкции оказали влияние на возможности банка осуществлять качественное фондирование, и выявили присутствующие разрывы в покрытии ликвидности. Однако, возможность привлечения средств регулятора позволила сохранить объемы деятельности.

В 2015-2019 гг. остатки заимствований ресурсов в Банке России (включая субординированные кредиты) сокращаются. Основной причиной выявленной динамики мы считаем принятое менеджментом банка решение о сокращении расходов по привлекаемым средствам.

Последним из показателей, динамика которого используется нами в процессе оценки степени влияния внешних экономических санкций на функционирование Сбербанка, является стоимость фондирования и размещаемых кредитов (рис. 5).

Полученные нами по результатам расчетов средневзвешенные значения стоимости привлекаемых банком различных категорий ресурсов показывают неравномерный рост в периоде. Так, например, в 014 г. (год введения внешних санкций по отношению к банку) присутствует снижение стоимостного показателя до 9,65%. (в 2013 г. он составлял 10,21%).

Увеличение стоимости привлечения ресурсов присутствует в 2015-2019 гг. Необходимо учитывать, что деятельность банка в 2015 г. происходила в условиях общих для экономики России финансовых проблемах. Следовательно, целесообразно связывать рост цены привлечения ресурсов не с санкциями, а с наличием маркоэкономических финансовых проблем. Отложенное воздействие которых на функционирование банка детализируется в 2016 г. (максимальная стоимость привлечения 11,90%). Аналогичную динамику показывает цена размещаемых банком кредитов [3].

Заключение

Таким образом, возможно заключить, что в изучаемый нами период 2013-2019 гг. деятельность ПАО «Сбербанк» испытывала на себе влияние внешних экономических санкций. Однако, грамотный менеджмент и наличие поддержки со стороны Банка России позволило не снижать объемы операций [1]. Изложенное нами выше позволяет заключить, что банк испытывает прямые и косвенные риски, связанные с введением санкций, но в состоянии их контролировать.