Российская Федерация находится в санкционной зависимости с 2014 года, и с 24 февраля 2022 года санкции стран Запада усилились, достигнув рекордного в истории уровня. Возникает вопрос: есть ли риск в том, что ли Банк России держит резервы в валютах, эмитенты которых ведут с Россией экономическую войну? Ответ на этот вопрос теперь знает весь мир, так как в связи со спецоперацией на Украине 24 февраля 2022 года странами – эмитентами «токсичных валют» были заморожены порядка половины российских золотовалютных резервах (ЗВР) в виде ценных бумаг и валюты на счетах в иностранных банках.

Научная новизна состоит в том, что впервые предложено понятие «токсичность валют». Отказ государств в разблокировке золотовалютных резервов означает их отказ или даже неспособность отвечать по долгам, и блокировка ЗВР делает валюты данных государств токсичными. Это означает, что вложения в активы, номинированные в токсичных валютах, имеют наибольший риск.

Практическая значимость исследования заключается в том, что появление рубля на мировой арене позволило бы избежать зависимости национальных экономик от стран-эмитентов мировых валют, имеющих неограниченные возможности влиять на международные валютно-финансовые отношения на мировом финансовом рынке.

Цель исследования – выявить признаки мировой валюты у российского рубля или его потенциал и перспективы стать мировой валютой в будущем.

Материалы и методы исследования

Мировая валюта, как известно должна обладать несколькими признаками одновременно: валюта платежа, валюта расчетов, валюта займов, валюта резервов, валюта обмена, валюта цены контрактов (рис. 1).

Доллар США и евро являются основными валютами резервов центральных банков. В настоящее время ситуация изменилась и встал вопрос о токсичности доллара и евро. Кроме того доллар постепенно слабеет на мировом валютном рынке по следующим причинам:

• печатание денег;

• торговый дефицит;

• рост государственного долга;

• торговые войны с Китаем;

• переход на Юань в торговле с Саудовской Аравии;

• переход на расчеты в рублях за газ.

Рис. 1. Признаки мировой валюты (по материалам исследований автора)

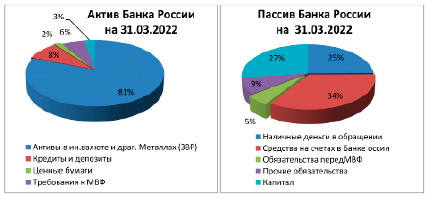

Рис. 2. Структура активов и пассивов Банка России на 31.03.2022 [1]

Таблица 1

Расчетные величины международных резервов Банка России на 01.01.2022 [2]

|

Методики определения минимального уровня золотовалютных резервов стран |

Сумма расчетного/фактического резерва: млрд долл США |

|

Фактическая величина международных резервов млрд $ на 01.01.2022 |

630,6 |

|

Трехмесячный импорт товаров и услуг |

155,5 |

|

20% обязательств, включаемых в широкую денежную массу |

225,5 |

|

Гвидотти (Сумма платежей по внешнему долгу страны (включая процентные платежи) в предстоящие 12 месяцев) |

60,546 |

|

Редди (Сумма трехмесячного импорта и платежей по внешнему долгу в предстоящие 12 месяцев) |

216,0 |

|

ARA EM (основной) минимальный расчетный уровень |

136,1 |

Для того чтобы рубль стал мировой валютой, также необходимо признать токсичными валютами существующие «мировые валюты». Прежде всего, необходимо ответить на вопрос «Почему Банк России хранит резервы в токсичных валютах?». Рассмотрим детально золотовалютные резервы в балансе Банка России (рис. 2), понятие и структуру золотовалютных резервов Банка России в разрезе валют и в разрезе стран.

Доля ЗВР в активах Банка России 81%[1]. Наличные деньги в обращении, средства на счетах в Банке России и капитал Банка России в пассиве обеспечены в первую очередь золотом и активами в иностранной валюте, размещенными в странах с высоким рейтингом. Возникает вопрос: «Какая необходимость в таком объеме золотовалютных резервов?» Согласно формуле, утвержденной Уставом МВФ[2], объем золотовалютных резервов Банка России должен быть ориентировочно 136 млрд долларов. Существует несколько методик по расчету минимального уровня золотовалютных резервов [2], результаты расчетов требуемой величины резервов представлены в таблице 1.

Композитный индикатор МВФ (ARA EM) предложен Международным валютным фондом (МВФ) как основа для оценки достаточности международных резервов стран с развивающимися финансовыми рынками в рамках консультаций по IV статье Устава МВФ. Рассчитывается по следующей формуле [2]:

ARA EM = 150% × ЭТУ + 5% × М2Х + 30% × ВД + 15% × ДПО), (1)

где ЭТУ – экспорт товаров и услуг за предыдущие 12 месяцев;

M2Х – широкая денежная масса;

ВД – платежи по внешнему долгу в предстоящие 12 месяцев;

ДПО – долгосрочные портфельные обязательства.

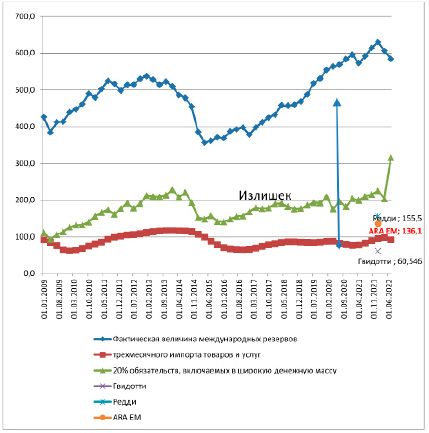

Рис. 3. Фактические и расчетный уровень обязательных резервов по методикам МВФ [2]

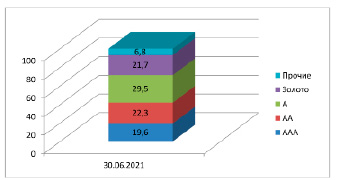

Рис. 4. Распределение резервов Банка России по уровням долгосрочного кредитного риска, % [1]

ARA EM = 150% × (5% × 550035+5% × 66252900/74,5+30% × 60546+15% × 2962) = = 136050 тыс. долларов США

На 1 июля 2021 резервы Банка России составляли 643 млрд долларов CIF. Таким образом, мы видим, что резервы Банка России накоплены в избыточном количестве, как показано на рис. 3.

Из рисунка 3 видно, что фактический уровень резервов Банка России более чем в 3 раза превышает все расчетные показатели по всем методикам расчета. Это говорит об устойчивости рубля, о достаточном уровне экономической безопасности и эффективности денежно кредитной политики. Данные резервы распределены по уровню риска следующим образом (рис. 4) [1].

Как видно из рис. 4, активы Банка России размещались на счетах центральных банков с долгосрочным кредитным рейтингом не ниже А. Отметим, что страновой рейтинг России на тот момент был ниже ВВВ. То есть Банк России, руководствуется основными принципами оценки устойчивости банковской системы [3]. Банк России, проводя политику управления золотовалютными резервами, ориентируется на правила управления рисками, и при проведении операций с активами в иностранных валютах производит оценку следующих рисков:

- валютных;

- кредитных;

- процентных;

- ликвидности

Обратим внимание на кредитный риск. который ограничивается различными лимитами и требованиями, предъявляемыми к кредитному качеству контрагентов и эмитентов. Минимальный кредитный рейтинг для иностранных контрагентов и эмитентов установлен на уровне «А» по классификации Fitch Ratings и S&P Global Ratings и на уровне «А2» по классификации Moody’s Investors Service. Например, согласно положению 199-И «О порядке расчета обязательных нормативов» [3], активы, взвешенные с учетом риска, имеют наименьший риск, если они размещены в странах эмитентах уровня не ниже А. Основные правила расчета активов, взвешенных по уровню риска [3], показаны в таблице 2.

Значения рейтингов долгосрочной кредитоспособности 1, приведенные в графе 2 таблицы 3, соответствуют международной рейтинговой шкале «Эс-энд-Пи Глобал Рейтингс» (S&P Global Ratings) и «Фитч Рейтингс» (Fitch Ratings) [4], значения рейтингов долгосрочной кредитоспособности 2, приведенные в графе 3, соответствуют международной рейтинговой шкале «Мудис Инвесторс Сервис» (Moody’s Investors Service). Что означает для эмитента долгового обязательства иметь высокий рейтинг, например, рейтинг А? По Базельскому соглашению, в котором состоит и Россия, чем выше рейтинг, тем ниже риск Самый незначительный риск имеет эмитент с рейтингом ААА.

Выбор валюты и страны в банковской деятельности происходит по принципу Базельского соглашения: чем выше рейтинг, тем ниже риски активов.

Резервы Банка России размещены преимущественно в странах с категорией риска А (таблица 4).

Таблица 2

Значения рейтингов долгосрочной кредитоспособности и коэффициенты риска для расчета достаточности капитала [3]

|

№ п/п |

Рейтинги долгосрочной кредитоспособности 1 |

Рейтинги долгосрочной кредитоспособности 2 |

Коэффициент риска, (в процентах) |

|

1 |

2 |

3 |

4 |

|

1 |

От AAA до AA- |

От AАА до AА3 |

0 |

|

2 |

От A+ до A- |

От А1 до A3 |

20 |

|

3 |

От BBB+ до BBB- |

От BАА1 до BАА3 |

50 |

|

4 |

От BB+ до B- |

От BА1 до B3 |

100 |

|

5 |

Ниже B- |

Ниже B3 |

150 |

|

6 |

Без рейтинга |

Без рейтинга |

100 |

Таблица 3

Рейтинги долгосрочной кредитоспособности и спекулятивные рейтинги [4]

|

Категория |

Рейтинг |

Пояснение к рейтингу |

|

Инвестиционная категория |

ААА |

Очень высокая способность выполнять свои финансовые обязательства |

|

АА |

Высокая способность выполнять свои финансовые обязательства |

|

|

А |

Умеренно высокая способность выполнять свои финансовые обязательства. Однако есть чувствительность к воздействию неблагоприятной экономической коньюнктуры |

|

|

ВВВ |

Достаточная способность выполнять свои финансовые обязательства. Однако большая чувствительность к воздействию неблагоприятной экономической коньюнктуры |

|

|

ВВВ- |

Самый низкий рейтинг инвестиционной кредитоспособности |

|

|

Неинвестиционная спекулятивная категория |

ВВ+ |

Самый высокий рейтинг спекулятивной категории |

|

ВВ |

Сравнительно невысокая подверженность рискам в краткосрочной перспективе |

|

|

В |

Более высокая подверженность рискам в условиях неблагоприятной деловой, финансовой коньюнктуры |

|

|

ССС |

Высокая на данный момент подверженность рискам, финансовые обязательства могут быть выполнены в условиях благоприятной деловой, финансовой коньюнктуры |

|

|

СС |

Очень высокая подверженность рискам, дефолт произойдет с большой вероятностью |

|

|

С |

Очень высокий риск неплатежеспособности, окончательный уровень возмещения будет ниже чем по долговым обязательствам |

|

|

D |

Дефолт по финансовым обязательствам или нарушение обязательства |

Таблица 4

Географическое распределение золотовалютных резервов Банка России в 2021 г. [1]

|

Золотовалютный резерв |

% |

|

Золото в хранилище |

21,7 |

|

Китай |

13,8 |

|

Франция |

12,2 |

|

Япония |

10 |

|

Германия |

9,5 |

|

США |

6,6 |

|

Межгосударственные организации |

5 |

|

Соединенное Королевство |

4,5 |

|

Австрия |

3 |

|

Канада |

2,8 |

Очевидно, что доллар США уже не является основной валютой резерва Банка России. Доля доллара США, например, в ЗВР Банка России всего 16,4%, евро-32%, Китайского Юаня 13,1%.

Результаты исследования и их обсуждение

Блокировка ЗВР Банка России означает неспособность эмитентов активов в данных валютах (счета и активы в странах Запада, применивших санкции) выполнять свои обязательства перед Российской Федерацией. Закон «О банках банковской деятельности»[5], основанный на принципах Базельского комитета также говорит о том, что невыполнение обязательств перед вкладчиками, то есть невозможность или отказ удовлетворить требования владельца счета или кредитора в течение 14 дней, невозможность или отказ вернуть его денежные средства означает банкротство банка и отзыв лицензии. То есть, фактически, безосновательная блокировка счетов означает нарушение обязательств перед Банком России, а, следовательно, дефолт эмитента (таблица 3).

Способность валюты стать мировой валютой займов показывает также долговая устойчивость государства [6]. Признаками долговой устойчивости служат различные коэффициенты, зависящие от отношения внешних платежей к экспорту товаров и услуг, к ЗВР страны, к ВВП, показатели внешнего долга на д.н., как показано в таблице 5 [6].

Все коэффициенты долговой устойчивости государства значительно ниже пороговых значений, поэтому рубль вполне может расцениваться как мировая валюта займов.

Таблица 5

Показатели долговой устойчивости РФ[6]

|

Год |

Коэффициент «Внешний долг/ВВП», % 1/ |

Коэффициент «Внешний долг/ Экспорт, % 2/ |

Коэффициент «Платежи по внешнему долгу/ВВП», % 3/, 6/ |

Коэффициент «Платежи по внешнему долгу/ЭТУ», % 4/, 6/ |

Коэффициент «Международные резервы/платежи по внешнему долгу», % 5/, 6/ |

Внешний долг на душу населения, долл. США |

|

2017 |

33 |

126 |

9 |

33 |

317 |

3530 |

|

2018 |

28 |

89 |

7 |

22 |

428 |

3100 |

|

2019 |

29 |

102 |

7 |

25 |

460 |

3349 |

|

2020 |

31 |

123 |

7 |

29 |

543 |

3199 |

|

2021 |

27 |

88 |

- |

- |

- |

3312 |

|

Пороговые значения коэффициентов ** |

50 |

130 – 220 |

- |

25 |

не менее 100 |

- |

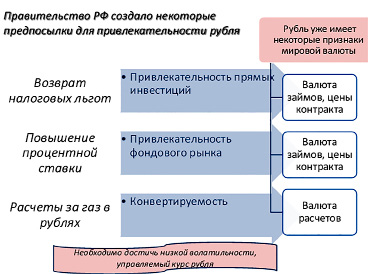

Рис. 5. Меры Правительства РФ, направленные на укрепление рубля (по материалам исследований автора)

В целом на устойчивость валютной системы оказывают влияние экономические – внутренние и внешние дисбалансы, финансовый кризис и его последствия, монетарная политика, модель и уровень социально-экономического развития страны [7]. Рост российской экономики и падение доллара к валютам развивающихся стран также имеет позитивное воздействие на курс российской валюты в текущем периоде [8, с. 1029].

Рубль уже имеет некоторые признаки мировой валюты: валюта займов, валюта цены контракта и валюта расчетов (в основном, за газ). Для этого уже проведен ряд реформ Правительства в экстренном порядке (рис. 5).

Выводы

В заключении можно отметить, что в 2022 году наметились некоторые тенденции к повышению значимости российского рубля в мировой валютной системе по двум причинам, указанным ниже.

1) Фактический уровень резервов Банка России более чем в 3 раза превышает все расчетные показатели по всем методикам расчета. Это говорит об устойчивости рубля, о достаточном уровне экономической безопасности и эффективности денежно кредитной политики.

2) Способность валюты стать мировой валютой займов подтверждается ее долговой устойчивостью, так как отношение внешних платежей к экспорту товаров и услуг, к ЗВР страны, к ВВП, показатели внешнего долга на д.н. не превышают пороговых значений. Практически все показатели долговой устойчивости страны имеют большой запас прочности.