Введение

Финансовая устойчивость предприятия является сложной и многоаспектной категорией, находящейся в зависимости от ряда внутренних и внешних факторов. Ухудшение общеэкономической ситуации в стране способствовало спаду производственной деятельности и деловой активности в сфере бизнеса во многих отраслях, что негативно отразилось на ликвидности активов и финансовой устойчивости [1]. Одним из важных элементов в системе обеспечения финансового благополучия предприятий является контроль над дебиторской и кредиторской задолженностью и обеспечением их оптимального размера и соотношения [2].

В системе управления финансовой деятельностью предприятий немаловажную роль играет бухгалтерский и управленческий учет. При этом учет дебиторской задолженности покупателей, поставщиков и подрядчиков осуществляется в составе активов предприятия по дебету счетов 60, 62, 76 [3]. Кредиторская же задолженность относится к пассивам предприятия и учитывается на кредите счетов 60, 62, 76 (для покупателей, поставщиков и подрядчиков), а также на счетах 66, 67 (полученные долгосрочные и краткосрочные кредиты и займы), 68 (бюджет), 69 (социальное страхование), 70, 71, 73 (перед персоналом и подотчетными лицами) [4].

В условиях усиления кризисных явлений контроль над дебиторской задолженностью и обеспечение эффективной системы взаимодействия с дебиторами входит в число важных управленческих задач, направленных на поддержание оптимального уровня ликвидности активов. Вместе с тем, немаловажно и поддерживать оптимальный уровень кредиторской задолженности, не допускать ее увеличения и просрочки, что оказывает непосредственное влияние на финансовую устойчивость и риск банкротства [5].

Цель исследования – провести сравнительный анализ дебиторской и кредиторской задолженности в разрезе ТОП-10 лидеров мясоперерабатывающей промышленности России в 2019 и 2021 гг., выявить состояние системы управления кредиторской и дебиторской задолженностью и его влияние на финансовую устойчивость.

Материалы и методы исследования

В ходе исследования использовались данные финансовых отчетностей 10-ти крупнейших по итогам 2021 года производителей мясоперерабатывающей промышленности [6], на основе которых была проведена сравнительная оценка в динамике за 2019 и 2021 годы размера, основных показателей оборачиваемости дебиторской и кредиторской задолженности и баланса их соотношения между собой. Выбор 2019 года в качестве базисного периода для исследования обусловлен его предшествующим усилению кризисных явлений в экономике положением, а сопоставление с данными за «послекризисный» 2021 год позволяет дать оценку текущей ситуации и ее изменению под влиянием негативных следствий. Исследование проводилось с использованием целого ряда методов и подходов, в том числе: интеллектуальный анализ данных и общенаучные инструменты анализа.

Результаты исследования и их обсуждение

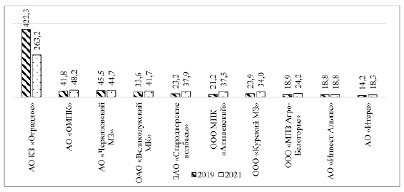

Общий размер выручки в рассматриваемых предприятиях сохраняет общую динамику к росту, что наблюдается для 7-ми из 10-ти организаций. Для лидера отрасли АО КЗ «Отрадное» в 2021 году отмечено снижение объема выручки более чем на 37% – с 422,3 до 263,2 млрд руб. Среди оставшихся предприятий, занимающих 2-10 позиции, объем выручки существенно меньше, чем у лидера, и в 2021 году варьировал в пределах 18,3-48,2 млрд руб. При этом среди них только в АО «Черкизовский МЗ» произошло снижение выручки на 1,8% – до 44,7 млрд руб., а в АО «Инвест Альянс» – осталась на прежнем уровне. При этом в оставшихся предприятиях динамика роста выручки сохраняется, наибольшие темпы прироста за 3 года можно выделить в ООО МПК «Атяшевский» (76,6%) и ЗАО «Стародворские колбасы» (63,4%), а наименьшие – в АО «ОМПК» (15,5%) В целом, можно говорить о том, что обобщенной тенденцией последних лет для мясоперерабатывающей промышленности является рост выручки, что свидетельствует о поддержании деловой активности (рисунок 1).

Немаловажную роль в сохранении деловой активности и финансовой устойчивости играет поддержание оптимального уровня и баланса дебиторской и кредиторской задолженностей, которые являются неотъемлемой частью производственно-экономической деятельности. Это связано с тем, что накопление дебиторской задолженности со стороны покупателей и прочих контрагентов способствует снижению абсолютной ликвидности, поскольку происходит отток денежных средств и их временный переход в менее ликвидную форму. Кроме того, усиление кризисных явлений в экономике способствует росту риска перехода существующей дебиторской задолженности в разряд невозвратной и безнадёжной, в связи с чем контроль и учет формирования дебиторской задолженности, а также изменение политики работы с контрагентами в сфере бизнеса сегодня крайне важно.

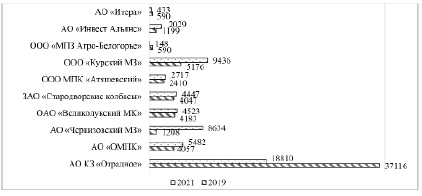

Сравнительная оценка размера дебиторской задолженности в ТОП-10 лидеров рынка мясоперерабатывающей промышленности также показала сохранение существенной дифференциации, связанной не только с масштабами деятельности предприятий, но и с разницей в принципах работы с дебиторами. Так, в АО КЗ «Отрадное» в 2019 году объем дебиторской задолженности превышал 37,1 млн руб., а к 2021 году снизился вдвое – до 18,8 млн руб., что также существенно выше уровня ближайших конкурентов и обусловлено существенно большими объемами производственно-экономической деятельности (рисунок 2).

Среди прочих предприятий из ТОП-10 только в 2-х к 2021 году отмечается снижение объема дебиторской задолженности, в то время как в оставшихся – устойчивая динамика к росту. Так, в 2021 году наибольший размер дебиторской задолженности отмечен в ООО «Курский МЗ» – 9,44 млн руб., что выше уровня базисного периода на 83%. Вторым по величине размер дебиторской задолженности отмечается в АО «Черкизовский МЗ», где показатель вырос в 6,1 раза – до 8,63 млн руб. Говоря о темпах роста дебиторской задолженности, стоит отметить, что более чем на 50% прирост отмечен в АО «Черкизовский МЗ», ООО «Курский МЗ» и АО «Инвест Альянс», а снижение – только в ООО «МПЗ Агро-Белогорье» (-75%) и АО «Итера» (-27%).

Рис. 1. Сравнение размера выручки в разрезе ТОП-10 лидеров мясоперерабатывающей промышленности России в 2019 и 2021 гг., млрд руб.

Рис. 2. Сравнение размера дебиторской задолженности в разрезе ТОП-10 лидеров мясоперерабатывающей промышленности России в 2019 и 2021 гг., тыс. руб.

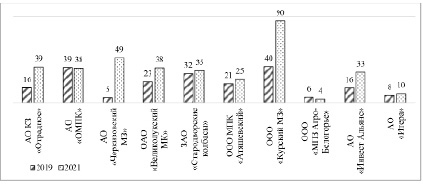

Рис. 3. Сравнение периода оборота дебиторской задолженности в разрезе ТОП-10 лидеров мясоперерабатывающей промышленности России в 2019 и 2021 гг., дней

Стоит отметить, что среди всех рассматриваемых предприятий в ООО «МПЗ Агро-Белогорье» во всем рассматриваемом периоде размер дебиторской задолженности является наименьшим и за 3 года существенно снизился, что является положительным фактором.

Оценка периода оборачиваемости дебиторской задолженности в разрезе рассматриваемых предприятий показала, что наиболее благоприятная ситуация сохраняется в ООО «МПЗ Агро-Белогорье», занимающем 8-ю позицию рейтинга. Так, в 2019 году период оборота средств в расчетах составлял всего лишь 6 дней, а к 2021 году снизился до 4-х дней, что свидетельствует о крайне высокой деловой активности. Также высокую оборачиваемость средств в расчетах можно отметить в АО «Итера», где за 3 года период оборота вырос с 8 до 10 дней. Среди прочих предприятий положительная динамика к повышению оборачиваемости дебиторской задолженности отмечается только в АО «ОМПК», где показатель снизился с 39 до 38 дней, но остается на достаточно высоком уровне в сравнении с другими предприятиями ТОП-10. В наибольшей степени сократилась оборачиваемость средств в расчетах в ООО «Курский МЗ» и АО «Черкизовский МЗ», где длительность одного оборота дебиторской задолженности возросла на 50 и 45 дней соответственно (рисунок 3).

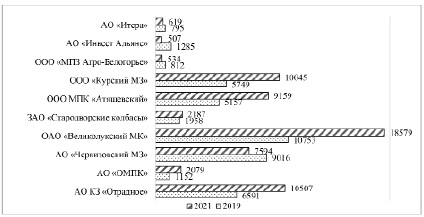

Рис. 4. Сравнение размера кредиторской задолженности в разрезе ТОП-10 лидеров мясоперерабатывающей промышленности России в 2019 и 2021 гг., тыс. руб.

В целом, можно говорить о том, что общей для большинства предприятий мясоперерабатывающей промышленности тенденцией является снижение деловой активности к 2021 году, что выражается в снижении оборачиваемости дебиторской задолженности во многом за счет ее накопления в условиях кризиса.

В свою очередь накопление кредиторской задолженности также оказывает негативное влияние на финансовую устойчивость и результативность деятельности предприятия: рост кредиторской задолженности способствует снижению ликвидности, финансовой устойчивости и доле устойчивого капитала, повышая уровень финансовой зависимости.

Сравнительная оценка размера кредиторской задолженности показала, что в 6-ти из 10-ти предприятий из ТОП-10 в 2021 году сохранилась положительная динамика к росту показателя. Так, в наибольшей степени (более чем на 50%) выросла кредиторская задолженность в АО «ОМПК» (80,3%), ООО МПК «Атяшевский» (77,6%), ООО «Курский МЗ» (74,7%), ОАО «Великолукский МК» (72,8%), АО КЗ «Отрадное» (59,4%). При этом стоит отметить, что снижение кредиторской задолженности наблюдается в АО «Инвест Альянс» (-60,5%), ООО «МПЗ Агро-Белогорье» (-34,2%), АО «Итера» (-22,1%) и АО «Черкизовский МЗ» (-15,8%). В результате, в 2021 году по абсолютному размеру кредиторской задолженности лидирует ОАО «Великолукский МК», где показатель достиг 18,58 млн руб., вторая позиция принадлежит АО КЗ «Отрадное» (10,5 млн руб.), а третья – ООО «Курский МЗ» (10,05 млн руб.). В свою очередь, самый низкий размер кредиторской задолженности в 2019 году отмечался в АО «Инвест Альянс» – 507 тыс. руб., а в 2021 году – в АО «Итера» (795 тыс. руб.), что во многом связано с более низкими объемами производственно-экономической деятельности данных предприятий, которые занимают 9-10 места рейтинга (рисунок 4).

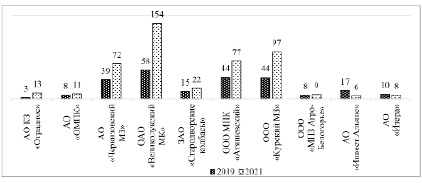

Сравнение периода оборота кредиторской задолженности в разрезе рассматриваемых предприятий мясоперерабатывающей промышленности показало, что во всех предприятиях, кроме АО «Инвест Альянс» и АО «Итера», сохраняется отрицательная динамика к увеличению длительности одного оборота, что свидетельствует об ухудшении финансовой ситуации. При этом самая высокая оборачиваемость кредиторской задолженности в базисном периоде отмечалась в АО КЗ «Отрадное» – 3 дня, а также в АО «ОМПК» и ООО «МПЗ Агро-Белогорье», в которых период оборота составлял 8 дней. В свою очередь самый длительный период оборота кредиторской задолженности в базисном периоде сохранялся в ОАО «Великолукский МК» (58 дней), ООО МПК «Атяшевский» и ООО «Курский МЗ» – 44 дня. В 2021 году отмечается рост периода оборота кредиторской задолженности во всех предприятиях, кроме занимающих 9-10 места АО «Инвест Альянс» и АО «Итера», где период оборота составил 6 и 8 дней соответственно. В свою очередь в лидирующем в базисном периоде по длительности оборота кредиторской задолженности ОАО «Великолукский МК» в 2021 году показатель вырос втрое – до 154 дней, что является крайне высоким уровнем и свидетельствует об общей низкой оборачиваемости кредиторской задолженности. Также наиболее низкой оборачиваемостью характеризуются ООО МПК «Атяшевский» и ООО «Курский МЗ», где к 2021 году период оборота вырос вдвое – до 97 и 77 дней соответственно. В целом, можно говорить о том, что к 2021 году в 8-ми предприятиях-лидерах мясоперерабатывающей промышленности произошло снижение оборачиваемости кредиторской задолженности, что свидетельствует об ухудшении ситуации (рисунок 5).

Помимо общего объема и оборачиваемости дебиторской и кредиторской задолженностей, также важное значение имеет соотношение данных индикаторов, что отражает эффективность использования ресурсов организации, что оказывает непосредственное влияние на финансовую устойчивость. Считается оптимальным, чтобы дебиторская задолженность превышала кредиторскую, либо же была равна ей. В том случае, если объем кредиторской задолженности выше дебиторской, это свидетельствует о неэффективном использовании привлеченных ресурсов (таблица).

Рис. 5. Сравнение периода оборота кредиторской задолженности в разрезе ТОП-10 лидеров мясоперерабатывающей промышленности России в 2019 и 2021 гг., дней

Сравнительная оценка соотношения объема дебиторской и кредиторской задолженностей в разрезе ТОП-10 лидеров мясоперерабатывающей промышленности России в 2019 и 2021 гг.

|

№ |

Предприятие |

Соотношение объема дебиторской и кредиторской задолженностей |

||

|

2019 г. |

2021 г. |

Изменение |

||

|

1 |

АО КЗ «Отрадное» |

5,6 |

1,8 |

-3,8 |

|

2 |

АО «ОМПК» |

3,5 |

2,6 |

-0,9 |

|

3 |

АО «Черкизовский МЗ» |

0,1 |

1,1 |

1,0 |

|

4 |

ОАО «Великолукский МК» |

0,4 |

0,2 |

-0,2 |

|

5 |

ЗАО «Стародворские колбасы» |

2,1 |

2,0 |

-0,1 |

|

6 |

ООО МПК «Атяшевский» |

0,5 |

0,3 |

-0,2 |

|

7 |

ООО «Курский МЗ» |

0,9 |

0,9 |

- |

|

8 |

ООО «МПЗ Агро-Белогорье» |

0,7 |

0,3 |

-0,5 |

|

9 |

АО «Инвест Альянс» |

0,9 |

4,0 |

3,1 |

|

10 |

АО «Итера» |

0,7 |

0,7 |

- |

В результате было установлено, что в 2019 году только в 3-х предприятиях из 10-ти рассматриваемых объем кредиторской задолженности был выше кредиторской: в АО КЗ «Отрадное» – в 5,6 раза, в АО «ОМПК» – в 3,5 раза, а в ЗАО «Стародворские колбасы» – в 2,1 раза. При этом в оставшихся предприятиях показатель не превышал 1, а среди них коэффициент на уровне 0,9 отмечен только в 2-х, в то время как в оставшихся варьировал в пределах 0,1-0,7. В свою очередь самое низкое значение коэффициента в базисном периоде отмечалось для АО «Черкизовский МЗ» и ОАО «Великолукский МК». В 2021 году общей для многих предприятий является тенденция к снижению соотношения между дебиторской и кредиторской задолженностью, что связано с ростом объема обязательств предприятий. Так, в отчетном периоде дебиторская задолженность превышала кредиторскую в 5-ти предприятиях – АО КЗ «Отрадное», АО «ОМПК», ЗАО «Стародворские колбасы», АО «Черкизовский МЗ» и АО «Инвест Альянс», при этом последние 2 предприятия смогли улучшить свои позиции относительно уровня 2019 года. В результате, в 2021 году наиболее благоприятная ситуация отмечается в АО «Инвест Альянс», где дебиторская задолженность в 4 раза превысила кредиторскую. Среди предприятий, где значение коэффициента меньше 1, самое низкое значение можно выделить в ОАО «Великолукский МК», где на 1 рубль кредиторской задолженности приходится лишь 20 копеек задолженности дебиторской, что свидетельствует о неоднозначной ситуации.

Заключение

Сравнительная оценка изменения объема дебиторской и кредиторской задолженности в разрезе ТОП-10 лидеров мясоперерабатывающей промышленности позволила выявить, что в 2021 году, на фоне усиления кризисных явлений, обобщенной тенденцией для большинства предприятий стало снижение объема дебиторской задолженности и сокращение скорости ее оборачиваемости при одновременном росте задолженности кредиторской, оборачиваемость которой также снизилась. При этом соотношение между дебиторской и кредиторской задолженностями в разрезе ТОП-10 лидеров мясоперерабатывающей промышленности показало, что в 2019 году только в 3-х предприятиях индекс находится на оптимальном уровне и превышал 1, а в 2021 году число таких предприятий выросло до 5-ти, но вместе с тем в ряде из них сохраняется неблагоприятная ситуация, связанная с тем, что на 1 рубль кредиторской задолженности приходится 10-90 копеек задолженности дебиторской. Это позволяет говорить о том, что финансовая устойчивость даже в разрезе лидеров отрасли является нестабильной и может привести к кризисным явлениям.