Введение

«Материальная помощь – выплата социального характера, она предназначена для участия в хороших и поддержки работников в плохих жизненных событиях. Тем самым работодатель показывает свое небезразличие и взамен получает лояльность работников. Такие выплаты – популярная практика всех крупных компаний» [1].

Материальная помощь – это денежные средства или иное имущество организации, которые работодатель выдает своим работникам при наступлении определенных событий в их жизни: свадьба, рождение ребенка, дорогостоящее лечение работника или близких членов его семьи, смерть члена семьи работника, выход работника на пенсию и т. д.

Необходимо отметить, что ни один нормативно-правовой акт не обязывает руководителей коммерческих организаций безвозмездно оказывать материальную помощь своим сотрудникам, а тем более членам их семей. Так как выплата материальной помощи не одним законом не установлена, работодатель определяет порядок выплат сам.

Цель исследования

Целью исследования является систематизация и представление информации по учету материальной помощи в коммерческих организациях, рассмотрение во взаимосвязи бухгалтерских и налоговых аспектов учета материальной помощи, практический обзор документов-оснований по выплате материальной помощи. А также рассмотрение практических примеров по учету таких операций, которые помогут разобраться в рассматриваемом вопросе, как начинающему бухгалтеру, так и тем, кто столкнулся с такими хозяйственными операциями впервые.

Материалы и методы исследования

Различные теоретические аспекты учета материальной помощи в бухгалтерском учете коммерческих организаций освещены в работах многих авторов: Ю.А. Бабаева, Г.М. Лисовича, Ю.И. Сигидова, А.М. Сайгидмагомедова, Н.П. Кондракова, Н.Г. Гаджиева, А.Л. Полковского, И.Е. Мизиковского, Ю.Ю. Газизьяновой и других. Налоговые нюансы в той или иной степени не плохо освещены на сайтах Главбуха, КонтурЭльба и других компаний, оказывающие услуги в области бухгалтерского и налогового учета. Но с практической точки зрения, на наш взгляд, информации по рассматриваемому вопросу не достаточно.

Нами были изучены теоретические и практические аспекты (на примере реальных организаций) учета материальной помощи, которые мы изложили ниже.

Обязанность работодателей по оказанию материальной помощи своим сотрудникам может быть предусмотрена локальными нормативными актами организации (Положением об оплате труда, Коллективным (трудовым) договором, Положением об оказании материальной помощи) или же решение о выплате материальной помощи может принять руководитель организации по своей инициативе или по инициативе сотрудника организации на основании его заявления.

Стоить отметить, что если материальная помощь предусмотрена локальными нормативными актами организации, то работодатель не имеет права отказать в получении материальной помощи сотруднику, указавшему в заявлении один из пунктов-оснований, прописанных в указанных Положениях [2].

Также решение о выплате материальной помощи сотрудникам организации могут принять учредители [3].

Суммы материальной помощи могут выдаваться на основании приказа руководителя по письменному заявлению сотрудника организации. Если инициатива по выдаче материальной помощи исходит от руководства организации, то просто составляется Приказ о выдаче материальной помощи [3, 4, 5, 6] (табл. 1).

Таблица 1

Характеристика документов-оснований на оказание материальной помощи работнику организации (составлено автором)

|

Наименование первичного документа |

Характеристика |

|

Документы-основания на оказание материальной помощи работнику организации |

|

|

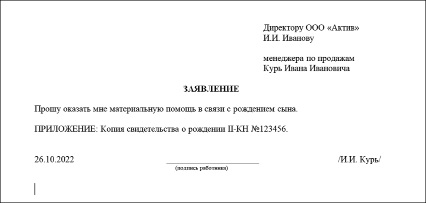

Заявление работника (служебная записка) (рис. 1) |

При наступлении определенной жизненной ситуации работник составляет заявление с просьбой оказать ему материальную помощь на имя руководителя организации, а также прилагает к заявлению копии оправдательных документов (лучше, чтобы они были заверены нотариально) – свидетельство о браке, свидетельство о рождении ребенка, медицинское документы и т. д., а руководитель изучает заявление и принимает решение об издании соответствующего Приказа или отказе в предоставлении материальной помощи |

|

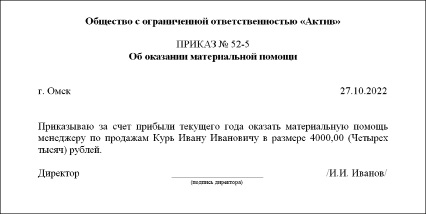

Приказ руководителя о выдаче материальной помощи (рис. 2) |

После получения заявления от сотрудника, работодатель (при положительном решении) составляет Приказ (распоряжение) на оказание материальной помощи сотруднику организации. В Приказе (распоряжении) обязательно указывается источник и сумма выплаты, должность и ФИО сотрудника, дату. Если инициатива по выдаче материальной помощи исходит от руководства организации, то просто составляется Приказ о выдаче материальной помощи |

Рис. 1. Пример заявления на получение материальной помощи

Рис.2. Пример Приказа на оказание материальной помощи работнику

Суммы материальной помощи могут быть выданы наличными денежными средствами из кассы организации или могут перечисляться на зарплатную карту работника [1, 2, 3, 4, 5, 6]. В таких случаях необходимо использовать платёжные документы на выбытие денежных средств: расходный кассовый ордер или платёжное поручение.

Учет расчетов с работниками организации, связанных с выдачей им материальной помощи осуществляется с использованием счета 73 «Расчеты с персоналом организации по прочим операциям». К данному счету необходимо открыть субсчет, например, 73.1 «Материальная помощь».

Начисление материальной помощи необходимо отразить следующей корреспонденцией счетов: Дебет 91-2 «Прочие расходы» Кредит 73.1 «Материальная помощь», а выплату, Дебет 73.1 «Метательная помощь» Кредит 50 «Касса организации» или 51 «Расчетный счет» [3, 4, 5, 6].

При учете материальной помощи существует множество аспектов налогового учета. В табл. 2 мы представили нюансы налогового учёта операций по оказанию материальной помощи работникам организации в соответствии с НК РФ [7] и другими нормативно-правовыми актами.

Таблица 2

Нюансы налогового учёта операций по оказанию материальной помощи работнику в соответствии с НК РФ (составлено автором)

|

Наименование налога / сбора |

Налогообложение |

|

Оказание материальной помощи работнику |

|

|

НДФЛ |

Материальная помощь облагается НДФЛ по ставке 13 % за исключением случаев указанных ниже. Не облагается материальная помощь, выплаченная: – работодателями членам семьи умершего работника, бывшего работника, вышедшего на пенсию, или работнику, бывшему работнику, вышедшему на пенсию, в связи со смертью члена (членов) его семьи (однако следует помнить, что в соответствии с Семейным Кодексом Российской Федерации, членами семьи являются: супруги; родители; дети; усыновители и усыновлённые (ст. 2)) (п. 8 ст. 217); – налогоплательщикам из числа граждан, которые в соответствии с законодательством отнесены к категории граждан, имеющих право на получение социальной помощи, в виде сумм адресной социальной помощи, оказываемой за счет средств федерального бюджета, бюджетов субъектов РФ, местных бюджетов и внебюджетных фондов (п. 8 ст. 217); – работодателями работникам (родителям, усыновителям, опекунам) при рождении (усыновлении (удочерении) ребенка, установлении опеки над ребенком, выплачиваемой в течение первого года после рождения (усыновления, удочерения), установления опеки, но не более 50 тысяч рублей на каждого ребенка (п. 8 ст. 217); – полученные налогоплательщиками, пострадавшими от террористических актов на территории РФ, стихийных бедствий или от других чрезвычайных обстоятельств, и (или) физическими лицами, являющимися членами их семей, в связи с указанными событиями (п. 46 ст. 217) – в остальных случаях: выплаты до 4000 руб. (п. 28 ст. 217) |

|

НДС |

Если материальная помощь оказывается в натуральной форме, передача ценностей признаётся реализацией и облагается НДС (п. 1 ст. 146), который рассчитывается в зависимости от того, как было учтено имущество, передаваемое безвозмездно: – по стоимости, включающей сумму входного НДС; – по стоимости, не включающей сумму входного НДС. В первом случае НДС начисляется с межценовой разницы (п. 3 ст. 154), а во втором случае НДС рассчитывается со всей стоимости переданного имущества (п. 2 ст. 154). НДС, уплаченный поставщикам при приобретении имущества, можно принять к вычету, для чего потребуется наличие счёт-фактуры (п. 1 ст. 172) |

|

Страховые взносы |

Не взимаются с материальной помощи, выплаченной (пп. 3 ст. 422): – физическим лицам в связи со стихийным бедствием или другим чрезвычайным обстоятельством в целях возмещения причиненного им материального ущерба или вреда их здоровью, а также физическим лицам, пострадавшим от террористических актов на территории РФ; – работнику в связи со смертью члена (членов) его семьи; – работникам (родителям, усыновителям, опекунам) при рождении (усыновлении (удочерении) ребенка, установлении опеки над ребенком, выплачиваемой в течение первого года после рождения (усыновления (удочерения), установления опеки, но не более 50 000 рублей на каждого ребенка; – в остальных случаях: выплаты материальной помощи до 4000 руб. |

|

Налог на прибыль |

В соответствии с пунктом 23 ст. 270 НК РФ материальная помощь не включается в расходы, уменьшаемые налог на прибыль (но есть исключения). В НК РФ не разъяснено, что понимается под материальной помощью. В соответствии со ст. 255 НК РФ в расходы налогоплательщика на оплату труда включаются любые начисления работникам в денежной и (или) натуральной формах, стимулирующие начисления и надбавки, компенсационные начисления, связанные с режимом работы или условиями труда, премии и единовременные поощрительные начисления, расходы, связанные с содержанием этих работников, предусмотренные нормами законодательства Российской Федерации, трудовыми договорами (контрактами) и (или) коллективными договорами |

В связи с частичной мобилизацией в Госдуму внесен законопроект о поправках в НКРФ в части НДФЛ и страховых взносов с материальной помощи. Предлагается расширить перечень доходов – единовременной материальной помощью в связи с мобилизацией, освобождаемых от обложения НДФЛ и страховыми взносами. Предельный размер такой материальной помощи, освобождаемый от налогообложения, предлагается установить не более 200 тыс. руб. на одного работника. При этом единовременную материальную помощь в связи с мобилизацией могут получить не только сами мобилизованные сотрудники, но и сотрудникам, чьи родственники были мобилизованы (родители, жены) [8].

Более подробно остановимся на вопросе учета материальной помощи при определении налога на прибыль. В соответствии со статьей 135 Трудового кодекса РФ материальная помощь не входит в систему оплаты труда. И в соответствии с пунктом 23 ст. 270 НК РФ материальная помощь не включается в расходы, уменьшаемые налог на прибыль, так как она не связана с оплатой труда работников организации (ст. 255 НК РФ (табл. 2)): материальная помощь при рождении ребенка, смерти родственников и т. д.. Это показывает и анализ судебной практики – нельзя учитывать в расходах ту материальную помощь, которая не связана с выполнением работником трудовой функции.

Если все же материальная помощь связана с выполнением трудовых функций работника, то по налоговому законодательству она уже будет расцениваться не как материальная помощь, а как расходы на оплату труда (например, фиксированная материальная помощь один раз в год при уходе работника в отпуск, которая соответствует средней заработной плате работника за 21 рабочий день и другие случаи). Обращаем внимание, что эти выплаты обязательно должны быть прописаны в трудовых договорах (контрактах) и (или) коллективных договорах, величина этих выплат должна зависеть от размера заработной платы работника организации и соблюдения им трудовой дисциплины (ст. 255 НК РФ), и нет упоминания о том, что эти выплаты производятся за счет прибыли организации.

Выдача материальной помощи сотрудникам организации, связанная с выполнением работниками своих трудовых функций, на основании приказа руководителя, которая не отражена в трудовом договоре или в коллективном договоре, не подлежит включению в расходы, уменьшаемые налог на прибыль.

Таким образом, чтобы избежать проблем с налоговой, необходимо правильно сформулировать названия выплат в локальных нормативно-правовых актах организации и (или) в трудовых (коллективных) договорах.

Результаты исследования и их обсуждение

Для того, чтобы детально изучить порядок учёта операций по оказанию материальной помощи работнику организации, рассмотрим практические примеры.

Пример 1. В октябре 2022 года у менеджера по продажам Курь И.И. родился сын. Он написал заявление об оказании материальной помощи, а руководитель издал приказ о выплате И.И. Курь 4000 руб. Иная материальная помощь сотруднику в 2022 г. не оказывалась.

В табл. 3 представлены корреспонденции счетов по отражению ситуации, описанной в примере 1.

Пример 2. В сентябре 2022 года у маркетолога К.П. Клементьева умерла двоюродная сестра. Он написал заявление об оказании материальной помощи, а руководитель издал приказ о выплате К.П. Клементьеву 8000 руб. Иная материальная помощь сотруднику в 2022 г. не оказывалась.

В табл. 4 представлены корреспонденции счетов по отражению ситуации, описанной в примере 2.

Пример 3. В октябре 2022 года маркетолог С.С. Сидоров уходит на пенсию. По инициативе руководства организации ему была оказана материальная помощь – выдана продукция собственного производства на сумму 2400 (в т. ч. НДС 20 %). Иная материальная помощь сотруднику в 2022 г. не оказывалась.

В табл. 5 представлены корреспонденции счетов по отражению ситуации, описанной в примере 3.

Таблица 3

Корреспонденции счетов по примеру 1

|

№ п/п |

Дебет |

Кредит |

Сумма, руб. |

Содержание хозяйственной операции |

|

1 |

91.2 |

73.1 |

4000,0 |

Начислена материальная помощь сотруднику (на основании свидетельства о рождении ребенка) |

|

С сумм материальной помощи до 50 тыс. руб., выплаченной работнику в связи с рождением ребенка, НДФЛ не взимается (п. 8 ст. 217 НК РФ), а также не начисляются страховые взносы (пп. 3 ст. 422 НКРФ) |

||||

|

2 |

73.1 |

50 |

4000,0 |

Работнику выплачена сумма материальной помощи из кассы |

Таблица 4

Корреспонденции счетов по примеру 2

|

№ п/п |

Дебет |

Кредит |

Сумма. руб. |

Содержание хозяйственной операции |

|

1 |

91.2 |

73.1 |

8000,0 |

Начислена материальная помощь сотруднику (на основании свидетельства о смерти сестры) |

|

С сумм материальной помощи, выплаченной работнику в связи со смертью члена его семьи, НДФЛ не взимается (п. 8 ст. 217 НК РФ). Однако Семейный кодекс не относит к членам семьи двоюродных сестёр, поэтому в данном случае НДФЛ и страховые взносы нужно исчислить в общем порядке |

||||

|

2 |

73.1 |

68 |

520,0 |

Удержан НДФЛ с суммы материальной помощи, превышающей норму ((8000 – 4000) × 13 %) |

|

3 |

73.1 |

51 |

7480,0 |

Работнику перечислена сумма материальной помощи с расчетного счета организации (за вычетом НДФЛ) |

|

4 |

91.1 |

69 |

1208 |

Начислены страховые взносы с суммы материальной помощи ((8000 – 4000) × 30,2 %) |

Таблица 5

Корреспонденции счетов по примеру 3

|

№ п/п |

Дебет |

Кредит |

Сумма. руб. |

Содержание хозяйственной операции |

|

1 |

91.2 |

73.1 |

2400,0 |

Начислена материальная помощь сотруднику по инициативе руководства организации |

|

С сумм материальной помощи, выплаченной работнику в связи с выходом на пенсию, НДФЛ не взимается (п. 8 ст. 217 НК РФ), а также не начисляются страховые взносы (пп. 3 ст. 422 НК РФ) |

||||

|

2 |

73.1 |

90.1 |

2400,0 |

Отражена выдача продукции собственного производства |

|

3 |

90.2 |

43 |

1800,0 |

Списана себестоимость выданной продукции собственного производства |

|

4 |

90.3 |

68 |

400,0 |

Начислен НДС по ставке 20 % |

Бухгалтера, которые столкнулись с выплатой материальной помощи впервые, в связи с частичной мобилизацией сотрудников, должны убедиться в правильных настройках компьютерных программ, в целях корректного отражения операций, связанных с выдачей материальной помощи на счетах бухгалтерского и налогового учета.

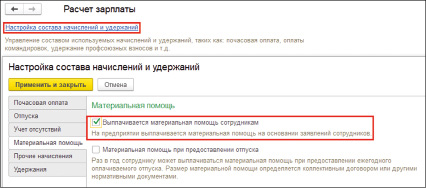

Одной из самых распространенных бухгалтерских программ, является программа «1С: Зарплате и управлении персоналом 8.3». Оформить материальную помощь в связи с мобилизацией в программе «1С: Зарплата и управление персоналом 8.3» можно с помощью документа «Материальная помощь». Чтобы документ стал доступным, необходимо установить флажок «Выплачивается материальная помощь сотрудникам» в настройках расчета зарплаты по ссылке «Настройка состава начислений и удержаний» (рис. 3).

Рис. 3. Настройка учета материальной помощи в программе «1С: Зарплате и управлении персоналом 8.3»

Таблица 6

Корреспонденции счетов по примеру 4

|

№ п/п |

Дебет |

Кредит |

Сумма. руб. |

Содержание хозяйственной операции |

|

1 |

91.2 |

76* |

30000,0 |

Начислена материальная помощь жене сотрудника организации по инициативе руководства организации (Приказ о материальной помощи) |

|

С сумм материальной помощи, выплаченной работнику свыше 4000,0 руб., НДФЛ взимается по ставке 13 % (п. 28 ст. 217 НК РФ), а также начисляются страховые взносы (пп. 3 ст. 422 НК РФ) |

||||

|

2 |

76 |

68 |

3380,0 |

Удержан НДФЛ с суммы материальной помощи, превышающей норму ((30000 – 4000) × 13 %) |

|

3 |

76 |

51 |

26620,0 |

Жене перечислена сумма материальной помощи с расчетного счета организации (за вычетом НДФЛ) |

|

4 |

91.2 |

69 |

7852,0 |

Начислены страховые взносы с суммы материальной помощи ((30000 – 4000) × 30,2 %) |

Примечание. * Жена работника организации не работает в данной организации, поэтому такая материальная помощь должна учитываться не на счете 73 «Расчеты с работниками организации по прочим операциям», а на счете 76 «Расчеты с разными дебиторами и кредиторами».

После установления флажка «Выплачивается материальная помощь сотрудникам» (рис. 3) в справочнике «Начисления» появятся новые виды начислений: материальная помощь, не облагаемая налогами; материальная помощь при рождении ребенка и т. д. Для учета единовременной материальной помощи в связи с мобилизацией бухгалтер должен создать новый вид начисления «Единовременная материальная помощь в связи с мобилизацией».

Пример 4. В октябре 2022 года маркетолог О.А. Петров был мобилизован. По инициативе руководства организации его жене была оказана материальная помощь в размере 30000 руб. Иная материальная помощь сотруднику в 2022 г. не оказывалась.

В табл. 6 представлены корреспонденции счетов по отражению ситуации, описанной в примере 4.

Заключение

Грамотная постановка учёта в части учета материальной помощи способствует правильному формированию расходов для целей налогообложения прибыли, сумм налога на добавленную стоимость, и дохода, облагаемого налогом на доходы физических лиц.

От бухгалтеров требуется большая внимательность и скрупулезность в связи с особенностями данного участка учёта. Необходим контроль за изменениями в законодательстве, который бы обеспечивал соблюдение всех правил.