Введение

Отстаивая право человека на здоровье, национальные правительства обязуются обеспечить доступность ЛС [1]. Всемирная организация здравоохранения (ВОЗ) разработала план действий по неинфекционным заболеваниям (НИЗ), где одна из основных целей – это достижение «80-процентной доступности базовых технологий и основных ЛС, включая дженерики, в государственных и частных учреждениях» [2].

Многими исследователями и чиновниками здравоохранения отмечается высокая зависимость российского рынка от иностранных производителей, импорта препаратов и производственных субстанций [3, 4]. Импортная продукция из-за роялти и курсовой разницы характеризуется высокой ценой, но качество и инновационность импортных оригинальных препаратов выше. Бедные и уязвимые слои населения лишаются возможности приобретения основных ЛС в случае высоких цен на лекарства, не субсидируемых и неформальных платежей и высокого уровня неравенства в обеспечении ЛС. Национальная политика по расширению использования дженериков позволяет экономить средства всякий раз, когда существуют дженериковые альтернативы [5]. Дженерики – ЛС производимые после истечения срока действия патента, что даёт возможность другим производителям производить препарат с идентичным фармацевтическим ингредиентом под международным непатентованным наименованием.

Исследования в Китае показывают экономию от перехода с оригинальных антигипертензивных и антидиабетических препаратов на китайские дженерики [6]. В США фиксируется значительный рост цен на недорогие препараты и ЛС, доступные в качестве дженериков [7, 8, 9]. В России оптимизация лечения онкологических заболеваний с использованием биоаналогов позволяет высвобождать финансовые средства [10]. Помимо расширения потребления дженериковых препаратов повышению доступности способствует локализация производства ЛС на территории РФ, что исключает влияние курсовой разницы и обеспечивает необходимые объёмы производства для рынка РФ. При этом протекционистская политика локализации формирует конфликт между дистрибьюторами импортных ЛС, предпочтениями потребителей и лоббистами российских компаний.

Развитие инновационной базы и производство оригинальных ЛС российской разработки, были заложены в целевую программу «Развитие фармацевтической и медицинской промышленности Российской Федерации на период до 2020 года и дальнейшую перспективу» (Фарма-2020). Особое внимание уделяется развитию технической базы производства и российским разработкам ЛС.

Целью работы является исследование трансформации российского фармацевтического рынка в контексте развития национальной политики импортозамещения ЛС (дженерики, оригинальные).

Материал и методы исследования

В качестве источника данных для исследования использованы сводные показатели по ключевым сегментам российского фармацевтического рынка маркетингового агентства DSM Group. Результатом мониторинга объемов и структуры товародвижения фармацевтической продукции являются аналитические базы данных по фармацевтическому рынку на основе которых рассчитываются сводные показатели [11]. Базы формируются по данным из 86 субъектов, 108 городов РФ. Информация проходит предварительную обработку и контроль выходных данных (автоматический, экспертный) с целью выявления аномальных значений. В выборке свыше 32 500 аптечных точек, накладные каждого медучреждения РФ, отчеты дистрибьюторов о продажах и остатках, таможенные декларации по импорту готовых ЛС и фармсубстанций.

Использованы общенаучные методы сравнения и группировки, анализа и обобщения. Проведен структурный анализ российского фармацевтического рынка в сегментах локализованных и импортных лекарственных препаратов с учетом изменений за последние 8 лет. Проанализированы тенденции по локализации производства и изменению доли российских производителей. Показана концентрация продаж по группам крупнейших производителей.

Результаты исследования и их обсуждение

Российский рынок ЛС вырос более чем в 2 раза с 2014 г. Значительный вклад в положительную динамику внес курс российской национальной валюты. В стоимостном выражении на фармацевтическом рынке РФ преобладают импортные медикаменты – более 70 % рыночного объёма. При этом в натуральном выражении их доля значительно меньше 39–40 % (табл. 1). Рост доли локализованных ЛС – устоявшийся тренд на российском фармацевтическом рынке.

Ситуация меняется в период пандемии COVID19 в 2020–2021 гг. Увеличивается объём реализованных упаковок ЛC отечественного производства (до 67–69 %), растет доля стоимости производимых в России препаратов (до 44–45 %). С рынка уходят совсем дешёвые препараты отечественного производства. Иностранные производители сохраняют позиции за счет оригинальных патентованных препаратов и брэндовых дженериков.

Таблица 1

Соотношение объёмов продаж импортных и локализованных ЛС по сегментам фармацевтического рынка РФ в 2015–2021 гг.

|

В целом по рынку |

Розничный рынок |

Программы ЛЛО |

Госпиталь. закупки |

|||||

|

Импорт. |

Локал. |

Импорт. |

Локал. |

Импорт. |

Локал. |

Импорт. |

Локал. |

|

|

Стоимостной объём, млн руб. |

||||||||

|

2015 |

73 % |

27 % |

75 % |

25 % |

73 % |

27 % |

67 % |

33 % |

|

2016 |

71 % |

29 % |

72 % |

28 % |

71 % |

29 % |

66 % |

34 % |

|

2017 |

70 % |

30 % |

73 % |

27 % |

70 % |

30 % |

65 % |

35 % |

|

2018 |

70 % |

30 % |

73 % |

27 % |

72 % |

28 % |

60 % |

40 % |

|

2019 |

70 % |

30 % |

58 % |

42 % |

62 % |

38 % |

52 % |

48 % |

|

2020 |

56 % |

44 % |

56 % |

44 % |

63 % |

37 % |

54 % |

46 % |

|

2021 |

55 % |

45 % |

55 % |

45 % |

63 % |

37 % |

51 % |

50 % |

|

Натуральный объём, млн упак. |

||||||||

|

2015 |

39 % |

61 % |

43 % |

57 % |

51 % |

49 % |

22 % |

78 % |

|

2016 |

39 % |

61 % |

59 % |

42 % |

56 % |

44 % |

27 % |

73 % |

|

2017 |

38 % |

62 % |

43 % |

57 % |

53 % |

47 % |

26 % |

74 % |

|

2018 |

39 % |

61 % |

57 % |

43 % |

58 % |

42 % |

24 % |

76 % |

|

2019 |

40 % |

61 % |

34 % |

66 % |

23 % |

77 % |

17 % |

83 % |

|

2020 |

31 % |

69 % |

35 % |

65 % |

21 % |

79 % |

17 % |

83 % |

|

2021 |

33 % |

67 % |

36 % |

64 % |

25 % |

75 % |

18 % |

82 % |

Источник: данные DSM-group [11]

В сегменте льготного лекарственного обеспечения (ЛЛО) доля импортных препаратов в стоимости продаж сокращается медленнее, чем в целом по рынку. В программах ЛЛО чаще закупаются дорогостоящие оригинальные препараты, импортируемые в страну. Средневзвешенная стоимость упаковки в госпитальном сегменте выросла на 46 %, что оказало влияние на рост объёма госпитального рынка.

Реализация политики импортозамещения прежде всего была нацелена на государственный сектор и программы ЛЛО. При наличии российских качественных аналогов государственные учреждения формируют заказ на препараты преимущественно российского производства. В сегментах ЛЛО и госпитальных закупок доля локализованных ЛС в упаковках достигла 82 %, что ограничивает закупочные стимулы локализации производства непатентованных ЛС.

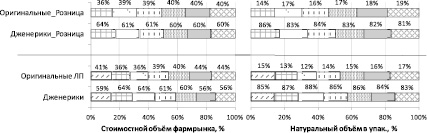

Дженериковые лекарственные препараты в упаковках занимают более 83 % объёма рынка, что делает российский рынок зависимым от производства и поставок дженериков (рисунок). Среди дженериковых ЛС российский потребитель предпочитает известный брэндированый продукт, рассчитывая на лучшее качество препарата. Это снижает конкурентоспособность российских малоизвестных производителей на розничном рынке в сравнении с известными глобальными брендами. Глобальная интеграция экономики РФ усиливает требования к стандартам и качеству фармацевтической продукции российского производства. Российский производитель обязан модернизировать оборудование и работать по Правилам надлежащей производственной практики.

Преобладание дженериковых препаратов на локальном рынке РФ соответствует глобальной тенденции. Крупнейшими производителями дженериков на мировом рынке являются Китай (73 %) и Индия (94,7 %). Привлекательными лекарства-дженерики становятся благодаря доступным ценам и врачам, выписывающим рецепты на дженерики вместо оригинальных препаратов [4].

На розничном рынке за последние 5 лет стоимость продажи дженериков выросла (+22 %), сократившись за тот же период в упаковках (–7 %). Объём реализации оригинальных препаратов рос как по стоимости (+44 %), так и в упаковках (+23 %). Таким образом, доля оригинальных ЛС медленно увеличивалась при значительной диспропорции натурального и стоимостного объёма продаж (рис. 1).

Соотношение объёмов продаж дженериков и оригинальных ЛС на фармацевтическом рынке РФ в 2015–2021 гг. (Источник: данные DSM-group [11])

Таблица 2

Концентрация производителей по объему продаж на фармацевтическом рынке

|

Группы |

2014 |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

2021 |

|

TOП-20 |

54 % |

50 % |

46 % |

48 % |

49 % |

48 % |

47 % |

46 % |

|

TOП-10 |

35 % |

32 % |

29 % |

30 % |

31 % |

30 % |

29 % |

28 % |

|

TOП-5 |

21 % |

19 % |

17 % |

18 % |

18 % |

17 % |

17 % |

16 % |

|

TOП-3 |

15 % |

13 % |

12 % |

12 % |

12 % |

11 % |

12 % |

11 % |

|

Российские из 20 |

2 % |

4 % |

4 % |

4 % |

6 % |

6 % |

6 % |

8 % |

Источник: на основе данных DSM-group

За период с 2014 по 2021 г. по данным DSM Group российские компании усилили свои позиции, увеличив долю среди 20 крупнейших производителей по объёму продаж с 2-х до 8 % (табл. 2). С 2014 года в первую тройку российского рынка входили только иностранные производители: Bayer, Novartis и Sanofi.

В отличии от розницы, где идёт процесс консолидации аптечных сетей и высокая концентрация продаж дистрибьюторов, доля продаж 20 крупнейших производителей фармацевтического рынка РФ не увеличивается, а снижается (табл. 2). Отсутствие доминирования способствует конкуренции на рынке. При этом, необходимо учитывать, что патентная монополия на оригинальные препараты позволяет устанавливать цену на отдельные ЛС.

Ещё одним серьёзным ограничением для расширения производства медикаментов на территории страны является производство сырья для фармацевтической промышленности. Большинство производимых в РФ ЛС изготавливается из импортных фармацевтических субстанций. Внутреннее производство не превышает 15 % необходимого объёма сырья, что частично покрывает собственные нужды производственных компаний [11]. Остальные субстанции импортируются из ограниченного числа стран, где первая пятерка поставляет 90 % физического объёма. (табл. 3). Китай является абсолютным лидером среди поставщиков, как в стоимостном, так и физическом объёме.

Политика стимулирования локализации полного цикла производства фармацевтической продукции на территории РФ осуществляется через предоставление преференций при инвестировании и в процессе осуществления государственных закупок. Россия за 8 лет достигла определенных успехов в локализации производства фармацевтической продукции на своей территории. Тем не менее, реальность глобального рынка такова, что производство патентованных медикаментов требует желания и согласия правообладателя, а также экономического обоснования организации производства на территории РФ. Кроме того, около 90 % всех субстанции для глобальной отрасли фармацевтики производится в Китае, что означает зависимость от импорта фармацевтического сырья [4].

Таблица 3

Объём импорта фармацевтических субстанций по странам происхождения

|

2014 |

2015 |

2016 |

2017 |

2018 |

2019 |

|

|

в долларах США |

||||||

|

ТОП-5 |

81 % |

84 % |

77 % |

70 % |

67 % |

65 % |

|

Китай+Индия |

31 % |

33 % |

40 % |

33 % |

30 % |

31 % |

|

Европа |

50 % |

51 % |

37 % |

37 % |

37 % |

35 % |

|

в килограммах |

||||||

|

ТОП-5 |

92 % |

71 % |

89 % |

86 % |

92 % |

90 % |

|

Китай+Индия |

78 % |

56 % |

69 % |

68 % |

73 % |

72 % |

|

Европа |

14 % |

15 % |

20 % |

18 % |

19 % |

18 % |

Источник: на основе данных DSM-group

Политика по локализации производства дженериков в Китае исключила гигантов мировой фармацевтической индустрии с местного рынка, что свидетельствует о возможности самообеспечения крупной страны. Специализация на дженериках даёт возможность российским фармацевтическим компаниям производить уже готовые препараты без венчурных инвестиций в разработку инновационных ЛС и их клинические испытания.

Востребованность дженериков в РФ объясняется низкой ценой в сравнении с оригинальными импортируемыми препаратами. Уровень жизни и состояние российского здравоохранения являются определяющими факторами спроса, как на дженерики, так и на оригинальные препараты. Увеличение доли оригинальных ЛС объясняется качеством и ростом потребительских возможностей. Оплачивая медикаменты из собственного кармана, потребитель выбирает доступные по цене и зарекомендовавшие себя препараты.

Формирование современной производственной инфраструктуры и кадрового потенциала для разработки инновационных медикаментов в РФ находится на начальных этапах и требует времени и финансовых стимулов для венчурных инвестиций. По итогам реализации программы Фарма-2020 доля производства медикаментов на территории РФ выросла к 2021 г. до 45 %. Данный показатель меньше 50 % российского рынка в стоимостном выражении, несмотря на рост объёмов производства. Важную роль в увеличении производства на территории РФ сыграла пандемия COVID-19, когда за 2020 год производство вакцин в России выросло на 21 %, антибиотиков – на 71 %, а прирост инвестиций на 98 % [12]. За тот же период вырос объём экспорта ЛС.

Заключение

Уровень жизни населения и коммерческий подход к лекарственному обеспечению в российском здравоохранении сформировали фармацевтический рынок, где 5 из 6 упаковок ЛС представлены дженериками. В развивающихся странах несбалансированная защита патентных прав ограничивает возможности производителей дженериков по выводу на рынок дешевых ЛС. Невольными жертвами становятся потребители недорогих ЛС, доступность которых ограничивается негативным влиянием высоких цен на оригинальные препараты. Последние 8 лет в РФ наблюдался устоявшийся рост доли локализованных ЛС. Так и не достигнув паритета в стоимостном выражении, локализованные ЛС занимают 2/3 рынка в упаковках, но менее половины по стоимости. Дальнейшее развитие рынка зависит от разработки инновационных медикаментов, что требует времени и венчурных инвестиций. Политика государства по развитию инновационной инфраструктуры и кадрового потенциала находится на начальных этапах. От её успешности будет зависеть, в пользу каких патентообладателей будут распределяться роялти от интеллектуальной собственности, российских или иностранных.