Введение

В условиях стремительного и динамичного развития информационных технологий и повышения их роли в эффективном функционировании всех сфер деятельности общества приобретает актуальность изучение ключевых тенденций развития ИТ-рынка. Цифровая экономика является общемировым трендом, а цифровой бизнес – совершенно новой бизнес-моделью. Определение понятию «цифровой бизнес» было дано впервые в 2014 году Gartner, исследовательской и консалтинговой компанией, основным направлением деятельности которой является сфера информационных технологий. Данное определение выглядит следующим образом: «Цифровой бизнес – это создание новых бизнес-моделей путем слияния цифрового и физического миров» [3].

Целью данной статьи является изучение состояния российского рынка информационных технологий и последующее выявление факторов, отрицательно влияющих на него, и драйверов развития.

Материал и методы исследования

При написании статьи были использованы следующие методы: сравнительного анализа, синтеза.

Результаты исследования и их обсуждение

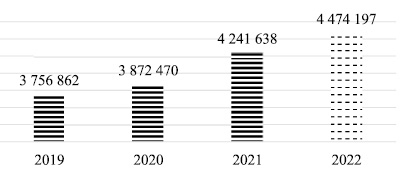

Развитие рынка информационных технологий началось сравнительно недавно. 90-е года прошлого века считаются периодом начала становления рассматриваемой отрасли. Несмотря на достаточно небольшой временной промежуток, ИТ-отрасль является одной из самых быстроразвивающихся отраслей во всем мире. На рис. 1 представлена динамика объема мировых расходов на информационные технологии. В 2020 году затраты на информационные технологии увеличились на 3 %. Примечательно, что в январе 2020 года эксперты ожидали роста расходов на информационные технологии на 3,4 %. Однако пандемия коронавируса внесла свои коррективы. Стоит отметить, что глобальный экономический спад привел к смене приоритетов у ИТ-компаний. Они стали сосредотачиваться на расходах на «критические» технологии и услуги, которые стимулируют рост или трансформацию бизнеса.

В 2021 году наблюдается значительное увеличение расходов на информационные технологии на 9,5 % – это частично связано с ростом спроса на устройства, предназначенные сотрудников, работающих удаленно. Statista, статистический портал, отмечает, что увеличение расходов на ИТ-продукты ускорит развитие таких элементов цифровой трансформации, как искусственный интеллект, автоматизация процессов и перенос данных в облако.

Мировой объем затрат на информационные технологии в 2022 году, согласно последнему прогнозу Gartner, составит 4,5 триллиона долларов, что на 5,5 % больше, чем в 2021 году. По мнению экспертов, темпы инфляции, геополитические ситуации и нехватка кадров не замедлят инвестиции в ИТ-сферу.

Рис. 1. Динамика объема мировых расходов на информационные технологии за 2019–2022 гг. (млн долларов США) [1]

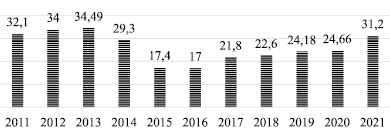

Рис. 2. Динамика объема российского ИТ-рынка в период с 2011 по 2021 гг. (млрд долларов США) [2]

Если затрагивать российский рынок информационных технологий, то здесь эксперты отмечают значительный рост в рассматриваемой отрасли. На рис. 2 рассмотрена динамика объема российского рынка информационных технологий в период с 2011 по 2021 гг. В 2011–2014 гг. российский ИТ-рынок имеет стабильные показатели – объем российского рынка информационных технологий в среднем составил 32,5 миллиардов долларов за этот период.

В 2015–2016 гг. наблюдается резкое падение объема ИТ-рынка России на 41 %. Данное изменение в динамике российского ИТ-рынка вызвано западными санкциями, и соответственно, падением стоимости нефти. Появление этих факторов привело к подорожанию аппаратного обеспечения, что, в свою очередь, повлияло на спад компьютерного рынка.

В 2017 году произошло увеличение объема российского ИТ-рынка на 27 %. Специалисты IDC, компании, являющейся поставщиком информации и консультационных услуг, считают, что на положительную динамику оказало влияние, в первую очередь, поставка настольных ПК (+6 %), смартфонов (+19 %) и облачных сервисов (+50 %) [14].

В 2018–2020 гг. наблюдается постепенное увеличение объема российского ИТ-рынка (увеличение на 13,1 % в 2020 году по сравнению с 2017 годом). Несмотря на пандемию, показатель объема ИТ-рынка в 2020 году изменился в положительную сторону. IDC выделил два фактора, которые повлияли на данную динамику: расходы российского правительства на цифровые технологии (они были высокие в течение 2020 года) и разрешение немалому количеству отраслей работать без жестких ограничительных мер в течение практически всего года. Данные факторы оказали благотворное воздействие на российский рынок информационных технологий. Также эксперты отмечают, что 2020 год наглядно продемонстрировал, насколько сильно важны цифровые устройства для продуктивной и эффективной работы [11].

В 2021 году российский рынок информационных технологий вырос на 26,5 % по сравнению с 2020 годом. На данную динамику также оказали влияние факторы, обусловленные пандемией – процессы массовой цифровизации организаций, а также введение дистанционного и гибридного формата работы. Также наблюдалось увеличение спроса на продукты информационной безопасности.

Аналитики IDC в 2022 году прогнозируют падение объемов российского ИТ-рынка приблизительно на 39 % по сравнению с 2021 годом. Ключевой причиной данного падения будут являться западные санкции, вследствие которых появится дефицит цифрового оборудования (крупные производители цифровых комплектующих остановили поставки своей продукции в Россию). Однако стоит отметить следующее: некоторые российские компании стали активно переходить на отечественные ИТ-продукты. Так, например, вместо Google Cloud некоторые пользователи начали использовать облачные хранилища VK и Яндекса. То есть, уход западных ИТ-игроков предоставляет возможность нарастить собственные мощности российским производителям ИТ-оборудования. По мнению директора центра разработки Artezio Дмитрия Паршина, в ИТ-отрасли все продукты являются, в той или иной степени, достаточно заменяемыми, и российскому ИТ-рынку необходимо, в первую очередь, «не растерять» кадровый потенциал [16].

Также в 2022 году усилилось как минимум в четыре раза число кибератак на российские компании. Хакеры обладают способностью выполнить различные DDoS-атаки и целевые атаки. DDoS-атака – это действия киберпреступников, которые реализуются с целью нарушить работоспособность ИТ-инфраструктуры предприятия и клиентских услуг. Злоумышленники создают масштабный рост запросов к онлайн-сервису искусственно для того, чтобы увеличить нагрузку на него и, соответственно, сделать его недоступным для пользователей. Хакеры могут приостановить работу крупной компании любой отрасли, а также вывести из строя критически необходимые ресурсы.

Бесчисленное множество нападений на ИТ-инфраструктуру компаний повлияли на усиление кибербезопасности во всех областях деятельности. Весной 2022 года Президент РФ Владимир Путин подписал Указ № 250 «О дополнительных мерах по обеспечению информационной безопасности Российской Федерации». В указе содержится информация о киберзащите стратегически важных информационных ресурсов и необходимых объектов критической информационной инфраструктуры [12].

Степень развития сектора информационных технологий определяется следующими элементами:

1. Развитие цифровых технологий.

2. Цифровая трансформация экономики.

3. Развитие ИТ-образования.

4. Развитие взаимодействия с потребителем [17].

5. Государственная поддержка ИТ-отрасли.

6. Более глубокий процесс анализа данных.

7. Свойство масштабируемости ИТ-продукта [8].

8. Ускоренная проверка гипотез.

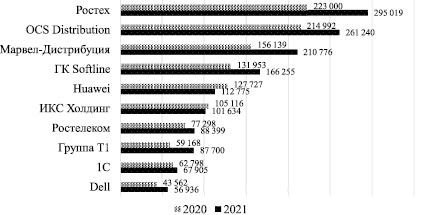

Tadviser, аналитический центр, в 2022 году подготовил рейтинг 100 крупнейших ИТ-компаний в России. Динамика выручки первых десяти лидирующих ИТ-компаний в России представлена на рис. 3.

Первое лидирующее место в данном рейтинге занимает Радиоэлектронный кластер Ростеха. Его Выручка увеличилась на 32,3 % в 2021 году по сравнению с предыдущим годом и достигла 295 миллиардов рублей. Второе и третье места принадлежат «OCS Distribution» и «Марвел-Дистрибуция» (увеличение выручки на 21,5 % и 35 %). «OCS Distribution» – это компания, которая является ведущим российским дистрибьютором ритейл-продуктов и различных проектных решений. К продуктовым направлениям данного ИТ-дистрибьютора относятся инженерное и сетевое оборудование, серверы и системы хранения данных, комплектующие для ПК, бытовая техника и электроника и многое другое. «OCS Distribution» в 2021 году в седьмой раз занял первое место в рейтинге дистрибьюторов проектного рынка (согласно итогам опроса читателей профильного ИТ-издания CRN/RE) [4].

Рис. 3. Динамика выручки крупнейших ИТ-компаний в России за период 2020–2021 гг. (миллион рублей) [15]

«Марвел-Дистрибуция» является одним из крупнейших дистрибуторов сетевого и серверного оборудования, компьютерной техники, программного обеспечения и т. д. в России и странах СНГ. В 2020 году Надежда Пчелинцева, директор департамента «Сети и телекоммуникации» компании, получила награду от компании «Avaya» за весомый вклад в становлении бренда на российском ИТ-рынке («Avaya» – один из мировых лидеров в производстве оборудования в области IP-телефонии) [7].

Суммарная выручка ИТ-компаний, которые вошли в рейтинг Tadviser, по итогам 2021 года составила 2,77 триллионов рублей. Данный показатель увеличился на 14 % по сравнению с показателем 2020 года.

Также необходимо затронуть тему российских ИТ-стартапов. ИТ-проект – это деятельность, которая связана с использованием или созданием какого-либо ИТ-продукта. ИТ-проекты имеют достаточно широкую сферу применения: разработка программного обеспечения, создания информационных систем или мобильного приложения, разработка беспилотных авто и т. д. Можно выделить несколько особенностей ИТ-стартапов:

1. ИТ-стартапы являются достаточно высокорисковыми.

2. Планы ИТ-стартапа полностью строятся на гипотезах, а не на опыте прошлых периодов компании.

3. Идея ИТ-стартапа должна быть оригинальной или включать себя уникальные элементы.

4. ИТ-стартап может столкнуться с недостаточным финансированием [5, с. 101].

Российский стартап-рынок начал активно развиваться в 2010 году. Однако стоит отметить, что и до этого времени в стране было несколько проектов, показывающих активный рост и достигающих капитализации в 1 миллиард долларов и выше. Тем не менее, именно с начала этого десятилетия начали создаваться многочисленные венчурные фонды и запускаться множество программ развития инновационных предпринимателей. Согласно данным Института статистических исследований и экономики знаний НИУ ВШЭ в 2020 году Москва вошла в число мировых лидеров по количеству стартапов [13].

Однако весной 2022 года динамика и количество сделок на стартап-рынке начали сокращаться, и в российские ИТ-стартапы стали инвестировать в разы меньше. Если в 2021 году средний объем инвестиций в ИТ-проект составлял 300–500 миллионов рублей, то в 2022 году данный показатель снизился до 30 миллионов рублей. По мнению Александра Семенова, Гендиректора Группы «Корус консалтинг», российский рынок инвестиций стал меньше по следующим причинам [10]:

1. Инвестор должен знать, когда и каким образом он вернет собственные деньги. Раньше возврат денег осуществлялся при выходе предприятия на западный рынок, однако в настоящее время у российских стартаперов присутствуют затруднения с выходом на международную арену.

2. Крупные компании-стратеги значительно уменьшили объем инвестиций, поскольку функционирование их деятельности также стало затруднительным.

Заключение

Таким образом можно сделать вывод о том, что в период рыночных изменений, произошедших в последние годы, наиболее важной частью ухудшения эффективности реализации инвестиционной политики, стало: уменьшение общего объема инвестиций, негативные изменения в структуре данной деятельности.

Также в последнее время большую негативную роль играет отток капитала, который можно предотвратить несколькими способами: использовать собственные ресурсы и источники самофинансирования для того, чтобы понять инфраструктуру и активизировать работу с инвестиционными фондами. Для привлечение иностранных инвесторов нужно обозначать возможности страны, минимизировать бюрократические риски и предоставлять льготы. Реализация представленных предложений сможет существенно улучшить реализацию инвестиционной политики и повысить качество ее содержания.