Введение

На любом этапе развития общества отношения продавца и потребителя являлись основой для развития экономических отношений, так как человек не может представить свою жизнь без наличия определенного товара или услуги. В современном мире каждый человек на повседневной основе приобретает продукты питания и различные сопутствующие товары: напитки, бытовую химию и предметы личной гигиены, товары для детей и домашних животных, а также другие смежные категории. Однако несмотря на то, что спрос на данном рынке остается достаточно стабильным, изменения затрагивают способы и механизмы процесса приобретения того или иного товара. Человек живет в информационном мире, где наличие информационных технологий оказывает огромное влияние на бизнес, функционирующий в практически любой сфере. Так, компании стремятся получить конкурентное преимущество, осваивая новые методы и каналы сбыта своей продукции, адаптируясь под потребности постоянно изменяющегося потребителя. На современном этапе развития экономических отношений сфера FMCG, также неизбежно претерпела определенные изменения. Одним из перспективных направлений становится развитие рынка e-grocery, который завоевал огромную популярность во время пандемии COVID-19. Именно здесь компании, которые смогли успешно перенять данную тенденцию, получили не только возможность дополнительный канал сбыта, но и стали частью глобального рынка – e-commerce. Поэтому компаниям важно максимально оперативно реагировать на изменения в данном сегменте, чтобы сохранять существующие позиции и увеличивать операционную прибыль.

Другими словами, рынок e-grocery – это сегмент торговли продуктами питания, напитками, товарами для детей и животных и другими категориями первого спроса через онлайн-платформы, предоставляющий также услугу доставки потенциальному клиенту.

Цель исследования: выявление ключевых особенностей развития сегмента e-grocery в России в условиях экономических и политических потрясений.

Материал и методы исследования

Теоретико-методологическую базу исследования составили работы российских авторов и специалистов в области управления цепями поставок на российском рынке.

Результаты исследования и их обсуждение

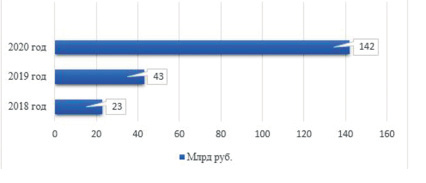

Рынок e-grocery, в первую очередь, это непрерывное взаимодействие с потребителем. Здесь крайне важно сопровождать человека на каждом этапе совершения покупки, в отличие от привычного FMCG, где достаточно часто компании работали с ассортиментом предлагаемой продукции, делая акцент на инструменты нейромаркетинга и мерчендайзинг. Поэтому в данном сегменте у покупателя сформировалась привычка выбирать на прилавках самый свежий и привлекательный на вид товар, который можно взять в руки, ощутить его запах, узнать малейшие детали. Даже несмотря на плотный график и нежелание тратить время в продуктовых магазинах, многие предпочитали выбирать именно этот способ. Основной причиной такого поведения служило недоверие потребителя к сервисам доставки, которые могли привезти некачественные и несвежие продукты питания. Сомнения также формировались относительно сотрудников e-grocery, которые не гарантировали добросовестный подход к выбору товаров, желание продать то, что остается на прилавках и избавиться от менее качественного товара целенаправленно [6]. Большую часть дохода на данном этапе приносили маркетплейсы и интернет-аптеки, которые предлагали более гибкие условия, например доставку товара, который сложно найти в аптеках «у дома». Динамику роста рынка можно рассмотреть на рис. 1.

Однако в период пандемии COVID-19 во многих странах был введен локдаун, который вынудил потребителя обратиться к онлайн рынку продуктов питания [1].

Рассмотрим динамику развития рынка e-grocery в России на основе ключевых факторов: географической структуры и особенностях распределения продукции по ключевых сегментам.

Рис. 1. Динамика объема российского рынка e-grocery в 2018–2020 г., млрд руб. Источник: составлено автором по [8]

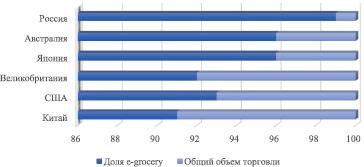

Рис. 2. Доля сегмента e-grocery в общем объеме торговли продуктами питания в 2020 г., % Источник: составлено автором по [8]

Географическая структура. Особенности развития сегмента e-grocery в России в большей степени обусловлены размерами ее территории и достаточной удаленностью городов друг от друга. Отличительной чертой является концентрация онлайн торговли продуктами питания исключительно в крупных городах страны. Москва и Санкт-Петербург являются ключевыми площадками для роста сегмента. Такая ситуация определяет экономические показатели России на мировой арене рынка e-grocery. На онлайн торговлю продуктами питания приходилось всего 0,14 трлн рублей, когда весь рынок FMCG составлял 17,8 трлн руб. Так, даже во время пандемии COVID-19 в 2020 году доля e-grocery составляла всего 1 % от общего объема розничной торговли продуктами питания, в то время как этот показатель в США и Китае составлял 7 % и 9 % соответственно. Более наглядно данная тенденция отражена на рис. 2 [8].

Сегментирование рынка e-grocery. Как в России представлен данный вид торговли можно представить в виде таблицы.

Таким образом, основной тенденцией развития e-grocery является концентрация на основных игроках в каждом сегменте, что может стать существенным барьером при выходе на рынок новых компаний, стремящихся получить конкурентное преимущество.

Основные сегменты на российском рынке e-grocery в 2020 году

|

Название сегмента |

Отличительные черты |

Объем торговли, млрд руб |

Ключевые игроки |

|

Маркетплейсы |

Данный сегмент выступает посредником между покупателем продуктов и торговой сетью. Основной характеристикой является наличие других категорий непроизводственных товаров. |

25,2 млрд руб |

Ozon Wildberries ЯндексМаркет |

|

Интернет-магазины |

Специализированная площадка для покупки продуктов e-grocery. Здесь важно отсутствие самого физического магазина, где представлен товар в свободном доступе. |

29,9 млрд руб |

Перекресток Впрок Утконос |

|

Экспресс-доставка |

Данный сегмент специализируется на доставке товара конечному потребителю. Ключевая особенность – скорость доставки. |

49,6 млрд руб |

Самокат Delivery Club Сбер Маркет |

|

Традиционная торговля |

Торговые сети, которые предоставляют широкий спектр услуг – от производства собственной продукции до доставки потребителю. |

59,9 млрд руб |

Магнит Лента Ашан |

|

Локальные сети доставки |

Узконаправленные сети, которые специализируются на определенных характеристиках продукции, например, вегетарианские или фермерские товары. |

3 млрд руб |

Точка Eco Market |

Источник: составлено автором по [8].

Однако, существует немало примеров того, как компаниям удалось занять свою нишу в сфере онлайн торговли товарами первой необходимости. Одним из наиболее успешных является «СберМаркет» – сервис доставки продуктов питания. Руководство компании максимально быстро приняло вызов в 2020 году и приняло соответствующие меры, что позволило увеличить прибыль в 11,2 раза. Ключевыми направлениями развития стали активная географическая экспансия – «СберМаркет» увеличил свое присутствие с 17 до 147 городов в России всего за один год, а также увеличение количества торговых сетей, продукция которых стала доступной при использовании сервиса (заключение договоров с 66 партнерами, вместо 5 существовавших годом ранее). «СберМаркет» не планирует останавливаться на достигнутом. «В 2020 году многие люди впервые попробовали доставку продуктов, что ускорило развитие нашего рынка. Главная задача для нас и для всех других сервисов – развивать свою платформу, улучшать качество услуг как для конечного клиента, так и для партнеров – продуктовых ретейлеров», – так отметил вице-президент по финансам и правовым вопросам «СберМаркет» Михаил Лойко в интервью «РБК Исследования рынков».

Другим примером успешного развития бизнеса в сегменте e-grocery является X5 Retail Group, который планирует увеличивать свою долю за счет площадки онлайн-ритейлера «Перекресток Впрок». Однако, руководство компании определяющим фактором развития видит расширение ассортиментной линейки и введения большого числа категорий FMCG, таких как товары и средства для дома и уборки, зоотоваров, расширенно линейки продукции для детей.

Однако даже бесспорным лидерам рынка e-grocery необходимо уметь адаптироваться под изменяющиеся тенденции потребительского поведения. Так, ожидается, что на конец 2022 года средний чек покупателя снизится на 3 % и составит примерно 1420 рублей [1], по сравнению с 2021 годом. Данная тенденция также будет отражена в отрицательной динамике в последующих периодах. Такое положение складывается из-за обострившейся ситуации на мировой арене в начале 2022 года, которая привела к появлению барьеров для рынка e-grocery. Из-за резкого роста инфляции, ухода с российского рынка ключевых игроков, уменьшения реальных доходов потребителей, лимитирующим фактором будет желание потребителя сохранить средства, которые раньше затрачивались на доставку. Другой тенденцией является снижение доли заказов готовой продукции и рост потребления базовых продуктов длительного хранения, которые представляют менее маржинальную категорию.

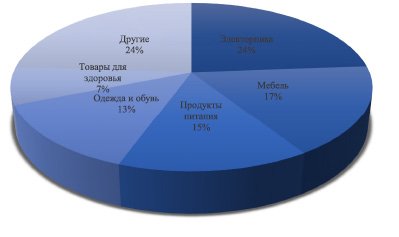

Рис. 3. Структура рынка e-commerce в России в 2022 году, % Источник: составлено автором по [4]

В современных условиях санкций сегмент e-commerce, который также включает в себя рынок e-grocery, существенно сократился из-за отсутствия у потребителя возможности совершать покупки в зарубежных интернет-магазинах, проблем с логистикой и значительном увеличением срока доставки товаров из таких стран Азии. Однако, за счет онлайн рынка FMCG, где преобладают российские поставщики и производители, e-commerce продолжает функционировать. Таким образом, на данный момент рынок e-grocery является одним из ключевых направлений онлайн-торговли в России и составляет 15 % от общего объема e-commerce, занимая третье место после электроники и мебели, доли которых равны 24 % и 17 % соответственно. Более подробно данную структуру можно рассмотреть на рис. 3.

Несмотря на то, что в сфере FMCG покупатель предпочитает большую самостоятельность выбора, здесь по-прежнему остается важным создать максимально комфортные условия для совершения покупки. Одним из направлений такой политики может стать внедрение расширенного ассортимента продукции, доступного только онлайн, что может заинтересовать потребителя и подтолкнуть на покупку. Здесь также будет играть роль эмоциональная составляющая, любопытство и желание порадовать себя и своих близких чем-то эксклюзивным.

Другим фактором, который может помочь завоевать конкурентное преимущество – это наличие системы персональных предложений и скидок – например, при наличии заказов на определенную сумму потребителю будет доступна бесплатная доставка. Так как многие сервисы на данный момент повышают стоимость доставки, данный шаг поможет не только удержать покупателя, но и привлечь новую аудиторию.

Оптимизация логистики и автоматизация склада также являются важными составляющими для игроков на рынке e-grocery, так как во многом успешность ведения бизнеса обусловлена географическими факторами.

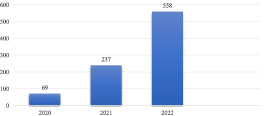

Оценить эффективность рынка e-grocery можно по показателям числа заказов и приросту объема онлайн-торговли продуктами первой необходимости. Рассмотрим динамику количества заказов подробнее на рис. 4.

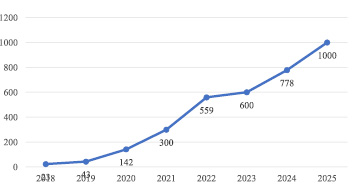

Таким образом, несмотря на существующие барьеры, в данном сегменте наблюдается существенный прирост числа заказов. Кроме того, по данным аналитиков «AliExpress Россия» и Центра экспертиз и интегральных моделей (ЦЭИМ), к 2025 году ожидается рост сегмента e-grocery до 1 трлн руб., что более наглядно отражено на рис. 5.

Директор по маркетингу и клиентскому сервису одного из ключевых игроков на онлайн рынке продуктами первой необходимости Утконос ОНЛАЙН, Михаил Морозов [5], утверждает, что для успешного функционирования в высококонкурентных условиях, бизнесу необходимо уметь слышать своего покупателя в первую очередь.

Выводы

Таким образом, несмотря на усложнившуюся ситуацию на мировой арене и проблемы, с которыми сталкивается рынок e-grocery, сервисы онлайн-доставок уже занимают особое место в сознании потребителя. Для того, чтобы вести конкурентную борьбу в данном сегменте, компании необходимо максимально быстро подстраиваться под постоянно изменяющиеся предпочтения потребителя, вести работу по диверсификации ассортимента, оптимизации логистики, искать новые площадки для реализации маркетинговой политики. Период пандемии COVID-19 в 2020 году стал ключевым событием для развития рынка e-grocery, создал благоприятные условия для адаптации каналов онлайн-торговли продуктами питания на российском рынке.

Рис. 4. Динамика количества онлайн-заказов в России в 2020–2022 г, млн шт. Источник: составлено автором по [2]

Рис. 5. Прогноз для рынка e-grocery до 2025 г., млрд руб. Источник: составлено автором по [8]

На сегодняшний день в сегменте e-grocery наблюдается положительная динамика роста, обусловленная в большей части развитием отечественных производителей продукции, географической экспансии и оптимизации логистических сетей. Кроме того, направление также имеет перспективы развития и увеличение доли торговли в общем объеме рынка FMCG, что позволяет сделать вывод о том, что в ближайшие 3–5 лет рынок будет расти, а это в свою очередь создает окно возможностей для компаний в условиях санкций и турбулентности на мировой арене.