В условиях экономического спада, социальной напряженности и усиливающегося санкционного давления, все большую актуальность приобретают вопросы обеспечения национальной, в том числе экономической безопасности государства. Значительная часть данных проблем сводится к вопросу увеличения наполняемости доходной части бюджета. Принимая во внимание тот факт, что ФНС России обеспечивает порядка 78% доходов всей бюджетной системы страны (консолидированный бюджет и внебюджетные фонды) и 64% федерального бюджета [6], решение вопросов бюджетной обеспеченности зависит от повышения эффективности налогового процесса и налогового администрирования.

Для сохранения устойчивого роста налоговых поступлений в бюджеты Российской Федерации, без увеличения налогового бремени, ФНС России на протяжении нескольких лет проводит последовательную работу по внедрению современных информационных технологий в практику налогового администрирования. Повышение качества контрольной работы налоговых органов в условиях цифровизации экономики происходит путем:

- получения полной информации о подконтрольных объектах;

- осуществления дистанционного мониторинга в онлайн-режиме;

- обеспечения непрерывности контрольных мероприятий;

- внедрения электронной системы массовой обработки сведений, поступающих в налоговые органы;

- совершенствования процедур информационного взаимодействия с другими государственными учреждениями Российской Федерации и кредитными организациями.

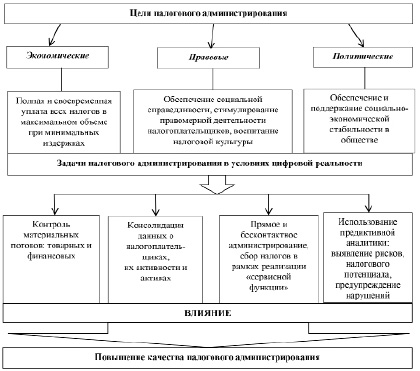

Для понимания сущности налогового администрирования в условиях цифровой трансформации обратимся к рисунку 1.

Рис. 1. Приоритеты налоговой администрации в условиях цифровизации экономики [5]

На рисунке 1 обозначены потенциальные возможности и новые направления развития налогового администрирования на основе применения современных цифровых технологий с учетом международной практики, где наибольшее внимание уделено технологии применения Big Data, а также смарт-порталов и естественных систем (Smart Portal Solutions & Natural Systems). По мнению Р.А. Петуховой, данные технологии должны способствовать повышению эффективности риск-менеджмента в налоговой сфере, прозрачности операций и созданию среды, в которой соблюдение налогового законодательства налогоплательщиками становится минимально обременительным и максимально удобным и эффективным [3, с.305].

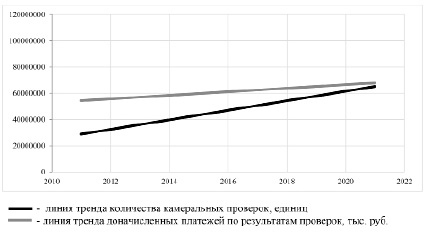

Эффект от внедрения IT-технологий в процесс налогового администрирования демонстрирует, как увеличение количества камеральных налоговых проверок, так и рост дополнительно начисленных платежей по итогам проведения камеральной проверки [7].

На рисунке 2 наглядно представлено, что в 2021 году было проведено 58 894 309 камеральных проверок, это на 62 % больше по сравнению с 2011 годом. Что касается размера доначисленных налогов (в т.ч. налоговых санкций и пеней), то в том же 2021 году дополнительно начислено платежей на сумму 89 272 846 тыс. руб., что на 68,8% больше по сравнению с 2011 годом.

Проводимая реформа контрольно-надзорной деятельности органов исполнительной власти позволила внедрить риск-ориентированный подход для планирования выездных налоговых проверок, создать сервисы, позволяющие оценивать налогоплательщикам собственные риски.

Выездная налоговая проверка (ВНП) – это основная форма налогового контроля, позволяющая в полном объеме проверить налогоплательщика. Вместе с тем она же является и наиболее трудоемкой и требует значительных финансовых затрат. Это предъявляет повышенные требования к планированию такого рода проверок с целью отбора тех налогоплательщиков, которые вызывают наибольшие сомнения в их добросовестности, поэтому вероятность обнаружения нарушений у них максимальна [2, с.24].

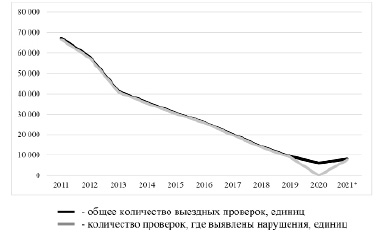

Используя рисунок 3 и 4, сравним результаты контрольной работы налоговых органов в рамках выездных налоговых проверок за 2011 и 2021 годы. Соответственно, за 2011 год ВНП было проведено 67351, лишь 772 из них закончились «без выявленных нарушений», значит эффективность налогового контроля составляет 98,9%. Данный показатель остаётся неизменным на протяжении нескольких лет – средний процент проверок, закончившихся выявлением нарушений, составляет 97,8%.

Рис. 2. Линии трендов по количеству камеральных проверок и их эффективности [7]

Рис. 3 Количество выездных проверок всего и количество выездных проверок, выявивших нарушения [7] Примечание. Рост количества выездных налоговых проверок обусловлен завершением проверок, приостановленных в 2020 году в связи с ограничительными мерами в период распространения новой коронавирусной инфекции

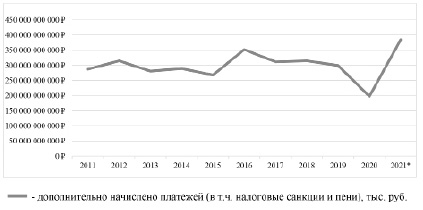

Рис. 4. Размер доначисленных платежей по результатам выездных налоговых проверок [7]

Что касается размера доначисленных налогов, то в том же 2011 году дополнительно начислено платежей (в т.ч. налоговых санкций и пеней) 287 178 704 тыс.руб., а в 2021 году уже 384 516 395 тыс.руб., что на 34% больше.

При этом количество ВНП постоянно сокращается, например, в 2021 году в России было проведено 8 121 единиц ВНП, это на 88% меньше, чем в 2011 году.

Высокой эффективности ВНП способствует «точечный» подход к отбору объектов контроля и усиление аналитической составляющей при подготовке проверок. Большая часть работы, необходимой для налогового контроля, проводится именно в процессе предпроверочного анализа.

Предпроверочный анализ – это сбор максимально полной информации о налогоплательщике, ее всесторонний анализ, посредством которого налоговые органы определяют для себя целесообразность выхода на ВНП. При этом он направлен не только на выявление хозяйствующих субъектов, уклоняющихся от исполнения обязательств, возложенных на них налоговым законодательством, но и на выявление перспективы реального взыскания доначисленных налогов, пеней и штрафов.

Технология организации предпроверочного анализа, с целью повышения эффективности отбора налогоплательщиков для ВНП, состоит из 4 этапов:

1. Первичный сбор информации:

- формирование перечня налогоплательщиков для выездной налоговой проверки проводит информационный ресурс «ВНП-Отбор» на основании рейтинговой системы экспертных оценок вероятности совершения налогоплательщиком налоговых правонарушений. «ВНП-Отбор» работает с данными налоговой и бухгалтерской отчётности и анализирует компанию по ряду критериев, а затем сравнивает с другими налогоплательщиками, имеющими такой же ОКВЭД;

- с помощью АИС «Налог 3» налоговая служба аккумулирует основные сведения о налогоплательщике: движение денежных средств по счетам; наличие имущества; состав руководителей и учредителей, их доходы, а также наличие личного имущества и имущества членов их семей; все пояснения налогоплательщика по полученным требования; круг взаимозависимых лиц и др.;

- программный комплекс визуального анализа информации (ПК «ВАИ») позволяет наглядно отследить данные по взаимозависимости, участию учредителей в других юридических лицах, источникам доходов и т. д.

2. Сбор дополнительной информации:

- сбор и анализ информации о деятельности налогоплательщиков, получаемой от других контролирующих органов (Федеральной таможенной службы, Центрального банка РФ, Росстата, внебюджетных фондов, Росреестра и др.); данные, поступившие от правоохранительных органов (Министерства внутренних дел, прокуратуры, ГИБДД и др.), а также сообщения органов государственной власти и местного самоуправления, полученные налоговыми органами через единую систему межведомственного электронного взаимодействия СМЭВ;

- общая оценка финансово-хозяйственной деятельности (анализ и оценка данных бухгалтерской и налоговой отчетности, их положительная или отрицательная динамика, анализ состава кредиторской задолженности, правильность формирования затрат, сопоставляются налоговые базы по прямым и косвенным налогам, отдельно анализируются имущественный и транспортный налог).

3. Углубленный анализ

На этом этапе налоговый орган должен выявить операции, направленные на получение необоснованной налоговой выгоды. Основные направления [4]:

- поиск связей с «проблемными» контрагентами (в целях агрессивной оптимизации НДС и получения наличных);

- выявление подконтрольных субъектов на УСН и признаков искусственного дробления (в целях минимизации налога на прибыль и получения наличных);

- у всех взаимозависимых лиц были в том числе собственные непересекающиеся покупатели и поставщики.

В этом процессе налоговые органы используют специальный программно-информационный комплекс ПИК «Однодневка» (таких программных информационных комплексов используется налоговыми органами довольно много, они постоянно обновляются, и создаются новые под решение конкретных задач, например, ПИК «Счета-фактуры», ПИК «Доход», ПИК «Таможня», ПИК «Схемы», ПИК «Досье рисков», ПП «Контроль НДС» (ранее АСК «НДС-2») и другие) – специальный реестр организаций, имеющих признаки анонимных структур. Из базы налогоплательщиков в автономном режиме отбираются:

- сведения о «массовых» учредителях и руководителях (критерии отбора – физическое лицо является учредителем и (или) руководителем 10 и более компаний);

- сведения об адресах «массовой» регистрации (критерий отбора – по адресу зарегистрировано 10 и более компаний).

Помимо того, что этот ресурс помогает вычислять налогоплательщиков, активно взаимодействующих с «однодневками», для включения их в план выездных проверок, его база данных, содержащая телефоны и адреса «номинальных» руководителей, позволяет оперативно привлекать данных лиц к проведению различных мероприятий налогового контроля (допрос в рамках выездной налоговой проверки, почерковедческая экспертиза и т. п.) и участию в судебном заседании в качестве свидетеля:

- используя картотеку арбитражных дел с сайта https://kad.arbitr.ru/, налоговые органы также могут сделать вывод об анонимности структур, если контрагенты проверяемого налогоплательщика отсутствуют в базе данных арбитража;

- используя данные из систем Fira.Pro и СПАРК, налоговый орган выстраивает схему группы взаимосвязанных лиц. Определив потенциальных взаимозависимых лиц, налоговый орган запросит у банка информацию по расчётным счетам налогоплательщика (как действующим, так и закрытым), чтобы посмотреть, проходили ли какие-либо платежи между такими субъектами.

4. Разработка предложений по применению мероприятий налогового контроля

В заключении проводится оценка объекта проверки по критериям риска совершения налогового правонарушения (в табличной форме установлено 12 критериев риска) [1].

Таким образом, в настоящее время ФНС России владеет не только беспрецедентным объемом налогозначимой информации о налогоплательщиках из разных источников информации, но также техническими, программными средствами, позволяющими хранить и анализировать данную информацию, что в итоге приводит к значительному повышению качества и результативности налогового администрирования.