Потребительский кредит оказывает разнообразное влияние на социально-экономическое развитие общества. Помимо стимуляции платежеспособного спроса на товары и услуги длительного пользования, он значительно влияет и на другие составляющие ВВП, стимулирует предложение товаров на рынке и гарантирует наличие значительных экономических выгод, обеспечивает непрерывность процесса воспроизводства, повышает уровень и качество жизни.

Потребительский кредит в широком смысле этого термина представляет собой исторически сложившуюся форму существования заемной потребительской стоимости, основным источником погашения которой являются доходы населения. Кроме того, потребительский кредит характеризуется не только как институциональный, но и как неинституциональный межличностный долг, где основным параметром является возвратность средств. В соответствии с этим подходом потребительский кредит понимается как «деятельность индивида или домохозяйства, в процессе которой происходит заимствование денежных средств, предполагающее их обязательное дальнейшее возвращение» [6].

Вместе с тем, в узком смысле некоторые авторы называют потребительскими кредитами лишь ссуды, предоставленные на приобретение потребительских товаров или оплату услуг [3].

В 2018–2019 годах потребительское кредитование было самым быстрорастущим сегментом рынка. Это привело к увеличению общей задолженности по потребительским кредитам за этот период в 1,5 раза. К тому же, потребительский кредит стал очень привлекательным для кредитных организаций в условиях постепенного снижения процентных ставок на рынке банковских услуг в силу его большей маржинальности, а спрос со стороны клиентов на кредитные продукты увеличился за счёт постепенной реализации за период отложенного потребления, в 2014-2016 годах, при отсутствии роста уровня реальных располагаемых доходов населения.

Одним из основных факторов, обусловивших существенное возрастание потребительного спроса на кредитные продукты, стало обострение геополитической нестабильности на фоне специальной операции на Украине, начавшейся в феврале 2022 года. Резкое изменение кросс-курсов валют привело к значительному повышению уровня цен практически на все виды товарной продукции. Возникновение подобного рода неопределенности привело к тому, что граждане активно тратили свои сбережения (о чем свидетельствуют данные о числе закрытых депозитов в банках) и приобретали кредитные продукты, опасаясь, что ценовая ситуация в дальнейшем может стать еще хуже.

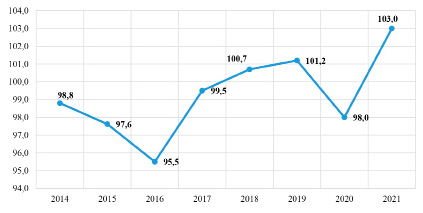

Для оценки уровня воздействия величины реальных располагаемых доходов населения на состояние сферы потребительского кредитования, рассмотрим динамический ряд показателя доходов за период 2014-2021 гг. (рисунок 2).

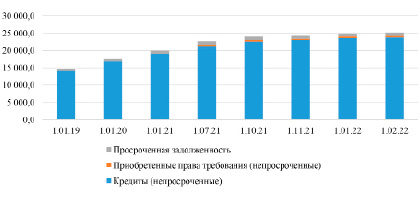

Рис. 1. Структура потребительского кредитного портфеля банковского сектора Российской Федерации, млн рублей [1]

Рис. 2. Динамика уровня реальных располагаемых доходов населения России в период 2014-2021 гг., в % к предыдущему году [7]

Из данных рисунка 2 следует, что в период 2014-2017 гг. в стране наблюдалась нисходящая динамика изменения уровня реальных располагаемых доходов граждан. В период 2018-2019 гг. ситуация несколько изменилась, что выразилось в незначительном повышении рассматриваемого показателя. Однако, негативные последствия ограничительных мер, связанных с ходом пандемии коронавирусной инфекции в России, а также комплекса кризисных явлений, охвативших всю мировую экономику, привели к очередному снижению уровня реальных доходов населения. По итогам 2021 года наблюдался максимальный рост показателя с начала исследуемого периода, составивший 3%.

Динамика изменения показателя уровня реальных располагаемых доходов граждан в течение первых двух кварталов 2022 года вновь отмечена нисходящей тенденцией. Так, показатель I квартала 2022 года составил 98,8% к I квартала 2021, II квартала – 99,2%. Подобное изменение показателя позволяет говорить о высокой вероятности повышения спроса населения на кредитные продукты банков, и, вместе с тем, роста риска невозврата денежных средств.

Следует отметить, что сектор потребительского кредитования характеризуется наличием ряда восходящих тенденций по ключевым показателям с 2014 года. Банк России обеспокоил стремительный рост задолженности населения во второй половине 2019 года, был принят ряд мер на сдерживание динамики выдачи новых кредитов. Положительная тенденция потребительского кредитования сохранилась и в 2020 году, несмотря на постепенное замедление темпов роста. Однако, начавшаяся в марте пандемия коронавируса и последовавший за ней карантин, вынудили банки резко сократить объемы выдачи новых кредитов из-за неопределенности финансового положения потенциальных заемщиков.

Часть населения пересмотрела свои покупательские привычки за время объявленного карантина, двигаясь в сторону осознанного потребления, и все больше людей стали переходить на накопительную модель, поскольку пандемия наглядно продемонстрировала потребность в финансовой «подушке».

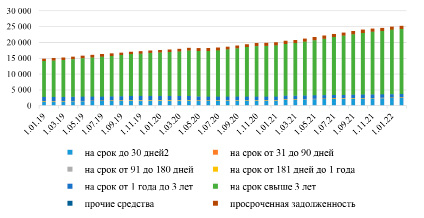

В течение рассматриваемого периода кредитование сроком свыше 3 лет составляет в среднем 80% от всех кредитов групп срочности. На фоне последствий пандемии, роста количества «впрок» взятых займов и падения доходов населения, просрочки по кредитам стали множится. Пытаясь поддержать уровень привычного потребления, люди столкнулись с увеличением собственного долга. В процентном соотношении доля просроченных кредитов пока невелика, но она может достаточно быстро увеличиваться, и одними запретами на выдачу высокорисковых кредитов проблему не решить.

Рис. 3. Кредиты, предоставленные физическим лицам в разрезе групп срочности, млрд рублей [1]

Около 60% объёма невыплат приходится на сегмент потребительского кредитования. Это связано с тем, что потребительский кредит часто занимает второе или третье место в потребительской корзине, и, поскольку он не является залоговым, в случае финансовых затруднений клиент первым прекращает выплаты по этому обязательству.

По данным Центрального Банка, по состоянию на 1 июля 2021 года банки выдали кредитов на 10,6 трлн. рублей, что на полтора трлн. больше, чем год назад. Рост выдачи потребительских кредитов ускорился во втором квартале 2021 года и составил 5,9% против 3,7% в первом.

Проблема роста кредитных просрочек заключается не в том, что банки стали менее избирательны в выборе заемщиков. Снижение реальных доходов населения и рост кредитного портфеля являются основной причиной того, что сейчас наблюдается в банковском секторе. Рост суммы просроченной задолженности населения является следствием активного роста кредитного портфеля. Часть этого портфеля неизбежно попадает в просрочку из-за возникновения сложной жизненной ситуации или недобросовестности заемщиков.

Просрочка характерна для краткосрочных кредитов. По данным Национального бюро кредитных историй (НБКИ), количество потребительских кредитов, просроченных на три месяца и более, в июне 2021 года достигло 25%, что является самым высоким показателем в России за шесть лет. В июле этот показатель составлял 24,7%. Предыдущий максимум был зафиксирован в декабре 2015 года – 23,5%.

На основании совокупности изложенных выше явлений следует подчеркнуть необходимость формирования комплекса мер, направленных на снижение уровня просроченной задолженности по потребительским кредитам. В данной ситуации особенно важен проактивный характер мероприятий, который позволит в будущем минимизировать число просрочек. Наиболее популярным вариантом действий в подобных ситуациях является повышение ставок по кредитам, которое предполагает снижение доступности банковского продукта для клиентов, чье материальное положение не позволяет им воспользоваться предложением.

Несмотря на действительное наличие позитивного эффекта в виде сокращения доли просроченной задолженности, подобный подход обладает рядом отрицательных черт. Во-первых, работа с более узкой аудиторией априори предполагает снижение уровня прибыли кредитной организации. Во-вторых, граждане с невысоким уровнем дохода – одна из ключевых групп аудитории кредитных продуктов банка, и ее «отсечение», помимо собственно экономического, будет иметь негативный социальный эффект, способный в ряде случаев оказать негативное воздействие на репутацию банка.

Таблица 1

Сильные и слабые стороны в подходах по работе с проблемной банковской задолженностью

|

Подходы по управлению проблемной задолженностью |

Сильные стороны |

Слабые стороны |

|

Непосредственно сам банк работает по возрату задолженности клиента |

Не расходуются денежные средства по оплате коллекторских услуг и при продаже дисконта |

1. Расходуются денежные средства коммерческого банка и время работников банка, когда нет гарантии возврата заемных средств. 2. Необходимо формировать резерв на 51-100% по возможным ссудным потерям. 3. Снижается качество кредитного портфеля под отрицательным влиянием проблемной банковской задолженности. |

|

По агентскому обслуживанию портфеля подписываются соглашения с коллекторскими организациями. |

1. В связи со снижением временных трат на борьбу с проблемной задолженностью, у банка появляется возможность сосредоточиться на операциях, приносящих прибыль. 2. Расходование финансов по возврату проблемной задолженности происходят тогда, когда есть уловие возвратности задолженности. |

Расходуются денежные средства по комиссионой оплате коллекторским компаниям (процент от объема возврата задолженности) |

|

Передаётся портфель ПИФу, а также уступаются права по требованию (портфельная продажа) |

1. Не расходуются денежные средства и не затрачивается время на проблемную задолженность. Это позволяет коммерческому банку уделить больше внимание на операции по прибыли. 2. Когда с коммерческого банка снимается отвественность по возврату проблемной задолженности, тогда снижается риск конфликта с недобросовестным заемщиком. 3. Когда передаются права по требованию третьему лицу, тогда повышается качество портфеля. 4. Когда передаются долги на ПИФ, тогда оптимизируется система налогооблажения. |

В связи с продажей дисконта, теряется часть портеля. |

|

Списываются кредиты, признаные безнадежными |

1. Нет расходования денежных средств и времени на проблемную задолженность. По итогу банк имеет шанс больше заниматься прибыльными операциями. 2. При списании задолженности возврастает качество кредитного портфеля. |

1. Обязательно нужно сформировать 100% резерва по вероятным потерям. 2. Налоговые затраты. Кредит, которы был списан у заемщика банка является для него доходом. В связи с этим банк обязан как налоговый агент запросить с данной суммы налог на физическое лицо и оплатить налог на прибыль из резервов, которые были высвобожденны. |

Источник: авторский, по материалам [7].

Банками активно применяется практика передачи дел должников в суд. Данная мера является сравнительно эффективной, однако, в существующих масштабах объемов просроченной задолженности таковая оказывается невыгодной для самого банка.

Судебные разбирательства требует не только финансовых вложений, но и существенных временных затрат, что не позволяет рассматривать подобный метод работы с просроченной задолженностью как универсальный.

Важным шагом на пути к повышению информационной открытости банка и обеспечения доверия со стороны клиентов может стать отсутствие принудительных мер взыскания задолженности при первой просрочке, сопряженное с возможностью корректировки даты внесения платежа. Применение подобной меры способно «отфильтровать» граждан, в силу тех или иных обстоятельств не внесших очередной платеж в срок, от неплательщиков, систематически нарушающих условия договора.

Определим, какие существуют преимущества и недостатки в методах по управлению проблемной задолженностью коммерческого банка.

В настоящее время часто применяются такие подходы, как управление задолженностью самостоятельно или продажа кредитного портфеля организациям, занимающимися коллекторством и факторингом.

Чаще всего банки применяют несколько подходов такие как: на первых этапах начинают работать с кредитной задолженностью, далее – отдают задолженность аутсорсингу, коллекторам или продают её.

Необходимо отметить, что может происходить списывание за счёт резервов при условии, что суммы кредитных задолженностей незначительные. Чтобы улучшить систему управления нужно создать главную компанию, которая будет работать с проблемной кредитной задолженностью. Также можно создать отдельную структуру по взысканию задолжностей, к примеру, доченюю компанию либо банковский отдел.

Современная тенденция заключается в переоценке банками политики в пользу портфельной продажи с кредитной задолженностью. У многих банков происходит переуступка кредитной задолженности физических лиц таким же лицам и используется подход участия коммерческого банка в бизнесе клиента-заемщика. Пока не является частым примером очистка баланса от активов, которые не работают путем передачи на ПИФы. Этим методом пользуются только лишь некоторые банки. Это происходит в силу недостатка информации у банков, а также не проработанностью законов в данной сфере.

Скорее всего в дальшнейшей перспективе такое направление получит развитие, особенно при улучшении ситуации в законодательной базе.

Выделим основные предложения по контролю за уровнем задолженности и ее уменьшением:

1. Постоянное проведение оценки качества выданных кредитов и прогноза по потерям. Также банку необходимо постоянно осуществлять мониторинг возвратности кредитов, так как это основной параметр реагирования системы принятия решений на появившиеся угрозы и перемену внешней среды.

2. Типовая сегментация кредитов, которые просрочены не только по кредитным продуктам, но и по клиентам или признаку территории. Также необходимо формирование определенных бизнес-процессов и изменение рыночного предложения в зависимости от кредитного продукта, срока или его размера.

3. Анализ на постоянной основе портфеля проблемных долгов, а также его реструктуризация и своевременное списание. От данного анализа зависит эффективность взыскания задолженности. В случае особой необходимости существует возможность продажи долгов. Закрытие офисов с убытками или сокращение издержек в этих офисах может помочь существенно сократить затраты.

4. Использование и корректировка на постоянной основе системы «Скоринг». Применение системы скоринга является особым направлением в механизме банковской работы по борьбе с просроченной задолженностью. Такая система нужна для оценки вероятности одобрения заявки клиента банком. Существует необходимость изучения причин, по которым скоринг имеет свои преимущества и недостатки, помимо расчета.

Соответственно нужно показатели системы скоринга изменять в зависимости от рыночного положения. Когда происходит построение и корректировка скоринговых карт, обязательно учитываются как главные показатели оценки платежеспособности заемщика (доход, пол, возраст), так и оценка «возраста» кредитов клиента, регион покрытия и другие.

5. Внедрение элементов страхования по банковским программам во все договора по кредитам. Эффект от внедрения будет заключаться в снижении рисков возникновения просроченной задолженности при наступлении страхового случая у клиента. Также важно на постоянной основе создавать интерес у клиентов в сфере страхования. С этой целью есть необходимость в разработке новых продуктов по страхованию и выгодных по ним условий.

6. Проработка просроченной задолженности важна именно на ранних этапах. Вследствие этого будет больше уведомлений банковскому клиенту об оплате кредита и это предоставит возможность увеличить уровень погашения задолженности.

7. Сбор большего количества информации о клиенте при обслуживании нового кредита. Например, контактные телефоны родственников и начальников, а также адрес места жительства. Зачастую ситуация такова, что клиент не отвечает на банковский звонок, изменяет место жительства или номер своего телефона. В такой ситации может помочь вспомогательная информация об окружении неплательщика.

Значимая роль может быть отведена соседям заемщика. Они могут сообщить неплатильщику о своих беспокойствах и неудобствах по поводу его долга и в итоге окажут моральное давление на него. А также моральное давление заемщик может получить от своего непосредственного начальника на работе. Так как в штате находится скрывающийся работник от банковских представителей с просроченной задолженностью.

Таким образом, эта ситуация может оказать негативное репутационное влияние на компанию и самого начальника. Влияние будет разносторонне оказано на неплатильщика и увеличит вероятность уплаты задолженности по кредиту.

8. Кредитное оформление с обязательством по предоставлению залога или поручителя на крупную заемную сумму. Необходимо по заявке на кредит оформлять залог или указывать поручителя с клиентом, если нужная сумма оказывается выше установленной банком суммы кредита. Являться залогом может автотранспорт, квартира, дом или участок земли, который будет покрывать заемную сумму. В качестве поручителя может быть зафиксирован гражданин Российской Федерации с пропиской Российской Федерации. Исходя из этого банк покрывает заемную сумму отданным в залог имуществом или обязательством по уплате долга поручителем, тем самым банк минимизирует риск по невозврату кредита.

9. Акции для банковских клиентов. Может происходить так, что часть заемщиков, которые попали в трудную жизненную ситацию, не выходят из просрочки в связи с начисленными штрафами в большом размере. Возможно периодически имеет смысл проводить акции. Приведем пример: «Акция в связи с амнистией». Она нужна для того, что была возможность аннулировать штраф и пени определенным клиентам, готовым осуществить ывплату по части просроченной задолженности. Некоторые коммерческие банки в 2016 году уже проводили данную акцию. При обязательстве выплаты заемщиком опеределенной части его задолженности, банки могу аннулировать начисленные штрафы и пени. Для этого задается срок, в который проблемному клиенту необходимо погасить просроченную задолженность и выйти в стабильность по графику платежей.

Перспективой в банковской сфере является оптимизация и цифровизация главных каналов обслуживания клиентов. Например, ДБО – дистанционное банковское обслуживание. Оно нужно для того, чтобы увеличить клиентускую лояльность, расширить базу клиентво, ускорить принятие решений и многое другое.

Для расширения базы клиентов на 35-50% по сравнению с нынешнем положением, необходимо ввести услуги дистанционного кредитования. Вследствие данного новшества в банковские услуги, появилась бы возможность привлечь новых клиентов, которые не могли ими стать из-за дальности территорий на которых они проживают.