Введение

В условиях современной России рынок строительных материалов и конструкций является одним из самых востребованных, стабильно растущих и быстроразвивающихся. С одной стороны, от состояния и эффективности функционирования рынка строительных материалов и конструкций во-многом зависит развитие строительной отрасли в целом, уровень цен и структура затрат на возведение объектов жилищной застройки и нежилых объектов; а с другой – растущие требования и запросы в отношении качества и технических параметров строительных материалов и конструкций предопределяют насыщенность, доступность, а также направленность и успешность его развития. В территориальном разрезе рынок строительных материалов и конструкций влияет на эффективность региональной экономики, способствует решению ряда задач (социально-экономических, технико-технологических, экологических и других), содействует улучшению условий, повышению обеспеченности населения жильем и объектами иной недвижимости, в том числе социальной инфраструктуры. Таким образом, рынок строительных материалов и конструкций региона – часть национального рынка, а также структурный элемент экономики региона. От состояния и эффективности развития регионального рынка строительных материалов и конструкций во-многом зависит объем и качество нового строительства, а также ремонта (капитального, текущего), реконструкции и технико-технологического перевооружения существующих зданий, сооружений и иных объектов в регионе.

Цель исследования: проанализировать состояние и выявить проблемы развития регионального рынка строительных материалов и конструкций на примере Республики Бурятия.

Материал и методы исследования

Для оценки состояния развития регионального рынка строительных материалов и конструкций использованы материалы из специальной научной литературы, периодических изданий, монографий и публикаций в сети Интернет; информационная база в виде данных из отчетов, опубликованных сборников и справочных материалов Федеральной службы государственной статистики и ее территориального подразделения в Республике Бурятия, материалы авторских исследований. В исследовании применены методы системного и экономико-статистического анализа, сравнения и аналогий.

Результаты исследования и их обсуждение

Ситуация на рынке строительных материалов и конструкций складывается под воздействием многих факторов, которые, в свою очередь, в значительной степени зависят от макроэкономической ситуации, специфики и структуры экономики региона. За последние три квартала особенно сильные изменения происходили в ценообразовании строительных материалов и конструкций, предопределенные не только сезонными факторами, традиционно формирующими пиковые колебания. Согласно данным Росстата в целом по стране в период с 26 февраля по 4 марта 2022 года строительные материалы и ресурсы подорожали в среднем на 2%, в последующие 2 недели еще на 5-6% [1]. За этот же период в Бурятии цены на отдельные строительные материалы и ресурсы выросли почти на 30% [2].

Основными потребителями строительных материалов являются как отдельные физические лица, приобретающие строительные и отделочные материалы в небольших объемах, так и профессиональные девелоперы-застройщики, закупающие большими партиями различные строительные материалы, ресурсы и конструкции. О высоком спросе на строительные материалы последних лет свидетельствует то, что по темпам прироста в отрасли «строительство» Бурятия уверенно входит в первую десятку регионов-лидеров России, при этом объем выполненных работ по деятельности «строительство» за первое полугодие текущего года более чем в 1,5 раза превышает объем, выполненный за аналогичный период прошлого года [3]. Для анализа текущей ситуации и выявления перспектив развития по заявке Министерства промышленности, торговли и инвестиций Республики Бурятия проведено исследование динамики цен на рынке строительных материалов республики.

Анализ факторов, повлиявших на динамику цен за первое полугодие 2022 года, позволил сгруппировать их в 2 группы:

1 группа – факторы, способствовавшие росту цен на строительные материалы:

а) продление льготной ипотеки, включая пролонгацию программы «Дальневосточная ипотека», что способствовало повышенному спросу на строительные материалы;

б) прекращение (существенное ограничение) работы отечественных производителей строительных материалов в период локдаунов и снижение объемов производства в пост-пандемийный период, что привело к ограниченному предложению строительных материалов в торговых сетях;

в) ограничение или прекращение поставок импортных строительных материалов из недружественных стран ввиду продолжения санкционной политики стран Запада;

2 группа – факторы, ограничивающие рост цен на строительные материалы:

а) банкротство девелоперов-застройщиков, замедление темпов роста нового строительства ввиду ухудшения финансового состояния и снижения деловой активности строительных компаний в пандемийный и пост-пандемийный период;

б) замещение поставок импортных материалов из недружественных стран на поставки аналогичных материалов и ресурсов из Индии, Китая и других дружественных стран;

в) декарбонизация в строительстве или тренд на экологичность строительных материалов, что приводит к снижению востребованности искусственных материалов и росту популярности натуральных материалов (включая древесину, которой богата наша страна).

Наряду с перечисленными выше, на динамику цен также оказывают влияние такие факторы, как неопределенность на рынке и завышенный сезонный спрос на материалы для ремонта со стороны частных лиц; нарушение привычных цепочек поставок и высокие транспортные издержки в рамках новых логистических связей, дефицит отдельных строительных материалов и конструкций у отечественных производителей при возрастающей потребности в них со стороны профессиональных девелоперов-застройщиков; не всегда обоснованное повышение стоимости материалов отечественных производителей; проблемы с ремонтом и техническим обслуживанием иностранного оборудования и инвентаря, поставкой комплектующих для него.

На рынке Республики Бурятия реализация строительных материалов и конструкций осуществляется через: крупные региональные торговые сети: Вегос-М, Металлооптторг, СМИТ; несетевые магазины; рынки, оптовые базы. Авторами экспертным методом проведена оценка конкурентоспособности перечисленных участников рынка строительных материалов и конструкций в Республике Бурятия (табл. 1).

Сравнение по показателям конкурентоспособности свидетельствует о том, что наиболее сильные рыночные позиции у локальных торговых сетей, ориентированных как на розничные, так и оптовые продажи. Участники рынка, ориентированные только на оптовые продажи, не осуществляют эффективной маркетинговой деятельности, не способны быстро адаптироваться к изменяющимся рыночным преобразованиям; по приведенным показателям конкурентоспособности существенно уступают локальным торговым сетям. Однако крупные оптовые сделки позволяют несетевым магазинам, торговым посредникам, осуществляющим продажи через рынки и оптовые базы, формировать финансовые результаты, обеспечивающие приемлемые показатели финансовой устойчивости и платежеспособности.

Таблица 1

Оценка конкурентоспособности основных участников рынка строительных материалов и конструкций в Республике Бурятия

|

Наименование показателя |

Оценка по пяти балльной шкале |

||||

|

Вегос-М |

Металло- оптторг |

СМИТ |

Несетевые магазины |

Рынки, оптовые базы |

|

|

Удобство расположения |

5 |

3 |

5 |

3 |

4 |

|

Продуктовая линейка (широта ассортимента) |

4 |

1 |

4 |

2 |

5 |

|

Имидж (марочный капитал) |

5 |

3 |

5 |

1 |

3 |

|

Эффективность маркетинговой деятельности |

5 |

1 |

5 |

0 |

1 |

|

Наличие сопутствующих услуг (доставка, погрузка-разгрузка, хранение и др.) |

4 |

5 |

5 |

2 |

2 |

Являясь более конкурентоспособными, в марте-апреле крупные региональные торговые сети показывали опережающий темп роста цен по аналогичным группам строительных материалов и конструкций по сравнению с несетевыми магазинами, торговыми посредниками, осуществляющими продажи через рынки и оптовые базы. При этом, наибольший рост отмечен по стоимости строительных материалов и конструкций, основными покупателями которых являются профессиональные девелоперы-застройщики. Так, значительно выросли цены на стеклохолст (более чем на 30%), газобетонные блоки (почти на 24%), гидроизоляционные материалы (примерно на 20%) и т.д. [2].

Благодаря реализуемой политике импортозамещения, а также в следствие снижения строительной активности и уменьшения спроса на отдельные строительные материалы к окончанию второго квартала стабилизировался понижающий тренд по стоимости ряда строительных материалов и конструкций. Так, отмечено существенное снижение цен на пиломатериалы (от 20 до 30%), кровельные материалы (почти на 20%), кирпич и плитку (от15 до 17%) и т.д. [4, 5].

По большей части строительных материалов, основными покупателями которых являются непрофессиональные участники рынка (физические лица), пиковые (максимальные) цены отмечены в мае-июне (табл. 2). С июля-августа по большей части строительных материалов, основными покупателями которых являются непрофессиональные участники, либо существенно сократился темп прироста стоимости, либо цены устойчиво начали снижаться.

Приведенная динамика изменения индекса потребительских цен показана в среднем по группам строительных материалов и конструкций. Более детальный анализ, например, по цементу позволяет проследить ценовые колебания по маркам и по основным продавцам (табл. 3). Так, в период с 15 марта по 30 апреля проявлялся высокий спрос и прослеживался наибольший прирост стоимости по цементу марки М 400 ЦЕМ II/А-Ш 32.5Б.

Аналогичная ситуация прослеживалась и по ряду других строительных материалов и конструкций на рынке региона. При этом, по одним группам товаров очень большие темпы прироста стоимости отмечены на рынках и оптовых базах (например, на экструдированный и вспененный пенополистирол, щебень, гидроизоляцию битумную и битумно-полимерную, пиломатериал); по другим – наибольшие темпы прироста стоимости в крупных торговых сетях (например, на каменную вату и стекловату, газобетонные блоки, кирпич, ламинат, краски масляные, эмали).

Для выявления основных проблем и определения перспектив развития регионального рынка строительных материалов и конструкций проведен опрос среди основных групп потребителей (непрофессиональных участников (физических лиц) и профессиональных девелоперов-застройщиков). Практически все участники опроса – физические лица (всего 115 респондентов, опрос проведен 12-14 марта 2022 года) в качестве основных проблем, сдерживающих развитие ранка, назвали: высокие цены у розничных продавцов (97,4%); низкая конкуренция среди продавцов (80,9%); небольшой выбор строительных материалов и конструкций (76,5%).

Таблица 2

Динамика изменения индекса потребительских цен на строительные материалы в РБ

|

Наименование строительных материалов |

Изменение индекса потребительских цен на строительные материалы, % |

||||

|

апрель |

май |

июнь |

июль |

август |

|

|

Строительные материалы – в целом по рынку региона, в том числе по отдельным группам: |

-0,4 |

-0,9 |

-2,2 |

-1,5 |

-2,0 |

|

металлочерепица |

-0,3 |

-8,4 |

-6,0 |

-5,7 |

-1,3 |

|

рубероид |

-3,6 |

-3,0 |

-4,4 |

-3,6 |

-0,9 |

|

линолеум |

-3,5 |

+4,0 |

+1,2 |

+0,6 |

-1,0 |

|

плиты древесностружечные, ориентировано-стружечные |

-3,4 |

-4,1 |

-7,6 |

-8,3 |

-4,8 |

|

обои виниловые |

-3,4 |

+7,6 |

+8,6 |

+2,4 |

+1,3 |

|

обои бумажные |

+1,9 |

+7,9 |

+1,3 |

+1,2 |

+1,1 |

|

доска обрезная |

-2,3 |

-4,6 |

-5,8 |

-3,7 |

-3,4 |

|

ламинат |

-1,9 |

-1,1 |

-3,0 |

-2,4 |

-1,8 |

|

евро шифер |

-1,8 |

-3,8 |

-3,7 |

+1,4 |

+1,6 |

|

краски масляные, эмали |

+1.9 |

+6,5 |

+3,7 |

+2,3 |

+0,5 |

|

кирпич красный |

+3,3 |

+2,6 |

-2,1 |

-4,7 |

-0,5 |

|

плитка керамическая, облицовочная для внутренних работ |

+4,2 |

+2,8 |

+5,1 |

+5,9 |

+2,1 |

|

цемент тарированный |

+6,2 |

+8,1 |

+7,8 |

+5,2 |

+1,1 |

Примечание: составлено авторами на основании собственных наблюдений и источника [6].

Таблица 3

Изменение цен по отдельным маркам цемента в период с 15 марта по 30 апреля 2022 года в Республике Бурятия

|

Марка цемента |

Спрос |

Рост стоимости, % |

||||

|

Вегос-М |

Металло- оптторг |

СМИТ |

Несетевые магазины |

Рынки, оптовые базы |

||

|

М 400 ЦЕМ II/А-Ш 32.5Б |

высокий |

105,2 |

104,7 |

105,4 |

112,4 |

166,7 |

|

ПЦ 400 Д20 (ЦЕМ II/А-Ш 32.5Н) |

средний |

102,0 |

101,2 |

101,1 |

104,3 |

132,3 |

|

М500 Д0 ЦЕМ I 42.5Н |

низкий |

98,9 |

100,9 |

100,5 |

110,2 |

159,1 |

|

CEM I 52.5N |

средний |

103,0 |

102,4 |

103,7 |

115,4 |

126,7 |

|

CEM I 52.5R |

низкий |

99,4 |

100,1 |

100,5 |

100,3 |

115,0 |

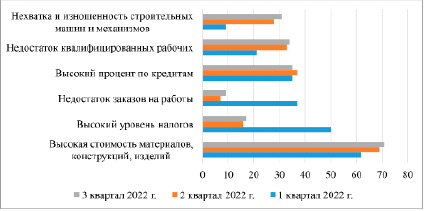

Участники опроса – профессиональные девелоперы-застройщики (всего 75 респондентов, являющихся сотрудниками строительных компаний «БурГражданСтрой», «Промгражданстрой», «Регионстрой», «БестПлюс», «СмитИнвест», «ДюпонИнвест», «Монолит», «Союз») опрошены 3 раза: 14-15 марта, 13-15 июня, 13-14 сентября 2022 года. По итогу каждого опроса респондентами указана в качестве основной проблемы «высокая стоимость материалов, конструкций и изделий». По трем основным проблемам отмечается устойчивый рост числа респондентов, указавших на ее «насущность»: «высокая стоимость материалов, конструкций и изделий», «нехватка и изношенность строительных машин и механизмов», «недостаток квалифицированных рабочих» (рисунок).

Следует отметить, что если в первом квартале многие участники опроса – профессиональные девелоперы-застройщики подчеркивали значимость проблем «высокий уровень налогов» и «недостаток заказов на работы», то во втором и третьем кварталах процент отметивших названные проблемы, как «насущные» – уменьшился почти втрое.

Рис. 1. Основные проблемы, сдерживающие развитие рынка строительных материалов и конструкций в Республике Бурятия по оценке профессиональных девелоперов-застройщиков

Для решения перечисленных и других проблем планировались и во-многом реализованы мероприятия [7, 8]: пересмотр схем авансирования платежей в адрес подрядчиков по госстройкам с целью приобретения строительных материалов и ресурсов напрямую у производителей по прямым формульным контрактам; импортозамещение поставок стройматериалов из недружественных стран поставками аналогичных материалов и конструкций из дружественных стран в рамках антикризисного плана поддержки строительной отрасли; расширение льгот и мер господдержки участников рынка.

Заключение

Анализ ситуации на региональном рынке строительных материалов и конструкций позволил выявить основные тенденции: во-первых, после стремительного повышения цен, обусловленного активизацией рынка в постпандемийный период, прогнозными ожиданиями продавцов и производителей строительных материалов бурного роста спроса на них, деструктивными последствиями расширения санкционной политики стран Запада, другими факторами, включая сезонные, рынок постепенно нормализуется при новом соотношении спроса и предложения, новом уровне цен; во-вторых, наблюдаемый к третьему кварталу текущего года ценовой «откат» прослеживается как по отечественным, так и импортным строительным материалам и конструкциям, однако возврата к уровню 2019-2020 годов не происходит, более того по ряду товаров произошло лишь уменьшение темпа прироста стоимости; в-третьих, товарные запасы торговых компаний к началу четвертого квартала практически восстановлены либо обновлены ассортиментные линейки за счет импортозамещения, за счет чего дефицита на рынке не наблюдается.

Таким образом, произошедшие изменения на региональном рынке строительных материалов и конструкций способствовали установлению новых ценовых паритетов при несущественном обновлении товарной линейки.