Введение

В современных условиях развития рыночных отношений действует достаточно большое количество финансовых инструментариев, схем и моделей. Одним из наиболее популярных и доступных инструментов по решению проблемы приобретения жилья сегодня является ипотека или так называемое ипотечное кредитование. Сегодня множество разных мнений экспертов на предмет потерь и выгод от ипотечного кредитования в России.

Цель исследования: изучить теоретические аспекты ипотечного жилищного кредитования в современных условиях.

Материалы и методы исследования

Методологическую основу изучения составили труды отечественных и зарубежных ученых в области социально-экономического развития ипотечного жилищного кредитования.

Результаты исследования и их обсуждение

В условиях экономической стагнации и кризиса, когда спрос на недвижимость низок или недостаточен, возникает риск высокого застоя, тогда правительства часто используют различные программы и меры по финансовому обеспечению поддержки ипотечного жилищного кредитования. Это так называемые программы субсидируемой ипотечной программы. Благодаря этим практически искусственно созданным механизмам ипотечный жилищный рынок оживляется, а долгосрочным застройщикам предоставляется возможность вернуться (хотя и на определенный период времени) к застраиванию недвижимости, что позволит увеличить занятость, доходы населения и оживление рынка страхования.

В политике финансовой поддержки, направленной на преодоление экономического кризиса, важное значение придается ипотеке, представляющей собой важнейший фактор социально-экономического развития страны.

Ипотека представляет собой залог недвижимого имущества. Чаще всего в качестве залога принимается покупаемое жильё. В отечественной практике используются различные схемы ипотечного кредитования.

Ипотечный кредит – это долгосрочная ссуда, выдаваемая заемщикам на приобретение недвижимости, которое выступает залогом для коммерческого банка для страхования рисков [3].

Ипотека является целевым и, как правило, долгосрочным кредитом на приобретение жилья. Так, можно взять у банков деньги под процент, что и представляет собой кредит, при этом гарантией возврата денежных средств, в данном случае, будет залог недвижимого имущества (дома, квартиры или земельные участки и пр. [4]).

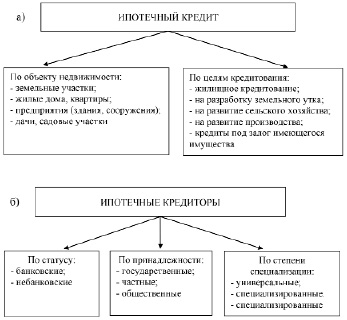

Рис. 1. Классификация ипотечного кредитования Источник: составлено авторами

Рис. 2. Схема ипотечного кредитования

Также под залог может подпадать приобретенная на заемные денежные средства квартира [1]. Ипотечный кредит можно разделить по следующим классификационным признакам: по объекту недвижимости и по целям кредитования (рис. 1а).

Выделяют и другие классификации ипотечного кредитования, например, по статусу, принадлежности и иным классификационным признакам (рис. 1б).

Как уже было отмечено, сегодня множество разных мнений экспертов на предмет потерь и выгод от ипотечного кредитования в России. В общем виде схема ипотечного кредитования представляется следующим образом (рис. 2) [2].

В настоящее время ипотечное кредитование играет большую роль в развитии экономики и жизни общества в целом. Также банки стараются всегда идти навстречу клиентам и разрабатывать специальные программы для различных сегментов населения, где главным критерием их разделения является платежеспособность. Следовательно, происходит рост различных видов ипотеки, отличающиеся не только названиями, но и условиями предоставления, требованиями к заемщику и имуществу, а также характерными особенностями банковского продукта.

Ипотека во многом похожа на другие кредиты: кредитор дает заемщику определенную сумму денег на определенный срок, и она погашается с процентами. Тем не менее, ипотека также немного отличается от других видов кредитов, потому что ипотека – это кредиты, выданные под залог недвижимости с определенной процентной ставкой.

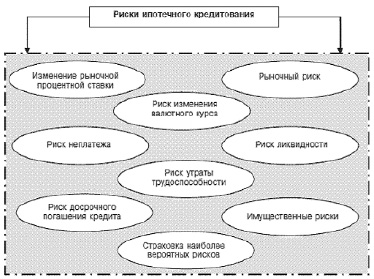

В настоящее время, ипотека – это самый популярный банковский продукт, т.к. граждане могут приобрести недвижимое имущество (жилье) в кредит. Срок такого кредитования может составлять в среднем 15-25 лет, что также привлекает внимание клиентов. Ипотечное кредитование является рискованным в связи с большим объемом заемных денежных средств и длительным периодом кредитования, в связи с этим коммерческим банкам необходимо прорабатывать и совершенствовать различные инструменты управления ипотечным кредитованием. Однако кредитные риски по данному виду продукта выше, чем по остальным видам. Виды рисков, с которыми сталкиваются как банковское учреждение, так и физическое лицо, желающие приобрести недвижимость как на первичном, так и на вторичном рынках, могут быть следующими (рис. 3).

Ипотечное кредитование имеет свои функции: распределительная, инвестиционная, формирование рынка жилья. Данные функции определяются исходя из цели ипотечного кредитования. Ее функция особенно очевидна для страны в период преодоления. Данная потребность вызвана двумя факторами: острой нехваткой жилья и низкой платежеспособностью населения.

Основная цель ипотечного кредитования, это жилье. Ипотека, направлена только на приобретение жилья. Жилье же, в свою очередь, является приоритетной потребностью населения [5].

Рис. 3. Риски ипотечного кредитования в России Источник: составлено авторами по [9]

Рис. 4. Модели ипотечного кредитования в развитых странах Источник: составлено авторами

Анализируя различные модели ипотечного кредитования, существующие в мировой системе, можно отметить, что принадлежность стран к континентальной Западной Европе обусловливают однородность ипотечных систем, за исключением Дании. В этих странах, так же, как и в России, все сделки по обороту с недвижимостью требуют нотариального подтверждения. Либеральным и формализованным подходом отличаются ипотечные системы в англосаксонской правовой системе. Концепциями, обобщающими принципы и механизмы трансформации ипотечного кредитования в зарубежных странах (США, Германия, Великобритания, Испания, Израиль), являются рассматриваемые модели ипотечного кредитования, разделенные на три большие группы (рис. 4).

Способы государственного регулирования российской экономики и сформированные на их основе ипотечные модели были разработаны в соответствии с межстрановыми данными и принципами многокритериального анализа решений [6]. Экономические показатели разных стран позволили нам выделить несколько моделей ипотеки, представленных на рисунке 4.

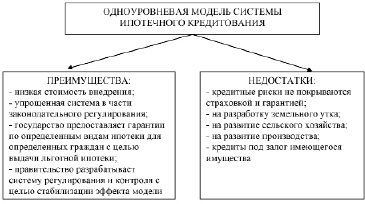

Рис. 5. Одноуровневая модель системы ипотечного кредитования Источник: составлено авторами

В России уже предпринимались попытки создания кооперативов. Однако это практика развита слабо и требует более сложной многоструктурной системы, так что эти структуры будут максимально эффективными. Учет российского дореволюционного опыта также важен, поскольку в этот период была успешно внедрена кооперативная система.

Ретроспектируя эмпирические данные, отметим, что ипотечная система США, основанная на двухуровневой модели, исторически формировалась как эффективная (одна из ведущих) модель в течение длительного периода времени. Вмешательство США во внутренние конфликты других стран, последовавшие за ней циклические кризисы в экономике, повлияли на замедление развитие ипотеки.

Анализируя одноуровневую модель ипотечного кредитования, широко используемую европейскими странами, позволило нам выделить ее преимущества и недостатки по сравнению с двухуровневой моделью (рис. 5).

При этом отметим, что банк, выдавший ипотечный кредит, самостоятельно выпускает кредитные ценные бумаги, которые обеспечиваются выданными ипотечными кредитами, с одной стороны, и заложенной недвижимостью – с другой.

При этом деятельность по составлению ипотечных списков регулируется специальным законодательством. Эмитент, указанный в законодательстве (в основном банки), может выдавать ипотечные списки. Деятельность ипотечного банка строго контролируется государством и органами банковского надзора.

Эта модель направлена на поддержку со стороны государства всех участников в системе управления механизмом ипотеки, по которому устанавливаются правила игры, что позволяет превращать ипотеку в эффективный инструмент экономического развития. В основном данная модель, основанная на одноуровневом подходе, широко распространена в таких странах Европы, как Венгрия, Германия, Дания, Польша, Словакия, Франция, Чехия.

Таким образом, анализ одноуровневой модели ипотеки был проведен с целью выделения ее преимуществ и недостатков по сравнению с двухуровневой моделью. Методология исследования включает в себя общие и индивидуальные методы исследования и материалистическая диалектика, формально-логический, исторический и юридический, системный и аналитический.

Уместно отметить, что в 1935-1981 годах были созданы такие крупные компании, как Fannie Mae и Freddie Mac, которые на протяжении многих лет были важнейшими финансовыми структурами ипотечного рынка [7]. В конце 80-х годов появился новый тип ценных бумаг, выпускаемых посредниками по ипотечным инвестициям.

Они расширили рынок ипотеки и укрепили его позиции. Однако, в Кризисы 1998 и 2008 годов ухудшили ситуацию, особенно в 2008 году, когда лопнул пузырь на рынке жилья и рухнул ипотечный рынок США [8].

Система строительных сбережений может быть предложена гражданам, чья потребность в покупке недвижимости не является неотложной. Деньги, полученные от вкладчиков, могут принести им дополнительные доходы и предоставить дополнительные деньги кредиторам, которые могут использовать эти ресурсы для получения прибыли, предлагая их в качестве различных кредитов (например, потребительских кредитов и т.д.) на более короткий срок. Банки могут выделить остальную часть денег в виде ипотеки, но с более либеральными условиями кредитования.

Те граждане, которым срочно нужны деньги, могут заполнить заявку на ипотеку. Соответственно, срочность будет стоить им более высокой процентной ставки и жестких условий. Таким образом, граждане, нуждающиеся в недвижимости, будут разделены на две группы по продуктам, которые они могут использовать. Эти меры могут позволить укрепить позиции России на мировом финансовом рынке, решить ряд социальных проблем и снизить социальную напряженность за счет обеспечения граждан доступным жильем.

Таким образом, существующие в различных странах мира национальные модели ипотеки исторически формировались в течение длительного периода, что позволило нам на основе сравнительного функционального анализа определить достоинства и недостатки каждой из модели. Нами также выявлено, что сбалансированная автономная модель успешно может быть реализована в России, поскольку цены на первичном рынке жилья (новостройки) ниже, чем на вторичном рынке.