Введение

Общепризнанно, что пандемия коронавируса оказала существенное негативное влияние на производственные и экономические процессы как в стране, так и во всем мире. Закрытие границ и вынужденный период самоизоляции привели к снижению деловой активности предприятий большинства сфер экономики, в соответствии с чем произошел рост безработицы и уровня бедности, а также снижение реальных доходов населения [1, 2].

Несмотря на очевидное негативное влияние COVID-19 на экономическую жизнь, все же можно выделить некоторые отрасли, для которых сложившаяся эпидемиологическая обстановка стала драйвером для более динамичного развития [3]. К числу таких сфер в первую очередь относится здравоохранение и фармацевтическая отрасль, роль которых в вопросах сохранения и поддержания здоровья граждан в условиях эпидемиологических вызовов возросла. Сложившаяся ситуация способствовала росту нагрузки и финансового обеспечения бюджетного здравоохранения, а также динамичному расширению сектора платной медицины [4, 5].

Для фармацевтической отрасли антироссийские санкции и последующая пандемия стали драйверами принципиально иного развития: если раньше в отрасли сохранялась высокая импортозависимость, то в последние годы усилилась тенденция к локализации импортных производств и повышению отечественного производственного потенциала [6, 7]. В период начавшейся пандемии ряд отечественных фармпроизводителей произвели перенастройку производств в соответствии с потребностями времени, помимо наращивания объемов производства антибиотиков, санитайзеров и СИЗов, появились также и новые виды фармацевтической продукции, актуальные в период борьбы с пандемией, такие как вакцины («Спутник V», ЭпиВакКорона», «Ковивак» и пр.), противовирусные («Коронавир», «Фавибирин» и пр.). В конечном итоге сложившаяся ситуация способствовала росту объемов производства, а соответственно выручки и прибыли фармацевтических производителей, что привело к повышению эффективности их деятельности [8, 9].

Цель исследования – провести оценку влияния пандемии на эффективность деятельности 10-ти крупнейших фармацевтических производителей России на основе анализа основных показателей их финансово-хозяйственной деятельности в 2019 и 2021 гг., выявить сформировавшиеся тенденции и их причины.

Материалы и методы исследования

В ходе работы были использованы формируемые «TestFirm» данные рейтинга фармацевтических производителей России по объему выручки за 2021 год [10], на основании которых для целей исследования было отобрано 10 крупнейших фармацевтических производителей России. Для сформированного ТОП-10 предприятий, с использованием данных финансовой отчетностей за 2019-2021 гг. [11], был произведен расчет основных показателей ликвидности, финансовой устойчивости и эффективности и дана их сравнительная оценка за 2019 и 2021 гг. Выбор в качестве базисного периода исследования 2019 года связан с его предшествующим началу пандемии положением, при этом сравнение данных с 2021 годом позволяет выявить произошедшие на фоне пандемии изменения. В работе были использованы обобщение и интеллектуальный анализ данных, статистические методы анализа.

Результаты исследования и их обсуждение

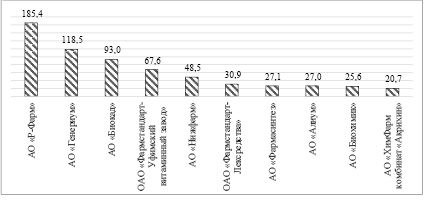

Среди 10 крупнейших фармацевтических производителей России в 2021 году сохраняется существенная дифференциация по объему выручки, при этом лидером является АО «Р-Фарм» с показателем в 185,4 млрд рублей. Вторую позицию занимает АО «Генериум», где выручка в 2021 году достигла 118,5 млрд рублей. В оставшихся 8-ми предприятиях выручка не превышала 100 млрд рублей, при этом более 50 млрд рублей показатель отмечен в АО «Биокад» и ОАО «Фармстандарт-Уфимский витаминный завод», а в других 6-ти предприятиях варьирует в пределах 20-31 млрд рублей. При этом замыкает ТОП-10 фармпроизводителей страны АО «ХимФарм комбинат «Акрихин», где выручка составила 20,7 млрд рублей (рисунок 1).

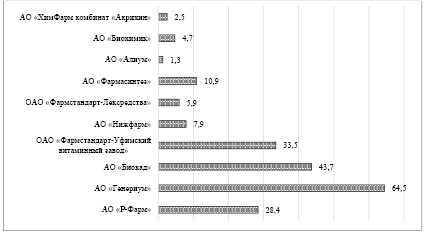

Вместе с тем важное значение имеет оценка чистой прибыли, отражающей конечный результат производственно-экономической деятельности. В конечном итоге наибольший размер чистой прибыли в 2021 году отмечается в АО «Генериум» (64,5 млрд руб.), которое занимает лишь 2-ю позицию по объемам выручки. В свою очередь вторую позицию по размеру прибыли по итогам года заняло АО «Биокад» (3-е по выручке), а третью позицию – ОАО «Фармстандарт-Уфимский витаминный завод» (4-е по выручке), в то время как лидер по размерам выручки АО «Р-Фарм» по показателю чистой прибыли занимает лишь 4-е место со значением 28,4 млрд руб. Среди оставшихся предприятий объем чистой прибыли более 10 млрд руб. отмечается только в АО «Фармасинтез», в то время как в прочих варьирует в пределах 1,3-7,9 млрд рублей. В целом необходимо отметить тот факт, что различие по объему чистой прибыли в рассматриваемых предприятиях обусловлено рядом факторов, связанных с особенностями затрат на производимую фармацевтическую продукцию (рисунок 2).

Сравнение уровня абсолютной ликвидности в разрезе рассматриваемых предприятий также показало наличие существенной дифференциации показателя. При этом абсолютным лидером по уровню абсолютной ликвидности является АО «Генериум», которое в 2021 году было способно погасить 154% своих текущих обязательств за счет наиболее ликвидных активов, хотя в базисном периоде показатель и имел более высокое значение – 187%. В целом обобщенной тенденцией для большинства предприятий является снижение уровня абсолютной ликвидности к 2021 году, исключение составляют ОАО «Фармстандарт-Уфимский витаминный завод», АО «Фармасинтез» и АО «Алиум», где отмечена динамика к росту уровня ликвидности. По итогам 2021 года уровень абсолютной ликвидности является достаточно высоким (более 0,5) только в АО «Фармасинтез» и ОАО «Фармстандарт-Уфимский витаминный завод», в то время как прочие предприятия среди рассматриваемых способны погасить лишь 1-24% своих обязательств за счет наиболее ликвидных активов. Лидер по объему выручки АО «Р-Фарм» характеризуется снижением абсолютной ликвидности активов к 2021 году с 24% до 11%, что является довольно низким значением, но не критичным.

Рис. 1. Сравнение выручки в разрезе ТОП-10 крупнейших фармацевтических производителей в РФ в 2021 гг., млрд руб.

Рис. 2. Сравнение чистой прибыли в разрезе ТОП-10 крупнейших фармацевтических производителей в РФ в 2021 гг., млрд руб.

Таблица 1

Сравнительная оценка показателей ликвидности в разрезе ТОП-10 крупнейших фармацевтических производителей в РФ в 2019 и 2021 гг.

|

Предприятие |

Коэффициент абсолютной ликвидности |

Коэффициент текущей ликвидности |

||||

|

2019 г. |

2021 г. |

Изменение |

2019 г. |

2021 г. |

Изменение |

|

|

АО «Р-Фарм» |

0,24 |

0,11 |

-0,13 |

1,37 |

1,39 |

0,02 |

|

АО «Генериум» |

1,87 |

1,54 |

-0,33 |

5,15 |

2,91 |

-2,24 |

|

АО «Биокад» |

0,98 |

0,08 |

-0,90 |

3,78 |

2,49 |

-1,29 |

|

ОАО «Фармстандарт-Уфимский витаминный завод» |

0,10 |

0,53 |

0,43 |

0,98 |

3,46 |

2,49 |

|

АО «Нижфарм» |

0,05 |

0,02 |

-0,03 |

1,54 |

1,31 |

-0,23 |

|

ОАО «Фармстандарт-Лексредства» |

<0,01 |

<0,01 |

- |

0,86 |

0,97 |

0,11 |

|

АО «Фармасинтез» |

0,62 |

0,70 |

0,08 |

1,54 |

2,13 |

0,59 |

|

АО «Алиум» |

0,16 |

0,24 |

0,08 |

1,96 |

1,23 |

-0,73 |

|

АО «Биохимик» |

0,04 |

0,01 |

-0,03 |

1,69 |

1,78 |

0,09 |

|

АО «ХимФарм комбинат «Акрихин» |

0,29 |

0,18 |

-0,10 |

2,70 |

2,78 |

0,08 |

Наиболее негативная ситуация отмечена в ОАО «Фармстандарт-Лексредства», где коэффициент абсолютной ликвидности устойчиво составляет менее 0,01, что свидетельствует о крайне низком объеме наиболее ликвидных активов при достаточно высоком объеме обязательств.

Говоря о текущей ликвидности активов сопоставляемых предприятий, стоит отметить, что лишь только в 4-х к 2021 году отмечается негативная динамика, в то время как в оставшихся – рост показателя. Среди предприятий с отрицательной динамикой наибольшее снижение отмечено в АО «Генериум» и АО «Биокад», где показатель снизился практически в 1,5 раза. В результате в 2021 году самое высокое значение коэффициента текущей ликвидности наблюдается в ОАО «Фармстандарт-Уфимский витаминный завод», которое стало способно погасить 346% своих текущих обязательств за счет имеющихся активов, хотя в базисном периоде показатель находился на уровне 98% (таблица 1).

Таблица 2

Сравнительная оценка показателей финансовой устойчивости в разрезе ТОП-10 крупнейших фармацевтических производителей в РФ в 2019 и 2021 гг.

|

Предприятие |

Коэффициент автономии |

Доля устойчивого капитала |

||||

|

2019 г. |

2021 г. |

Изменение |

2019 г. |

2021 г. |

Изменение |

|

|

АО «Р-Фарм» |

0,37 |

0,30 |

-0,07 |

0,46 |

0,42 |

-0,04 |

|

АО «Генериум» |

0,70 |

0,69 |

-0,01 |

0,84 |

0,70 |

-0,14 |

|

АО «Биокад» |

0,75 |

0,79 |

0,04 |

0,84 |

0,80 |

-0,04 |

|

ОАО «Фармстандарт-Уфимский витаминный завод» |

0,21 |

0,75 |

0,54 |

0,24 |

0,76 |

0,52 |

|

АО «Нижфарм» |

0,61 |

0,23 |

-0,38 |

0,66 |

0,69 |

0,02 |

|

ОАО «Фармстандарт-Лексредства» |

0,24 |

0,26 |

0,01 |

0,25 |

0,29 |

0,04 |

|

АО «Фармасинтез» |

0,41 |

0,57 |

0,16 |

0,44 |

0,59 |

0,15 |

|

АО «Алиум» |

0,73 |

0,45 |

-0,28 |

0,84 |

0,51 |

-0,33 |

|

АО «Биохимик» |

0,32 |

0,50 |

0,18 |

0,78 |

0,60 |

-0,18 |

|

АО «ХимФарм комбинат «Акрихин» |

0,73 |

0,73 |

- |

0,75 |

0,74 |

-0,01 |

Также коэффициент текущей ликвидности имеет значение более 2,0 в 4-х предприятиях – АО «Генериум», АО «ХимФарм комбинат «Акрихин», АО «Биокад» и АО «Фармасинтез», где уровень текущей ликвидности может быть охарактеризован как высокий. ОАО «Фармстандарт-Лексредства» является единственным предприятием, где коэффициент текущей ликвидности имеет значение менее 1,0, хотя и сохраняет динамику к росту. В оставшихся предприятиях среди рассматриваемых уровень текущей ликвидности активов находится в пределах 100-200%.

Оценка коэффициента автономии в разрезе ТОП-10 фармпроизводителей РФ показала, что к 2021 году только в 4-х произошло ухудшение ситуации и повышение уровня финансовой зависимости от внешних кредиторов, в то время как в оставшихся – положительная динамика, либо же отсутствует. В результате, самый высокий уровень автономии отмечен в АО «Биокад» – 79% источников формирования имущества приходится на собственные средства, также показатель на уровне более 70% в отчетном периоде отмечен в ОАО «Фармстандарт-Уфимский витаминный завод» и АО «ХимФарм комбинат «Акрихин». Также устойчивое финансовое положение можно выделить в АО «Фармасинтез» и АО «Биохимик», где на собственные источники приходится более 50%. Существенное ухудшение ситуации в рассматриваемом периоде произошло в АО «Нижфарм», где доля собственных средств сократилась с 61% до 23%, а также в АО «Алиум», в котором показатель снизился с 73% до 45%. В свою очередь замыкающее ТОП-10 АО «ХимФарм комбинат «Акрихин» единственное характеризуется устойчивым положением, поскольку на собственные средства приходится порядка 73% от общего объема источников формирования имущества (таблица 2).

Доля устойчивого капитала также имеет важное значение при оценке финансовой устойчивости предприятий. При этом в состав устойчивого капитала, помимо собственных средств, также включают и долгосрочные источники формирования имущества, а на их суммарный объем должно приходиться не менее 70%, что позволяет говорить о высокой степени финансовой устойчивости. В разрезе рассматриваемого ТОП-10 фармпроизводителей страны к 2021 году обобщённой тенденцией является снижение доли устойчивого капитала – в 6-ти из 10-ти предприятий. При этом только в 3-х показатель превышает 70%, еще в 4-х – варьирует в пределах – 50-70%. При этом самое высокое значение в отчетном периоде можно выделить в АО «Биокад» и ОАО «Фармстандарт-Уфимский витаминный завод» – 80% и 76% соответственно, причем в последнем предприятии по сравнению с уровнем 2019 года произошел существенный рост объема устойчивых источников формирования имущества. В лидирующем по объему выручки АО «Р-Фарм» во всем рассматриваемом периоде на устойчивые источники формирования имущества приходится не более 50% и отмечается тенденция к снижению показателя до 42%. Вместе с тем самая низкая доля устойчивого капитала как в 2019, так и в 2021 году отмечается в АО «Нижфарм» – менее 30%.

Рентабельность продаж в большинстве рассматриваемых предприятий имеет тенденцию к росту к 2021 году, однако здесь также сохраняется весомая дифференциация. В отчетном периоде крайне высокий уровень рентабельности продаж отмечен в АО «Биохимик» (74%), ОАО «Фармстандарт-Уфимский витаминный завод» (64,2%), АО «Генериум» (67,3%) и АО «Биокад» (61,8%), причем в первых двух рентабельность выросла многократно, что во многом является следствием пандемии, оказавшей стимулирующее воздействие на фармацевтическую отрасль (таблица 3).

Также рентабельность продаж на уровне более 40% в отчетном периоде отмечается в АО «Фармасинтез», а в АО «Р-Фарм», являющемся лидером по объему выручки, уровень рентабельности находится на уровне 23%, что в целом является оптимальным значением для фармотрасли, но вместе с тем на порядок ниже, чем в других предприятиях из ТОП-10 рынка. В свою очередь отрицательная динамика отмечена в ОАО «Фармстандарт-Лексредства», АО «ХимФарм комбинат «Акрихин» и АО «Алиум», причем в последнем уровень рентабельности продаже составляет менее 9% в 2021 году.

Оценка рентабельности производства также показала наличие существенной дифференциации между предприятиями, при этом в 4-х из 10 отмечается крайне высокий уровень эффективности производства, что связано с достаточно низким размером себестоимости производства в сравнении с объемом выручки и прибыли. Лидером по показателю является АО «Биохимик», где на 1 рубль затрат на производство приходится 2,8 рублей прибыли от продаж, что в 2,4 раза выше уровня базисного периода.Также более 2 рублей прибыли от продаж на 1 рубль затрат отмечается в АО «Генериум», где показатель вырос на треть к 2021 году – до 206%. Также к числу предприятий с существенным ростом эффективности производства к 2021 году относится ОАО «Фармстандарт-Уфимский витаминный завод», где показатель вырос с 22% до 179%. В АО «Биокад» во всем исследуемом периоде рентабельность производства превышает 100% и имеет тенденцию к росту. К числу предприятий со снижением эффективности производства относится АО «Алиум», где рентабельность производства, как и продаж, не превышает 10% и имеет тенденцию к снижению в 2021 году. В ОАО «Фармстандарт-Лексредства» и АО «ХимФарм комбинат «Акрихин» рентабельность производства находится на уровне 20-21% и имеет тенденцию к снижению относительно данных 2019 года.

Таблица 3

Сравнительная оценка показателей эффективности в разрезе ТОП-10 крупнейших фармацевтических производителей в РФ в 2019 и 2021 гг.

|

Предприятие |

Рентабельность продаж, % |

Рентабельность производства, % |

||||

|

2019 г. |

2021 г. |

Изменение |

2019 г. |

2021 г. |

Изменение |

|

|

АО «Р-Фарм» |

20,9 |

22,4 |

1,5 |

26,4 |

28,9 |

2,5 |

|

АО «Генериум» |

63,5 |

67,3 |

3,8 |

174,1 |

205,9 |

31,8 |

|

АО «Биокад» |

53,3 |

61,8 |

8,6 |

113,9 |

161,9 |

48,0 |

|

ОАО «Фармстандарт-Уфимский витаминный завод» |

18,2 |

64,2 |

46,0 |

22,3 |

179,3 |

1,6 раза |

|

АО «Нижфарм» |

13,0 |

21,5 |

8,5 |

14,9 |

27,3 |

12,4 |

|

ОАО «Фармстандарт-Лексредства» |

18,2 |

17,4 |

-0,8 |

22,3 |

21,1 |

-1,2 |

|

АО «Фармасинтез» |

25,2 |

41,3 |

16,1 |

33,6 |

70,4 |

36,7 |

|

АО «Алиум» |

15,4 |

8,9 |

-6,5 |

18,2 |

9,8 |

-8,5 |

|

АО «Биохимик» |

29,0 |

74,0 |

45,0 |

40,9 |

284,9 |

2,4 раза |

|

АО «ХимФарм комбинат «Акрихин» |

17,2 |

16,6 |

-0,6 |

20,8 |

19,8 |

-0,9 |

Заключение

По итогам 2021 года крупнейшим фармацевтическим производителем в России остается АО «Р-Фарм», объем выручки которого составил 185,4 млрд руб., а вторую позицию занимает АО «Генериум» с показателем в 118,5 млрд рублей. Несмотря на это по размеру чистой прибыли лидируют предприятия рейтинга, занимающие 2-4 позиции, при этом лидером по размеру чистой прибыли является АО «Генериум» с показателем 64,5 млрд рублей. Сравнительная оценка показателей ликвидности позволила выявить наличие существенной дифференциации в разрезе ТОП-10 лидером фармацевтического рынка, при этом самое высокое значение также отмечается в АО «Генериум», где за счет наиболее ликвидных активов возможно погасить 154% обязательств. По уровню финансовой устойчивости и доли устойчивого капитала лидерами являются АО «Биокад» и ОАО «Фармстандарт-Уфимский витаминный завод». В вышеуказанных предприятиях также отмечается и высокий уровень эффективности деятельности, однако лидером является АО «Биохимик», где в 2021 году рентабельность производства составила 285%, а рентабельность продаж – 74%. В целом, можно говорить о том, что для большинства предприятий рейтинга общей тенденцией является улучшение показателей финансовой устойчивости, ликвидности и эффективности деятельности, что является прямым следствием повышенного спроса на фармацевтическую продукцию и закономерным ростом ее стоимости.