Введение

Финансовый контроль формировался и развивался вокруг таких объектов, как стоимостные и натуральные параметры хозяйственной деятельности. Это в совокупности с сопряженными данными статистики производства и предоставления услуг создавало информационную основу для системного анализа воспроизводства национальной экономики и ее отдельных сфер. Однако современное реальное развитие финансового контроля пошло преимущественно по инструментальному направлению и свелось в основном к комплексам процедур и мероприятий, проведение которых позволяет оценивать результаты бизнес-процессов в рыночных измерениях и отслеживать выполнение законодательных норм и требований. В то же время, разветвленная система предварительного, текущего и последующего контроля с полным доступом к базам документов и данным о действиях сотрудников может обеспечить достаточно полной информацией руководство всех уровней для принятия эффективных решений по перспективному использованию ограниченных ресурсов в хозяйственной деятельности. В итоге сложилось противоречивое несоответствие совокупного потенциала финансового контроля и ограниченного инструментального использования, что объективно требует его реформирования.

При этом, главным вызовом современности в сфере финансовых отношений, как на глобальном, так и на региональном уровнях, является задача формирования новых финансовых систем, перед необходимостью которой мир в полной мере оказался после военно-политических событий текущего года. Подходы к видению грядущих финансовых систем оказываются существенно различными по отдельным странам и регионам мира. В принципе пока проблема только поднимается, является неразработанной, но в целом признаваемой сторонниками самых противоположных взглядов. Финансовый контроль в новых системах, по всей видимости, также обретёт новое функциональное содержание.

Таким образом, финансовый контроль стоит на пороге существенной трансформации как по внутренним причинам развития в последние десятилетия, так и по причинам формирования новых финансовых систем, в которых ему только еще предстоит найти свое функциональное место. Особое значение в этих грядущих процессах будет иметь корпоративный финансовый контроль, поскольку его характерной чертой является функционирование в организациях с большим количеством отделений и филиалов, часто формирующих собственные сетевые структуры, которые в совокупности контролируют подавляющее количество мировой торговли и финансирования инвестиций.

Главная цель исследования заключается в поиске приоритетов трансформации содержания финансового контроля в корпорациях по причинам накопленных противоречий внутренних процессов и с позиций требований создания новых финансовых систем в контексте формирования современной экономической нормальности.

Материал и методы исследования

Материал исследования представлен статистическими данными, отражающими процессы развития финансового контроля, и современными вызовами, вставшими перед сложившимися финансовыми системами. Дополнительное внимание уделено системообразующим технологическим основам финансового контроля в корпорациях. В ходе исследования применялись системный и аналитический методы во взаимодействии с функциональными, сравнительными, статистическими и экспертными обобщениями. Кроме того, использовались возможности одновременного рассмотрения проблемы в контексте двух противоположных подходов к сущности финансов – рыночной трактовки через эффективное управление потоками доходов и расходов с соответствующим использованием формируемых ресурсных фондов и трактовки посредством экономических отношений в связи с образованием и движением денежных фондов.

Результаты исследования и их обсуждение

Сложившиеся к настоящему времени приоритеты финансового контроля вообще и в корпорациях в частности, формировались под воздействием основных представлений о финансах во второй половине прошлого века. Наиболее распространенными стали доктрины искусства и науки управления деньгами с опорой на портфельный подход, реализуемый через отбор активов в соответствии с их эффективностью [2] и необходимости принятия решений о направлениях использования имеющихся ограниченных ресурсов исходя из исследований состояния финансовых рынков [5]. Далее существенную роль сыграли представления о предпочтениях рационального поведения агентов в соответствии с динамикой соотношения цен производства и состояния финансовых рынков [3], а затем развитие моделирования в части изменения цен финансовых активов, их структурной оптимизации и эффективности распределения [4].

В отмеченных выше и множестве других теорий и доктрин основная роль финансов так или иначе сводится к созданию и использованию разнообразных инструментов, эффективное функционирование которых интегрирует рынки и ориентирует поведение их участников. Соответственно и в части финансового контроля усилилось значение инструментальной и организационной составляющих, что стало характерным и для подходов российских специалистов в настоящее время.

Одной из преобладающих версий является представление финансового контроля в целом как инструмента, обеспечивающего выполнение требований законодательства во внутрикорпоративной и предпринимательской деятельности [16]. Для данного направления вообще характерным стало практически отождествлять рассматриваемый контроль в качестве комплекса мероприятий и операций, предназначенного для проверки финансов фирм и корпораций.

В этом научном контексте рассматривалось большое количество проблем, в том числе про необходимую и пока не достигнутую интеграцию всех функциональных инструментов и организационных структур финансового контроля, что могло бы полностью устранить многочисленные факты дублирующих проверок, существенно ограничить само число проверок и проверяющих [9]. Также подчеркивается необходимость использования новейших методов системного анализа, базирующегося на выводах современных теорий денег и финансов, в единстве с постоянно осуществляемым мониторингом объектов [10]. Соответственно был поставлен вопрос о поиске варианта универсальной формы контроля с единым набором показателей как одним из приоритетов его трансформации, что при многовариантности анализа позволяло бы повысить эффективность принятия управленческих решений [24].

При таких системных интегрирующих подходах, с одной стороны, открывается перспектива разработки и создания единого пространства финансового контроля в национальной экономике как трансформационного приоритета. Вместе с тем, необходимо выделить факт большого разнообразия, часто абсолютно противоположных, научных версий ученых и специалистов, что дает основания для утверждения о существовании терминологической путаницы и непоследовательности, непосредственно отражающейся и на практической стороне вопроса [8].

На наш взгляд, сложившаяся ситуация показывает определенную исчерпанность приоритетов поиска трансформации финансового контроля с ориентирами на инструментальную составляющую. Несмотря на распространенность версии о том, что современный финансовый контроль, в том числе в корпорациях, носит преимущественно инструментальный характер, поиски будущих приоритетов его трансформации следует вести от его главного экономического содержания.

В подтверждение этой версии следует обратить внимание на факт развития процессов финансиализации, представляемой как нарастающее доминирование финансовых интересов корпораций, предпринимателей и домашних хозяйств над воспроизводственными и общественными, что в итоге привело к чрезмерной концентрации ограниченных инвестиционных ресурсов в финансовом секторе национальной и мировой экономик [7]. Эти процессы получили развитие еще в восьмидесятых годах двадцатого столетия, когда в рыночных экономиках стал активно расти удельный вес сбережений в хозяйствующих структурах и домашних хозяйствах, основная часть которых переводилась в ценные корпоративные бумаги. Сформировалась долговременная тенденция опережающего роста совокупных финансовых обязательств относительно темпов роста валового внутреннего продукта (ВВП) и, тем более, темпов роста инвестиций в основной капитал. Наибольшей остроты проблема достигла ко времени глобального финансового кризиса 2007-2009гг [18]. Но и после его преодоления именно эта тенденция стала далее усиливаться, в частности за первое десятилетие при удвоении капитализации фондовых рынков уровень инвестирования основного капитала реального сектора США, ЕС и Японии оставался на одном и том же уровне [19].

Считается, что отмеченные процессы финансиализации стали веским аргументом для пересмотра давнего и непререкаемого постулата экономической и финансовой науки об отсутствии какой-либо альтернативы эффективности финансовых рынков в деле воспроизводственного распределения ограниченных производственных ресурсов [15]. Это стало и основанием для постановки проблемы реформирования мировой финансовой системы. Характерным примером было решение в 2009 году группы стран, входящих в Большую двадцатку и концентрирующих у себя более четырех пятых мирового ВВП, трех четвертей мировой торговли и две трети населения планеты, о выделении средств на восстановление финансовой системы на основе ее всестороннего реформирования. При этом реального результата в реформировании практически достигнуто не было, несмотря на триллионы потраченных за это время долларов, что было строго подчеркнуто в последнем докладе о торговле и развитии ЮНКТАД в текущем году [13].

Невозможность реформирования прежней финансовой системы практически означает необходимость построения новой. Такой подход отчасти содержится в известном отчете специалистов Национального совета США по разведке «Глобальные тенденции – 2030: альтернативные миры», в котором, по сути дела, речь идет о замене однополярной финансовой системы множеством многосторонних обязательств с участием транснациональных корпораций и государств [1]. Таковыми являются практические последствия процессов финансиализации в мире.

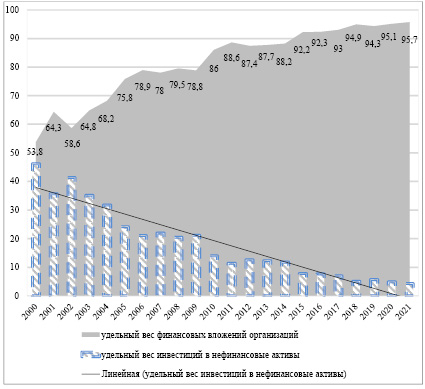

В российской экономике процессы финансиализации особенно сильно воздействовали на инвестиции. В текущем столетии можно говорить о практическом поглощении основной массы инвестиций в реальный сектор финансовыми вложениями, причем данная тенденция никак не изменила своего тренда даже под воздействием глобального финансового кризиса и пандемии короновируса (рис. 1).

Рис. 1. Динамика показателей соотношения финансовых вложений организаций и объемов инвестиций в нефинансовые активы в Российской Федерации в 2000-2021 гг., в процентах, без субъектов малого предпринимательства, составлен автором по данным Федеральной службы государственной статистики РФ: URL: https://rosstat. gov.ru/investment_nonfinancial; https://rosstat.gov.ru/folder/14476 (дата обращения: 01.06.2022)

Приведенная динамика показывает перманентное усиление предпочтений вложений в финансовые активы, что серьезно затрудняет прямое инвестирование реального сектора национальной экономики. Кроме того, эти предпочтения формируются преимущественно в корпоративном секторе, так как в приведенных данных предпочтения малого бизнеса не учитывались. При этом, только первая сотня крупнейших российских корпораций по капитализации по данным универсального рейтингового агентства РИА Рейтинг на 2020 год достигла уровня в 53,5 триллиона рублей, то есть половины ВВП страны по тому времени [22].

Показанные тенденции свидетельствуют о том, что в отечественном корпоративном секторе финансовый контроль никак не воздействует и не контролирует динамику воспроизводственного инвестирования. Но при этом, что самое примечательное, непосредственные инструменты финансового контроля функционируют активно и даже более того, стимулируют сами процессы финансиализации.

На этом фоне необходимо учитывать активное распространение коррупционного взаимодействия с государственным сектором национальной экономики, который также преимущественно представлен корпоративными структурами [26].

Дополнительные факторы военно-политического характера текущего года, определяющие новую экономическую нормальность, привели на этом фоне к образованию инвестиционной паузы при существующем фактически профиците производственных мощностей, что было официально отмечено на заседании Государственной Думы Российской Федерации 15.07.2022 [12].

Такая ситуация во многих случаях признается результатом проводимой либеральной экономической политики, но следует учитывать и неэффективность финансового контроля на протяжении рассматриваемого времени. Особенно это касается его корпоративной части, поскольку на корпорации приходятся основные инвестиционные потоки.

Вне зависимости от факторов происхождения, сложившая практика финансиализации резко обостряет воспроизводственные проблемы в условиях новой реальности, сформировавшейся в текущем году, которая, среди прочего, ознаменовалась вызовом необходимого достижения технологического суверенитета. Это в качестве цели национального развития отмечено в материалах и итоговом аналитическом докладе 25-го Петербургского международного экономического форума (ПМЭФ-2022) [20].

На внеочередном пленарном заседании Госдумы от 15.07.2022 было анонсировано завершение проводимой в стране абсолютно рыночной промышленной политики. На смену должна прийти политика технологического суверенитета [11].

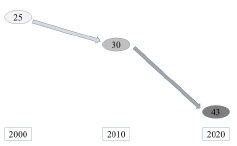

Рассматриваемая финансиализация, непосредственно воздействуя на инвестиции в реальный сектор экономики, способствовала замедлению технологического развития российской экономики и снижению уровня ее сложности. На рис. 2 показано, что по критерию экономической сложности наша страна перешла за двадцать лет с 25-го места на 43-е, соответственно утрачивая потенциал конкурентоспособности.

Рис 2. Место России по критериям индекса экономической сложности в 2000-2020 гг. по расчетам Обсерватории экономической сложности (OEC), составлен автором по данным Country Rankings (ECI) сайта «The Observatory of Economic Complexity (OEC)» URL: https://oec.world/en/rankings/eci/hs6/hs96 (дата обращения 05.09.2022)

Сам по себе индекс экономической сложности является объектом дискуссий, но отражаемое в нем воплощение знаний в хозяйственной деятельности объективно показывает относительный потенциал национальной экономики. Использование этого показателя активно осуществляется исследовательской лабораторией Массачусетского технологического института и сравнения в настоящее время осуществляются по данным более ста стран мира. Усиливающее отставание российской экономики от стран-лидеров дополнительно показывает необходимость преодоления последствий финансиализации.

При этом, решение стратегической задачи достижения технологического суверенитета связано с воздействием факторов новой реальности, возникших в связи с изменениями геополитической ситуации в мире. Эта новая реальность для российской экономики связана, прежде всего, с внешними санкционным воздействием на финансовый сектор и технологической блокадой. По сути дела, это непосредственно усиливает накопившиеся последствия финансиализации и требует существенного изменения финансовой системы. Таким образом, в российских условиях финансиализация, на стыке отмеченных процессов, становится фактором утраты суверенитета в воспроизводстве национальной экономики и фактором формирования новых основ финансовой системы.

Таким образом, чрезмерную финансиализацию и ее негативные последствия следует устранять в части финансового контроля не посредством совершенствования его нынешних инструментов и реформирования существующей организационной структуры, а путем формирования эффективных приоритетов развития в функционировании новых финансовых систем.

ПМЭФ-2022 констатировал современное снижение надежности ведущих валют и соответствующий рост количества международных расчетов в национальных денежных единицах [20]. Это означает достаточно активное начало реального процесса разрушения однополярной финансовой системы и усиление необходимости в создании российской независимой и функционально эффективной финансовой системы, открытой для взаимовыгодной международной интеграции.

Таким образом, как в глобальной экономике, так и в российской, пусть и в разных тенденциях и формах, сложились реальные предпосылки для создания основ новых экономических систем. В этих системах, на наш взгляд, особо значимую роль станет играть финансовый контроль в корпорациях.

На VI Московском финансовом форуме 2022 подчеркивалось, что дедолларизация международных расчетов, начавшаяся относительно давно и усилившаяся в текущем году по причинам санкционного давления, представляет собой долгосрочный тренд и будет сопровождаться созданием многополярной системы международных расчетов. В то же время эта предстоящая большая работа является не столько самоцелью, сколько должна привести к упрощению и расширению доступа зарубежных инвесторов и эмитентов на внутренний российский рынок [6].

Последнее достижимо при условии создания атмосферы высокого доверия с возможностями безусловных проверок и перманентного контроля. Тем более, что предстоит решение еще ряда системных вопросов относительно интеграции цифровых видов денег и активов. В таком случае на первый план выходит вопрос о функциональной роли многократно увеличивающихся многосторонних обязательств и их соотношения с золотовалютным основанием.

Безусловно, золото и другие валютно-материальные ценности будут и дальше играть первостепенную роль в обеспечении действенности финансовых систем, но появление новых активов и усиление значимости обязательств дают основание для изменения существующих экономических парадигм. Например, на ПМЭФ-2022 указывалось на формирование условий для определенной замены спроса на валютные резервы спросом на сырье и энергоносители [20]. В любом случае, эти и другие возможные изменения неизбежно потребуют дополнительного комплекса обязательств.

Сами по себе финансовые системы принято различать по множеству критериев. Они могут быть закрытыми и открытыми, централизованными и децентрализованными, простыми и сложными, однородными и гетерогенными и т.п., а в общем сочетании отличаться устойчивостью [29]. Но при любой архитектуре первостепенную важность сохраняет интеграция и баланс материальных ценностей и учитываемых обязательств.

В этой дихотомии характерной тенденцией последнего времени является постепенное ослабление роли золотого стандарта при росте функционального значения совокупности многосторонних обязательств. Наиболее характерным примером является история Бреттон-Вудской системы с ее отходом от исключительности золотогостандартного принципа и обострения проблемы доверия из-за нарастания асимметричности обязательств сторон [17].

При формировании финансовых систем в условиях складывающейся современной новой реальности, на наш взгляд, по части доверия основную роль должен сыграть корпоративный финансовый контроль. Во-первых, совокупность обязательств сторон является комплексом финансовых отношений, которые при трансформационных переходах выходят на первый план. Во-вторых, в новую реальность глобальная мировая финансовая система вступает с минимизированной ролью ценностного обеспечения, что объективно отражается на её устойчивости. В-третьих, долгосрочная устойчивость и стабильность систем экономических и финансовых отношений непосредственно зависит от эффективности национального или глобального воспроизводства, что является ориентиром для современной трансформации финансового контроля.

Для новой системной роли финансового контроля, особенно в его корпоративной части, в современной реальности требуется две главных предпосылки. В качестве необходимой – соответствующие цифровые и платформенные технологии. В качестве достаточной – сетецентрическая организация управления.

По части цифровых технологий сейчас безусловный приоритет в финансовом секторе имеет так называемый распределенный реестр общего пользования, обеспечивающий интеграцию множества распределенных узлов в единую самоуправляемую сеть. Главным преимуществом является функция блочной записи всех транзакций с последующим размещением на различных компьютерах и доступом к ним всех участников отношений [28]. Формирование на данной базе платформы общенациональной системы финансового контроля со структурными приоритетами корпоративного сектора объединяет всех участников с различными интересами. Ранее подобные схемы предлагались для других сфер, в частности образования [25]. Эта технология, идентифицируемая еще как блокчейн, отличается потенциалом всеобщности и обеспечения неизменности осуществляемых записей, что представляет собой особый интерес для развития финансового контроля своей полнотой информации [21]. В целом использование распределенного реестра обеспечивает выполнение финансовым контролем исходной функции обеспечения приоритета воспроизводственных интересов.

Органическим дополнением цифровых технологий в потенциале становления новых финансовых систем может стать сетецентрическое управление. Первым преимуществом такого управления является полная ситуационная и актуализируемая осведомленность для всей иерархии системы, что существенно оптимизирует принимаемые решения [23]. Еще одно преимущество заключается в децентрализованности и распределенности, что не допускает жесткой иерархии и приоритетов администрирования. Кроме того, сетецентрическое управление имеет конкурентные преимущества, связанные с информационным превосходством [14].

В совокупности, благодаря указанным необходимым и достаточным инструментам, корпоративный контроль должен превратиться в специфический сегмент отношений новой финансовой системы. По сути дела, этот приоритет развития обеспечивает базу для доминирования интересов национального воспроизводства и соответствующую концентрацию ограниченных ресурсов.

Заключение

Построенная на отмеченных технологиях система финансового контроля в корпорациях позволяет эффективно расширять потенциал доверия в новых финансовых системах, выявлять и исключать возможности развития теневых отношений, вырабатывать и применять оперативные и стратегические регулирующие меры в части процессов финансиализации в мировой и национальных экономиках.

Складывающаяся в настоящее время новая экономическая реальность объективно ведет к формированию финансовых систем, в которых системообразующим приоритетным элементом финансовых отношений становится корпоративный и общий финансовый контроль, ориентированный в своем функционировании на повышение эффективности национального воспроизводства. Одновременно создаются условия для преодоления негативных последствий финансиализации.

В целом через приоритеты финансового контроля в новых финансовых системах формируется основа суверенного социально-экономического развития.