Введение

Рейтинг надежности банков выставляется по его работающим активам. Уходят с рынка те банки, которые так и не научились эффективно управлять приобретенными активами.

На текущий момент в современных словарях понятие актива определяется, «как часть или одна из сторон бухгалтерского баланса, которая показывает размещение средств организации на определенную дату, с целью извлечения прибыли» [1].

Следовательно, «активный капитал кредитной организации» – это средства по их видам, способам размещения, способные приносить выгоды их владельцам в необозримом будущем [4].

«Активные операции коммерческого банка – операции по размещению банковских ресурсов для получения прибыли и поддержания ликвидности» [12].

Классификация активных операций кредитной организации по гипотезе автора оценивается исходя из трех позиций:

– что банк имеет на своем балансе? Здесь актив рассматриваем как имущественный объект;

– как это разместить? (средства банка находятся в расчетах);

– как появляются проблемные активы на стадии изучения имущественного объекта и при размещении средств?

Целью исследования является развитие теоретико-методологических основ финансовой устойчивости кредитных организаций, методическое обоснование системного подхода в управлении двухуровневыми проблемными активами кредитной организации, разработка практических рекомендаций по повышению ее финансовой устойчивости.

Материалы и методы исследования

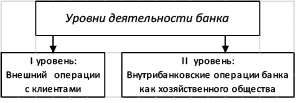

Материалы и методы исследования базируются на повышения роли доходных профильных активов и непрофильных активов кредитной организации в обеспечении ее финансовой устойчивости. В своих научных разработках автор предлагает различать как банковскую деятельность кредитной организации, так и ее внутрихозяйственную деятельность для определения уровня совокупной финансовой устойчивости кредитной организации [5,6,7].

Исходя из данной позиции, средства кредитных организаций в расчетах представляют собой вложения ресурсов в активные операции на качественно разных уровнях [4]:

1. Операции с клиентами банка по размещению средств:

– операции кредитования юридических и физических лиц;

– операции кредитования других коммерческих банков;

– вложения в ценные бумаги и другие финансовые активы;

– инвестиции в дочерние и зависимые организации.

2. Операции с контрагентами по размещению средств:

1) Участие в дочерних и зависимых акционерных обществах, паевых инвестиционных фондах (прочее участие);

2) вложения в имущественные активы (основные средства, нематериальные активы, материальные запасы);

3) задолженность банку или средства в расчетах, в т.ч.:

– авансовые платежи с бюджетом по налогам;

– по внебюджетным платежам, с органами социального страхования;

– задолженность работников банка по оплате труда;

– суммы, выданные под отчет на административно-хозяйственные операции, служебные командировки;

– расчеты с поставщиками в части авансов, предварительной оплаты ценностей, работ и услуг;

– суммы, которые выплачиваются за счет страховых взносов на обязательное социальное страхование;

– расчеты по начисленным доходам по акциям, долям, паям – учет причитающихся кредитной организации выплат по принадлежащим ей долевым ценным бумагам и долям в уставных капиталах;

– расчеты с негосударственными пенсионными фондами, а также страховыми организациями, осуществляющими выплаты вознаграждений работникам по окончании трудовой деятельности, ограниченные фиксируемыми платежами;

– суммы недостач денежных средств, выявленные в кассах кредитных организаций, если виновные лица не установлены;

– задолженность коммерческих банков и их филиалов по внутрироссийскому зачету 1992 года;

– задолженность коммерческих банков и их филиалов по межгосударственному зачету 1992 года.

Таким образом можно дать понятие «профильным доходным активам» и «непрофильным активам» банка.

К профильным доходным активам банка относятся активы, связанные с основным видом банковской деятельности или это операции первого клиентского уровня по кредитам и инвестициям в ценные бумаги.

К непрофильным активам банка относят объекты и вложения ресурсов не связанные с основным видом деятельности банка, или это операции второго уровня, оцениваемые внутрихозяйственными пользователями (акционерами и менеджерами).

Для управления портфелями активов автор предлагает всю деятельность банка при работе с активами разделить на три этапа его хозяйственной деятельности (рис. 1):

1) процесс закупа активов и их оценка по балансу – что банк имеет? Активный капитал;

2) процесс использования активов в банковской деятельности – как разместить активы и риски банковской деятельности;

3) процесс выбытия активов с выходом на финансовые результаты.

Результаты исследования и их обсуждение

Интерпретации результатов исследования проблемных активов банка доказывают, что еще одной категорией функционирования активного капитала банка являются «проблемные активы», которые возникают на двух уровнях, как при работе с клиентам банка по операциям первого уровня, так и при работе с контрагентами по операциям второго уровня.

Проблемные активы – это средства кредитной организации, которые не дают экономических выгод при осуществлении, как основного, так и прочих видов деятельности на определенный отчетный момент времени. Процесс продаж таких активов практически невозможен, а значит они не могут быть обращены в реальные денежные средства.

Работая с проблемными активами необходимо соблюдать некий баланс между прогнозируемым финансовым результатом от работы с такими активами и затратами, связанными с реальными убытками по обслуживанию активов. что напрямую влияет на степень надежности банка. Проблемные активы автор предлагает различать на двух уровнях деятельности банка (таблица).

Рис. 1. Управление портфелями активов по видам банковской деятельности

Система управления активами

|

Диаграмма деятельности |

Параметры |

Следствие недостижения цели |

|

Субъект |

Внешние – Регулятор; Внутренние – Собственники, Менеджеры |

|

|

Обьект |

Доходные профильные активы банка |

Проблемная задолженность |

|

Инструмент |

Непрофильные активы кредитной организации |

Проблемная задолженность |

|

Цель |

Прибыльность Надежность Финансовая устойчивость |

Примечание: авторская разработка.

Рис. 2. Многоуровневая система деятельности банка [19]

Кредитные организации имеют свои отличительные особенности финансово-хозяйственной деятельности и для управления активами с целью увеличения финансовой устойчивости деятельности коммерческого банка необходимо выявить влияние внутренних и внешних факторов на формирование финансовых результатов его деятельности на двух качественно разных уровнях: внешнем (клиентском) и внутрихозяйственном.

Обсуждение по новым процедурам оценки проблемных активов банка предлагает ввести в научный оборот и изучать кредитную организацию в экономической системе с позиции предлагаемого пользовательского подхода, в частности рассматривая ее на двух качественных уровнях заинтересованных пользователей:

– кредитная организация со стороны внешних пользователей (клиентов) рассматривается как действующий коммерческий банк;

– кредитная организация со стороны внутрихозяйственных пользователей (акционеров и менеджеров) рассматривается, как действующая коммерческая организация – хозяйственное общество (рис. 2).

Выводы

Продолжая авторские наработки и оценивая ранние публикации, предлагаем финансовую схему распределения активов с построением модели формирования двухуровневой задолженности кредитной организации при размещении проблемных активов и правильного формирования резервов:

– под проведение доходных активных операций с клиентами;

– под проведение внутрихозяйственных операций с контрагентами.

Таким образом практическая значимость результатов исследования состоит в возможности практического применения методических подходов к управлению двухуровневыми проблемными активами кредитной организации и авторской методики оценки эффективности финансовой устойчивости кредитной организации на основе управления двухуровневой проблемной задолженностью в практической деятельности кредитных организаций и ее контрагентов, органов банковского регулирования, а также в учебном процессе при подготовке бакалавров экономического и управленческого направлений.