Современные технологии меняют мироустройство и проникают во все сферы хозяйствования. Не являются исключением и банки, где на новую платформу переходит само взаимодействие банков с клиентами. В финансовой сфере отмечается большое влияние пандемии на поведение населения, что выразилось в возросшем спросе граждан на дистанционное банковское обслуживание, а также в интересе к новым финансовым продуктам коммерческих банков. Увеличились безналичные операции, проведенные физическими лицами по банковским счетам, доля использующих банковский счет среди взрослых граждан составила 93,7%. Данные факты свидетельствуют об актуальности вопросов развития сравнительно новой дистанционной формы банковского обслуживания, которое осуществляется без непосредственного взаимодействия субъектов банковских операций.

Транзитивная модель банковского обслуживания, пришедшая на смену традиционной модели и основанная на проводных, а затем беспроводных коммуникационных сетях, с 2006 года уступила место цифровой модели. Концептуальная основа цифровой модели принципиально меняет подход к взаимодействию банка с клиентом и позволяет реализовать дистанционно новые услуги и сервисы на основе широкополосного и мобильного интернета с использованием персональных информационных средств – ноутбуков, планшетов, смартфонов. Дистанционная форма банковского обслуживания позволяет с высокой скоростью производить в любое время и в любом месте все банковские операции (за исключением кассовых), а также получать целевую информацию о банковских продуктах и об обновлении их ряда. При этом отчетливо проявляется противоречие между новыми технологиями передачи и обмена финансовыми активами в цифровом поле и сложившимся типом взаимодействия банков и клиентов как на уровне экономики, так и на уровне отдельного банка. Цель исследования – рассмотреть современные аспекты реализации дистанционного банковского обслуживания (ДБО) в коммерческом банке, а также существующие условия его развития. В исследовании применен интеграционный подход к изучению исследуемой области предмета в сочетании с логикой мышления, методами анализа и сравнения рассматриваемых процессов. Работа выполнена по научному направлению Экономика и научной специальности 08.00.10 Финансы, денежное обращение и кредит.

Сущность и общая характеристика дистанционного банковского обслуживания (ДБО). Согласно законодательству, информационные технологии определены как «процессы, методы поиска, сбора, хранения, обработки, предоставления, распространения информации и способы осуществления таких процессов и методов» [1]. Условием осуществления таких процессов является доступ в интернет, в пространстве которого реализуются необходимые операции. Они осуществляются вне офиса банка и без прямого контакта с его сотрудниками. В этом и заключается суть ДБО.

Уровень проникновения Интернета в России оценивается как высокий. Так, по данным Министерства цифрового развития, связи и массовых коммуникаций РФ пользователями интернета являются около 100 миллионов россиян. При этом примерно 73 миллиона человек активно пользуются мобильным интернетом [2].

Основные виды ДБО – это интернет-банкинг и мобильный банкинг. Интернет-банкинг представляет собой неограниченное пространство движения информации, а потому он не требует дополнительного программного обеспечения (мобильного приложения). Все операции проводятся в личном кабинете клиентов на электронном сайте банка. Данные об операции хранятся на банковском сервере. Мобильный банкинг требует наличия мобильного устройства, с помощью которого осуществляется обмен информацией клиента и банка посредством SMS-сообщения или с помощью мобильного интернета, для чего на телефон или планшетный компьютер устанавливаются специальные приложения. Мобильный банк обеспечивает онлайн-доступ к оплате счетов и позволяет быстро и качественно осуществлять операции по переводу денежных средств.

В рамках ДБО функционал взаимодействия с клиентами обеспечивают разные формы, среди которых выделяют следующие из них:

• CRM (англ. Customer relationship management) – управление взаимоотношениями. Эта система позволяет сохранять клиентскую информацию, чтобы обеспечить дальнейшее сотрудничество;

• RPA (англ. Robotic process automation) – это форма автоматизации бизнес-процессов с использованием роботов (ботов) или работников искусственного интеллекта. Робот выполняет круглосуточное консультирование клиентов, и обрабатывает голосовые и чат-вопросы, находит на них ответы;

• OCR (англ. optical character recognition) – оптическое распознавание символов путем анализа текста и превращения его в данные, которые может обрабатывать компьютер. Компьютер должен иметь камеру сканера, создающего графическое изображение текстовой страницы;

• биометрическая идентификация – это технология искусственного интеллекта, устанавливающего личность на основе его физиологических и биологических особенностей (по лицу субъекта, отпечаткам пальцев, голосу и другим особенностям человека).

Статистика последних шести лет о количестве рублевых счетов ДБО, по которым проведены безналичные платежи, включая карточные, показана в таблице 1.

Из данных таблицы можно увидеть, что за последние шесть лет темп прироста открытых счетов дистанционного банковского обслуживания составляет от 60% и более. При этом выделяется из представленного ряда открытые счета физическим лицам, темп прироста которых составляет 86% по счетам с доступом через интернет.

Представленные данные позволяют сделать общий вывод о том, что экономические субъекты стабильно из года в год предъявляют спрос на ДБО, который динамично растет и особенно среди физических лиц. Надо полагать, что в перспективе такая тенденция сохранится, предпосылкой будущего тренда станет введение в денежный оборот цифрового рубля. Данный финансовый актив появился в результате трансформация экономики РФ на основе Указа Президента РФ от 9 мая 2017 г. № 203 “О Стратегии развития информационного общества в Российской Федерации на 2017 – 2030 годы” и разработанной на его основе Федеральной программы, реализуемой с 2017 года [4]. Данные таблицы показывают резкий скачок темпов роста количества открытых счетов для ДБО именно в 2017 году, когда началась реализация этой Федеральной программы.

В 2020 году вышел федеральный закон № 259-ФЗ О цифровых финансовых активах и цифровой валюте, в котором определяется цифровая валюта как совокупность цифрового кода или обозначения, которые содержатся в информационной системе и принимаются в качестве средства платежа. При этом данное средство платежа не является денежной единицей ни Российской Федерации, ни иного государства, ни международной денежной или расчетной единицей [5]. Эмитентом цифрового рубля является Банк России. Введение цифрового рубля в денежное обращение широко и открыто обсуждалась, и согласно выбранной модели предполагается участие коммерческих банков [6]. При этом коммерческие банки будут выполнять следующие функции:

1) Привлечение клиентов, осуществление взаимодействия с ними

2) Открытие собственного цифрового кошелька в Банке России

3) Открытие цифровых кошельков клиентов (физических и юридических лиц)

4) Проведение операций перевода по поручению клиентов

5) Проведение процедур противодействия отмыванию доходов и финансированию терроризма [7].

Таблица 1

Динамика количества счетов дистанционного банковского обслуживания юридических и физических лиц в 2016-2021 гг., тыс. ед. [3]

|

Период, на начало года |

Общее кол-во счетов |

Открытые счета |

из них: |

||

|

юридическим лицам* |

физическим лицам, всего |

с доступом через интернет |

с доступом посредством сообщений с устройств мобильной связи |

||

|

2022 |

321 182,6 |

6 994,1 |

314 071,8 |

301 874,8 |

230 661,8 |

|

2021 |

285 563,0 |

6 698,8 |

278 754,6 |

268 237,0 |

202 009,7 |

|

2020 |

257 313,0 |

6 463,8 |

250 762,5 |

241 839,5 |

183 011,0 |

|

2019 |

238 966,1 |

5 874,8 |

232 995,2 |

217 061,2 |

178 174,8 |

|

2018 |

216 542,5 |

5 089,4 |

211 328,1 |

189 849,7 |

166 705,5 |

|

2017 |

191 961,5 |

4 360,9 |

187 438,7 |

161 628,6 |

143 088,6 |

|

Темп роста, % |

1,67 |

1,60 |

1,67 |

1,86 |

1,61 |

* не являются кредитными организациями

Выполнение этих функций находится в области ДБО. Экономические субъекты для перевода в цифровые рубли наличных и безналичных денежных средств будут открывать цифровые кошельки в мобильном приложении банка и на своих мобильных устройствах. Для расчетов оффлайн клиенту будет открываться второй кошелек, на который цифровые рубли банк переведет из его цифрового кошелька в мобильном приложении [7]. В настоящее время Банк России уже разработал прототип платформы цифрового рубля и определил 12 банков для пилотных испытаний. По итогам тестирования Банк России примет решение о внедрении цифрового рубля в денежную систему [8]. Очевидно, что операции с цифровым рублем приведут к повышению спроса на ДБО.

Реализация Федеральной программы по цифровизации национальной экономики положила начало трансформационным – технологическим преобразованиям в секторе коммерческих банков. С 2017 года началось активное сотрудничество банков с финансовыми техническими компаниями, в рамках которого разрабатываются новые технологические решения по созданию и продвижению банковских продуктов, формируется благоприятная экосистема для появления необанков. Осуществлять совместные проекты с инновационными компаниями проще и значительно дешевле, чем содержать собственные команды IT-специалистов. Популярным направлением становятся создание банками собственных центров инноваций.

Конкурентный рынок стимулирует банки к расширению сфер обслуживания, одной из перспективных становится сектор ДБО. Привлекая клиентов на дистанционное проведение операций, банк получает определенные преимущества, основные из которых:

- снижение расходов на содержание и оплату труда специалистов по работе с клиентами;

- расширение клиентской базы за счет субъектов, для которых экономия времени является важным фактором их деятельности:

- создание нового цифрового имиджа банка и расширение линейки за счет цифровых продуктов;

- наличие комфортной экосреды в банке;

- повышение конкурентной позиции на банковском рынке.

- другие.

Для экономических субъектов обслуживание на платформе ДБО создает следующие возможности:

- выходить на банк в любом месте нахождения;

- использовать новые цифровые продукты и услуги;

- применять бонусную поощрительную систему за счет снижения процентных ставок, клиентской вовлеченности в корпоративные банки;

- пользоваться персонифицированными предложениями банковских продуктов, услуг, адресной рекламы;

- другие.

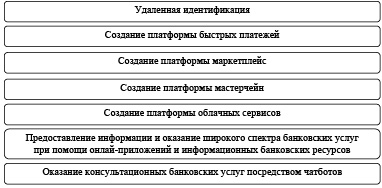

В качестве примера представим виды банковских услуг в рамках ДБО, которые могут получать субъекты бизнеса (рис. 1).

Рис. 1. Ключевые банковские услуги для бизнеса, реализуемые на платформе интернета в рамках ДБО [2]

Таблица 2

Оценка эффективности интернет-банков в 2021 году*

|

Место |

Банк |

Итоговая оценка эффективности интернет-банка |

Оценка функциональных возможностей интернет-банка |

Оценка удобства использования интернет-банка |

|

1 |

Альфа-банк |

78,3 |

7,8 |

4,1 |

|

5 |

АО Тинькофф Банк |

77,4 |

8,2 |

3,9 |

|

7 |

Банк Открытие |

68,4 |

7,9 |

3,7 |

|

11 |

Райффайзенбанк |

55,9 |

7,2 |

3,4 |

|

12 |

ПАО Банк ВТБ |

55,8 |

6,6 |

3,6 |

* По методике экспертно-балльной оценки от Internet Banking Rank [9]

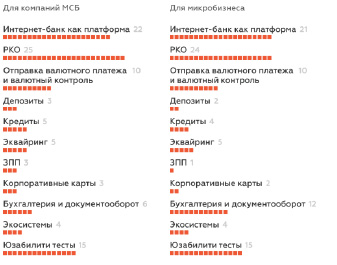

Рис. 2. Весовое значение важности каждого блока по методике оценки эффективности интернет-банков [9]

Представим рейтинг эффективности интернет-банков в 2021 году на основе исследования Internet Banking Rank [9]. Оценка по блокам выставляется на основе экспертизы, итоговая оценка эффективности рассчитана как сумма оценок, присвоенных по блокам задач, умноженных на весовое значение важности каждого блока (таблица 2).

Оценка формируется из суммы весов блоков и показывает, насколько полно и удобно предприниматели могут решать свои задачи в интернет-банке. Наибольший вес имеют блоки «Интернет-банк как платформа» и «РКО». Для малого бизнеса, в частности, более важны «Зарплатный проект» и «Бухгалтерия и документооборот». Дополнительно тестировали наиболее частые задачи: вход и проверка остатка, поиск входящего счета, повтор платежа, экспорт выписки и поиск неподписанного счета. Рейтинг включает в себя следующие блоки (рис. 2).

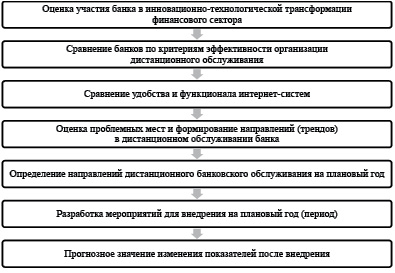

Для оценки эффективности системы дистанционного обслуживания в конкретном банке предлагается методика оценки, включающая совокупность ряда этапов (рис. 3).

Рис. 3. Методика оценки эффективности дистанционного обслуживания в коммерческом банке

Предложенная методика может быть применена в рамках Концепции развития ДБО, которую для успешного позиционирования банка на рынке ДБО необходимо разработать. Учитывая свои конкурентные преимущества на банковском рынке и стратегию своего развития, а также возможности финансирования, банк может установить собственные показатели и критерии оценки. Используя экономические данные исследований Internet Banking Rank и свои показатели, любой банк может оценить эффективность своей системы ДБО, а также и позицию на банковском рынке. Анализ результатов оценки эффективности ДБО становится базой для менеджмента банка.

Внешняя среда функционирования ДБО формируется мегарегулятором финансового рынка – Банком России. В соответствии с законодательством, одними из целей деятельности Банка России являются: а) развитие финансового рынка Российской Федерации; б) обеспечение стабильности финансового рынка Российской Федерации [10]. Во исполнение данных целей Банк России выполняет ряд функций:

- разрабатывает и проводит политику по обеспечению доступности финансовых услуг для населения и субъектов малого и среднего предпринимательства;

- осуществляет оценку уровня риска совершения подозрительных операций кредитными организациями и их клиентами;

- проводит мероприятия по повышению уровня финансовой грамотности населения и субъектов малого и среднего предпринимательства.

В рамках стабилизации финансового рынка в 2021 году Банк России разработал и реализовал ряд мер поддержки населения и бизнеса, в результате которых:

• Сохранена возможность использования карт международных платежных систем, выпущенных российскими банками, внутри России; карты «Мир» принимаются в России и еще 10 странах.

• Увеличен лимит одной операции в Системе быстрых платежей (СБП) с 600 тыс. до 1 млн рублей.

• Обеспечены бесплатные межбанковские переводы через СБП на сумму до 100 тыс. рублей в месяц.

• Затраты бизнеса на прием безналичных платежей при использовании QR-кодов в СБП снижены до 0,4–0,7%.

• Комиссии по эквайрингу ограничены 1% при оплате социально значимых товаров и услуг на период до 31.08.2022.

• Обеспечена возможность обработки финансовых сообщений по операциям внутри России через СПФС (вместо SWIFT). Также организовано взаимодействие с использованием СПФС с 12 странами [8].

На финансовых платформах, разработанных в рамках проекта «Маркетплейс», стало возможным без посещения офиса банка подобрать и открыть наиболее выгодный банковский вклад, получить кредит, приобрести полис е-ОСАГО или инвестиционный продукт. Учитывая тот факт, что население не всегда имеет знания о рисках, при заключении сделок, Банк России инициировал принятие законодательных актов о защите прав потребителей финансовых услуг.

В 2021 году Банк России получил право блокировать сайты нелегальных участников финансового рынка финансовых пирамид, а граждане на официальном сайте Банка России

В списках компаний с выявленными признаками нелегальной деятельности могут проверить информацию о компаниях-поставщиках финансовых услуг.

Решая задачу, связанную с повышением финансовой грамотности, Банк России проводит мероприятия для различных целевых аудиторий. Так, в 2021 году проведено:

- для учащихся: онлайн-уроков 269 075 ед., охвачено 4 764 443 участника;

- для взрослого населения и лиц пенсионного возраста: уроков 1 455 ед., охвачено 326 020 участников;

- для военнослужащих: уроков 1 090 ед., охвачено 115 064 участника;

- для субъектов МСП: очные и дистанционные уроки 248 ед., охвачено 28 267 участников;

- для предпринимателей: выпуски видеоблога «Деньги для дела» 15 ед., охвачено более 3 000 000 участников;

- информационные кампании в социальных сетях: 10 ед., охвачено 34 400 000 участников. А также:

- материалы сайта «Финансовая культура» (fincult.info): 9 880 000 посетителей;

- печатные материалы: 3 626 000 экземпляров:

- наружная реклама, размещение в транспорте и на иных информационных носителях: > 20 000 точек размещения [8].

Одна из основных проблем, возникающих в цифровом мире, связана с угрозами информационной безопасности. Безусловно, что постоянное совершенствование программного обеспечения финансовых операций – это перманентный процесс для снижения финансовых рисков при выполнении операций с финансовыми и денежными активами. Вместе с тем необходимо уделять внимание развитию профессиональных компетенций субъектов цифровых операций. С этой целью Банк России разработал проект профессионального стандарта «Специалист по информационной безопасности в кредитно-финансовой сфере», направленный на обеспечение соответствия компетенций работников финансовых организаций. Проект профессионального стандарта обсужден со специалистами организаций кредитно-финансовой сферы, экспертного и научного сообщества [11]. Наряду с мероприятиями по повышению финансовой грамотности профессиональный стандарт позволит повысить цифровую компетентность субъектов ДБО и снизить финансовые риски при выполнении операций.

В рамках рассмотренных аспектов по развитию ДБО на российском рынке, можно сделать ряд выводов.

• ДБО – это перспективная и востребованная форма экономического взаимодействия субъектов банковских операций, создающая юридическим и физическим лицам ряд новых возможностей, и конкурентных преимуществ коммерческим банкам. Прогнозируемый тренд на повышение спроса на ДБО обусловлен введением цифрового рубля в денежное обращение.

• Для успешного развития ДБО в коммерческом банке предложена методика оценки его эффективности, которая позволяет в процессе выполнения ряда этапов на основе экспертно-бальной оценки Internet Banking Rank оценить не только достижение запланированных банком показателей, но и оценить свою позицию на рынке ДБО. Полученные результаты оценки и анализа могут стать базой для менеджмента и формирования перспективных планов развития банка. Успешная деятельность данного перспективного направления требует формирования в банке Концепции развития ДБО на основе конкурентных преимуществ банка, стратегических целях и возможностях, в том числе. Финансовых.

• Банк России как мегарегулятор финансового рынка создает в финансовой и социальной среде условия для успешной реализации ДБО. В 2021 году реализовал ряд мероприятий в области повышения стабильности и упрощения безналичных расчетов; провел значительное количество уроков для повышения финансовой грамотности целевых аудиторий (учащихся. взрослого населения и пенсионеров, военнослужащих, субъектов МСП, предпринимателей); осуществил ряд информационных кампаний в социальных сетях и другие целенаправленные мероприятия. Созданный Банком России профессиональный стандарт «Специалист по информационной безопасности в кредитно-финансовой сфере» после обязательного использования в банках будет способствовать снижению рисков за счет соответствия компетентности информационных работников банка требованиям обеспечения безопасности в ДБО.

Рассмотрев отдельные аспекты ДБО и связанные с его состоянием вопросы, охарактеризовав деятельность Банка России, как мегарегулятора финансового рынка, создающего условия для обеспечения ДБО, можно сделать заключение о том, что дистанционная форма взаимодействия субъектов экономических операций приведет к трансформации банковского сектора, в котором появится банки с новой концепцией банковской деятельности.