Введение

Необходимость совершенствования методики анализа достоверности бухгалтерской (финансовой) отчетности обусловлена тем, что достоверность это один из ключевых критериев обеспечивающих полезность отчетности для принятия важных управленческих решений всеми группами ее пользователей. Помимо этого, некоторыми из отечественных ученых было отмечено, что, существующие методики оценки достоверности бухгалтерской (финансовой) отчетности зачастую не учитывают условий ее составления характерных для Российской Федерации, отраслевых и видовых особенностей компаний и характеризуются универсальностью и детерминизмом показателей, составляющих их основу [1]. Перспективным направлением исследования вероятности искажений финансовых данных представляется установление связи между качеством финансовой отчетности и рентабельностью собственного капитала.

Целью исследования является оценка влияния достоверности финансовой отчетности на рентабельность собственного капитала.

Материал и методы исследования

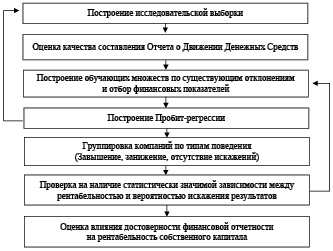

Методология исследования достоверности финансовой отчетности основана на использовании математико-статистических моделей схематически показана на рисунке 1.

Подход состоит из следующих этапов:

1 этап. Оценка качества с позиции правильного представления финансовой отчетности, включающей в себя отчет о движении денежных средств, отчет о финансовых результатах и баланс. В основе этапа лежит проверка предоставления и надлежащего составления отчета о движении денежных средств (ОДДС). Основным условием на данном этапе является равенство сальдо денежных потоков за отчетный период и изменения по строке 1250 бухгалтерского баланса «Денежные средства и денежные эквиваленты» в течение года [2]. Изменения курса иностранной валюты по отношению к рублю также учитываются при расчете сальдо. Затем, качество составления отчета о движении денежных средств от финансовых операций определяется как степень соответствия показателей отчетности бухгалтерского баланса с помощью методологии построения коэффициентов начислений.

Для подготовки к последующей обработке применяется критерий Томпсона – критерий исключения резко выделяющихся результатов наблюдений, с помощью которого мы проводим очистку выборки от аномальных значений.

Рис. 1. Методический подход к оценке влияния достоверности финансовой (бухгалтерской) отчетности на рентабельность собственного капитала

2 этап. Разделение организаций по типам поведения. Предположим, что организации можно разделить на: организации, не искажающие информацию о хозяйственной деятельности, завышающие результаты хозяйственной деятельности и занижающие результаты хозяйственной деятельности. На этом этапе, используя средние значения показателя в полученных распределениях, производится отбор компаний в обучающие множества. После этого устанавливается перечень показателей, имеющих значение для распределения компаний по группам относительно искажения результатов финансовой деятельности. Количественно определяемые финансовые показатели, использованные для дальнейшей кластеризации компаний, нами были отобраны с помощью U-теста Манна-Уитни и критерия согласия Колмогорова-Смирнова. Существенные различия законов распределения значений показателя в обучающих выборках делают его статистически значимым для целей классификации [3].

На 3 этапе происходит построение моделей пробит-регрессии. Пробит-регрессия – это модель выбора, используемая для предсказания вероятности возникновения события на основе функции стандартного нормального распределения. Регрессионные модели, полученные в ходе этого этапа, используются для того, чтобы распределить вероятности искажений в сторону занижения ли завышения [4].

4 этап. На этом этапе мы переходим к порядковой пробит-регрессии и оцениваем отчетности компаний относительно трех возможных состояний. Объекты оценки разносятся по трем ранее обозначенным группам. Благодаря этому методическому подходу мы можем количественно вероятность искажения финансовых результатов деятельности рассматриваемых субъектов.

На следующем этапе исследования происходит проверка на наличие статистически значимой зависимости между рентабельностью и вероятностью искажения результатов. В качестве критерия, определяющего наличие или отсутствие статистически значимой зависимости между ROE и вероятностью искажения результатов бухгалтерской (финансовой) отчетности, нами был выбран критерий согласия Пирсона (χ2), с помощью которого можно проследить наличие связи между качественными признаками.

Результаты исследования и их обсуждение

Следуя авторской методике, для оценки достоверности данных финансовой отчетности, используя информацию базы данных СКРИН нами была сформирована предварительная выборка компаний, с видом экономической деятельности «Добыча угля» (Класс ОКВЭД 05) с 2012 по 2020 гг. Для проведения более точного и качественного анализа выборка была очищена от организаций, не предоставивших отчет о движении денежных средств или предоставивших его не полностью. В ходе анализа ОДДС нами были сравнены данные по изменению остатков денежных средств в бухгалтерском балансе и в отчете о движениях денежных средств (таблица 1).

Таблица 1

Распределение компаний по качеству составления отчета о движении денежных средств, 2012-2020 гг.

|

Год |

Компании предоставившие ОДДС |

Количество компаний, не имеющих погрешностей в ОДДС |

Количество компаний, имеющих погрешности в ОДДС |

|||

|

единиц |

% |

единиц |

% |

единиц |

% |

|

|

2012 |

180 |

100 |

112 |

62,22 |

68 |

37,78 |

|

2013 |

192 |

100 |

187 |

97,40 |

5 |

2,60 |

|

2014 |

211 |

100 |

169 |

80,09 |

42 |

19,91 |

|

2015 |

216 |

100 |

170 |

78,70 |

46 |

21,30 |

|

2016 |

224 |

100 |

185 |

82,59 |

39 |

17,41 |

|

2017 |

238 |

100 |

180 |

75,63 |

58 |

24,37 |

|

2018 |

234 |

100 |

164 |

70,09 |

70 |

29,91 |

|

2019 |

187 |

100 |

96 |

51,33 |

91 |

48,66 |

|

2020 |

177 |

100 |

95 |

53,67 |

82 |

46,32 |

Таблица 2

Качество составления отчетов о движении денежных средств на основе сопоставления коэффициентов начисления, 2012-2020 гг.

|

Год |

Компании представившие ОДДС |

Количество компаний, не имеющих погрешностей в ОДДС |

Количество компаний, с погрешностями ОДДС в пределах 5% |

Количество компаний, с погрешностями ОДДС, превышающими 5% |

|||

|

единиц |

единиц |

% |

единиц |

% |

единиц |

% |

|

|

2012 |

180 |

13 |

7,22 |

95 |

52,78 |

85 |

47,22 |

|

2013 |

192 |

18 |

9,37 |

105 |

54,68 |

87 |

45,31 |

|

2014 |

211 |

21 |

9,95 |

93 |

44,07 |

118 |

55,92 |

|

2015 |

216 |

21 |

9,72 |

92 |

42,59 |

124 |

57,41 |

|

2016 |

224 |

26 |

11,61 |

104 |

46,43 |

120 |

53,57 |

|

2017 |

238 |

24 |

10,08 |

137 |

57,56 |

101 |

42,44 |

|

2018 |

234 |

18 |

7,69 |

113 |

48,29 |

121 |

51,71 |

|

2019 |

187 |

14 |

7,49 |

96 |

51,34 |

91 |

48,66 |

|

2020 |

177 |

13 |

7,34 |

84 |

47,46 |

93 |

52,54 |

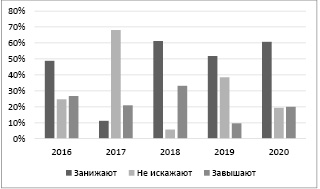

Рис. 2. Распределение компаний по вероятности искажения результатов бухгалтерской (финансовой) отчетности

При анализе данного этапа исследования мы можем отметить тенденцию к росту доли компаний, допускающих погрешности при составлении отчета о движении денежных средств. Далее, проведем более детальный анализ качества, проверив соответствие коэффициентов начисления, построенных по данным бухгалтерского баланса и данным ОДДС (таблица 2). Существенными предлагаем считать неточности более 5 процентов.

Анализируя более детальное рассмотрение погрешностей компаний при составлении отчетности, мы можем наблюдать, что доля компаний, допускающих значительные погрешности в ОДДС возрастает.

В целях рассмотрения динамики доли компаний с погрешностями в финансовой отчётности, в исследовательскую выборку включим компании с погрешностями в ОДДС в пределах 5% за 2016 – 2020 гг. После двух этапов очищения выборки при помощи критерия Томпсона нами сформирована окончательная выборка для исследования, состоящая более чем из 300 компаний, относящихся к виду экономической деятельности «Добыча угля» за период 2016-2020 гг.

С помощью выбранной модели мы проанализировали выборку компаний, относящихся к виду деятельности «Добыча угля» (рисунок 2).

Таблица 3

Результаты проверки гипотезы с помощью критерия Пирсона

|

2016 |

2017 |

2018 |

2019 |

2020 |

|

|

ROE χ2 |

14,14677 |

8,534911 |

4,539937 |

3,352866 |

5,449758 |

|

min |

-152,497 |

-12,9981 |

-82,4667 |

-146,99 |

-12,3837 |

|

max |

9,574243 |

6,025843 |

592,0617 |

6,07864 |

22,69149 |

|

Среднее по отрасли |

0,213925 |

0,6879 |

0,6628 |

0,2354 |

0,1175 |

По результатам анализа выборки за 5 лет мы можем видеть тенденцию компаний к занижению результатов финансовой деятельности.

Среди финансовых показателей, отобранных для проведения кластеризации значимыми и часто встречающимся оказался показатель рентабельности собственного капитала (Return on Equity, ROE). Это один из показателей оборачиваемости, характеризующих эффективность использования имущества организации и капитала вкладчиков, обуславливаются взаимосвязью оборота с собственным капиталом и активами. Достаточно низкий уровень оборачиваемости собственного капитала нивелирует положительное значение рентабельности продаж.

Результаты проверки гипотезы о наличии статистически значимой зависимости между ROE и вероятностью искажения результатов бухгалтерской (финансовой) отчетности, представлены в таблице 3.

Полученные результаты применения критерия Пирсона не превышают критического значения (9.488), следовательно можно сделать вывод о наличии слабой связи между показателем ROE и вероятностью искажения данных бухгалтерской (финансовой) отчетности.

В исследовании «A Risk/Return Paradox for Strategic Management» Э. Боумана эмпирическим путем был выявлен факт, что доходность компании падает с ростом коэффициента вариации ее прибыльности [5]. Этот эффект стал известен как «Парадокс Боумана». Для того чтобы использовать коэффициент вариации в расчетах все показатели исходных данных должны быть положительны, то есть анализируемые компании должны быть прибыльны за весь период исследования.

В настоящей работе мы исследовали компании с видом деятельности «Добыча Угля», предоставившие отчет о движении денежных средств в период с 2016 по 2020 гг. Расчет и анализ рентабельности компаний входящих в выборку показал, что чистая прибыль компаний, попавших в конечную выборку подвержена значительным колебаниям, которые характеризуют финансовый риск. Помимо финансового для промышленного сектора характерен производственный риск, который также оценивается с помощью показателей рентабельности капитала и активов.

Слабую связь между рентабельностью и вероятностью искажения финансовых данных можно объяснить множеством факторов, как внешних, так и внутренних, влияющих на доходность компаний (циклические колебания внутри отрасли, экономические кризисы и пр.). Среди распространенных объяснений причин парадокса также находится эффективность управления, стратегия менеджмента «креативный» финансовый учет и «сглаживание» прибыли [6]. Результативность компаний, испытывающих проблемы или даже полностью убыточных организаций может быть повышена благодаря рискованному распределению ресурсов.

Выводы

Рост инвестиционной активности населения и не снижающееся количество финансовых преступлений с искажением данных бухгалтерской (финансовой) отчетности определяют актуальность совершенствования методологии оценки достоверности бухгалтерской (финансовой) отчетности.

Проведенное исследование позволило сделать вывод, что между показателем ROE и вероятностью искажения результатов бухгалтерской (финансовой) отчетности присутствует слабый уровень связи. Наличие такого уровня связи между исследуемыми показателями может говорит о том, что на показатели доходности компаний влияют множество факторов из внутренней и внешней среды органзации.

Будущие работы, проводимые в этой области, могут включать в себя исследования в следующих направлениях:

1. Исследование факторов связи доходности и риска. Особого внимания заслуживают специфичные структуры собственности компаний, качество менеджмента, в частности оценка системы риск-менеджмента.

2. Обоснование причинно-следственных связей между теориями менеджмента и «парадоксом Боумана».