Введение

Рынок редкоземельных металлов (РЗМ) является одним из самых молодых товарных рынков в мире и растет достаточно быстрыми темпами. По данным Европейской комиссии скандий входит в 20 важнейших сырьевых материалов, которые станут жизненно важными для европейской промышленности в будущем и зависимость от импорта которых особенно высока.

Объем глобального рынка скандия оценивается в 178 миллионов долларов США в 2022 году и, по прогнозам, к 2028 году составит 360,7 миллиона долларов США со среднегодовым темпом роста в 12,5% в течение отчетного периода [5]. И безусловно, многие компании, в том числе и российские, хотели бы стать его участником.

Научно-технический прогресс и развитие Индустрии 4.0 стимулирует переход к использованию скандиевых сплавов. Уход от ископаемой энергии невозможен без обеспечения доступа к стратегическим металлам.

В контексте энергоперехода и развития «зеленой» энергетики по данным отчёта Европейской ассоциации цветных металлов Eurometaux к 2050 году для производства устойчивой энергии и обеспечения климатической нейтральности ЕС потребуется по сравнению с 2020 годом в 7–26 раз больше редкоземельных металлов [12]. Данные факты позволяют говорить о существенном потенциале развития рынка скандия.

Вклад России в развитие рынка скандийсодержащих продуктов важный, но пока несущественный, осложненный нестабильной экономической ситуацией, характеризующаяся проявлениями и последствиями макроэкономических шоков и кризисов, геополитического давления, внутренними проблемами

По прогнозу Roskill, из-за роста спроса на редкоземельные элементы к 2030 году может возникнуть дефицит предложения, что даст возможность для финансирования строительства и ввода в эксплуатацию новых производственных мощностей, в том числе и на территории РФ [10].

Цель исследования – проанализировать особенности функционирования рынка скандия и его соединений в мировом и национальном масштабах для определения перспективных направлений сбыта для отечественных производителей – средних металлургических предприятий.

Материалы и методы исследования

Информационную базу исследования составили статистические отчеты, публикуемые Всемирным банком, Федеральной службой государственной статистики, Ассоциацией РМ и РЗМ, данные информационно-аналитических журналов, доступные публикации и прогнозные исследования российских и иностранных ученых, экспертные опросы специалистов, интервью в средствах массовой информации, материалы сайтов государственных структур и предприятий.

Приоритетным методологическим подходом в данной научной статье является ситуативный. В работе использованы общелогические методы, методы системного и сегментного анализа, аналитические и эконометрические методы, невключенное наблюдение.

Результаты исследования и их обсуждение

Разделяя мнение коллектива авторов В.М. Соловьевой, А.Е. Череповицына [3], на сегодняшний день можно условно выделить две организационно-экономические модели развития редкоземельных промышленных комплексов и обеспечения экономики требуемыми видами критических материалов, в основе которых лежит параметр наличия/отсутствия доступа к минерально-сырьевой базе.

Первая модель, главными представителями которой являются Япония, Южная Корея, государства Европейского Союза (Франция, Германия, Бельгия и т. д.), связана с созданием устойчивой цепочки импорта готовой продукции и организацией производств в сегменте down-stream, что объясняется отсутствием прямого доступа к сырьевым компонентам. Отмечено участие в зарубежных проектах, связанных с разработкой месторождений редкоземельного сырья (к примеру, Япония является участником РЗМ-проектов во Вьетнаме, Киргизии, Индии и Казахстане).

Вторая модель, к которой можно отнести Китай, США и Австралию, предполагает формирование и развитие собственных производств по выпуску РЗМ и редкоземельной продукции. Основой данной модели является доступ к соответствующим сырьевым ресурсам.

Отдельно стоит выделить такие страны, как Бразилия, Вьетнам, Индия, которые входят в топ-5 стран по запасам редкоземельных металлов, однако их добыча ограничена 1-3 тыс. тонн. На уровне 30 тыс. тонн добыча у Мьянмы, 8 тыс. тонн – Мадагаскар, 500 тыс. тонн – Бургундия. Заметим, что в настоящее время тенденция к добыче РЗМ преимущественно в развивающихся странах, а использование конечных продуктов в развитых странах постепенно ослабевает (таблица).

Китай – безусловный доминат во всей глобальной технологической цепочке добычи и переработки этого вида сырья и в создании инновационной продукции на его основе. Многие зарубежные компании, работающие в отрасли высоких технологий (Япония, Корея), были вынуждены передислоцировать производственные мощности на территорию Китая на особых условиях с целью получения доступа к требуемым сырьевым компонентам.

Крупнейшими потребителями скандия являются Япония, Малайзия, Таиланд, Вьетнам и США, среди которых выделятся Япония с импортными показателями в 206 миллионов долларов. При этом крупнейшим поставщиком среди рассматриваемых предстал Вьетнам, который в 2021 году экспортировал скандий на сумму свыше 115 миллионов долларов.

Россия обладает существенным ресурсным потенциалом и, по данным 2020 года, занимает четвертое место в мире по объемам учтенных запасов РЗМ, но ориентирована только на up-stream сегмент – добычу и первичное получение концентратов.

В настоящее время доля импорта РЗМ в РФ на уровне 85 %. По словам Д. Мантурова «планируется за счет развития собственной сырьевой базы, высокотехнологичных отраслей потребления РМ и РЗМ и мер поддержки снизить импорт до 60 % к 2025 г., а в дальнейшем до 40% к 2035 году» [13].

Выделим тренды, которые будут определять динамику развития отечественного рынка скандия:

1) богатая минерально-сырьевая база с объемом запасов около 12 млн. тонн;

2) сильные НИОКР (например, на базе Уральского Федерального университета) и совершенствующиеся технологии получения скандия и его соединений, в числе которых инновационная комплексная технология извлечения редкоземельных металлов (РЗМ) и скандия (Sc) из технологических растворов подземного выщелачивания урана с целью повышения эффективности переработки промпродуктов урановых руд, получения коллективного концентрата РЗМ и скандия и изделий на их основе; технология производства специальной ионообменной смолы, применяющейся в процессе извлечения скандия из сбросных растворов уранового производства, которая позволяет увеличить степень извлечения скандия до 95 процентов [11];

3) нормативно-техническое сопровождение и научное обоснование обеспечивается работой нового технического Комитета по стандартизации редких металлов (приказ Росстандарта от 8 октября 2020 г. № 1682);

4) государственная поддержка отрасли через Подпрограмму 15 «Развитие промышленности редких и редкоземельных металлов». Со слов А. Беспрозванных, «сегодня существует ряд инструментов, которые доступны предприятиям РМ и РЗМ, и помогают достичь поставленных ими задач. В том числе, субсидирование 2/3 ставки рефинансирования ЦБ по инвестиционным проектам, льготные займы от Фонда развития промышленности, сниженная почти в два раза ставка НДПИ и дополнительный понижающий коэффициент по ней, который будет действовать в течение 10 лет со дня старта проекта» [6].

Основным типом продуктов является оксид скандия, преимущественно востребована алюминиево-скандиевая лигатура. Около 80% рынка скандия характерно для применения таких нетрадиционных секторах, как 3D-печать, электроника, аэрокосмическая и оборонная промышленность, SOFC, керамика и стоматология, что указывает на сложность построения прогнозов по потреблению в этом направлении.

Доктор экономических наук, генеральный директор АО «ЦНИИ «Электроника» Фомина А., утверждает, что «на перспективу ближайших десяти лет, и прогнозируемый среднегодовой темп роста рынков электроники будет опережать мировой показатель почти в 1,5 раза и составит 10,6 %» [7].

Дополнительным стимулом, должны стать по словам Д. Мантурова принятое Правительством решение о дополнительной поддержке радиоэлектронной промышленности в объёме 235 млрд рублей до 2023 года, более половины этих средств будут направлены на прямые НИОКР и субсидии по созданию новой микроэлектроники и ЭКБ, а также инфраструктуры для её разработки [13]. Следовательно, анализ состояния потребляющих отраслей позволяет говорить о перспективном спросе на скандий и скандийсодержащую продукцию в ближайшей перспективе.

К потенциальным потребителям скандия на внутреннем рынке можно отнести при решении прочих проблем (изменение материальной базы, обновление устаревшей инфраструктуры):

- судостроительные предприятия Мурманской области при разработке месторождений редкозмельных металлов на территории региона;

- заводы по выпуску легких сплавов, ориентированные на выпуск компонентов (обтекателей) для вооружения;

- производители полупроводников.

Проведенные ряд экспертных интервью с зам. начальников производства этих предприятий, позволяют обозначить сложности информирования потенциальных участников внутреннего рынка о коммерческих предложениях и неразвитость инструментов современного маркетинга, в том числе и цифрового.

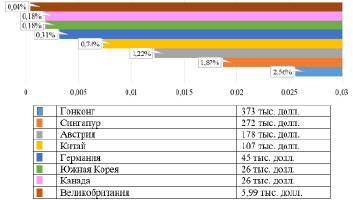

Основные партнеры Малайзии, обеспечившие ввоз неорганических или органических соединений, редкоземельных металлов, иттрия или скандия или смесей этих металлов

Основные направления внешнего развития отрасли будут определять перспективные рынки для российского экспорта. Сегодня из 68 стран, поддерживающих или сохраняющих нейтральную позицию по отношению к России в ООН, 13 стран импортировали в 2020 году редкоземельные металлы, скандий и иттрий в чистом виде, в смесях или сплавах, и определяют 30% мирового рынка. Ангола установила нулевые импортные тарифы на редкоземельные металлы и сохраняет нейтральную позицию по отношению к России, что позволяет ее рассматривать как перспективного участника дальнейших взаимодействий.

Отдельный интерес представляет Малайзия. По импорту товаров группы «Соединения, неорганические или органические, редкоземельных металлов, иттрия или скандия или смесей этих металлов» Малайзия в 2020 году занимала 2 место, объем которого составил 14,5 млн долларов, в стоимостном выражении рост поставок по сравнению 2019 годом составил 108% [8].

Основными импортёры товаров группы в Малайзию в 2020 году, с которыми Россия может конкурировать представлены на рисунке.

Также в репрезентативном опросе 4 тыс. немецких компаний, проведенном мюнхенским Институтом экономических исследований (IFO), почти каждый второй производитель заявил, что они зависят от китайского сырья, но планируют сократить импорт из Китая. До 40% компаний называют «политическую неопределенность» причиной снижения энтузиазма в отношении ведения бизнеса в Китае. 80% процентов компаний, участвовавших в исследовании, заявили, что они хотели бы больше импортировать редкоземельные металлы из других европейских стран вместо Китая [9]. Поиск альтернативы Китаю в качестве поставщика откроет новые горизонты для российских компаний.

Выводы

Результаты развития редкометаллической промышленности пока далеки от желаемых.

К особенностям функционирования редкометаллической промышленности в РФ следует отнести следующие факты:

- предприятия-производители материалов на основе редкоземельных металлов удалены от районов добычи, что связано со значительными затратами на логистику,

- высокая цена на скандийсодержащую продукцию в силу высокой себестоимости на металл и незначительного уровня добычи и потребления (не налажено массовое производство);

- наблюдается объединение предприятий, находящихся на одном этапе технологической цепочки (горизонтальная интеграция);

- реализация проектов предшествует длительная экологическая экспертиза;

- закреплена соответствующими нормативами и законодательными актами определенная свобода и адаптивность предприятий-производителей;

- ведется работа по формированию благоприятного инвестиционного климата.

Ситуация в отрасли в целом характеризуется необходимостью опережающего развития. Формирование современных механизмов управления редкометаллическим комплексом страны должно решаться посредством:

1) мониторинга и поиска предприятий-потребителей на внутреннем рынке и адресное стимулирование спроса разработка новых мер государственной поддержки, а также синхронизация с уже действующими;

2) вхождение в глобальные цепочки производства высокотехнологичной продукции стран Азиатско-Тихоокеанского региона;

3) оптимизации расстановки приоритетов в рыночной политике компаний-производителей скандийсодержащей продукции, и повышению качества маркетинговых ресурсов для максимизации прибыли;

4) повышения эффективности позиционирования, связанного с реализацией конкурентоспособной продукции, достаточным объемом доли на внешних рынках;

5) использования новых возможностей экосистемного подхода и вхождения на платформу для поиска отечественных аналогов импортной продукции «Произведенов.РФ».

Предложенные меры реагирования необходимы для формирования основы долгосрочных изменений отраслевой бизнес-модели и занятия российскими металлургическими компаниями достойных позиций в новых формирующихся технологических нишах и секторах потребления.