Введение

COVID-19 стал проверкой на прочность для отечественной системы здравоохранения и фармацевтической отрасли, которые имеют стратегически важное значение в обеспечении национальной безопасности. Вместе с тем, данные взаимосвязанные отрасли долгие годы характеризовались наличием ряда системных проблем, решить которые в полной мере не удалось до сих пор [1].

Одной из наиболее сложных проблем отечественного фармацевтического рынка является его высокая импортозависимость. До недавних пор более 70% обращаемых на рынке лекарственных препаратов (ЛП) имели импортное происхождение, в то время как на отечественное производство приходилось не более 30% простейших препаратов [2]. В результате, лекарственная безопасность страны находилась на достаточно низком уровне, что в условиях ухудшения внешнеполитической ситуации было способно поставить под угрозу лекарственное обеспечение населения [3]. Положительных сдвигов данном направлении удалось добиться за счет локализации импортных производств на территории страны, что способствовало снижению объема импорта ЛП. Однако начавшаяся пандемия коронавируса и возникший впоследствии дефицит лекарственных средств на рынке из-за повышения спроса показали, что отечественное фармацевтическое производство несостоятельно в условиях эпидемиологических вызовов, во многом вследствие сохранения зависимости от импортных поставок [4]. Кроме того, на фоне пандемии произошел существенный рост стоимости лекарственных препаратов, что привело к снижению фактического спроса на рынке при сохранении тенденции к росту стоимостного объема продаж [5].

Цель исследования – провести оценку функционирования фармацевтического рынка России в условиях пандемии коронавируса в сравнении с докризисным периодом, выявить сложившиеся тенденции и их причины.

Материал и методы исследования

В ходе исследования были использованы аналитические данные DSM Group об основных показателях функционирования фармацевтического рынка России в период 2018-2021 гг. [6]. В рамках исследования проводится оценка динамики и структуры рынка в натуральном и стоимостном выражении. Выбор в качестве базисного периода 2018-го года обусловлен его предшествующим началу пандемии положением. При этом проводится сопоставление допандемических 2018-2019 гг. с периодом пандемии – 2020-2021 гг., что дает возможность оценить влияние пандемии на тенденции развития фармацевтического рынка России. Исследование проводилось с использованием целого ряда методов и подходов, в том числе: интеллектуальный анализ данных, общенаучные и финансовые инструменты анализа [7, 8].

Результаты исследования и их обсуждение

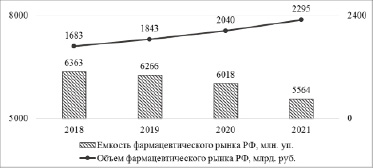

Общий объем фармацевтического рынка России в стоимостном выражении имеет устойчивую тенденцию к росту с 1,68 трлн. руб. до 2,3 трлн. руб. за последние 4 года, при этом общий прирост составил 36,4%. Оценка динамики по годам показала, что в 2018-2020 гг. ежегодный прирост составлял порядка 10%, однако за последний год отмечается усиление тенденции к росту, в результате чего стоимостной объем рынка вырос на 12,5%. При этом емкость фармацевтического рынка в натуральном выражении показывает отрицательную динамику: если в 2018 году было продано 6,36 млрд. упаковок, то к 2020 году их число снизилось на 5% до 6,01 млрд. упаковок, а в 2021 году – еще на 7,5% до 5,56 млрд. упаковок. В целом, за последние 4 года число проданных упаковок на фармацевтическом рынке России снизилось на 13%. При этом, с учётом тенденции к росту стоимостного объема рынка, можно сделать вывод о том, что фактический спрос на фармацевтическую продукцию в период пандемии снизился, что во многом обусловлено его удорожанием и подтверждается динамичным ростом объемов продаж (рисунок 1).

В структуре фармацевтического рынка в стоимостном выражении во всех трех сегментах сохраняется динамика к росту объема высокими темпами. Коммерческий сектор лекарственных препаратов (ЛП) как наиболее крупнейший на фармацевтическом рынке России к 2021 году достиг 1166 млрд. рублей, что практически на 18% выше уровня базисного периода. При этом за последние 2 года прирост стоимостного объема коммерческого сегмента составил 3,4%. Самую высокую динамику за последние 4 года показывает государственный сегмента рынка, где за 4 года прирост составил более 85%, а показатель достиг 840 млрд. руб. При этом за последние 2 года, сопряженных с началом пандемии, государственный сегмент ЛП вырос более чем на треть, что связано с ростом государственных закупок ЛС из-за ухудшения эпидемиологической ситуации. Коммерческий сектор парафармацевтики (ПФ) также показывает высокую динамику роста стоимостного объема: за 4 года прирост составил более 20%, а показатель к 2021 году достиг 289 млрд. руб. В результате, можно говорить о том, что коммерческий сегмент показывает самые низкие темпы роста за последние 4 года, что во многом обусловлено его большими масштабами, поскольку его удельный вес в общей структуре превышает 50%, хотя и имеет тенденцию к снижению на 8%. При этом в наибольшей степени за 4 года выросла доля государственного сегмента – с 27% до 37%, а удельный вес коммерческого сегмента ПФ снижается и не превышает и 15% (таблица 1).

Рис. 1. Динамика стоимостного объема и емкости фармацевтического рынка России в 2018-2021 гг.

Таблица 1

Динамика стоимостного объема фармацевтического рынка России в разрезе основных сегментов в 2018-2021 гг.

|

Показатель |

Значение |

Изменение в 2021 г., % |

||||

|

2018 |

2019 |

2020 |

2021 |

к 2018 г. |

к 2020 г. |

|

|

Динамика, млрд. руб. |

||||||

|

Коммерческий сектор ЛП |

992 |

1021 |

1128 |

1166 |

17,5 |

3,4 |

|

Государственный сектор ЛП |

452 |

560 |

634 |

840 |

85,8 |

32,5 |

|

Коммерческий сектор ПФ |

240 |

262 |

279 |

289 |

20,4 |

3,6 |

|

Структура, % |

||||||

|

Коммерческий сектор ЛП |

58,8 |

55,4 |

55,3 |

50,8 |

-8, |

-4,5 |

|

Государственный сектор ЛП |

26,9 |

30,4 |

31,1 |

36,6 |

9,7 |

5,5 |

|

Коммерческий сектор ПФ |

14,3 |

14,2 |

13,7 |

12,6 |

-1,7 |

-1,1 |

Оценка данных в натуральном выражении показала, что снижение в наибольшей степени коснулось коммерческого сегмента, где объем продаж снизился на 13,4% и составил 4,56 млрд. упаковок в 2021 году. При этом наибольшее снижение произошло именно за 2 последних года (-8,9%), а объем продаж снизился с 5,12 млрд. упаковок в 2019 году, что свидетельствует о том, что пандемия стала причиной снижения действительного объема продаж на рынке. Несмотря на это коммерческий сегмент по-прежнему составляет подавляющую долю в общей структуре продаж: на него приходится порядка 82-83% от общего числа проданных упаковок. Количество проданных упаковок в рамках госпитальных закупок за 4 года снизилось на 11%, хотя за 2 последних года и имело тенденцию к небольшому росту на уровне 0,5%. В результате, в 2021 году для госпитальных закупок было продано 845 млн. упаковок ЛП. При этом удельный вес сегмента госпитальных закупок в общей структуре продаж на рынке к 2019 году снижался до 13,8%, а к 2021 году вновь начала расти и составил 15,2%. Сектор льготного лекарственного обеспечения является наименьшим в общей структуре продаж и показывает общую положительную динамику: за 4 года прирост составил 3,4%, а показатель достиг 164 млн. упаковок, что равно менее 3% в структуре рынка (таблица 2).

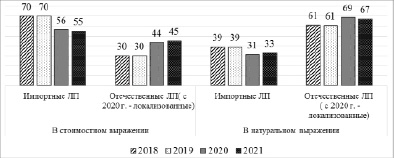

В структуре фармацевтического рынка России в разрезе происхождения ЛП в стоимостном выражении наибольшая доля приходится на импортные ЛП, хотя за 2 последних года и произошло снижение их доли с 70% до 55%, что обусловлено локализацией производств на территории страны. В результате в 2018-2019 гг. доля отечественных ЛП составляла лишь около 30%, зато в последние 2 года за счет локализации удельный вес произведенных на территории страны ЛП вырос до 45% (рисунок 2).

Таблица 2

Динамика натурального объема фармацевтического рынка России в разрезе основных сегментов в 2018-2021 гг.

|

Показатель |

Значение |

Изменение в 2021 г., % |

||||

|

2018 |

2019 |

2020 |

2021 |

к 2018 г. |

к 2020 г. |

|

|

Динамика, млн. уп. |

||||||

|

Коммерческий сегмент ЛП |

5257 |

5124 |

5002 |

4555 |

-13,4 |

-8,9 |

|

Госпитальные закупки |

948 |

854 |

841 |

845 |

-10,9 |

0,5 |

|

Льготное лекарственное обеспечение |

158 |

195 |

175 |

164 |

3,4 |

-6,5 |

|

Структура, % |

||||||

|

Коммерческий сегмент ЛП |

82,6 |

83,0 |

83,1 |

81,9 |

-0,7 |

-1,2 |

|

Госпитальные закупки |

14,9 |

13,8 |

14,0 |

15,2 |

0,3 |

1,2 |

|

Льготное лекарственное обеспечение |

2,5 |

3,2 |

2,9 |

2,9 |

0,5 |

- |

Рис. 2. Изменение структуры фармацевтического рынка России в разрезе происхождения ЛП в 2018-2021 гг.

В натуральном выражении доля произведённых в РФ фармацевтических товаров во всем исследуемом периоде является наибольшей, при этом в 2018-2019 гг. показатель составлял 61%, а за последние 2 года вырос до 69-67%. При этом удельный вес импортных ЛП в общем объеме проданных упаковок на фармацевтическом рынке снизился с 39% до 33% к 2021 году, что свидетельствует о реализации стратегии импортозамещения.

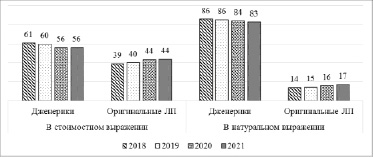

Оценка структуры рынка в контексте оригинальных/дженериковых ЛП показала, что как в стоимостном, так и в натуральном выражении подавляющая доля приходится на дженерики. При этом в стоимостном объеме продаж доля дженериков за 4 года снизилась с 61% до 56% при одновременном росте удельного веса оригинальных ЛП в структуре продаж до 44%, что в наибольшей степени обусловлено их общей высокой стоимостью (в сравнении с дженериками) и существенным удорожанием в последние 2 года на фоне пандемии. Это подтверждается структурой натурального объема продаж на фармацевтическом рынке: доля дженериков в общем количестве проданных упаковок превышает 80%, хотя и имеет тенденцию к снижению на 3% за 4 года. При этом удельный вес оригинальных ЛП вырос с 14% до 17% (рисунок 3).

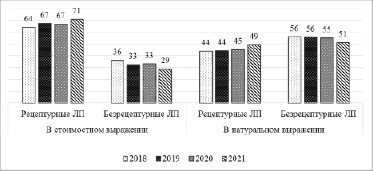

В структуре продаж на рынке в контексте порядка отпуска ЛП за исследуемый период не произошло существенных изменений, лишь только в 2021 году отмечается рост удельного веса продажи рецептурных ЛП, что также связано с изменением структуры продаж на фоне пандемии. В результате, в стоимостном выражении удельный вес рецептурных ЛП вырос с 64% до 71%, при этом только за последние 2 года прирост составил 4% (рисунок 4).

Рис. 3. Изменение структуры фармацевтического рынка России в разрезе оригинальности ЛП в 2018-2021 гг.

Рис. 4. Изменение структуры фармацевтического рынка России в разрезе порядка отпуска ЛП в 2018-2021 гг.

В натуральном выражении доля рецептурных ЛП в общем количестве проданных упаковок к 2021 году выросла до 49%, но по-прежнему не является наибольшей поскольку безрецептурные лидируют. В результате, можно говорить о том, что лидирующая позиция рецептурных ЛП в стоимостном объеме продаж связана с их существенно более высокой стоимостью в сравнении с безрецептурными, что подтверждается структурой объема продаж натуральных.

Заключение

Под влиянием пандемии коронавируса отечественный фармацевтический рынок сохранил тенденцию к росту своего стоимостного объема, который в 2021 году достиг 2,3 трлн рублей. При этом общее число продаваемых на рынке упаковок ЛП устойчиво снижается и за 4 года сократилось с 6,36 млрд. до 5,56 млрд. упаковок, что связано с изменением объема и структуры спроса на фармацевтическом рынке. Следовательно, можно сделать вывод о том, что в условиях пандемии и сокращения доходов населения, произошло вынужденное сокращение потребления фармацевтической продукции. При этом многократный рост спроса на отдельные виды ЛП, которые наиболее применимы в условиях борьбы с коронавирусной инфекцией, стал фактором существенного роста цен, в результате чего стоимостной объем продаж продолжает расти, несмотря на сокращение потребления. Несмотря на главенствующее положение коммерческого сектора РП, в последние 2 года самую высокую динамику показывает государственный сектор ЛП, что также связано с повышением нагрузки на систему здравоохранения и ростом объёмов государственных закупок. Доля локализованных ЛП в 2021 году составила 45% в стоимостном объеме продаж и 67% – в натуральном, что свидетельствует о реализации стратегии импортозамещения, однако говорить об автономии в сфере лекарственного обеспечения преждевременно. В структуре рынка, как и прежде, преобладают дженерики, на которые приходится более 80% от общего числа проданных упаковок, хотя в последние 2 года и наметилась тенденция к росту объемов продаж оригинальных ЛП. Также сохраняется тренд к росту продаж рецептурных ЛП, особенно в 2021 году, что с наибольшей степенью вероятности обусловлено изменением структуры спроса на рынке в условиях борьбы с коронавирусом.