Введение

Инвестиционный процесс невозможен без финансового анализа, «переводящего ожидания на язык цифр» [1] и позволяющего получать краткосрочные и долгосрочные прогнозы различных экономических параметров, которые предопределяют состояние рынков. Финансовые рынки, которые в начале своего исторического становления представляли собой «полный хаос, переходящий к состоянию, отдаленно напоминавшему порядок» [2], сегодня, с развитием систем инсайдерской и высокочастотной торговли, можно описать словами М. Льюиса, известного журналиста и трейдера Salomon Brothers: «За последнее десятилетие они менялись с такой скоростью, что наше представление о них уже не соответствует действительности» [3].

Такими же быстрыми темпами классические методы финансового анализа, сформулированные Б. Грэмом, У.Ф. Шарпом, Д.В. Бейли, Г.Д. Александером, Г.М. Марковицем и др., дополняются новыми моделями, анализом информационных потоков, техническим анализом с использованием методов «Big Data». Роботизация, расширение маркетплейсов, специализированных сервисов, например, Investing, Morningstar и Seekingalpha, с одной стороны существенно упрощают процессы формирования и управления инвестиционным портфелем, но с другой – не в полной мере соответствуют всем функциональным задачам аналитика и несут в себе дополнительные риски. Утверждение У. Баффетта, что «любой игрок, не знающий, кто на рынке несет убытки, скорее всего понесет их сам» [4], подтверждает необходимость качественного анализа для принятия инвестиционных решений.

Цель исследования – поиск направлений совершенствования инструментария управления риском и доходностью портфельных инвестиций на основе автоматизации.

Материал и методы исследования

Работа выполнена с использованием материалов исследований отечественных и зарубежных авторов, а также статистических данных.

Основными методами исследования являются методы фундаментального анализа, на практике реализующиеся в двух подходах: «сверху вниз» и «снизу вверх». Первый представляет собой модель анализа, при которой инвестор изначально анализирует макроэкономическую ситуация, внутренний и внешний фон, затем проводит анализ конкретной отрасли, предприятия и ценной бумаги. Анализ «снизу вверх» начинается с микроэкономического уровня, переходя к макроэкономическим прогнозам и проверке их соответствия. Принятие инвестиционных решений базируется на применении методов сравнительного анализа. Практическая реализация методов исследования осуществлена с использованием приемов математической статистики и математического и графического инструментария Excel и Python 3 matplotlib.

Результаты исследования и их обсуждение

Для оценки инвестиционной привлекательности активов на основе анализа финансового состояния эмитента могут быть использованы общепринятые коэффициенты и методы [5], которые целесообразно дополнить оценкой по KVM модели, анализом ICR и долговой нагрузки, а также прогнозированием интервалов ROA.

Используя KVM-модель можно оценить «расстояние» до дефолта (1):

(1)

(1)

где df – расстояние до дефолта;

E(VT) – мат.ожидание рыночной капитализации;

d – краткосрочные + ½ долгосрочных долговых обязательств;

δV – стандартное отклонение рыночной капитализации.

KMV-модель может быть использована как для публичных, так и для непубличных компаний. Полученное значение коэффициента необходимо сравнить с бенчмарком, либо изучать в динамике.

Способность компании платить по долгам зависит от EBIT (прибыли до вычета процентов, налогов), а показатель ICR (2) (Interest coverage ratio) говорит об эффективности деятельности компании в зависимости от способности генерировать приемлемую для собственников доходность:

(2)

(2)

Однако инвестор должен учитывать, что близость показателя ICR к единице не дает оснований полагать, что компания находится в критическом состоянии. Напротив, такой показатель может свидетельствовать о наличии займов, средства от которых направлены во внеоборотные активы, либо в иные активы, которые не были реализованы или использованы по назначению.

Имея информацию о стоимости заемных средств, аналитик может оценить перспективы компании исходя из способности генерировать прибыль по средней ROA при текущих соотношениях заемного и собственного капитала. Если покрытие EBIT при средней ROA недостаточно, компания рискует стать неплатежеспособной, либо теряет значительную часть потенциально возможной прибыли.

С помощью Excel можно рассчитать доверительные интервалы потенциальных значений ROA (3):

ROAmaxm in = E(ROA) х (1+f(p;E(ROA); std.dev(ROA) х 2)) (3)

где E(ROA) – мат. Ожидания ROA;

f(p;E(ROA);std.dev(ROA)х2) – функция нормального распределения.

Применение этого показателя позволит аналитику с определенной вероятностью сделать вывод о верхней и нижней границах значения ROA компании. Исходя из этого, можно рассчитать величину потенциально возможной чистой прибыли компании, а затем, зная ROA для будущих периодов и дивидендную политику, рассчитать стоимость акций без учета потенциала роста.

Наряду с рассмотренными показателями, считаем целесообразным включение в анализ коэффициента P/E ratio, отношение цены акции к доходу на акцию [6], что позволяет определить привлекательность ценной бумаги с точки зрения временного инвестирования без учета роста стоимости акций в будущем. С его помощью можно определить горизонт окупаемости инвестиционного вложения, динамика показателя свидетельствует об укреплении или ослаблении доверия инвесторов [7].

Учитывая, что сегодня на фондовом рынке можно найти более 70 тысяч ценных бумаг публичных компаний, проводить анализ такого количества данных «вручную» нерационально, что требует автоматизации процесса.

Рассмотрим алгоритм работы с портфельными инвестициями с использованием средств автоматизации.

На первом этапе следует определить перечень ценных бумаг. Тикеры («код инструмента») акций российских компаний можно выгрузить из терминала «quik», доступ к которому можно получить на бесплатной основе при открытии брокерского счета. Затем данные по тикерам сводятся в массив, а аналитик формирует пул задач.

С целью формирования исходных данных из отчетности российских компаний необходим их ИНН для «идентификации» компании, узнать который возможно через запрос по тикеру на сайт Московской Биржи. Веб- страница с информацией об акции конкретной компании формируется по структуре в адресной строке, где code=ТИКЕР. При этом, при замене последних букв в конце адресной строки, условно, на тикеры ABRD, AFLT и т.д., осуществляется переход со страницы одной компании на страницу другой. В качестве надстройки рекомендуем использовать библиотеку selenium [9]. Ссылка на отчётность находится в div классе с id – ReportHistory. На самой странице расположены отчеты компаний, в которых и указан ИНН.

На следующем шаге осуществляется выгрузка финансовых показателей компаний: данных по количеству акций в обращении для расчета капитализации, и финансовых показателей отчетности за необходимое аналитику количество лет. Кроме того, производится формирование данных о стоимости ценных бумаг на конкретные даты, для чего рекомендуем использовать библиотеку yahoofinance [10]. При недостаточности данных отчетности по РСБУ, для проведения анализа можно получить информацию с сайта yahoo из отчетности по МСФО российских эмитентов. Отметим, что при этом необходим пересчет в рубли, для чего используется валютная пара USD/RUB на отчетную дату для каждого года и триггер определения валюты отчетности.

На основе данных отчетности производится расчет финансовых показателей. Для примера используем: Cap/Balance – капитализация к балансу, Cap/Eqcap – капитализация к собственному капиталу, EBIT, ICR – коэффициент покрытия процентов, PE_ratio – коэффициент цена/прибыль, ROA – рентабельность активов и CAGR – среднегодовые темпы прироста.

Далее происходит формирование портфеля. С помощью заданных критериев по конкретным показателям можно отобрать приемлемые для инвестирования компании.

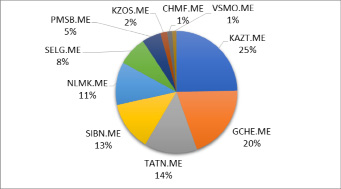

Для иллюстрации методики приведем практический пример, для чего отберем 18 акций перспективных компаний (за исключением финансовых и страховых) и по данным отчетности эмитентов определим показатели для решения оптимизационной задачи формирования инвестиционного портфеля по Марковицу (табл. 1).

Составим таблицу со стоимостью ценных бумаг на первый рабочий день месяца, при этом в отборе аналитик исходит из определенных критериев. Так, например, можно выбрать ценные бумаги, удовлетворяющие условиям:

- не более 3 среднегодовых снижения за 7 лет;

- не более 1 среднегодового снижения за 3 года;

- темп прироста за последний период не более 50%.

С учетом этого, исключаем из сформированного перечня (табл.1) пять акции, не проходящих по критериям, и добавляем из общего списка те, что проходят. В результате получен портфель со следующей структурой (рис. 1).

Таблица 1

Расчетные показатели компаний, используемые для отбора

|

Тикер |

Cap/ Balance_ NOW |

Cap/EQcap_NOW |

ICR_ 2019 |

PE_ratio |

ROA 2019 |

CAGR_ cost_15-21 |

MSFO_Cap/ Balance_NOW |

PE_ratio_TTM |

|

AFKS |

0,76 |

1,45 |

5,28 |

4,23 |

0,18 |

0,12 |

0,26 |

871,09 |

|

CHMF |

2,43 |

6,70 |

15,49 |

11,45 |

0,21 |

0,15 |

2,38 |

15,74 |

|

GCHE |

3,52 |

7,98 |

12,65 |

12,93 |

0,27 |

0,16 |

0,71 |

6,72 |

|

GMKN |

2,84 |

10,46 |

17,64 |

7,08 |

0,40 |

0,17 |

3,02 |

14,24 |

|

KZOS |

2,28 |

2,53 |

0 |

13,82 |

0,17 |

0,18 |

2,21 |

18,69 |

|

LKOH |

1,96 |

4,53 |

8,31 |

10,69 |

0,18 |

0,18 |

0,73 |

285,89 |

|

MAGN |

1,65 |

2,65 |

45,51 |

11,61 |

0,14 |

0,20 |

1,26 |

14,13 |

|

MGTS |

1,66 |

2,45 |

17,65 |

10,49 |

0,16 |

0,30 |

1,70 |

17,06 |

|

NKNC |

0,65 |

0,98 |

0 |

5,89 |

0,11 |

0,12 |

0,65 |

10,12 |

|

NLMK |

2,56 |

4,59 |

21,59 |

16,49 |

0,16 |

0,24 |

2,12 |

14,71 |

|

PLZL |

2,12 |

2,70 |

57,18 |

17,69 |

0,12 |

0,30 |

3,64 |

15,55 |

|

PMSB |

0,93 |

2,92 |

727,5 |

5,55 |

0,17 |

0,21 |

0,92 |

7,19 |

|

RSTI |

0,61 |

0,62 |

53,61 |

2,21 |

0,28 |

0,22 |

0,11 |

6,82 |

|

SELG |

1,36 |

1,62 |

37,55 |

3,66 |

0,37 |

0,43 |

0,63 |

- 8,56 |

|

SIBN |

1,00 |

4,18 |

5,14 |

8,29 |

0,12 |

0,16 |

0,46 |

14,95 |

|

TATN |

1,61 |

2,29 |

63,27 |

8,42 |

0,19 |

0,11 |

1,06 |

15,67 |

|

TRCN |

1,53 |

2,67 |

14,94 |

10,19 |

0,15 |

0,26 |

1,42 |

10,27 |

|

VSMO |

1,85 |

6,47 |

8,82 |

13,46 |

0,14 |

0,14 |

0,92 |

47,67 |

Рис. 1. Структура сформированного портфеля

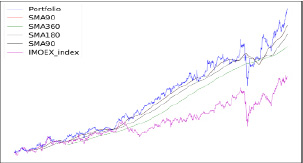

Портфель был сформирован без учета количества ценных бумаг в лотах и объема средств конкретного инвестора. Однако эти параметры должны быть учтены для формирования портфеля под конкретную сумму и минимизацией риска при заданной доходности. Допустим, что в 2014 году инвестор располагал 1 млн. руб., и сравним портфель с IMOEX и SP500 (рис. 2).

Корреляция между направленностью ежедневных темпов прироста составленного портфеля и индекса Московской биржи составляет 97,6%. Для перспективного анализа в целях управления портфелем, можно составить прогноз IMOEX используя метод регрессионного анализа. Аналогичный подход был использован для облигационного портфеля (табл. 2), без включения в него высокорейтинговых выпусков облигаций.

Алгоритмы позволяют отслеживать новые выпуски, доходности, статистику по России и ранжировать эмитентов [12].

Рис. 2. Графики портфеля и Индекса Московской Биржи с апреля 2014 по апрель 2021 года

Таблица 2

Размещения облигаций за апрель 2021 года

|

Облигация |

Номер регистрации |

Начало размещения |

Дата погашения |

Номинал |

Объем эмиссии |

Рейтинг |

|

Агрохолдинг Солтон-1-боб |

4B02-01-00030-L |

30.04.2021 |

14.04.2024 |

1000 |

60000000 |

Нет |

|

Маныч-Агро-1-боб |

4B02-01-00031-L |

30.04.2021 |

25.04.2025 |

1000 |

300000000 |

Нет |

|

ЭкономЛизинг-001Р-03 |

4B02-03-00461-R-001P |

22.04.2021 |

18.04.2024 |

1000 |

200000000 |

Нет |

|

ЭБИС-БО-П04 |

4B02-04-00360-R-001P |

13.04.2021 |

09.04.2024 |

1000 |

400000000 |

Нет |

|

Быстроденьги-1-об |

4-01-00487-R |

13.04.2021 |

28.03.2024 |

1000 |

400000000 |

Нет |

|

СФО Ф-Капитал-А-об |

4-01-00591-R |

08.04.2021 |

08.04.2026 |

1000 |

550000000 |

Нет |

|

МФК КЭШДРАЙВ-КО-П03 |

4CDE-01-00576-R-002P |

07.04.2021 |

03.04.2024 |

1000 |

481100000 |

Нет |

|

ФЭС-Агро-БО-02 |

4B02-02-00435-R |

21.04.2021 |

17.04.2024 |

1000 |

500000000 |

Нет |

|

СФО Азимут-Б-об |

4-02-00594-R |

16.04.2021 |

16.04.2025 |

1000 |

400000000 |

Нет |

|

СФО Азимут-А-об |

4-01-00594-R |

16.04.2021 |

16.04.2025 |

1000 |

1600000000 |

Нет |

Для анализа рыночной доходности был использован R-Navigator, на графике отметки доходности облигаций 2-го эшелона располагались выше кривой ОФЗ.

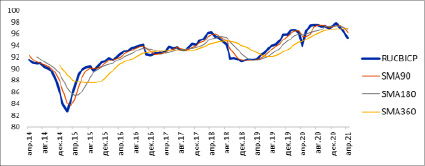

Ниже (рис. 3) приведены данные по кривой бескупонного дохода для построения G-спредов, т.е. разницы между доходностью ОФЗ и конкретной корпоративной облигации [13]. Ориентир оценки корпоративного рынка – индекс RUCBICP. В зависимости от тренда и разницы между индексом и SMA360 принимаются решения о сроках и сумме инвестиций.

Общий смысл выводов по результатам анализа инвестиций в облигации строится на анализе тренда ДКП, при нисходящем – выгодно покупать среднесрочные облигации, в условиях низкой и повышающейся ставки – краткосрочные, а при восходящем тренде и на пике – долгосрочные.

Для работы с портфелем можно использовать библиотеку finquant [14]. Она уже включает в себя множество методов оценки портфеля и не требуется дополнительных затрат времени на написание аналогичных алгоритмов. Результатом анализа будут показатели, включающие ожидаемую доходность портфеля, волатильность, коэффициент Шарпа, а также асимметрию и эксцесс.

Экономический смысл коэффициента асимметрии в том, что при положительном значении (правосторонняя асимметрия) самые высокие доходы являются более вероятными, чем самые низкие. При отрицательном же значении (левосторонняя асимметрия) наоборот.

Рис. 3. Индекс корпоративных облигаций и скользящие средние за 90, 180 и 360 дней [13]

Рис. 4. Сравнение портфелей (результат работы алгоритма, составлен при помощи библиотеки finquant)

Смысл эксцесса можно кратко описать следующим образом: если два актива имеют одинаковые симметричные распределения доходности и одинаковые средние, менее рискованным считается актив с большей величиной эксцесса [15, С. 27]. Коэффициент эксцесса нормального распределения равен нулю.

Аналитику следует оценить волатильность, график волатильности можно использовать для ребалансировки портфеля [16], в случае если речь идет о ребалансировке долгосрочной стратегии, её следует проводить за счет дополнительных вложений.

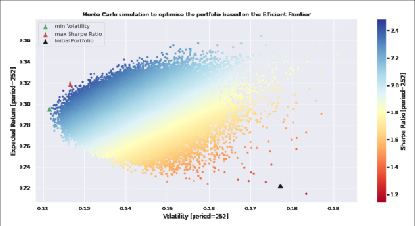

Для оптимизации портфеля можно использовать метод Монте Карло.

В качестве примера рассмотрим портфель, предложенный одним из роботов-советников, с суммой в 100 тысяч рублей и попробуем пересобрать его. На рисунке 4 представлено сравнение несбаласированного портфеля (черный треугольник) и оптимизированных аналогов (красный и зеленый треугольники).

Проведем ребалансировку по полученным данным (табл. 3). Для этого будем использовать доли инструментов в портфеле и пересчитаем их исходя из заданной суммы, в итоге мы должны получить оптимальное количество ценных бумаг. Так, в неоптимизированном портфеле совпадает только количество акций MGTS, акции X Five Group нужно полностью продать, долю акций Московской Биржи сократить.

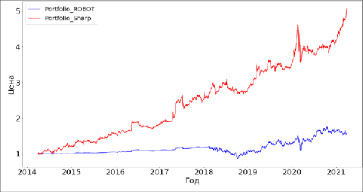

Проведем сравнение сбалансированного портфеля с портфелем робота-советника (рис. 5).

Как видно на графике, предложенная ребалансировка эффективна.

Заключение

Под влиянием научно-технического прогресса изменяется и инвестиционный рынок, и методики анализа финансовых активов [17].

Инвестор может использовать любой наиболее приемлемый для него подход к инвестированию, портфель роста может быть заменен на портфель стоимости, но в эпоху низких дивидендных доходностей данный портфель может сильно уступать по доходность портфелю роста, смешанному портфелю роста и доходности. Безусловно, в ближайшие годы влияние робототехники на общество будет существенно, еще более расширится применение роботов-советников в процессе портфельного инвестирования. Однако с помощью автоматизированного инструментария инвестор может осуществлять постоянный контроль эффективности работы, всегда может проверить сбалансированность своего портфеля, не принимать поспешных решений и в любой удобный момент провести ребалансировку.

Таблица 3

Данные о ребалансировке портфеля

|

Тикер |

Шт |

Цена |

Сумма |

Есть |

Должно быть |

Сумма баланс |

Шт баланс |

Исполнено |

|

MOEX.ME |

220 |

169,34 |

37254,8 |

32% |

5% |

5742,96 |

34 |

- |

|

FIVE.ME |

17 |

2261 |

38437 |

33% |

0,0% |

0 |

0 |

- |

|

PIKK.ME |

10 |

992 |

9920 |

9% |

19% |

21823,26 |

22 |

- |

|

MGTS.ME |

4 |

2210 |

8840 |

8% |

8% |

9188,74 |

4 |

+ |

|

GCHE.ME |

2 |

2244,5 |

4489 |

4% |

8% |

9188,74 |

4 |

- |

|

PMSB.ME |

20 |

172,7 |

3454 |

3% |

15% |

17228,89 |

100 |

- |

|

MTSS.ME |

10 |

335,6 |

3356 |

3% |

5% |

5742,96 |

17 |

- |

|

KZOS.ME |

30 |

96,7 |

2901 |

3% |

18% |

20674,67 |

214 |

- |

|

ALRS.ME |

20 |

113,98 |

2279,6 |

2% |

8% |

9188,74 |

81 |

- |

|

FEES.ME |

10000 |

0,21844 |

2184,4 |

2% |

4% |

4594,37 |

21033 |

- |

|

NKNC.ME |

10 |

98,25 |

982,5 |

1% |

3% |

3445,77 |

35 |

- |

|

NMTP.ME |

100 |

7,61 |

761 |

1% |

7% |

8040,15 |

1057 |

- |

Рис. 5. Сравнение сбалансированного портфеля с портфелем советника