Введение

Торговые сети являются важным сегментом розничного сектора – розничного ритейла. Сетевые магазины появились в XIX веке, но только в XX веке их количество стало существенным. В последние десятилетия сетевая торговля приобретает новое значение и новые формы.

В России сетевые магазины появились в 90-е годы XX века и были ориентированы на состоятельных покупателей. В последствие из-за снижения доходов населения торговые сети переориентировались на население со средним уровнем дохода и ниже. В настоящее время в России существует большое количество сетевых магазинов, имеющих общий бренд и централизованное управление и обычно использующих стандартные методы ведения бизнеса. Торговые сети имеют различия в площади, ассортименте, ценах, географии размещения, объемах продаж и т.д.

Высокий уровень конкуренции между торговыми сетями вынуждает их постоянно развиваться, идти в ногу со временем, учитывать меняющиеся потребности покупателей. Для того, чтобы не только выжить на рынке, но и повышать свои доходы, сетевые компании расширяются, оптимизируют цепочки поставок, применяют скидки, расширяют ассортимент товаров и услуг, внедряют цифровые технологии, повышают уровень квалификации персонала.

Рядом авторов рассматриваются отдельные аспекты работы розничной торговли в России, однако нет актуальных исследований по проблемам развития торговых сетей, которые будут раскрыты в данной статье.

В рамках исследования проанализирован теоретический и практический материал относительно развития деятельности розничных торговых сетей, на основе статистических показателей по теме исследования сделаны выводы по существующим тенденциям.

Материалы и методы исследования

В этой статье к ведущим методам исследования относятся анализ теоретических источников, анализ статистических показателей развития розничных торговых сетей в РФ за последние годы (динамика оборота розничных торговых сетей, доля оборота розничных торговых сетей в общем объеме оборота розничной торговли, доля ключевых торговых сетей на рынке товаров повседневного спроса, структура продуктовых торговых сетей, динамика количества магазинов, принадлежащих к крупнейшим торговым сетям, темпы роста общей выручки и онлайн-выручки крупнейших российских торговых сетей и т.д.).

Результаты исследования и их обсуждение

В соответствии с Федеральным законом от 28 декабря 2009 г. № 381-ФЗ «Об основах государственного регулирования торговой деятельности в Российской Федерации» торговая сеть – это совокупность двух и более торговых объектов, имеющих единое коммерческое обозначение, принадлежащих одному или нескольким субъектам, входящим в одну группу лиц [1]. Материнская компания торговой сети владеет и управляет всеми подразделениями, берет на себя все прибыли или убытки, полученные подразделениями, занимается повседневными операциями, нанимает сотрудников, решает вопросы планирования, налогообложения и т.д.

Торговые сети бывают локальными, региональными, общенациональными или глобальными в зависимости от охвата бренда.

Несмотря на то, что магазины торговой сети размещены на разных территориях, в разных регионах и странах, их названия, типы товаров, способ выкладки, оформление и т. д. одинаковы, поэтому покупатели могут быть уверены в том, что товары, которые они покупают в одном магазине, не отличаются по качеству и цене от товаров, продаваемых в других магазинах той же торговой сети.

В последние годы торговые сети стали доминировать на рынках розничной торговли во многих частях мира. По мнению П.Л. Алтухова, розничные торговые сети постепенно вытесняют неорганизованные формы торговли, рынки, одиночные магазины [2, c.80]. Е. А. Майорова считает, что для снижения региональных экономических и социальных диспропорций в России необходимо, чтобы торговые сети в стране и дальше развивались [7, с.216].

С. В. Гранкина считает, что причинами развития сетевой торговли является высокая скорость оборота капитала, возможность снижения издержек обращения, заключение выгодных договоров с поставщиками продукции (имея большую клиентскую базу торговая сеть приобретает большие объемы товаров, чем розничные продавцы) [3].

Есть и другие преимущества: экономия на рекламе (возможность размещать одну рекламу сразу для всех торговых точек), возможность экспериментировать в одной торговой точке без риска для целой сети, карьерный рост и долгосрочная карьера для персонала торговой сети, наличие финансовых ресурсов для проведения исследований и разработок.

Недостатками в работе торговых сетей являются: потребность в больших капиталовложениях, большие потери при изменении спроса, отсутствие гибкости в расчетах (нельзя продавать в кредит), негибкий ассортимент (нет возможности подстраиваться под предпочтения покупателей в разных регионах), сложность в осуществлении надзора, контроля и координации.

Е.К. Решетняк выделяет несколько сегментов, в которых работают розничные торговые сети: товары массового спроса, бытовая и компьютерная техника, электроника; товары для ремонта, сада, огорода; другие специализированные направления [10, с.102].

Торговые сети можно распределить на несколько основных групп в зависимости от параметров их торговых точек: размера (площади), широты и глубины ассортимента, ценовой политики.

Супермаркет – это крупный торговый магазин. Торговые площади супермаркетов, как правило, варьируются от 500 до 4 000 квадратных метров. Здесь продаются в основном продовольственные товары, часто расфасованные, а также некоторые непродовольственные товары для бытового использования.

Гипермаркеты по сути являются расширенными супермаркетами. В них гораздо больший ассортимент товаров, а площадь составляет более 2,5 тысяч квадратных метров.

Дискаунтеры – это магазины низких цен с небольшим ассортиментом (до 5-9 тыс. позиций). Их площадь обычно не превышает 900-1000 квадратных метров. Располагаются в жилых районах: их потребительская аудитория – жители близлежащих домов и жилых массивов.

Формат Cash&Carry отличается от других розничных сетей тем, что торговые точки ориентированы на профессиональных клиентов, а не на конечных потребителей. Эта концепция основана на самообслуживании и оптовых покупках только зарегистрированных клиентов. Здесь товары реализуются по оптовым ценам с небольшой наценкой. Основными группами клиентов являются гостиницы, рестораны и другие профессионалы бизнеса.

Рассмотрим динамику развития розничных торговых сетей в России.

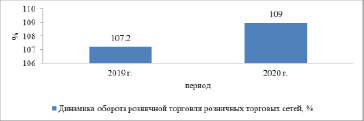

Оборот розничной торговли российских торговых сетей вырос за 2019 г. на 7,2%, а за 2020 г. на 9% (рис. 1).

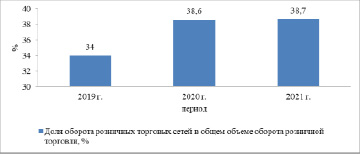

Доля оборота розничных торговых сетей в общем объеме оборота розничной торговли в РФ за 2019-2021 гг. выросла на 4,7 п.п. и составила в 2021 г. 38,7% (рис. 2).

Рис. 1. Динамика темпа роста оборота розничной торговли розничных торговых сетей в РФ в 2019-2020 гг., % Источник: составлено автором на основе [11]

Рис. 2. Динамика доли оборота розничных торговых сетей в общем объеме оборота розничной торговли в РФ за 2019-2021 гг., % Источник: составлено автором на основе [5]

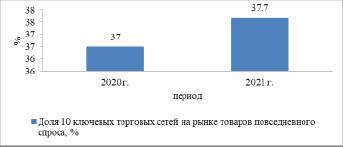

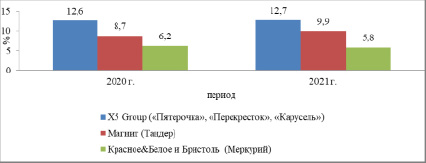

Рис. 3. Динамика доли 10 ключевых торговых сетей на рынке товаров повседневного спроса в РФ в 2020-2021 гг., % Источник: составлено автором на основе [6]

Рис. 4. Доля 5 крупнейших торговых сетей на рынке товаров повседневного спроса в РФ, США и Германии, % Источник: составлено автором на основе [6]

На рынке товаров повседневного спроса (FMCG) в 2020 г. доля десяти крупнейших сетей составляла 37%, а в 2021 г, выросла на 0,7 п.п. до 37,7% (рис. 3).

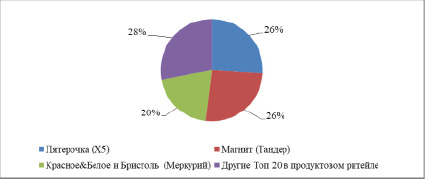

В РФ по сравнению с западными странами рынок товаров повседневного спроса более фрагментирован. Доля пяти ключевых торговых сетей в РФ составляет 32% рынка, тогда как в США этот показатель составляет 47%, а в Германии – 73% (рис. 4).

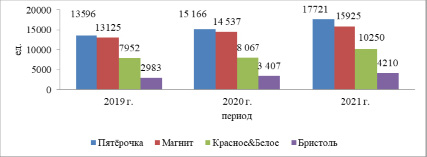

Крупнейшими торговыми сетями в РФ по числу магазинов являются Пятерочка, Магнит, Красное&Белое и Бристоль. В структуре Топ 20 продуктовых торговых сетей по количеству магазинов по 26% принадлежит Пятерочке и Магниту, 20% – доля компании Меркурий (Красное&Белое и Бристоль) (рис. 5).

Рассмотрим динамику доли рынка крупнейших торговых сетей в России (рис. 6).

В наибольшей степени (на 1,2 п.п.) выросла доля рынка компании Тандер (Магнит), что было связано с покупкой магазинов ГК «Дикси» у Mercury Retail Group Ltd. Доля X5 Group выросла на 0,1 п.п., доля компании Меркурий снизилась на 0,4 п.п.

За 2019-2021 гг. ежегодно увеличивалось количество магазинов, принадлежащих к крупнейшим торговым сетям: количество магазинов Пятерочка выросло на 30,3%, количество магазинов Магнит – на 21,3%, количество магазинов Красное&Белое – на 28,9%, количество магазинов Бристоль – на 41,1% (рис. 7).

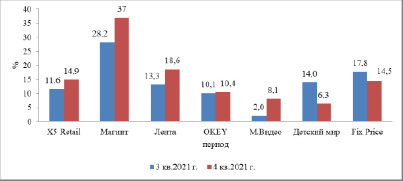

Наибольшие темпы роста выручки в третьем квартале 2021 г. относительно того же периода 2020 г. показали Магнит и Fix Price, а в четвертом квартале Магнит и Лента (рис. 8).

Рис. 5. Структура Топ 20 продуктовых торговых сетей по количеству магазинов, % Источник: составлено автором на основе [9]

Рис.6. Динамика доли рынка крупнейших торговых сетей в РФ в 2020-2021 гг., % Источник: составлено автором на основе [6]

Рис. 7. Динамика количества магазинов, принадлежащих к крупнейшим торговым сетям в РФ в 2019-2021 гг., ед. Источник: составлено автором на основе [9]

Рис. 8.Динамика темпов роста выручки торговых сетей в РФ, % г/г Источник: составлено автором на основе [3]

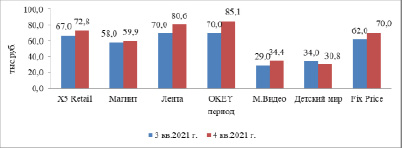

Рис. 9. Динамика выручки с 1 кв.м. площади магазинов торговых сетей в РФ, тыс.руб. Источник: составлено автором на основе [3]

У всех представленных на рисунке крупных российских торговых сетей за исключением Детского мира и Fix Price в четвертом квартале относительно третьего квартала ускорился рост выручки, причем наибольшее увеличение показала торговая сеть Магнит.

Рассмотрим динамику выручки с 1 кв.м. площади магазинов торговых сетей в РФ на рисунке 9.

В четвертом квартале 2021 г. относительно третьего квартала у всех торговых сетей, за исключением Детского мира выросла выручка с 1 кв. м. Этот рост объясняется сезонностью продаж. Лидером по показателю и его росту является сеть Okey.

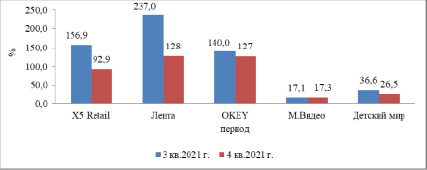

Рассмотрим темпы роста онлайн-выручки отдельных торговых сетей на рисунке 10.

У всех представленных торговых сетей в четвертом квартале 2021 г. темпы роста онлайн-выручки были ниже, чем в третьем квартале, за исключением сети магазинов М.Видео. Такое снижение обусловлено стабилизацией эпидемиологической ситуации после значительных ограничений в работе бизнеса из-за распространения COVID-19 в 2020 г. и ростом объемов оффлайн-покупок. В 2021 г. лидером среди рассмотренных торговых сетей по росту онлайн-выручки была торговая сеть Лента.

По 2022 году достоверных и полных статистических данных в настоящее время нет. Однако, в связи с событиями, связанными с проведением специальной военной операцией, принятыми санкциями по отношению к российской экономики, ситуация с развитием розничного ритейла очевидно ухудшается.

Рис. 10. Темпы роста онлайн-выручки торговых сетей в РФ, % Источник: составлено автором на основе [3]

В частности, актуальными тенденциями стали:

1) всё более частый отказ от акций по временному снижению цен по договоренности с поставщиками;

2) сокращение ассортимента товаров;

3) сворачивание бонусных программ для клиентов, сокращение возможности использования бонусных баллов и сокращение скидок на товары по бонусно-дисконтным картам;

4) отказ от бесплатной доставки, либо повышение минимального уровня покупки для бесплатной доставки при приобретении товаров магазинов через онлайн-системы;

5) повышение цен на ряд товаров, что связано, в первую очередь, с повышением цен со стороны поставщиков.

Также уже в апреле 2022 года стали известными сведения о том, что «крупные игроки, включая X5 Group, «Вкусвилл» и «Азбуку вкуса», приостанавливают открытие новых точек и реорганизуют команды, отвечавшие за создание новых направлений бизнеса» [12]. Например, крупнейшая в России сеть X5 Group начала расформирование региональных групп развития сети «Перекресток» (премиальной сети группы, в отличие от «Пятерочки») и решила сосредоточиться на «Пятерочке», хотя увеличения количества магазинов сети и не планируется, и на новом формате «жестких дискаунтеров» – «Чижик». Аналогичные меры, очевидно, предпринимает второй по размеру ритейлер «Магнит» в части развития «жестких дискаунтеров» «Магнит – Моя цена» [12]. Очевидно, в ближайшие месяц такие тенденции сохранятся. Не исключен вариант и сокращения общего числа магазинов крупнейших сетей, с освобождением торговых площадей до 40% от ныне используемых [12].

Выводы

Обобщая полученные результаты, можно сделать определенные выводы.

Розничная торговая сеть – это группа магазинов (два или более), объединенных под общим брендом, имеющих централизованное управление и стандартизированные методы ведения бизнеса. Внутри торговой сети товары в одном магазине не отличаются по качеству и цене от товаров в другом магазине. В зависимости от размера (площади), широты и глубины ассортимента, ценовой политики выделяют различные виды магазинов торговых сетей: супермаркет, гипермаркет, дискаунтер, Cash&Carry и др.

В последние годы торговые сети успешно развиваются, так как имеют перед несетевыми магазинами много преимуществ: заключение выгодные договоров с поставщиками продукции, экономия на рекламе, наличие финансовых ресурсов для проведения исследований и разработок и т.д. Доля оборота розничных торговых сетей в общем объеме оборота розничной торговли в РФ за 2019-2021 гг. выросла на 4,7 п.п. и составила в 2021 г. 38,7%. Ежегодно увеличивалось количество магазинов, принадлежащих к крупнейшим торговым сетям, растет их выручка. Крупнейшими торговыми сетями в РФ по числу магазинов являются Пятерочка, Магнит, Красное&Белое и Бристоль.

В настоящее время в условиях ухудшения политической и экономической ситуации (санкции, инфляция, снижение покупательской способности), усиления конкуренция со стороны новых сервисов и маркетплейсов необходимо, чтобы розничные торговые сети эффективно функционировали и выполняли свои социальные и экономические функции.

Путями развития розничных торговых сетей в России являются: развитие собственных онлайн-каналов продаж, экспресс-доставки, внедрение новых систем ценообразования, основанных на технологиях искусственного интеллекта, использование VR-технологий для обучения персонала, развитие автоматизации, видеоаналитики, использование возобновляемых источников энергии, использование форматов самообслуживания. Однако, по последним сведениям отрасль столкнулась со значительными трудностями, которые связаны с ростом цен со стороны поставщиков, санкциями, ухудшением потребительского спроса в связи со снижением реальных доходов населения, ухудшением финансового состояния и сокращением ресурсов для развития. В связи с этим уже сейчас «премиальный» сегмент розничного ритейла будет сокращаться (например, сеть «Перекресток»), а формат «жестких дискаунтеров» («Чижик», «Магнит – Моя цена») заменять традиционные дискаунтеры сетей. Не исключен вариант и общего сокращения количества магазинов крупнейших сетей, высвобождение до 40% торговых площадей, если внешнеполитическая ситуация в ближайшие месяцы кардинально не изменится.