Инвестиционная деятельность компании является неотъемлемой частью ее функционирования, обеспечивающая развитие фирмы, ее ликвидности и финансовой устойчивости. Понятие «инвестиции» широко используется в повседневной жизни. Существует множество определений данного термина, однако во всех следует отметить следующие общие признаки, которые можно считать ключевыми:

− инвестиции, как правило, предполагают значительные вложения финансовых ресурсов;

− отдача от инвестиций может быть получена в течение определенного периода в будущем;

− при оценке результатов инвестиционной деятельности необходимо учитывать такие факторы, как неопределенность и риск [1].

Одним из основных вопросов является поиск универсального метода оценки и управления эффективностью инвестиционных проектов как многоэтапных процессов с высоким уровнем неопределенности. Традиционные методы оценки эффективности не способны в полной мере оценить неопределенность, которая связана с прогнозированием денежных доходов. Справиться с такой особенностью реализации инвестиционного проекта позволяет метод реальных опционов – один из наиболее современных методов оценки эффективности инвестиционных проектов, представляющий собой инструмент уменьшения степени неопределенности инвестиционного проекта за счет создания на его основе опциона [3].

Модель Блэка-Шоулза – первая модель ценообразования для финансовых инструментов, используемая для оценки опционов, которая стала всемирно известной. Она предполагает, что цена спот акции изменяется в зависимости от волатильности базового актива.

В модели присутствуют следующие параметры:

C – цена опциона call (опцион call – договоренность на право приобретения актива до определённой даты пo ставкам, зафиксированным на тeкущий момент);

S – текущая цена базового актива;

N(x) – кумулятивная функция распределения в нормально распределенных данных;

X – цена исполнения опциона (strike price), разницей между ценой исполнения и текущей рыночной ценой базового актива является величина прибыли на одну единицу базового актива;

r – безрисковая процентная ставка, это понятие используется при анализе вложений, например, так инвестор может рассчитать самый низкий возможный уровень дохода, который он получает от своих вложений;

T – время до экспирации опциона, то есть его завершения, так как опционы являются срочными;

σ – волатильность доходности базового актива, то есть величина, на которую цена акции колеблется.

Опционы рассчитываются по следующим формулам:

Цена опциона call:

C = SN(d1) – Xe-rTN(d2). (1)

Цена опциона put:

P = Xe-rTN(–d2) – SN(d1); (2)

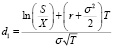

; (3)

; (3)

. (4)

. (4)

d1 и d2 вынесены в отдельные формулы для удобства чтения.

В модели Блэка-Шоулза, как и во всех моделях, есть свои ограничение, делающие модель допустимой для использования. Одними из основных допущений модели Блэка-Шоулза являются:

− предположение о постоянном значении безрисковой нормы прибыли и волатильности в течение срока действия опциона, выполнение которого не гарантируется в условиях реальной экономики;

− предполагается непрерывная, бесплатная торговля, то есть не учитывается влияние риска ликвидности и брокерских сборов;

− предполагается, что цены акции следуют логарифмически нормальной модели, таким образом игнорируются сильные ценовые колебания, которые чаще наблюдаются в реальном мире;

− предполагается, что дивиденды не выплачиваются, то есть игнорируется их влияние на изменение оценок.

Несмотря на вышеупомянутые ограничения использования модели Блэка-Шоулза, ее использование достаточно популярно среди инвесторов, так как она достаточна проста в использовании и хорошо сочетается с популярной стратегией дельта-хеджирования европейских опционов на акции, не приносящие дивиденды. При этом, когда весь рынок или большая его часть основывается на модели Блэка-Шоулза, она дает достоверные результаты.

В оценках реальных активов и инвестиций в эти активы в последние десятилетия заметен значительный рост интереса исследователей к приложениям теории опционов [2]. Понятие реального опциона аналогично финансовому варианту. При сильной неуверенности в будущем развитии компании менеджеры заранее платят определенную цену, чтобы получить возможность гибкого управления инвестициями в проекты или активы предприятия в соответствии с изменениями в будущая рыночная среда, и менеджеры могут воспользоваться этим правом, когда ожидается, что они получат экономические выгоды. С точки зрения реальных опционов, неопределенность будущего развития означает возможность для компаний корректировать свои решения в любое время в зависимости от неопределенности. Согласно различным инвестиционным проектам или стадии предприятия, менеджеры могут расширять, сокращать, задержать, отказаться или изменить проект в любой период проект. Распознавание атрибутов реального опциона может помочь повысить точность оценки опциона. Реальные опционы – это применение финансовых принципов ценообразования опционов в области ценообразования реальных активов. Следовательно, модели ценообразования реальных опционов выводятся из моделей ценообразования финансовых опционов, включая модели ценообразования опционов Блэка-Шоулза.

Так как в теории реальных опционов используется методология финансовых опционов, многие экономисты-исследователи проводят определенные аналогии между двумя подходами. Так, например, очевидной аналогией данных теорий является схожесть используемых методов оценки.

Основными же отличиями являются:

- возможность отрицательного значения выплат по реальному опциону, говорит о том, что реальный опцион является средством активного менеджмента, а не является инструментом страхования рисков в отличии от финансового;

- из предыдущего пункта следует, что реальный опцион не является средством хеджирования рисков, так как направлен на максимизацию роста и ценности;

- рассматриваются универсальные управленческие решения.

Но главное отличие реального опциона, от схожего с ним финансового опциона заключается в том, что в реальном опционе базовым активом является реальный вид деятельности.

Примеры активов применимых в теории реальных опционов и их возможного приложения к реальным опционам представлено в таблице.

Одной из ключевых составляющих модели Блэка-Шоулза является текущая цена базового актива S0, оказывающая прямое влияние на цену самого опциона. В опционном контракте продавец должен либо купить, либо продать базовый актив покупателю в указанную дату по согласованной цене. При применении модели Блэка-Шоулза на финансовых рынках в роли базового актива выступает торгуемая ценная бумага или их портфель. В данном случае в роли цены базового актива выступает стоимость ценных бумаг, определяемая биржевым курсом. При использовании реальных опционов возникает проблема оценки текущей стоимости объекта инвестирования.

Реальные опционы в зависимости от вида актива

|

Актив |

Возможные реальные опционы |

|

Инвестиционная возможность |

Возможность отложить инвестиции. Уменьшение масштаба операций и экономия части начальных инвестиций (например, внедрение нового продукта) |

|

Производство |

Расширение производства при внесении дополнительных инвестиций. Работа с разными ресурсами или выпуск различных продуктов |

|

Машины/оборудование |

Перевод на режим простоя (когда доходы меньше переменных затрат). Продажа по остаточной стоимости |

|

Контракт |

Условия прекращения (возобновления) контракта |

|

Технологический патент |

Продажа, передача лицензии или оставление за собой прав |

Используются три основные метода оценки стоимости активов: затратный, аналоговый (метод сравнений) и доходный.

Затратный метод основан на поэлементной оценке стоимости (балансовой или рыночной) объекта. На его основе достаточно просто оценить стоимость объекта, так как мы используемые фактические вложения реально существующий объект, доступный в применении. Однако в этом методе не учитывается изменение ценности актива с течением времени.

Аналоговый метод (метод сравнений) предполагает наличие рынка купли-продажи объектов, аналогичных данному. Стоимость объекта инвестирования при этом оценивается по стоимости наиболее близких аналогов, скорректированной с учетом особенностей данного объекта. Этот метод сложно применять в ситуации с реальными опционами, так как очень редко можно найти достаточно близкий аналог имеющегося объекта, использующийся в практике реальных опционов.

Доходный метод основан на оценке размеров будущих чистых денежных доходов от реализации проекта. Стоимость объекта инвестирования определяется при этом как сумма всех ожидаемых в будущем доходов, приведённых (дисконтированных) к текущему моменту времени. В условиях совершенного рынка эта стоимость должна, в принципе, совпадать с аналоговой стоимостью. В данном методе учитываются прогнозная стоимость объекта и будущее ее развитие. Однако это все носит вероятностный характер прогноза, который влияет на точность оценки стоимости самого опциона. Данные метод широко применим в оценке инвестиционных проектов, в том числе для расчёта NPV, и является оптимальным для использования в моделях реальных опционов.

Таким образом, ни один из приведенных методов не может точно оценить стоимость базового актива. При этом при использовании моделей реальных опционов рекомендуется использовать доходный метод, так как он широко используется менеджерами в классических методах оценки инвестиционных проектов, а следовательно, является более знакомым и удобным, чем остальные методы. Также при такой оценке стоимости базовых активов есть возможность включить реальный опцион в инвестиционный проект и определить целесообразность такого решения.