Введение

На протяжении последних тридцати лет российская экономика неоднократно подвергалась действию масштабных кризисных процессов, и в каждом случае это приводило к всплеску инфляции в тех или иных масштабах. Считалось, что в условиях плановой экономки инфляционные проявления отсутствовали, точнее, ее существование официально не признавалось, тем не менее, отмечалось ее существование в скрытой (подавленной) форме в силу хронического дефицита товарного производства. Либерализация цен 1992 г. послужила толчком для перехода инфляции из скрытой формы в открытую и стала неизбежным следствием создания рыночного механизма хозяйствования [10]. Одновременно с развитием гиперинфляции, которая по данным официальной статистики в 1992 году достигла уровня 2 508,8%, возник экономический спад российской промышленности. Возврат к экономическому росту произошел 1997 году, когда уровень инфляции составил 11% [5].

За последние годы российская экономика столкнулась с несколькими мощными внешними шоками, существенно повлиявшими на дальнейшее развитие. Среди них можно выделить: глобальный финансовый кризис 2007-2009 гг., европейский долговой кризис 2010-2013 гг., сворачивание политики количественного смягчения в США в 2013-2014 гг., экономические санкции ЕС и США против России 2014-2015 гг., падение мировых цен на нефть во второй половине 2014 г. [9, с. 205]. Отметим, что указанные кризисные давления не вызвали гиперинфляционный ответ в российской экономике.

Для понимания инфляционных процессов, происходящих в настоящее время в России, необходимо проследить их развитие за последние десятилетия, в течение которых менялись форма проявления и факторы, определяющие инфляцию. Причины российской инфляции на современном этапе обусловлены экономической политикой государства за период рыночных реформ в финансовой, инвестиционной и производственной сферах. На сегодняшний день вся мировая экономика находится в кризисной ситуации, при этом экономически развитые страны, которые стабильно имели низкий уровень инфляции, испытывают инфляционное давление, вызванное энергетическим кризисом, что создает неопределенность для экономического развития.

Целью исследования является выявление специфики протекания инфляционных процессов в кризисных условиях российской экономики и обоснование взаимосвязей с ключевыми макроэкономическими параметрами.

Материалы и методы исследования

Методология исследования основывается на использовании не только общенаучных и междисциплинарных методов, но и специальных методов, характерных для исследований в области экономики, а именно метод научных аналогий, индуктивный, дедуктивный метод, системный и сравнительный подходы, статистические методы, а именно анализ временных рядов, а также табличной и графической интерпретации аналитических данных.

Результаты исследования и их обсуждение

Инфляция представляет собой экономический феномен, который на протяжении экономической истории породил множество разногласий и ошибок, что, в первую очередь, проявилось в неопределенности формулировок сущности и определения этого понятия. Определяя инфляцию, многие авторы ориентируются на западные теории, используют сложившиеся штампы без адаптации к российским условиям. На современном этапе развития экономической теории преобладают три основных подхода к сущности и определению инфляции: 1) переполнение каналов денежного обращения вследствие чрезмерного выпуска денежной массы; 2) снижение покупательной способности денег, их обесценение; 3) долговременное, устойчивое повышение общего уровня цен в экономике.

Можно утверждать, что каждый из трех подходов содержит в себе то или иное несоответствие реалиям хозяйственной практики. Что касается первого подхода, то нельзя ставить знак равенства между инфляцией и переполнением каналов денежного обращения, так, например, в российской экономике известны факты, когда инфляция происходила и при сжатии денежной массы в 90-е годы прошлого столетия. В то же время, избыток денежной массы, безусловно, приводит к развитию инфляционных процессов. Во втором случае сформулировано последствие инфляции, а не ее сущность. По выражению М. Фридмена «инфляция всегда и везде – явление денежное» [6, с. 63], однако она не ограничивается только обесцениванием денег, проникая во все сферы экономической и социальной жизни общества, а при высоком уровне начинает разрушать эти сферы.

Третий подход к определению рассматриваемой категории не является абсолютно корректным, так как не берет во внимание ситуацию скрытой инфляции, а такой вид инфляции является общепризнанным. Известно, что экономическое развитие в советский период происходило на основе приоритета производства средств производства по отношению к средствам потребления, отрасли промышленности, связанные с производством товаров массового спроса, развивались по остаточному принципу. В результате возникала подавленная (скрытая) инфляция, при которой рост цен не наблюдался, а обесценивание денег выражалось в различного рода дефицитах, ухудшении качества продукции, в возникновении «черных рынков» [4, с. 10]. Официальные органы статистики в силу применяемой методологии учитывают ценовой рост только в ограниченном спектре товаров и услуг, то есть явную инфляцию.

Показатель инфляции принадлежит к базовым макроэкономическим индикаторам, определяемым по индексу потребительских цен (ИПЦ). Появление данного параметра относят к 1925 году, когда в рамках II Международной конференции статистиков труда (МКСТ) впервые были опубликованы международные стандарты в области исследования индекса потребительских цен. При этом, фактически в указанных стандартах описывался индекс стоимости жизни, который определяется как «индекс, измеряющий динамику стоимости поддержания заданного уровня жизни, или уровня полезности» [12, с. 25]. В связи с этим на X Конференции МКСТ в 1962 году было принято решение о принятии более общего термина, а именно «индекс потребительских цен».

Инфляция сопровождает любую рыночную экономику, более того, на современном этапе развития мирового хозяйства инфляция расценивается как интернациональный кризис». Это подтверждается эмпирическими данными, выявляющими тенденцию к увеличению среднегодового уровня мировой инфляции за последние 30 лет. В России к концу 1991 г. сформировалось сочетание роста доходов со снижением абсолютных объемов производства промышленной продукции, что привело к нарушению пропорций между производством и потреблением. Как следствие, возникла диспропорция между спросом и предложением товаров и услуг, которая спровоцировала инфляцию спроса, образовался «инфляционный навес», связанный с ростом денежных сбережений населения, значительная часть которых носила вынужденный характер, так как не была подкреплена товарным производством.

Главной предпосылкой экономического роста, как известно, являются инвестирование: государственное, частное и иностранное. Согласно теоретическим воззрениям, пороговым значением считается 10% уровень инфляции. Среди экономистов существует относительно общее мнение, что уровень инфляции, не превышающий 10%, благоприятен для экономики, способствует росту активности инвесторов, побуждая их к вложениям в прибыльные проекты. Такое макроэкономическое условие на практике является недостаточным, должны быть развиты инвестиционный механизм, включающий в себя соответствующая законодательная база, банковская система и инфраструктура рынка капиталов, позволяющая направить сбережения в реальный сектор экономики. По поводу умеренной инфляции замечено, что она увеличивается во время подъема и уменьшается в период спада, при этом спад снижает темпы инфляции на меньшую величину, чем увеличивает их следующий за ним подъем.

Галопирующая инфляция возникает при уровне выше 10% и создает серьезный прессинг на экономику, способствуя спаду национального производства, существенно обесценивает свободные сбережения и текущие доходы, следовательно, подавляет инвестиционную активность. Главная опасность галопирующей инфляции заключается в том, что она представляет собой промежуточное состояние ценовой динамики между нормальной инфляцией и гиперинфляцией, так как запускается механизм раскручивания инфляционной спирали. Гиперинфляция, количественный уровень которой учеными не определен даже приблизительно, оказывает разрушительное влияние на экономику, парализует инвестиционные процессы и неизбежно приводит к экономическому спаду.

Исследование зависимости экономического роста от темпов инфляции на примере 127 стран мира, проведенное в 1990-е годы М. Бруно, В. Эстрели, позволило обнаружить, следующую закономерность: уровень инфляции, составляющий около 40 % в год является пограничным для перехода экономики от спада к подъему, кроме того, как было установлено, что при росте инфляции не более 5% в год имеет место высокий рост ВВП и лишь гиперинфляция (более 1000% в год) сопровождается значительным экономическим спадом [13, с. 4-29]. Именно поэтому российским правительством проводилась и проводится активная политика таргетирования инфляции. С 2014 г. инфляционное таргетирование проводится Центральным Банком России, оказывая влияние на макроэкономическую динамику в среднесрочной перспективе, регулируя кредитование и рост цен на активы [2, с. 10].

Последующее развитие российской экономики показало, что инфляция не является единственным фактором, влияющим на экономический рост. Сопоставление ВВП в относительном выражении, показателей ИПЦ и учетной ставки Центрального Банка России выявило отсутствие явной обратной зависимости между этими макроэкономическими параметрами (табл. 1).

Данные таблицы 1 показывают, что прирост ВВП в номинальном выражении имел разную интенсивность как при галопирующей, так и при ползучей инфляции. Показательными в этом отношении является 2017 г., когда был зафиксирован самый низкий уровень инфляции (2,52%), в тоже время, номинальный прирост ВВП показал далеко не самый высокий результата (7,27%). Подобные несоответствия наблюдаются на протяжении всего периода, представленного в таблице. В частности, в 2011 г. прирост ВВП составил 20,86%, ИПЦ – 6,1%, а в 2013 г., при более высокой инфляции 6,45% прирост ВВП оказался ниже – 7,17%. Учетная ставка Центрального Банка России ориентирована на ценовые движения в экономике и идет за инфляцией, предотвращая ее неуправляемый рост и инфляционные ожидания. Отметим, что экономический рост, начавшийся примерно с 1997 г. носил характер восстановительного роста и это означает, что российская экономика начала всего лишь догонять дореформенный уровень объема ВВП. По объему ВВП Россия вернулась к дорыночному уровню лишь в 2007 году, при этом структура производства значительно ухудшилась.

Таблица 1

Динамика ВВП и индекса потребительских цен за период 2000-2021 гг.

|

Годы |

ВВП в абсолютном выражении (в текущих ценах, млрд руб.) |

ВВП базисные темпы роста (в % к 1999 г.) |

ВВП цепные темпы роста (в % к предыдущему году) |

Индекс потребительских цен (декабрь к декабрю, в %) |

Учетная ставка ЦБ РФ* (диапазон с 01.01 по 31.12 соответствующего года, в %) |

|

1999 |

4 823,23 |

― |

― |

― |

|

|

2000 |

7 305,65 |

1,51 |

51,47 |

20,20 |

45,0 – 25,0 |

|

2001 |

8 943,58 |

1,85 |

22,42 |

18,58 |

25,00 |

|

2002 |

10 830,50 |

2,24 |

21,10 |

15,06 |

25,0 – 21,0 |

|

2003 |

13 208,23 |

2,73 |

21,95 |

11,99 |

18,0 – 16,0 |

|

2004 |

17 027,19 |

3,53 |

28,91 |

11,74 |

14,0 – 13,0 |

|

2005 |

21 609,77 |

4,48 |

26,91 |

10,91 |

13,0 – 12,0 |

|

2006 |

26 917,20 |

5,58 |

24,56 |

9,00 |

12,0 – 11,0 |

|

2007 |

33 247,51 |

6,89 |

23,52 |

11,87 |

10,5 – 10,0 |

|

2008 |

41 276,85 |

8,55 |

24,15 |

13,28 |

10,25 – 13,0 |

|

2009 |

38 807,22 |

80,4 |

0,94 |

8,80 |

13,0 – 8,75 |

|

2010 |

46 308,54 |

9,60 |

19,33 |

8,78 |

8,75 – 7,75 |

|

2011 |

55 967,23 |

11,60 |

20,86 |

6,10 |

7,75 – 8,0 |

|

2012 |

68 103,45 |

14,11 |

21,68 |

6,58 |

8,0 – 8,25 |

|

2013 |

72 985,70 |

15,13 |

7,17 |

6,45 |

5,50 |

|

2014 |

79 030,04 |

16,39 |

8,28 |

11,36 |

5,5 – 17,0 |

|

2015 |

83 087,36 |

17,22 |

5,13 |

12,91 |

17,0 – 11,0 |

|

2016 |

85 616,08 |

17,75 |

3,04 |

5,38 |

11,0 – 10,0 |

|

2017 |

91 843,15 |

19,04 |

7,27 |

2,52 |

10,0 – 7,75 |

|

2018 |

103 861,65 |

21,53 |

13,09 |

4,27 |

7,75 |

|

2019 |

109 608,31 |

22,73 |

5,53 |

3,05 |

7,75 – 6,25 |

|

2020 |

107 315,26 |

22,25 |

0,98 |

4,91 |

6,25 – 4,25 |

|

2021 |

130 795,32 |

27,11 |

21,88 |

8,39 |

4,25 – 8,5 |

Источники: рассчитано и составлено авторами по данным Росстат и Банка России.

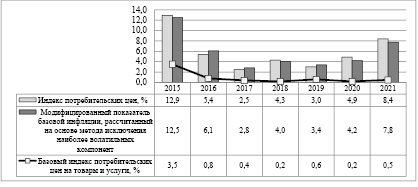

Рис. 1. Динамика показателей инфляции по данным Росстат и Банка России за период 2015-2021 гг. Источник: составлено авторами

В условиях кризисных процессов последних лет опасность инфляционных тенденций вновь возобновилась. Несмотря на мировой финансовый кризис 2008-2009 гг., инфляцию удалось подавить до уровня ползучей благодаря финансовому регулированию со стороны государства. Очередной прессинг на экономику возник в 2014-2015 гг. вследствие санкций западных стран, в результате чего возник ценовой всплеск, превышающий десятипроцентный порог. Начиная с 2016 г. инфляция вновь была снижена до рекордно низкого уровня за весь постреформенный период, который продержался до 2021 г. Последствия пандемии COVID-19 распространились на всю мировую экономику, Россия не стала исключением, низкий уровень инфляции не удалось удержать. По оперативным данным Росстат уровень инфляции в России с начала 2022 года составил 2,17%. При этом в месячном выражении инфляция в январе 2022 года составила 0,99%, в феврале – 1,17%; в годовом исчислении – 8,73% и 9,15% соответственно. Одним из составляющих индекса потребительских цен является субиндекс «базовый индекс потребительских цен» (БИПЦ), позволяющий исключить при расчетах краткосрочные колебания уровня цен под воздействием отдельных факторов, носящих событийный или сезонный характер. БИПЦ в январе 2022 г. составил 9,24%, в феврале – 9,74%, что свидетельствует о существенном инфляционном давлении и росте проинфляционных рисков со стороны внешних и внутренних факторов.

Методологической проблемой является определение реального уровня инфляции, практически это сделать невозможно, поэтому официальные государственные структуры, такие как Росстат, Центральный Банк России, Министерство финансов РФ, Министерство экономического развития Ф, а также экспертные группы дают несовпадающие оценочные показатели ценового роста в масштабах экономики. Пример подобных оценок, представленных Росстатом и Банком России, приведен на рисунке 1.

Рисунок показывает, что значения индекса потребительских цен, рассчитанные Росстатом, близки к модифицированному показателю по версии Центрального Банка России, рассчитанному на основе метода усечения, т.е. без учета компонентов экстремальными значениями роста цен, По последним данным модифицированный показатель базовой инфляции, январе 2022 года составил 0,59, а в феврале 2022 г. – 0,80, при среднем значении показателя с января 2015 года в 0,43. Модифицированный показатель базовой инфляции на основе метода исключения наиболее волатильных компонентов (наиболее часто из расчета исключаются яйца, сахар, фрукты и овощи, сыр, макароны и крупа, бензин, услуги связи) составил в январе 2022 года 0,65, в феврале – 0,84. Базовый индекс потребительских цен, который исключает ценовые изменения на товары и услуги, возникающие под влиянием административных и сезонных факторов, показывает гораздо более низкий уровень,

Таблица 2

Прогнозы уровня инфляции в России в 2022-2023 годах, темп прироста,%

|

Источник |

Период |

2022 г. |

2023 г. |

|

Макроэкономический опрос Банка России |

%, дек./дек. |

5,5 |

4,0 |

|

Консенсус-прогноз Института «Центр развития» НИУ ВШЭ |

%, дек./дек. |

5,6 |

4,3 |

|

Прогноз от экспертов АПЭКОН |

%, годовой |

27,8 |

21,0 |

Источник: составлено авторами по данным источников [7; 8; 11].

Таким образом, информация об уровне инфляции, представляемая в открытых источниках, носит весьма условный характер, полностью зависящий от метода расчета.

Оценки экспертов уровня инфляции на перспективу также расходятся, причем весьма существенно (табл. 2). Результаты макроэкономических опросов Банка России и Высшей школы экономики практически совпадают, эксперты дают оптимистический прогноз, экстраполирующий сложившиеся тенденции. Прогноз экспертов Агентства Прогнозирования Экономики, вероятно, учитывает сложную внешнеполитическую обстановку и может быть отнесен к пессимистическому.

Важной причиной возникновения инфляции, характерной для российской экономики, является «импортируемая» инфляция, связанная, в первую очередь, с колебаниями валютных курсов. При этом, механизм импортируемой инфляции не всегда однозначно влияет на участников рынка. Например, при ослаблении курса национальной валюты более выгодным становится экспорт, а для того, чтобы не допустить больших потерь импортеры пытаются повлиять на внутренние цены. В результате данные цены на импортные товары возрастают [3, с. 97].

Частные и иностранные инвестиции экономически целесообразны, если они достаточно эффективны, а их доходность как минимум превосходит уровень инфляции. При инфляции значительно превосходящей 10%, экономика в целом становится инвестиционно непривлекательной вне зависимости от других причин. Происходит «замораживание» инвестиционного процесса, кроме того, частные инвесторы склонны вкладывать в сферы, дающие быструю отдачу, как, например, в торговлю. Страдают промышленность и, в особенности, наукоемкое и высокотехнологичное производство, так как в этих сферах срок окупаемости больше и выше риски.

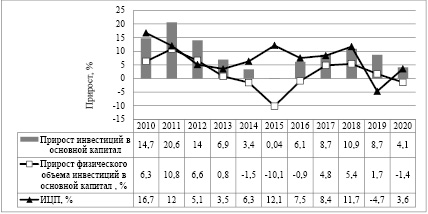

Инвестиционная активность находится в непосредственной зависимости от активности ценового роста – низкая инфляция улучшает инвестиционный климат и не создает барьеры для вложений в основной капитал. Тем не менее, на практике определенная взаимосвязь не прослеживается (см. рис. 2). Тесная корреляционная связь наблюдается между показателями прироста инвестиций в основной капитал в номинальном и реальном выражении. Однако сравнение этих показателей с индексом цен производителей промышленной продукции показывает как сонаправленное, так и противонаправленное изменение.

Проблема активности частных инвесторов на российском рынке является циклической. Так в начале 1990-х годов была поставлена задача привлечения на российский рынок частных инвесторов в массовом масштабе, в 2020 году задача была трансформирована в поиск путей сдерживания активности розничных инвесторов, потребовавшую от Банка России активных действий по ограничению доступа неквалифицированных инвесторов к ряду финансовых продуктов. В 2022 году вновь актуальна задача стимулирования инвестиций в отечественную экономику и сдерживание интереса к зарубежным ценным бумагам [1, с. 65].

Высокая инфляция, возникшая после либерализации цен, стала деструктивным механизмом для масштабного обвала промышленности России. Основной причиной послужила действующая в тот период система адаптационных мер, не способствующих снижению последствий ценовых движений на микроуровне. В методологии российского бухгалтерского учета не была предусмотрена компенсация обесценения оборотных средств и переоценка основных средств, адекватных уровню инфляции. В результате возникли инфляционные издержки, которые в системе бухгалтерского учета не учитывались в составе себестоимости, что приводило к завышению прибыли и, соответственно, к переплате налога на прибыль. Это привело к тому, что проблему избыточного платежеспособного спроса, возникшую при административно-командной системе, сменила проблема сокращения реального объема платежеспособного спроса на предметы потребления, а инфляцию спроса сменила инфляция издержек.

Основой простого воспроизводства является себестоимость продукции, под которой в экономическом смысле понимаются выраженные в денежной форме текущие затраты предприятий, обеспечивающих повторение производственного процесса в прежних масштабах. Однако, учитывая, что составляющие себестоимости также обесцениваются под воздействием инфляции, возникает ситуация, при которой себестоимости предыдущего производственно-коммерческого цикла не позволяет осуществить производство в неизменном объеме в последующем цикле. Отсюда возникает необходимость привлечения дополнительных источников финансирования (прибыль, заемные средства) для осуществления простого воспроизводства.

Основные фонды оборачиваются в денежную форму на протяжении нормативного срока службы, либо срока, за который происходит моральный износ. В условиях инфляции возникает разрыв между балансовой и реальной стоимостью основных средств, что занижает амортизационные отчисления. Амортизация – это один из инвестиционных источников для восстановления основных фондов, и, когда она становится недостаточной, то предприятие утрачивает возможность в полной мере обновлять производственную базу. Возможность привлечь другие источники, такие как займы и прибыль в кризисных условиях крайне ограничена, либо вообще отсутствует.

Оборотные активы подвергаются обесценению в большей степени, чем основные средства, так как в их отношении не предусмотрена переоценка. Чем более продолжителен производственно-коммерческий цикл, тем в большей степени обесцениваются оборотные средства. Инфляция приводит к «разъеданию» оборотных средств, причем в силу существующих методологических принципов бухгалтерского учета оборотные фонды в конечном итоге принимают форму налоговых переплат.

Таким образом, растущая ценовая динамика проваляется и на макро-, и на микроуровне, причем возврат к галопирующей инфляции неизбежно приводит к «подтачиванию» всех сфер экономики, включая финансовую, инвестиционную, производственную и социальную.

Рис. 2. Динамика прироста инвестиций в основной капитал в номинальном и реальном выражении за период 2015-2021 гг. Источник: рассчитано авторами по данным Росстат

Выводы

Глобальные экономические кризисы, затронувшие всю мировую экономику, повлияли на развитие инфляционных процессов в российской экономике. Одной из наиболее характерных черт начального этапа рыночных преобразований явился резкий рост цен, соответствующий гиперинфляции. К началу реформ возникла диспропорция между спросом и предложением товаров и услуг, которая спровоцировала инфляцию, связанную с избыточным платежеспособного спроса, возникшим при административно-командной системе. Принято считать, что уровень инфляция отражает стабильность либо нестабильность экономики государства. Логика рассуждений очень простая: если инфляция на низком уровне, то экономика в целом стабильна, если инфляция высокая, следовательно, это говорит об экономической нестабильности, требующей вмешательства государства.

Необходимо отметить, что рост цен может и не иметь инфляционный характер, например, в ситуациях сезонных колебаний, повышения качества производимых товаров, стихийных бедствий, удорожания отдельных групп товаров, в частности, при проведении протекционистской политики во внешнеэкономической деятельности или при монопольном повышении отдельных тарифов. В перечисленных ситуациях ценовой рост не носит всеобъемлющий и долговременный характер.

В современных условиях усложнился механизм инфляционных всплесков, в обобщенном виде причины инфляции сводятся к следующим:

• монополизация промышленности и сферы услуг, в связи с чем начинает действовать механизм монополистического ценообразования;

• периодически возникающие нарушения мирового баланса энергоресурсов;

• трансформация современной валютной системы;

• циклические колебания деловой активности, влияющие на колебания цен.

Единого мнения по поводу преодоления инфляции у экспертов и специалистов в области макроэкономики нет. Одни эксперты считают, что для уменьшения неблагоприятных последствий инфляции следует резко повысить государственное вмешательство в экономику; другие придерживаются мнения, что преодоление инфляции возможно исключительно рыночными методами воздействия, как на совокупный спрос, так и на совокупное предложение – снижение налогового бремени, обеспечение кредитования предприятий под государственные гарантии, индексация заработной платы, социальных пособий и т.д.

Регулирование инфляции должно происходить не любой ценой, а с учетом возможных негативных последствий применяемых регулятивов. Необходимо исходить из многофакторного характера инфляционных процессов, отказа от ориентирования на саморегулирующие рыночные силы и формирования макроэкономических условий по снижению темпов инфляции.