Введение

Пандемия коронавируса стала масштабным потрясением для мировой экономики: многие страны оказались на пороге очередного экономического кризиса, последствия которого до сих пор не удается точно оценить. Россия при этом не стала исключением, негативное влияние пандемии коснулось большинства сфер, рынков и отраслей национальной экономики, что привело к снижению ВВП и замедлению темпов экономического роста [1]. Социально-экономическое положение населения страны также ухудшилось, в результате чего уровень бедности, который снижался в предыдущие годы, вновь начал расти. Несмотря на очевидное общее негативное влияние COVID-19 на жизнь страны и мира, все же есть сферы, которые оказались в выигрыше от сложившейся ситуации – это здравоохранение и фармация [2].

Начавшаяся пандемия коронавируса стала активатором развития фармацевтического производства в России. Если раньше внутренний промышленный потенциал страны в данной сфере был посредственным и сохранялась импортозависимость по ряду направлений, то с началом пандемии произошел скачок в научно-производственном уровне развития фармацевтики, сделав отрасль одной из перспективных сфер бизнеса в сложившихся условиях [3, 4]. Масштабирование фармацевтическими предприятиями производства как средств индивидуальной защиты и антисептиков, так и специфических для COVID-19 противовирусных, а также вакцин и прочих сопутствующих товаров, имеющих высокий спрос уже который год, становится высокодоходной деятельностью, принося миллиарды рублей прибыли ежегодно [5]. Также произошло повышение уровня доступности фармацевтической продукции для населения за счет появления возможности осуществления дистанционной торговли, которая стала пользоваться популярностью. Это в конечном итоге также способствует росту объемов продаж фармацевтической продукции, что приводит к увеличению прибыли как аптечных сетей, так и самих производителей [6].

Цель исследования – провести сравнительный анализ изменения основных показателей, характеризующих производственно-экономическую деятельность ТОП-10 лидеров фармацевтического рынка РФ в период пандемии.

Материалы и методы исследования

В ходе исследования использовались данные рейтинга предприятий России по виду деятельности «Производство лекарственных средств и материалов, применяемых в медицинских целях» и государственного информационного ресурса Бухгалтерской (финансовой) отчетности [7]. В ходе исследования было отобрано ТОП-10 лидеров фармацевтического рынка России в 2020 году по объему выручки и проведена сравнительная оценка основных показателей, характеризующих результаты производственно-экономической деятельности в 2018 и 2020 годах. В качестве основных индикаторов была принята годовая выручка, отражающая спрос на фармацевтическую продукцию; а также прибыль от продаж и рентабельность продаж, характеризующие эффективность реализации продукции в абсолютном и относительном выражении. Исследование проводилось с использованием целого ряда методов и подходов, в том числе: интеллектуальный анализ данных, общенаучные инструменты анализа, методы статистики [8, 9, 10].

Результаты исследования и их обсуждение

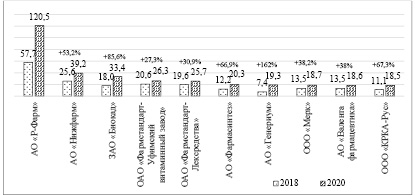

Оценка изменения выручки среди лидеров фармацевтического рынка в индикативных периодах показала устойчивую тенденцию к росту показателя, что обусловлено не только повышенным спросом на фармацевтические товары в 2020 году, но и связано с инфляционным ростом цен. При этом среди ТОП-10 самая высокая динамика отмечается в АО «Генериум», где прирост объема выручки составил 162%, а также в лидирующем АО «Р-Фарм» (+109%). Оставшиеся предприятия также показывают положительную динамику роста объемов выручки в пределах 27-86%, при этом самый низкий темп прироста можно отметить в ОАО «Фармстандарт-Уфимский витаминный завод» (рисунок 1).

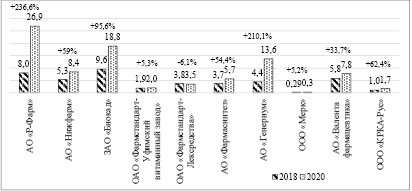

Вместе с тем более объективно оценить изменение результативности деятельности крупнейших фармацевтических производителей дает оценка динамики полученной прибыли от продаж в 2018 и 2020 годах. В результате во всех предприятиях из ТОП-10, за исключением ОАО «Фармстандарт-Лексредства», в 2020 году сохранилась положительная динамика к росту прибыли от продаж, однако темпы прироста также варьируют существенно. Более чем двукратный прирост можно выделить в АО «Р-Фарм» и АО «Генериум», что свидетельствует о существенном повышении результативности реализации их продукции в условиях пандемии (рисунок 2).

Также наиболее динамично выросла прибыль от продаж в ЗАО «Биокад», где прирост относительно уровня 2018 года составил 95,6%. При этом лидером по объему прибыли от продаж также является АО «Р-Фарм», а вторая позиция принадлежит ЗАО «Биокад», которое является третьим по объемам выручки. Третьим по величине прибыли от продаж является АО «Генериум», занимающий 7-е место по размеру выручки.

Рис. 1. Сравнение изменения выручки в разрезе ТОП-10 лидеров фармацевтической отрасли в России в 2018 и 2020 годах, млрд руб.

Рис. 2. Сравнение изменения прибыли от продаж в разрезе ТОП-10 лидеров фармацевтической отрасли в России в 2018 и 2020 годах, млрд руб.

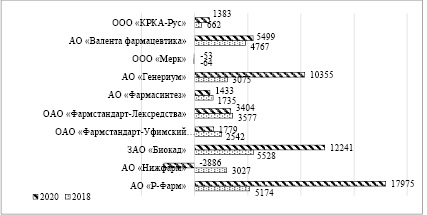

Говоря об изменении чистой прибыли в рассматриваемых предприятиях, стоит отметить, что в 2018 году отрицательный финансовый результат наблюдался только в ООО «Мерк», а в 2020 году также чистый убыток были получен и АО «Нижфарм». В 5-ти из прочих предприятий среди ТОП-10 сохраняется положительная динамика к росту чистой прибыли в 2020 году по сравнению с 2018 годом. При этом самую высокую динамику к 2020 году показывает АО «Р-Фарм», где чистая прибыль выросла с 5,2 трлн руб. до 17,9 трлн руб. Также высокие темпы прироста можно выделить в ЗАО «Биокад» и АО «Генериум», где в 2020 году чистая прибыль составила 12,2 трлн руб. и 10,4 трлн руб. соответственно. В свою очередь отрицательная динамика наблюдается в АО «Фармсинтез», ОАО «Фармстандарт-Уфимский витаминный завод» и ОАО «Фармстандарт-Лексредства». Существенное ухудшение ситуации можно отметить в АО «Нижфарм», где в 2018 году чистая прибыль составляла 3027 млрд руб., а в 2020 году был получен убыток в размере 2886 млрд руб. (рисунок 3).

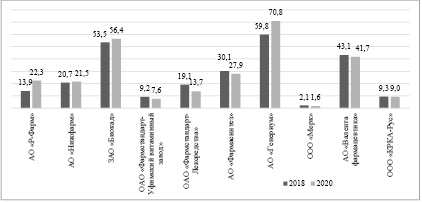

В результате, можно отметить тот факт, что наиболее динамично развивающимися по абсолютным показателям в условиях пандемии среди ТОП-10 фармацевтических производителей являются АО «Р-Фарм», ЗАО «Биокад», АО «Генериум», занимающие 1, 3 и 7 места рейтинга соответственно. При этом важное значение имеет оценка изменения рентабельности продаж как ключевого показателя эффективности реализации фармацевтической продукции. Сравнение изменения показателя показало, что лишь только в 4-х из 10-ти предприятий тенденция к росту рентабельности сохранилась. При этом самый высокий уровень рентабельности и размер его прироста отмечается для АО «Генериум», которому удалось в 2020 году достичь рентабельности продаж в 70,8%, что на 11% выше уровня 2018 года и свидетельствует о крайне высокой эффективности деятельности предприятия, поскольку в 1 рубле полученной выручки содержится около 70 копеек прибыли от продаж.

Также высокий уровень эффективности можно отметить и для ЗАО «Биокад», где в 2020 году рентабельность продаж достигла 56,4%. Это свидетельствует о том, что на 1 рубль выручки приходится порядка 56 копеек прибыли от продаж, что является высоким результатом, поскольку для фармацевтической отрасли оптимальным значением принято считать 10-15%. Самая низкая рентабельность в разрезе ТОП-10 лидеров фармацевтического рынка отмечается в ООО «Мерк», что обусловлено тем обстоятельством что для данного предприятия производство и реализация фармацевтической продукции является лишь одним из направлений деятельности, но не его центральным звеном (рисунок 4).

Рис. 3. Сравнение изменения чистой прибыли в разрезе ТОП-10 лидеров фармацевтической отрасли в России в 2018 и 2020 годах, млрд руб.

Рис. 4. Сравнение изменения рентабельности продаж в разрезе ТОП-10 лидеров фармацевтической отрасли в России в 2018 и 2020 годах, %

В результате, несмотря на лидирующие позиции рассматриваемых предприятий по объему годовой выручки, конечная эффективность их деятельности варьирует существенно, а в некоторых наблюдается и отрицательная динамика. Это свидетельствует о том, что не всегда высокие объемы продаж являются залогом успешной деятельности, даже в условиях пандемии, способствовавшей общему росту спроса на фармацевтическую продукцию. Даже в таких обстоятельствах угроза потери финансовой устойчивости все же существует, поэтому оценка изменения вероятности наступления банкротства на основе различных методик имеет важно значение.

Вопросам влияния пандемии коронавируса на развитие российской экономики и фармацевтического рынка, в частности, посвящены работы ряда отечественных исследователей. Так, А.И. Багаева, М.Ш. Аздаева [11] отмечают, что, несмотря на всю опасность COVID-19 как эпидемиологического явления, сегодня ключевой задачей становится соблюдение баланса между спасением жизней и спасением экономики России, поскольку экономические последствия пандемии являются сокрушительными и по оценке аналитиков превзошли мировой экономический кризис 2008 года. Экономическим следствием пандемии коронавируса стало снижение курса национальной валюты и усиление инфляции в экономике. Это неизбежно привело к падению уровня жизни населения и росту уровня бедности, что также имеет и социальной аспект в форме роста напряженности среди населения и недовольства существующей властью и проводимой политикой [12].

Несмотря на то, что общим трендом ковида стало негативное влияния практически на все сферы и отрасли, все же исследователи отмечают тот факт, что для платной медицины и фармацевтического рынка COVID-19 стал драйвером активного развития [13]. Расширение масштабов деятельности сектора частной медицины во многом обусловлено тем обстоятельством, что бюджетная система здравоохранения оказалась не готова к такого рода вызову, поскольку долгие годы находится на этапе масштабной модернизации и оптимизации, которые не принесли каких-либо существенных результатов [14]. Сегодня в здравоохранении отсутствует налаженная взаимосвязанная система оказания медицинской помощи на каждом уровне, а ее качество и доступность для населения по-прежнему остается на низком уровне, что усугубляется в географическом аспекте [15].

Заключение

Пандемия коронавируса стала фактором развития фармацевтического бизнеса в России, что подтверждается тем обстоятельством, что среди ТОП-10 лидеров рынка в 2020 году только двое предприятий, занимающих 9-10 места рейтинга, не производят актуальной в условиях пандемии продукции, в то время как первые 8 вносят существенный вклад в фармацевтический рынок в данном направлении. Так, четыре организации из ТОП-10 производят вакцину Спутник V, а шесть – специфические противовирусные от коронавируса. Во многом благодаря такой специализации по состоянию на 2020 год объемы их выручки выросли существенно по сравнению с уровнем индикативного 2018 года. Несомненным лидером рынка сегодня является ОАО «Р-фарм», где выручка выросла вдвое, а прибыль от продаж – втрое, в результате чего рентабельность продаж достигла 22,3%. Кроме того, наиболее динамичное развитие в последние годы получили ЗАО «Биокад» и АО «Генериум», которые также являются крупнейшими производителями отечественной вакцины.