Целью исследования является анализ экономической конъюнктуры рынка недвижимости в России, выявление трендов и обоснование тенденций его развития на перспективу.

Материалы и методы исследования

В ходе исследования использованы общеметодологические принципы и комплекс методов научного познания: сравнительного, аналитического, абстрактно-логического анализов, экономико-математических, экономико-статистических моделей и моделирования с использованием современного программного обеспечения. Расчеты осуществлялись посредством прикладных программ Statistica, Microsoft Excel.

Результаты исследования и их обсуждение

Ввод в действие новых зданий, сооружений, отдельных производственных мощностей, жилых домов, объектов социально-культурного назначения является одним из важных факторов, свидетельствующих об оживленности экономики страны. Рынок недвижимости является одним из наиболее динамично развивающихся секторов российской экономики. Конъюнктура рынка – экономическая ситуация, складывающаяся на рынке в конкретный промежуток времени и характеризующаяся уровнями спроса и предложения, рыночной активностью, ценами, объёмами продаж, а также динамикой производства и потребления [1]. По данным Федеральной службы государственной статистики количество вводимого в эксплуатацию жилья ежегодно растет.

Согласно статистическим данным за последние 10 лет количество введенных зданий увеличилось на 50,9%, общая площадь зданий – на 56,7%, общий строительный объем– на 58,6%. Отметим, что на момент проведения исследования официальная статистика за 2021 год представлена частично, поэтому данные за этот период представлены предварительно. Так, в январе-ноябре 2021 года объем выданных разрешений на строительства вырос на 41,5% в годовом выражении. В общей сложности «метраж» действующих разрешений на строительство за 2021 год предварительно составляет 145 млн кв. м. Как и предсказывалось, для строительства, особенно жилищного, минувший год стал успешным. На протяжении всего 2021 года ввод в эксплуатацию жилья превышал показатели не только кризисного 2020 года, но и докризисного 2019-го (таблица 1).

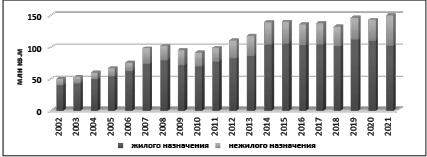

Основной прирост обеспечивает рынок жилой недвижимости. За период 2002 – 2020 гг этот показатель вырос на 40% – с 40,5 млн кв.м до 101 млн кв.м (рисунок 1). В последние годы наблюдается растущий спрос российских инвесторов к коммерческой недвижимости. В структуре введенных зданий доля нежилой недвижимости увеличилась с 18,3% в 2002 году до 23,2% в 2021 году.

Внутри жилых комплексов как правило востребованы мини–маркеты, кафе и кофейни–кондитерские, аптека, салоны красоты, медицинские компании, центры развития ребенка и специализированные центры краткосрочной аренды помещений (коворкинги), предназначенные для групповой и/или индивидуальной работы самозанятых граждан, индивидуальных предпринимателей и микропредприятий. Инфраструктурное наполнение каждого конкретного проекта во многом зависит и от локации, и от класса жилья [3].

Таблица 1

Ввод в действие зданий жилого и нежилого назначения в РФ

|

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

|

|

Количество введенных зданий – всего, тыс. |

216,5 |

227,2 |

241,4 |

258,1 |

304,2 |

306,4 |

278,3 |

272,6 |

261,1 |

305,5 |

326,7 |

|

в том числе: |

|||||||||||

|

жилого назначения |

201,7 |

211,2 |

223,0 |

239,1 |

283,0 |

286,1 |

259,5 |

253,8 |

242,4 |

285,8 |

308,0 |

|

нежилого назначения |

14,8 |

16,0 |

18,4 |

19,0 |

21,2 |

20,3 |

18,8 |

18,8 |

18,7 |

19,7 |

18,7 |

|

Общий строительный объем зданий – всего, млн. м3 |

397,4 |

423,2 |

485,6 |

526,7 |

617,8 |

622,8 |

608,5 |

599,4 |

584,6 |

653,0 |

630,2 |

|

в том числе: |

|||||||||||

|

жилого назначения |

271,8 |

296,5 |

316,9 |

343,5 |

404,4 |

415,7 |

400,4 |

401,3 |

375,3 |

418,8 |

408,2 |

|

нежилого назначения |

125,6 |

126,7 |

168,7 |

183,2 |

213,4 |

207,1 |

208,1 |

198,1 |

209,3 |

234,2 |

222,0 |

|

Общая площадь зданий – всего, млн. м2 |

91,5 |

99,0 |

110,4 |

117,8 |

138,6 |

139,4 |

135,8 |

137,3 |

132,7 |

146,7 |

143,4 |

|

в том числе: |

|||||||||||

|

жилого назначения |

70,3 |

77,2 |

82,0 |

87,1 |

104,4 |

106,2 |

103,4 |

104,6 |

101,8 |

111,7 |

101,0 |

|

нежилого назначения |

21,2 |

21,8 |

28,4 |

30,7 |

34,2 |

33,2 |

32,4 |

32,7 |

30,9 |

35,1 |

33,4 |

Источник [2].

Рис. 1. Общая площадь введенных в эксплуатацию зданий в России, млн кв. м Построено авторами на основе данных [2]

Таблица 2

Экономические показатели строительной отрасли

|

Период Показатель |

2005 |

2010 |

2015 |

2017 |

2020 |

|

Объем работ, выполненных в сфере «Строительство» в фактически действующих ценах (млрд руб) |

1754 |

4454 |

7010 |

7546 |

9498 |

|

в % к прошлому году |

113,2 |

105 |

96,1 |

98,6 |

101,1 |

|

Среднегодовая численность занятых в строительстве, тыс чел |

4986 |

5399 |

6403 |

6319 |

6157 |

|

в % к прошлому году |

105,1 |

100,9 |

98,4 |

101,4 |

95,9 |

|

Удельный вес занятых к общей численности,% |

7,5 |

8 |

8,8 |

8,8 |

8,7 |

Источник [2].

Объем работ, которые выполняются по виду деятельности «Строительство» в России ежегодно растет (таблица 2). По предварительным данным Росстата в 2021 году его величина составила рекордные 10792 млрд рублей. Строительную отрасль справедливо называют драйвером всей экономики, поскольку на нее приходится 1,6 трлн руб. налогов и 6,2 млн занятых. Доля сектора строительной отрасли ВВП в 2020 году составляла 5,7%. В настоящее время этот показатель в ВВП измеряют вместе со сферой ЖКХ, на которую приходится 4,9% ВВП. Совместно удельный вес двух отраслей составил 10,6% [4, 5].

Наряду с увеличением объема работ в сфере строительства в настоящее время наблюдается острая нехватка высококвалифицированных работников. Дефицит рабочей силы на строительных площадках России начал ощущаться летом 2020-го и достиг к марту 2021 года 50%. В основном на российских стройках трудятся мигранты из стран СНГ, которые после остановки строек в апреле 2020 года вернулись в страны ближнего зарубежья. В настоящий момент разрабатывается механизм их возвращения при условии соблюдения санитарно-эпидемиологических требований. «По меньшей мере 1,2 млн строителей сейчас не хватает в России», – заявил министр строительства и жилищно-коммунального хозяйства Ирек Файзуллин [6].

Рассматривая динамику цен за последние два десятка лет, с уверенностью можно сказать, что стоимость жилья преимущественно росла. За период 2002-2021 гг. средняя цена одного квадратного метра в России выросла почти в10 раз (рисунок 2). Относительная стабильность в динамике и небольшое снижение стоимости наблюдается в период с 2012 по 2018 год. В остальной промежуток времени вектор движения средних цен направлен в сторону увеличения, причем с 2019 года это происходит довольно резко и в настоящее время стоимость жилья все еще продолжает расти.

Рис. 2. Средняя цена 1 кв. м общей площади квартир на рынке недвижимости в Российской Федерации в динамике за период 2002-2021 гг (руб./м2) Построено авторами на основе данных [2]

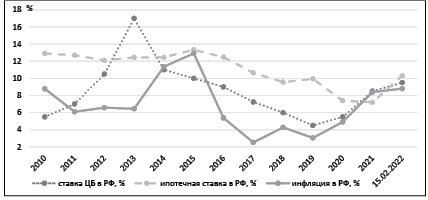

Рис. 3. Динамика финансовых показателей в России 2010-2021 гг, % Построено авторами на основе данных [2, 8]

Значительную роль в изменении цены играют финансовые, политические риски и мировые кризисы. Все эти факторы находят свое отражение в динамике различных финансовых показателей экономики.

Основными причинами роста цен стали снижение ставок по рыночным программам ипотечного кредитования банков на фоне общего смягчения денежно-кредитной политики и появление в апреле 2020-го антикризисной льготной госпрограммы кредитования на приобретение жилья в новостройках под 6,5%. Рекордно низкие ипотечные ставки стимулировали ажиотажный спрос на жилье. В 2020 году средневзвешенная ипотечная ставка впервые в истории российского ипотечного рынка опустилась ниже 7,5% (рисунок 3). На фоне кризисных явлений в экономике и высокой неопределенности в связи с пандемией коронавируса, падением нефтяных цен и курса рубля в России наблюдался также инвестиционный спрос на недвижимость как средство сохранения сбережений, что в течение 2020-2021 гг. подогревало цены на жилье и спрос на ипотеку [7].

По данным ДОМ.РФ выдача ипотечных кредитов на рынке недвижимости в период 2020-2021 год выросла примерно на 30%. В течение 2021 года основной прирост цен за месяц пришелся на июнь–июль, период завершения льготной ипотеки на старых условиях. На тот момент с рынка активно вымывались наиболее бюджетные объекты, что также было причиной роста цен за счет изменения структуры предложения [7, 9, 10]. После рекордной покупательской активности спрос на жилье замедлился в конце 2021 года. Это связано с продлением льготной ипотечной госпрограммы до 1 июля 2022 года (с коррекцией ключевых параметров в сторону их повышения) и рост ключевой ставки ЦБ до 9,5% к февралю 2022 года. Как следствие, в октябре-ноябре 2021 года произошло резкое сокращение выдачи ипотечных кредитов на 20%-45% по отношению к 2020 году [11, 12].

Глава «Бест Новострой» Ирина Доброхотова считает, что во многом высокий спрос на рынке обеспечивал рост ключевой, а за ней и ипотечной ставки. Покупатели стремились взять жилищный кредит по прежней (более низкой) ставке и заключали сделки. Но в январе 2022 г ставки по ипотеке в некоторых банках достигли двухзначной цифры, а доходы большинства граждан фактически не растут. В ближайшее время спрос на недвижимость будет заметно ниже, чем в прошлом году [7, 10].

Причины роста цен на недвижимость были не только на стороне спроса, но и на стороне предложения – продолжился переход застройщиков к более дорогому банковскому фондированию и работе через эскроу-счета, а рост затрат на импортные материалы и технику из-за роста уровня инфляции увеличивает себестоимость строительства. На повышение цены «квадрата» также влияло удорожание земельных участков и острая нехватка рабочей силы [10].

Анализ конъюнктуры любого рынка завершается разработкой прогноза ее динамики, поскольку принятие инвесторами эффективных коммерческих решений основывается не только на анализе текущей конъюнктуры, но и на прогнозе ее дальнейшего изменения. Проведенное исследование позволило авторам построить экономико-математическую модель в виде уравнения регрессии, отражающую прогноз динамики конъюнктуры российского рынка недвижимости. Прогноз осуществлялся методом математической экстраполяции общей кривой развития (тренда), заключающийся в продолжении кривой, характеризующей предыдущее изменение экономического показателя во времени [13]. Авторами построены математические модели прогноза объема работ, выполненных в сфере «Строительство» в фактически действующих ценах (млрд руб), общей площади введенных в эксплуатацию зданий (млн кв.м) и средней цены за 1 кв м общей площади недвижимости как ключевых показателей конъюнктуры рынка недвижимости.

Основным показателем качества модели является коэффициент детерминации R2, который характеризует, на сколько процентов построенная модель регрессии объясняет вариацию значений результативной переменной относительно своего среднего уровня. Таким образом, качество модели тем выше, чем выше коэффициент детерминации [13]. Авторами были построены всевозможные модели динамики и среди них отобраны уравнения, обладающие максимальным значением коэффициента детерминации. Результаты моделирования представлены в таблице 3.

В основу прогнозирования объема работ, выполненных в сфере «Строительство», положена полиномиальная модель второй степени. Согласно авторским расчетам, объем работ будет увеличиваться в среднем на 1,2% ежегодно и составит за 2022 год 10935,8 млрд рублей, а еще через год – 11278,6 млрд рублей (таблица 4).

В основу прогнозирования общей площади введенных в эксплуатацию зданий положена линейная модель, согласно которой этот показатель вырастет до 145,6 млн кв м по итогам 2022 года и до 146,8 к концу 2023 года. Значительную долю вводимой в эксплуатацию недвижимости по-прежнему будут составлять объекты жилого назначения – до 75% от общей площади.

На ценовую конъюнктуру рынка недвижимости оказывают влияние множества макрофакторов экономического, политического и социального характера. Цены плохо поддаются прогнозированию, но представляют большой интерес для аналитиков, поскольку лежат в основе рыночной стратегии и тактики, конкурентной борьбы. В основу прогнозирования среднего уровня цен за 1 кв. м общей площади авторами положена экспоненциальная модель.

Таблица 3

Основные статистические характеристики моделей

|

Экономический показатель |

Тип математической модели |

Уравнение регрессии |

Коэффициент детерминации |

|

Объем работ, выполненных в сфере «Строительство» в фактически действующих ценах (млрд руб) |

полиномиальная второй степени |

y = -205,76x2 + + 3546,5x – 1674,5 |

R² = 0,9976 |

|

Общая площадь введенных в эксплуатацию зданий (млн кв.м) в т.ч. |

линейная |

y = 4,4029x + 87,464 |

R² = 0,8558 |

|

жилого назначения |

линейная |

y = 3,8265x + 33,838 |

R² = 0,932 |

|

нежилого назначения |

линейная |

y = 1,6314x + 5,1229 |

R² = 0,8978 |

|

Средняя цена за 1 кв м общей площади недвижимости на первичном рынке (руб./м2) |

экспоненциальная |

y = 9327,1x0,6819 |

R² = 0,9276 |

|

Средняя цена за 1 кв м общей площади недвижимости на вторичном рынке (руб./м2) |

экспоненциальная |

y = 8282,8x0,7296 |

R² = 0,8901 |

Источник: рассчитано авторами.

Таблица 4

Авторские прогнозы динамики рыночной конъюнктуры.

|

Прогнозируемый показатель |

2022 |

2023 |

|

Объем работ, выполненных в сфере «Строительство» в фактически действующих ценах (млрд руб) |

10995,8 |

11278,6 |

|

Общая площадь введенных в эксплуатацию зданий (млн кв.м) |

145,6 |

146,8 |

|

в т.ч. жилого назначения |

112,112 |

110,1 |

|

нежилого назначения |

33,488 |

36,7 |

|

Средняя цена за 1 кв м общей площади недвижимости на первичном рынке, (руб./м2) |

77507,8 |

80611,7 |

|

Средняя цена за 1 кв м общей площади недвижимости на вторичном рынке, (руб./м2) |

73704,3 |

76458,9 |

Источник: рассчитано авторами.

Согласно прогнозу, рост цен на недвижимость продолжится. Так средняя цена за 1 кв. м общей площади недвижимости на первичном рынке составит в 2022 году 77507,8 руб./м2, в 2023 году – 80611,7 руб./м2. На вторичном рынке – 73704,3 руб./м2 и 76458,9 руб./м2 соответственно.

Одним из ключевых факторов роста станет повышение спроса на фоне повышения уровня инфляции и нестабильность политической обстановки. Согласно прогнозу Банка России от 11 февраля 2022 года, ключевая ставка в среднем за 2022 год составит 9-11%, за 2023 год – 7,5-9% [8, 14], что на фоне возросших инфляционных рисков свидетельствует о том, что потенциал для снижения стоимости ипотеки в России исчерпан [12]. Признание Россией республик Донбасса 22.02.2022 года может повлечь за собой мировые санкции против российского финансового сектора, что негативно отразится на банках. Аналитики напоминают, что на фоне нестабильности россияне всегда вкладываются в жилье, и в этот раз экономические последствия признания ДНР и ЛНР подстегнут граждан к такому же решению. Россияне стараются вложить деньги в более понятный и предсказуемый актив, чтобы уберечь средства от инфляции, которую вызовет девальвация рубля. Кроме того, новая волна мигрантов из Донбасса, которую составляют в основном члены семей экономически активных граждан, будет также способствовать повышению спроса на жилье [15]. Эти факторы в совокупности с увеличивающимися затратами на закупки заграничных стройматериалов и оборудования неизбежно приведут к росту цены квадратного метра.

Выводы

Проведенное исследование российского рынка недвижимости позволяет авторам сделать следующие выводы:

• Текущая конъюнктура на российском рынке недвижимости характеризуется повышенным уровнем спроса на фоне политической и финансовой нестабильности.

• Объем рынка будет расти в соответствии построенной математической моделью и составит 11278,6 млрд рублей к 2023 году.

• Цена на квадратный метр в условиях стабильного спроса и инфляционных опасений граждан не снизится и составит в среднем по России на первичном рынке в 2022 году – 77507,8 руб./м2, в 2023 году – 80611,7 руб./м2, на вторичном рынке – 73704,3 руб./м2 и 76458,9 руб./м2 соответственно.

В соответствии со сложившейся ситуацией, мы предполагаем, что в ближайшее время вектор развития рынка недвижимости не изменит своего направления. В перспективе его развитие также будет иметь большое значение в экономике России, а значит, важным будет и дальнейшее научное обоснование развития его экономической конъюнктуры.