Введение

Оздоровление экономики страны неразрывно связано с форсированным развитием инвестиционного комплекса, важнейшей целью функционирования которого является повышение эффективности деятельности хозяйствующих субъектов и отраслей в целом на основе реализации экономически эффективных инвестиционных проектов.

Материал и методы исследования

Решение обозначенной задачи требует дальнейшей проработки на научной основе актуальных проблем инвестиционного комплекса, формирования эффективной государственной инвестиционной политики и ее реализации, что обусловливает необходимость выявления уровня разработанности инвестиционного механизма и способности его обеспечивать эффективное функционирование в экономике воспроизводственного процесса. Достижение перечисленных целей невозможно без всесторонней оценки процесса реализации инвестиционной политики, выявления складывающихся тенденций и имеющихся проблем с целью своевременного внесения коррективов в инвестиционный механизм.

Для выявления тенденций в изменении объема инвестиций в основной капитал Российской Федерации представим в динамике темпы роста (снижения) их к до рыночному уровню – уровню 1990 г. (таблица 1).

Инвестиции в основной капитал в 1992 г. (первом году рыночных реформ) уменьшились до 51,3% объема 1990 г., затем снижались, достигнув 26,1% (от объема 1990 г.) в 2000 году. С 1999 г. начался ежегодный рост инвестиций, достигший в 2013 г. отметки 76,2% и прерванный в 2014 году. С 2017 г. инвестиции опять начали расти, составив в 2020 г. около 75% от объема их 1990 г.

Рост инвестиций в 2010-2013 гг. и в 2017-2020 гг. можно оценивать вроде бы как положительную тенденцию. Однако реально сложившаяся ситуация не позволяет такую оценку сформулировать.

Ранее в наших исследованиях уже отмечалось [3], что обновление основных фондов может осуществляться двумя путями: интенсивным и экстенсивным. При интенсивном пути обновления новые поступления основных фондов направляются, в первую очередь, на замену физически и морально устаревших средств труда, то есть их своевременное выбытие. При экстенсивном пути обновления вновь приобретенные средства труда направляются на расширение машинного парка, увеличение его производственной мощности, не обеспечивая при этом выбытия устаревших основных фондов. Наибольший экономический эффект достигается при интенсивном пути обновления основного капитала, так как при экстенсивном способе эффект от ввода новых основных фондов может быть полностью или частично «съеден» снижением эффективности эксплуатации устаревших и своевременно не замененных средств труда в силу того, что:

- снижаются показатели использования основных фондов как по времени, так и по производительности;

- увеличиваются затраты на все виды ремонта машинного парка;

- расширяются структурные подразделения, занятые ремонтом и обслуживанием действующих основных фондов.

Характер обновления средств труда позволяет идентифицировать коэффициент интенсивности их обновления, рассчитываемый путем деления коэффициента выбытия основных фондов на коэффициент их обновления.

При коэффициенте интенсивности обновления больше единицы – характер обновления основных фондов интенсивный.

При коэффициенте интенсивности обновления меньше единицы – характер обновления основных фондов экстенсивный.

Динамика рассчитанного коэффициента интенсивности обновления основных фондов, а также коэффициентов их ввода и выбытия представлена в таблице 2.

Таблица 1

Инвестиции в основной капитал, % к 1990 г.

|

1990 |

1992 |

2000 |

2005 |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

|

100 |

51,3 |

26,1 |

43,5 |

63,9 |

70,8 |

75,6 |

76,2 |

75,1 |

67,5 |

67,4 |

70,6 |

74,4 |

76,0 |

74,9 |

Таблица 2

Коэффициенты воспроизводства основных фондов

|

Показатели |

1970 |

1980 |

1990 |

2000 |

2005 |

2010 |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

|

Коэффициент обновления |

10,2 |

8,2 |

6,3 |

1,8 |

3,0 |

3,7 |

3,9 |

4,4 |

4,3 |

4,7 |

4,7 |

3,4 |

|

Коэффициент выбытия |

1,7 |

1,5 |

2,4 |

1,3 |

1,1 |

0,8 |

1,0 |

0,8 |

0,7 |

0,7 |

0,7 |

0,4 |

|

Коэффициент интенсивности обновления основных фондов |

0,17 |

0,18 |

0,38 |

0,72 |

0,37 |

0,22 |

0,26 |

0,18 |

0,16 |

0,15 |

0,15 |

0,12 |

Таблица 3

Структура инвестиций в основной капитал по источникам финансирования, % к итогу

|

Показатели |

2000 |

2005 |

2010 |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

|

Инвестиций в основной капитал – всего |

100 |

100 |

100 |

100 |

100 |

100 |

100 |

100 |

100 |

|

в том числе: собственные средства |

47,5 |

44,5 |

41,0 |

50,2 |

51,0 |

51,3 |

53,0 |

55,0 |

55,2 |

|

привлеченные средства |

52,5 |

55,5 |

59,0 |

49,8 |

49,0 |

48,7 |

47,0 |

45,0 |

44,8 |

|

из них: кредиты банков |

2,9 |

8,1 |

9,0 |

8,1 |

10,4 |

11,2 |

11,2 |

9,8 |

10,0 |

|

в том числе кредиты иностранных банков |

0,6 |

1,0 |

2,3 |

1,7 |

2,9 |

5,4 |

4,4 |

2,0 |

1,8 |

|

заемные средства других организаций |

7,2 |

5,9 |

6,1 |

6,7 |

6,0 |

5,4 |

4,3 |

4,8 |

4,8 |

|

инвестиции из-за рубежа |

1,1 |

0,8 |

0,8 |

0,6 |

0,4 |

0,3 |

|||

|

бюджетные средства |

22,0 |

20,4 |

19,5 |

18,3 |

16,4 |

16,3 |

15,3 |

16,2 |

19,1 |

|

средства внебюджетных фондов |

4,8 |

0,5 |

0,3 |

0,3 |

0,2 |

0,2 |

0,2 |

0,2 |

0,2 |

|

прочие |

15,6 |

16,8 |

21,9 |

12,1 |

12,2 |

11,5 |

11,9 |

9,3 |

7,1 |

|

средства организаций и населения на долевое строительство |

- |

3,8 |

2,2 |

3,2 |

3,0 |

3,3 |

3,5 |

4,3 |

3,3 |

Величина коэффициента интенсивности обновления свидетельствует о том, что на протяжении всего анализируемого периода (исключение составляет только 1995 г.) обновление основного капитала осуществлялось экстенсивным путем. В 1995 г. данный показатель был равен единице, но коэффициент обновления находился на очень низком уровне. Далее коэффициенты обновления росли, но так и не достигли до рыночного уровня – уровня 1990 г.

В результате, по мнению авторов работы [1], разделяемому нами, за прошедшие годы моральный износ основных фондов усугубился и к нему добавился их значимый физический износ: степень физического износа всех основных фондов на конец 2019 г., по данным Федеральной службы государственной статистики, составляла 46,8%. По видам экономической деятельности аналогичный показатель на конец 2020 г составлял: добыча полезных ископаемых – 58,3%; транспортировка и хранение – 53,9%; обрабатывающие производства – 51,8%; строительство – 51,6%; деятельность в области информации и связи – 59,9% [6].

В рыночной экономике главным источником инвестиций являются собственные средства предприятий и организаций, представленные: амортизационными отчислениями и прибылью. В развитых странах они составляют 2/3 общего объема капитальных вложений. Динамика структуры инвестиций в основной капитал по источникам финансирования в Российской Федерации представлена в таблице 3.

До 2015 г. в общем объеме инвестирования основного капитала преобладали привлеченные средства, причем доля их росла. И только в 2015 г. доля собственных средств в общем объеме инвестиций (50,2%) совсем незначительно превысила долю привлеченных средств (49,8%). Далее удельный вес собственных средств в общем объеме инвестиций рос, достигнув в 2020 г. 55,2%.

Довольно существенным источником финансирования инвестиций на протяжении всего анализируемого периода являются бюджетные средства, особенность этого источника – безвозмездный характер предоставления инвестиций. Отметим снижение доли данного источника финансирования инвестиций с 22,0% в 2000 г. до 19,1% в 2020 г.

Доля кредитов банков, напротив, возросла с 2,9% в 2000 г. до 10,0% в 2020 г. Вместе с тем, в структуре источников финансирования капиталовложений российских предприятий доля банковских кредитов остается по сравнению с развитыми странами незначительной: в США данный показатель составляет порядка 40%, в странах Евросоюза в среднем – 42-45%, а в Японии – 65%.

Средневзвешенные процентные ставки по кредитам в рублях в 2019 г.

Таблица 4

Рентабельность проданных товаров, продукции (работ, услуг) по видам экономической деятельности в 2019 г., %

|

Вид экономической деятельности |

Рентабельность проданных товаров, продукции (работ, услуг) |

|

Производство автотранспортных средств |

2,4 |

|

Растениеводство и животноводство |

4,2 |

|

Производство и распределение газообразного топлива |

2,4 |

|

Строительство инженерных сооружений |

5,2 |

|

Грузоперевозки железнодорожным транспортом |

2,8 |

|

Деятельность водного транспорта |

3,9 |

|

Деятельность автомобильного грузового транспорта |

4,1 |

Данное обстоятельство обусловлено тем, что в России по многим видам экономической деятельности имеет место отрицательная разность между рентабельностью проданных товаров, продукции (работ, услуг) и средней ставкой кредитования.

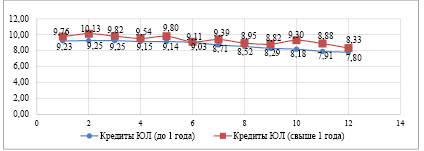

Ниже приведены средневзвешенные процентные ставки в 2019 г. (рисунок).

Так, по кредитам свыше 1 года юридическим лицам средневзвешенные процентные ставки колебались в 2019 г. на уровне 8,33 – 10,13%.

В таблице 4 представлены данные о рентабельности проданных товаров, продукции (работ, услуг) по некоторым видам экономической деятельности в 2019 г.

В результате анализа информации рисунка 1 и таблицы 4, можно сделать вывод о том, что спрос на кредиты со стороны предприятий не высок, так как последние не считают для себя возможным пользоваться ими (кредитами) в силу того, что ставка по кредиту значительно превышает рентабельность продукции, работ, услуг.

По материалам выборочного обследования инвестиционной активности организаций, проведенного Федеральной службой государственной статистики, среди факторов, ограничивающих в 2020 г. их инвестиционную деятельность, руководители предприятий отметили высокий процент коммерческого кредита (58%).

Таким образом, кредитование предприятий, уменьшающее безвозмездное финансирование инвестиций из бюджета, в России находится на не высоком уровне.

Результаты исследования и их обсуждение

В большинстве промышленно развитых стран, начиная с середины прошлого века, основным источником финансирования инвестиций в основные фонды за счет собственных средств стали амортизационные отчисления. На них приходится 60–70% всех инвестиций. Так, в Германии в составе источников финансирования основных фондов 66% приходится на амортизационные отчисления [4]. Применение ускоренной амортизации капитала привело к значительному росту инвестиционных фондов американских фирм. Такое предпочтение амортизации связано с тем, что она позволяет решать сразу несколько задач: снизить налоговую нагрузку на бизнес, задействовать эффективный источник финансирования инвестиций, усилить контроль за инвестиционной деятельностью. Вся амортизация после ее начисления приобретает целевую функцию – ее нельзя потратить на другие цели.

В Российской Федерации наблюдается обратная тенденция – преобладание прибыли над амортизацией в качестве собственных источников финансирования инвестиций в основной капитал. По оценке авторов доклада, опубликованного в газете Коммерсантъ [7], 54% капвложений в экономике России осуществляется предприятиями из чистой прибыли.

Между тем, в условиях рынка механизм самофинансирования предприятий за счет амортизации и прибыли существенно различается. Если амортизация возвращается на предприятие и направляется на развитие производства, то из прибыли осуществляются налоговые и другие отчисления, и только оставшаяся ее часть становится источником финансирования инвестиций.

Воспроизводственный потенциал российской экономики лишен подпитки амортизацией еще и в связи с тем, что стоимость основных фондов мала по причине давнего времени их создания. В развитых странах амортизация, как источник инвестиционной деятельности, усиливает свое участие в воспроизводстве основных фондов, а в России – ослабляет.

Динамика иностранных инвестиций в экономику России и из России представлена в таблице 5.

Наиболее эффективные прямые иностранные инвестиции (покупка иностранным инвестором пакета акций, позволяющего ему установить контроль над предприятием или участвовать в его управлении; средства, вложенные иностранным инвестором, используются затем предприятием для строительства, реконструкции или технического перевооружения) увеличились за период 2000-2020 гг. в 2,09 раза.

При этом прямые инвестиции из России возросли за указанный период в 15,06 раза. Разница между поступлением инвестиций и их вывозом составила в 2020 году всего лишь 3,523 млрд долл.

Между тем Панкратов Е.П. и Панкратов О.Е. [5] еще в 2014 г. отмечали, что ежегодные потребности инвестиционного рынка России составляют около 500 млрд долл.

При этом вывоз капитала из России за указанный период составил 151,2 млрд долл., а иностранные инвестиции в экономику России за этот же период –178,6 млрд долл. Иными словами, из страны вывозятся инвестиции за рубеж, практически равные по объему поступающим в страну.

Таким образом, объем иностранных инвестиций в настоящее время во много раз ниже того уровня, который нужен для развития экономики страны, а ситуация с их привлечением требует существенного улучшения.

В таблице 6 представлена структура инвестиций в основной капитал по видам основных фондов.

В структуре инвестиций на протяжении всего анализируемого периода (исключение составляет только 2005 год) преобладают затраты на возведение зданий и сооружений, то есть пассивную часть основных фондов (не принимающую участия в производственном процессе, а лишь обеспечивающую необходимые условия для его протекания). Доля же инвестиций в активную часть основных фондов (непосредственно задействованную в технологическом процессе) ниже. Причем, доля инвестиций в машины, оборудование, транспортные средства в 2020 г. по сравнению с 2000 г. практически не изменилась.

Таблица 5

Прямые иностранные инвестиции в экономику России и из России (млрд долл. США)

|

Показатели |

2000 |

2005 |

2010 |

2015 |

2016 |

2017 |

2018 |

2019 |

2020 |

|

Прямые инвестиции в экономику России |

4,43 |

13,07 |

43,168 |

6,853 |

32,539 |

28,557 |

8,785 |

31,975 |

9,245 |

|

Прямые инвестиции из России |

0,38 |

0,56 |

10,27 |

22,085 |

22,314 |

36,567 |

31,377 |

21,923 |

5,722 |

Таблица 6

Видовая структура инвестиций в основной капитал, % к итогу

|

Показатели |

2000 |

2005 |

2010 |

2011 |

2015 |

2018 |

2019 |

2020 |

|

Инвестиции в основной капитал, всего в том числе по видам основных фондов: |

100 |

100 |

100 |

100 |

100 |

100 |

100 |

100 |

|

- жилые здания и помещения |

11,3 |

12,0 |

12,2 |

12,7 |

15,0 |

13,1 |

14,4 |

12,4 |

|

- здания (кроме жилых) и сооружения |

43,1 |

40,4 |

43,3 |

43,3 |

41,4 |

42,4 |

38,4 |

39,2 |

|

- машины, оборудование, транспортные средства |

36,6 |

41,1 |

37,9 |

37,9 |

34,7 |

35,3 |

37,0 |

37,4 |

|

- прочие |

9,0 |

6,5 |

6,6 |

6,1 |

8,9 |

9,2 |

10,2 |

11,0 |

Таблица 7

Направления инвестиций в основной капитал, % к итогу

|

Показатели |

2005 |

2010 |

2015 |

2018 |

2019 |

2020 |

|

Инвестиции в основной капитал – всего, в том числе |

100 |

100 |

100 |

100 |

100 |

100 |

|

строительство |

54,5 |

61,1 |

58,5 |

53,0 |

52,3 |

50,4 |

|

модернизация и реконструкция |

21,7 |

18,8 |

17,3 |

15,5 |

14,7 |

15,7 |

|

приобретение новых основных средств |

23,8 |

20,1 |

24,2 |

29,5 |

33,0 |

33,9 |

Между тем увеличение доли машин и оборудования способствует увеличению производственных мощностей предприятий и объемов производства [2].

В настоящее время выбор той или иной формы воспроизводства основных фондов осуществляется предприятиями в зависимости от их финансового состояния. Финансовая нагрузка на инвестора при этом различается существенно – от самой высокой при новом строительстве и до относительно небольшой при техническом перевооружении действующих производств. Данное обстоятельство делает вложения в техническое перевооружение и реконструкцию действующих предприятий наиболее привлекательными. Существенное значение имеют и более короткие сроки окупаемости, характерные для данных форм воспроизводства основных фондов.

Преимущества реконструкции (по сравнению с новым строительством):

- в общей величине инвестиций выше удельный вес затрат на оборудование, так как сокращаются затраты на строительно-монтажные работы и основная часть инвестиций направляется на совершенствование активной части основных фондов, что позволяет при тех же объемах капитальных вложений получить бóльший объем производства;

- реконструкция и техническое перевооружение осуществляются, как правило, с меньшими затратами на единицу мощности;

- уменьшаются затраты на социальную инфраструктуру;

- наличие связей по поставкам сырья, полуфабрикатов, комплектующих и т.д. приводит к более быстрому освоению мощностей, подвергшихся реконструкции.

Ниже (таблица 7) в динамике представлены направления инвестиций в России.

В Российской Федерации на протяжении 2005 – 2020 гг. удельный вес инвестиций в строительство существенно превышает долю их, направляемую на модернизацию и реконструкцию. При этом удельный вес инвестиций в модернизацию и реконструкцию снизился в 2020 г. по отношению к 2005 г. с 21,7% до 15,7%.

В работе [2] отмечалось, что в России резко обозначилась по объемам инвестиций дифференциация регионов. Сравнение субъектов страны по объему инвестиций в основной капитал свидетельствует о значительном их различии (таблица 8).

На субъекты РФ, занимающие первые восемь мест по объему инвестиций в основной капитал (это Тюменская область, г. Москва, Московская область, Ленинградская область, г. Санкт-Петербург, Краснодарский край, Республика Татарстан, Красноярский край), на протяжении анализируемого периода (2010 – 2019 гг.) приходится более 44% всех инвестиций в основной капитал страны.

Таблица 8

Разрыв в уровне инвестиций по регионам Российской Федерации

|

Показатель |

2010 |

2011 |

2012 |

2013 |

2014 |

2015 |

2016 |

2017 |

2018 |

2019 |

|

Разрыв в уровне инвестиций по регионам России, раз |

563 |

291 |

291 |

150 |

255 |

145 |

233 |

229 |

200 |

184 |

Учитывая тот факт, что в настоящее время в составе Российской Федерации насчитывается 85 субъектов, на долю остальных 77 субъектов в 2019 г. приходилось 55,28% всех инвестиций, направляемых в основной капитал страны.

Выводы

Таким образом, на основе проведенного анализа можно сделать следующие выводы:

- обновление основного капитала в России осуществляется экстенсивным путем, что ведет к разрушению материально-технической базы производства;

- структура источников финансирования основного капитала несовершенна, что исключает возможность интенсификации инвестиционной деятельности;

- уровень иностранных инвестиций значительно ниже того, который требуется для развития экономики страны;

- в структуре инвестиций преобладают затраты на возведение зданий и сооружений, то есть создание пассивной части основных фондов;

- удельный вес инвестиций в строительство существенно превышает долю их, направляемую на модернизацию и реконструкцию;

- беспрецедентен разрыв субъектов Российской Федерации по уровню инвестиций в основной капитал.

Выявленные тенденции – следствие слабой регулируемости инвестиционной деятельности в России, низкого уровня разработанности инвестиционного механизма, не позволяющего обеспечить эффективное функционирование воспроизводственного процесса в экономике страны, что обусловливает необходимость совершенствования подходов к разработке инвестиционной политики с целью устранения имеющихся проблем.