Введение

Развитие отраслей агропромышленного комплекса России в последние годы получило высокий приоритет после введения продовольственного эмбарго в ответ на антироссийские санкции. Новые условия для российской экономики предопределили необходимость наращивания внутреннего сельскохозяйственного и промышленного потенциалов с целью повышения продовольственного обеспечения страны и формирования достаточного уровня национальной безопасности [1, 2].

Проблема обеспечения мясо-молочной продукцией являлось особенно болезненной, хотя ситуацию удалось изменить к позитивному тренду. Развитие мясной промышленности является основополагающей в обеспечении продукцией животного происхождения, составляющей основу рациона современного человека [3]. И если прежде в России существовала импортозависимость в мясной продукции, то в последние годы данное направление начало активно развиваться внутри страны, по пути реализации и поддержки крупных агропромышленных холдингов. Благодаря наращиванию мощностей данных бизнес-субъектов, где производственная цепочка включает полный цикл: от кормов и выращивания скота до производства готовой продукции и полуфабрикатов, стране удалось закрыть внутреннюю потребность в охлажденной свинине [4].

Вместе с тем в России существует большое число прочих предприятий в сфере мясоперерабатывающей промышленности, благодаря чему ассортимент мясной продукции отечественного производства расширяется. Также это серьезный драйвер развития регионов, даже тех у которых невысокий потенциал к ведению растениеводства [5]. Но есть и минусы – ухудшение экономической ситуации на фоне начавшейся пандемии коронавируса привело к существенному снижению реальных доходов населения, которое является основным потребителем мясной продукции, в связи с чем произошло ожидаемое снижение спроса [6, 7]. В условиях снижения курса рубля и роста цен на сырье и комплектующие, снижение объема продаж стало причиной ухудшения результативности деятельности предприятий мясоперерабатывающей промышленности, что может поставить под угрозу их финансовую устойчивость [8, 9].

Цель исследования – провести оценку финансовой устойчивости предприятий мясоперерабатывающей промышленности в условиях экономического кризиса на фоне пандемии коронавируса на примере ТОП-10 лидеров страны по объему выручки в 2020 году, выявить сложившиеся тенденции и их причины.

Материалы и методы исследования

В ходе исследования использовались данные рейтинга организаций мясоперерабатывающей промышленности в 2020 году, формируемые TestFirm [10], на основе которых были отобраны ТОП-10 организаций в России с наибольшим объемом выручки. С использованием формируемых в государственном информационном ресурсе БФО данных финансовых отчетностей отобранных предприятий за 2020 год [11] был произведен расчет основных показателей деловой активности, эффективности деятельности и вероятности наступления банкротства на основе отечественных и зарубежных методик прогнозирования [12, 13]. Исследование проводилось с использованием целого ряда методов и подходов, в том числе: интеллектуальный анализ данных, общенаучные и финансовые инструменты анализа [14, 15].

Результаты исследования и их обсуждение

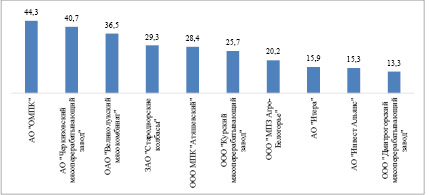

По итогам 2020 года предприятиями-лидерами по объему выручки в сфере переработки мяса стали 10 крупнейших в стране организаций, при этом первую позицию заняло АО «Останкинский мясоперерабатывающий комбинат» (АО «ОМПК») с выручкой 44,6 млрд руб., а второе – АО «Черкизовский мясоперерабатывающий завод» с выручкой 40,7 млрд руб. Замыкает тройку лидеров ОАО «Великолукский мясокомбинат», где выручка в 2020 году составила 36,5 млрд руб. В оставшихся 7-ми предприятия выручка не превышает 30 млрд руб., при этом наименьшее значение отмечается в ООО «Дмитрогорский мясоперерабатывающий завод» – 13,3 млрд руб. (рисунок).

Оценка основных показателей деловой активности в разрезе ТОП-10 предприятий мясоперерабатывающей промышленности показала, что самые высокие значения показателей оборачиваемости отмечаются в ООО «МПЗ Агро-Белогорье», где период оборота оборотных средств составил в 2020 году всего 12,5 дней, дебиторской задолженности – 8,4 дня, а запасов – всего лишь 3,5 дня. В результате продолжительность операционного цикла является крайне низкой и составляет всего лишь 11,38 дней, что свидетельствует о высокой степени деловой активности на предприятии, несмотря на то что по объему выручки оно занимает лишь 6-е место. Это в наибольшей степени связано с менее существенными масштабами деятельности ООО «МПЗ Агро-Белогорье» по сравнению с крупнейшими АО «ОМПК» и АО «Черкизовский мясоперерабатывающий завод», продукция которых распространена повсеместно (таблица 1).

Вторым по продолжительности операционный цикл в 2020 году отмечен в АО «Черкизовский мясоперерабатывающий завод», занимающий 2-е место по размеру выручки. На предприятии продолжительность операционного цикла составила 35,2 дня, при этом оборачиваемость оборотных средств превышает 36 дней, средств в расчетах – 20 дней, а запасов – 14 дней, что в несколько раз выше показателей предприятия-лидера по уровню деловой активности. Замыкает тройку лидеров по уровню деловой активности ООО «Дмитрогорский мясоперерабатывающий завод», где длительность операционного цикла составила 40,4 дня, при этом оборачиваемость оборотных средств превышает 45 дней, средств в расчетах – 20 дней, а запасов – 19 дней.

В свою очередь самая высокая продолжительность операционного цикла отмечается в ООО «Курский мясоперерабатывающий завод» и составляет практически 97 дней, что свидетельствует о том, что за год предприятие способно совершить лишь 3 полных цикла. При этом оборачиваемость оборотных средств превышает 100 дней, а средств в расчетах – 88,5 дней. Вместе с тем на предприятии отмечается высокая оборачиваемость запасов, поскольку длительность одного оборота составляет всего лишь 8 дней. В оставшихся предприятиях продолжительность операционного цикла варьирует в пределах 45-65 дней, а показатели оборачиваемости принимают различное значение, что связано с особенностями деятельности конкретного предприятия.

Выручка ТОП-10 крупнейших производителей мясной продукции в России в 2020 году, млрд руб.

Таблица 1

Сравнение основных показателей деловой активности в ТОП-10 крупнейших производителей мясной продукции в России в 2020 году

|

№ |

Предприятие |

Оборачиваемость, в днях |

Продолжительность операционного цикла, дней |

|||

|

Оборотных средств |

Средств в расчетах |

Производственных запасов |

Кредиторской задолженности |

|||

|

1 |

АО «ОМПК» |

67,0 |

38,1 |

16,7 |

10,8 |

54,8 |

|

2 |

АО «Черкизовский мясоперерабатывающий завод» |

36,3 |

20,9 |

14,3 |

85,0 |

35,2 |

|

3 |

ОАО «Великолукский мясокомбинат» |

99,2 |

42,2 |

23,1 |

137,2 |

65,3 |

|

4 |

ЗАО «Стародворские колбасы» |

62,2 |

43,0 |

6,3 |

26,7 |

49,2 |

|

5 |

ООО МПК «Атяшевский» |

69,4 |

31,6 |

26,0 |

76,0 |

57,6 |

|

6 |

ООО «Курский мясоперерабатывающий завод» |

100,1 |

88,5 |

8,1 |

97,2 |

96,7 |

|

7 |

ООО «МПЗ Агро-Белогорье» |

12,5 |

8,4 |

3,5 |

13,7 |

11,8 |

|

8 |

АО «Итера» |

55,2 |

13,1 |

33,4 |

11,2 |

46,4 |

|

9 |

АО «Инвест Альянс» |

71,6 |

31,0 |

16,2 |

17,0 |

47,2 |

|

10 |

ООО «Дмитрогорский мясоперерабатывающий завод» |

45,6 |

20,7 |

19,7 |

56,7 |

40,4 |

Оценка оборачиваемости кредиторской задолженности показала, что самое высокое значение отмечается в АО «ОМПК», где длительность одного оборота около 11 дней, а также в АО «Итера», где период оборота составил 11,2 дня. В свою очередь самая низкая оборачиваемость кредиторской задолженности наблюдается в ОАО «Великолукский мясокомбинат» и ООО «Курский мясоперерабатывающий завод», где в 2020 году длительность одного оборота составила 137,2 дня и 97,2 дня соответственно.

Оценивая эффективность деятельности среди ТОП-10 производителей мясной продукции, можно отметить наличие существенного различия по рассматриваемым показателям. Так, самая высокая рентабельность продаж в 2020 году наблюдалась в АО «Инвест Альянс» (24,7%) и АО «Итера» (17,6%), в которых также отмечается и высокая рентабельность производства – 32,8% и 21,3% соответственно. В результате, в АО «Инвест Альянс» на 1 рубль выручки приходится почти 25 копеек прибыли от продаж, а на 1 рубль себестоимости – 33 копейки прибыли от продаж. В свою очередь, в АО «Итера» на 1 рубль выручки приходится почти 18 копеек прибыли от продаж, а на 1 рубль себестоимости – 23 копейки прибыли от продаж. В данных предприятиях, показывающих самую высокую эффективность деятельности, также наблюдается высокая рентабельность собственного капитала, в результате чего на 1 рубль собственного капитала предприятий приходится порядка 1,5 рублей прибыли до налогообложения. Экономическая рентабельность в АО «Итера» и АО «Инвест Альянс» также является достаточно высокой и составляет 90,7% и 101,2% соответственно, что свидетельствует о том, что на 1 рубль активов предприятий приходится практически 1 рубль чистой прибыли.

Среди прочих предприятий отрицательная рентабельность продаж и производства отмечается в АО «Черкизовский мясоперерабатывающий завод» и ООО «Дмитрогорский мясоперерабатывающий завод», что связано с отрицательным результатом деятельности данных предприятий (прибыли от продаж) по итогам 2020 года. Вместе с тем, в них сохраняется положительная рентабельность собственного капитала, а экономическая рентабельность имеет положительное значение только в ООО «Дмитрогорский мясоперерабатывающий завод», что связано с получением чистой прибыли по итогам года за счет доходов от прочих видов деятельности. Самая низкая рентабельность продаж и производства отмечается в ООО МПК «Атяшевский», ООО «Курский мясоперерабатывающий завод» и ООО «МПЗ Агро-Белогорье», где показатель не превышает 1%. Более высокое значение отмечается в ОАО «Великолукский мясокомбинат», где рентабельность продаж и производства составляет 1,5%, а также в ЗАО «Стародворские колбасы», где показатели находятся на уровня 4,9% и 5,2% соответственно и АО «ОМПК», где рентабельность продаж составила 6,8%, а рентабельность производства – 7,3% (таблица 2).

В результате, можно говорить о том, что в разрезе ТОП-10 лидеров мясоперерабатывающей промышленности России лишь только для 2-х предприятий, занимающих 8-е и 9-е места по объему выручки, отмечается высокая деловая активность и эффективность деятельности, в то время как у крупнейших производителей в стране показатели находятся на более низком уровне.

По итогам оценки вероятности наступления банкротства в соответствии с зарубежными методиками для большинства предприятия ситуация является стабильной. Исключение составляет ООО МПК «Атяшевский», в котором как по модели Альтмана, так и по модели Лиса финансовое положение является неустойчивым, в связи с чем риск наступления банкротства существует. Также на основе моедил Альтмана вероятность наступления банкротства высока в ОАО «Великолукский мясокомбинат» и ООО «Курский мясоперерабатывающий завод», где значение комплексного показателя менее 2,9. По модели Лиса вероятность наступления банкротства высока также в ООО «МПЗ Агро-Белогорье», где значение комплексного показателя составило 0,010.

Более объективную оценку на наш взгляд способна дать оценка вероятности наступления банкротства по отечественным методикам, поскольку они более адаптированы для российских предприятий. Так, как в соответствии с методикой Иркутской школы, так и подходом МГУП, высокая вероятность наступления банкротства отмечается в 6-ти из 10-ти рассматриваемых предприятий, а именно: АО «Черкизовский мясоперерабатывающий завод», ОАО «Великолукский мясокомбинат», ЗАО «Стародворские колбасы», ООО МПК «Атяшевский», ООО «Курский мясоперерабатывающий завод» и ООО «МПЗ Агро-Белогорье». При этом, в соответствии со всеми 4-ми рассмотренными методиками высокая вероятность наступления банкротства отмечается только в ООО МПК «Атяшевский», что позволяет сделать вывод о неустойчивом финансовом положении предприятия (таблица 3).

Таблица 2

Сравнение основных показателей эффективности деятельности в ТОП-10 крупнейших производителей мясной продукции в России в 2020 году

|

№ |

Предприятие |

Рентабельность, % |

|||

|

Продаж |

Производства |

Собственного капитала |

Экономическая |

||

|

1 |

АО «ОМПК» |

6,8 |

7,3 |

17,2 |

9,8 |

|

2 |

АО «Черкизовский мясоперерабатывающий завод» |

-0,4 |

-0,4 |

20,8 |

-1,5 |

|

3 |

ОАО «Великолукский мясокомбинат» |

1,5 |

1,5 |

70,8 |

-4,1 |

|

4 |

ЗАО «Стародворские колбасы» |

4,9 |

5,2 |

68,8 |

9,5 |

|

5 |

ООО МПК «Атяшевский» |

0,7 |

0,7 |

-24,3 |

-2,0 |

|

6 |

ООО «Курский мясоперерабатывающий завод» |

0,7 |

0,7 |

30,9 |

2,2 |

|

7 |

ООО «МПЗ Агро-Белогорье» |

0,1 |

0,1 |

30,0 |

1,2 |

|

8 |

АО «Итера» |

17,6 |

21,3 |

146,3 |

90,7 |

|

9 |

АО «Инвест Альянс» |

24,7 |

32,8 |

167,6 |

101,2 |

|

10 |

ООО «Дмитрогорский мясоперерабатывающий завод» |

-0,4 |

-0,4 |

58,6 |

2,4 |

Таблица 3

Оценка вероятности наступления банкротства на основе зарубежных и отечественных методик среди ТОП-10 крупнейших производителей мясной продукции в России в 2020 году

|

№ |

Предприятие |

Зарубежные |

Отечественные |

||

|

Пятифакторная модель Э. Альтмана (Z > 2,9) |

Модель Р. Лиса (Z > 0,037) |

Методика Иркутской школы (R > 0,42) |

Методика МГУП (Z > 1,99) |

||

|

1 |

АО «ОМПК» |

6,8 |

0,108 |

0,8 |

2,4 |

|

2 |

АО «Черкизовский мясоперерабатывающий завод» |

3,0 |

0,052 |

-7,4 |

0,4 |

|

3 |

ОАО «Великолукский мясокомбинат» |

1,6 |

0,058 |

-3,3 |

0,5 |

|

4 |

ЗАО «Стародворские колбасы» |

4,0 |

0,051 |

-1,0 |

0,9 |

|

5 |

ООО МПК «Атяшевский» |

2,1 |

0,033 |

-3,7 |

0,6 |

|

6 |

ООО «Курский мясоперерабатывающий завод» |

2,3 |

0,056 |

-6,2 |

0,7 |

|

7 |

ООО «МПЗ Агро-Белогорье» |

4,1 |

0,010 |

-5,4 |

0,5 |

|

8 |

АО «Итера» |

14,8 |

0,219 |

7,0 |

3,7 |

|

9 |

АО «Инвест Альянс» |

13,6 |

0,241 |

4,9 |

3,6 |

|

10 |

ООО «Дмитрогорский мясоперерабатывающий завод» |

5,6 |

0,041 |

-3,7 |

0,6 |

В свою очередь, устойчивое благоприятное финансовое положение в соответствии со всеми методиками прогнозирования банкротства можно выделить в лидирующем по объему выручки АО «ОМПК», а также для предприятий, в которых отмечается самая высокая деловая активность и эффективность деятельности по результатам оценки – в АО «Итера» и АО «Инвест Альянс».

Заключение

Проведенное исследование показало, что среди ТОП-10 лидеров страны по объему выручки в сфере переработки и производства мясной продукции устойчивое финансовое положение, а также высокая деловая активность и эффективность деятельности в 2020 году сохранились лишь в двух предприятиях (АО «Итера» и АО «Инвест Альянс»), занимающих 8-е и 9-е места по объему выручки. Также относительно благоприятным можно считать финансовое положение лидера по объему выручки АО «ОМПК», поскольку риск наступления банкротства в соответствии со всеми рассмотренными методиками отсутствует, а показатели рентабельности находятся на оптимальном уровне. Вместе с тем среди ТОП-10 предприятий в сфере мясоперерабатывающей промышленности крайне высокая деловая активность отмечена в ООО «МПЗ Агро-Белогорье», где операционный цикл длится менее 12 дней, что свидетельствует о том, что за год предприятие способно совершить более 30 циклов, однако все показатели рентабельности (за исключением рентабельности собственного капитала) находятся на довольно низком уровне. В результате, можно сделать вывод о том, что в 2020 году, сопряженном с экономическим кризисом на фоне пандемии, большинству крупнейших предприятий мясоперерабатывающей промышленности России не удалось сохранить устойчивого положения, а также высокой результативности деятельности, несмотря на поддержание высоких объемов выручки. Так, в 2-х из 10-ти предприятий в 2020 году был получен убыток от основной деятельности, а еще в 3-х – чистый убыток по итогам года. Следовательно, можно говорить о том, что в текущих экономических условиях произошло снижение результативности деятельности предприятий мясоперерабатывающей промышленности, что, с учетом большой стратегической значимости развития данной сферы, требует внимания со стороны государства.