Введение

2020 г. для мирового фондового рынка оказался худшим за последний временной отрезок. Практически за четыре недели этого года индекс S&P 500 потерял более 30%, индекс РТС – более 50%. Биржевые индексы потеряли десятки процентов, и эксперты заговорили о том, что 11-летний цикл роста с последнего финансового кризиса подошел к концу. Причина падения – вспышка эпидемии корона вируса, которая переросла в пандемию.

Распространение COVID-19 и связанные с этим экономические потери не смогли не сказаться на финансовых рынках. Отличительной особенностью событий 2020 г. является то, что в предыдущие кризисы финансовый сектор выступал триггером экономических потрясений. В условиях пандемии корон вируса экономический спад, связанный в первую очередь с карантинными ограничениями, привел к синхронному шоку на финансовых рынках.

Важная особенность кризиса заключается в том, что он коснулся всех стран и регионов мира. Кроме того, пандемия в особо острой фазе вызвала масштабные негативные шоки в экономике одновременно на стороне спроса и предложения. Анализируя ценовую стабильность, центральные банки в начале пандемии делали прогноз, что общий эффект коронакризиса окажется для мировой экономики дезинфляционным. С одной стороны, это сигнализировало о потребности перехода к мягкой денежно-кредитной политике в дополнение к объявленным антикризисным мерам бюджетной поддержки. С другой стороны, беспрецедентный рост неопределенности стал основой высоких рисков для финансовой устойчивости экономических агентов в острой фазе кризиса. Это потребовало от ряда центральных банков особой осторожности при выборе момента и темпов снижения процентных ставок. В свою очередь, смягчение денежно-кредитной политики и меры по поддержанию финансовой стабильности в развитых странах создали потенциал возможностей для стабилизации финансовых рынков и снижения волатильности, возросшей в условиях неопределенности и повышенных рисков. Это позволило остановить отток капитала, предоставив дополнительные возможности для смягчения денежно-кредитной политики и в группе экономически развитых стран. В итоге большинство центральных банков этих стран в течение 2020 г. понизили ключевые ставки до минимальных исторических уровней, что не могло не сказаться на инвестиционной активности агентов фондовых рынков, финансово-экономическом состоянии корпораций, являющихся основными эмитентами долевых финансовых инструментов, отличающихся показателями доходности, риска и ликвидности.

Материалы и методы исследования

Теоретико-методологическую основу статьи составили работы, в том числе монографии и публикации в периодических изданиях, отечественных и зарубежных ученых и исследователей-практиков по проблемам портфельной теории, фондовым рынкам, инструментальным средствам формирования и управления финансовыми активами профессиональных и непрофессиональных участников рынка, функционирования рынков капитала в условиях неопределенности и риска, разработки моделей, методов и численных алгоритмов управления портфелями финансовых активов с учетом критериев доходности, риска и ликвидности, и приоритетов инвестиционных стратегий игроков. В частности, авторы широко использовали теоретические результаты, практические наработки, информационно-справочную и правовую информацию и источники в части:

- теории и практике инвестирования на развитых в институциональном отношении и развивающихся рынках капитала и фондовых площадках (работы Антиколь А.М. и Халикова М.А. [1, 2], Брейли Р. и Майерса С. [3], Быстровой Д.А. и Рязанова М.А. [4], Гитмана Л., и Джонка М., Грибова А.Ф. и Болдина Б.С.[5, 6],.Горощенко В.Б., Зельцера М.Б., Клитина Н.А., Лавренова Е.С. [7, 8, 9, 10]);

- «классической» и модифицированной портфельной теории инвестирования на развитых и развивающихся рынках катила и принятия решений в условиях неопределенности и риска (работы Кухаренко А.Ю., Халикова М.А. и Максимова Д.А. [11, 12, 13, 14]);

- моделям и инструментам управления портфельными инвестициями на фондовом рынке (работы Мельникова А.В., Попова Н.В., Скорнякова В.С., Миркина Я.М., Мищенко А.В., Скокова А.А. [15, 16, 17)];

- статистической и информационной базы данных с официальных сайтов российских фондовых бирж, Центрального банка, ряда УК и брокеров Cbonds и Финам за период: вторая половина2018 – конец 2019, начало 2021 гг. [18, 19, 20, 21, 22, 23, 24, 25, 26];

- численных методов решения дискретных оптимизационных задах в линейной и нелинейной постановках, представленных в работах Фабоцци Ф., Халикова М.А., Максимова Д.А., Хечумовой Э.А., Щепилова М.В., Хасанова А.С., [27, 28, 29, 30, 31, 32, 33] и «классиков» портфельной теории: Марковица Г., Милнора Дж., Шарпа У. и Тобина Дж. [34, 35, 36, 37, 38, 39];

- данных рейтинговых агентств и биржевой аналитики [40, 41, 42, 43].

Цель исследования – на основе исследования сегмента долевых финансовых инструментов российского финансового рынка представить обоснованные выводы о его динамике в период кризиса, вызванного пандемией корона вируса, и ее влиянии на восстановление экономики в постковидную эпоху.

Результаты исследования и их обсуждение

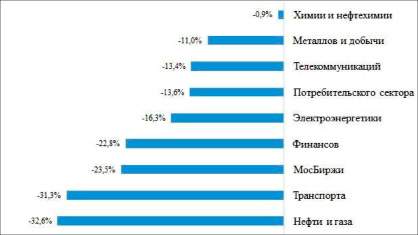

В первую очередь рассмотрим влияние пандемии COVID-19 на отраслевые индексы (рисунок 1).

Кризис, вызванный пандемией коронавируса, значительно обрушил отрасль транспорта и логистики. Сектор транспорта – один из самых пострадавших в кризис.

Трудности в транспортном секторе, в свою очередь, усугубили проблемы нефтегазового сектора. Падение спроса на топливо обрушило цены на углеводороды: нефть подешевела более чем в два раза – с $68 до $30 за баррель. Следом рухнули котировки нефтегазовых компаний. Как следствие, индекс Московской биржи снизился с началом кризиса на 23,5%.

В то же время можно заметить, что кризис лишь незначительно сказался на рыночных ценах акций химических и нефтехимических компаний. Индекс химии и нефтехимии показал даже рост на 0,9%. Также не так сильно «пострадали» акции металлургов и горнодобытчиков, а также акции предприятий сектора потребительского рынка, представленного в индексе бумагами крупных торговых сетей (рисунок 2).

Рис. 1. Динамика отраслевых индексов в период с янв. 2020 г. по апр. 2020 г.

Источник: составлен авторами с использованием данных источников [22, 42]

Рис. 2 Динамика отраслевых индексов по прошествии двух недель после первоначального падения

Источник: составлен авторами с использованием данных источников [22, 42]

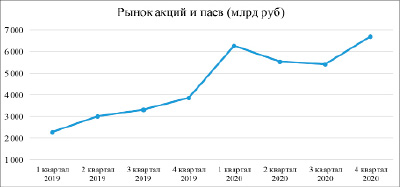

Рис. 3. Статистика объемов торгов в сегменте акций и паев

Источник: составлен авторами с использованием данных источников [23, 43]

По прошествии незначительного времени снижение сменилось ростом, что прямо указало на отсутствие фундаментальных факторов снижения инвестиционной активности, инициированных макроэкономическими обстоятельствами. Индекс Московской биржи завершил неделю на более высокой отметке, чем начал, – 2331,61 пункта, или 0,7% недельного роста. Индекс химии и нефтехимии поднялся на 5,1%. Возник первый обнадеживающий сигнал – практически все секторы, кроме транспорта, горно-металлургического и финансового секторов, по итогам недельных торгов показали рост.

Тем не менее, даже после роста большинство акций котировались значительно дешевле, чем в последний докризисный временной промежуток.

Рассмотрим секцию долевых финансовых инструментов.

Сегмент российских акций и паев в 2019-2020 гг. отличался ростом объемов торгов, но на протяжении первых 3-х кварталов 2020 г. наблюдался спад, одной из причин которого явилась пандемия (рисунок 3).

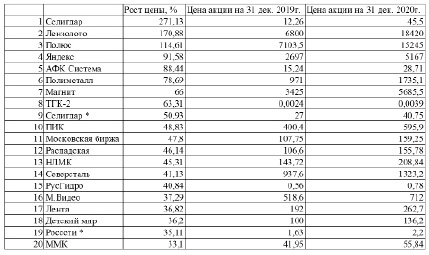

Рассмотрим российский рынок акций, упорядоченный по росту котировок (рисунок 4).

Рис. 4. Топ-20 российских акций по росту котировок

Источник: составлен авторами с использованием данных источников [22, 42]

Наблюдался рост акций торговых посредников и сетей. Карантинные условия повлияли на рост акций крупных продуктовых сетей, таких как «Магнит» и «Лента». Также в топ 20 акций, показавших наибольший рост котировок, вошли акции ПАО «М.Видео» ПАО «Детский мир». Акции «Яндекс» в 2019 г. выросли в цене на39,74%), а за 2020 г. – практически в 2 раза, что убедительно характеризует правильность выбранной владельцами и топ-менеджерами стратегии развития сервиса розничных услуг, востребованного в период пандемии.

Средний рост двадцати наиболее торгуемых акций составил 72,2%. Для сравнения индекс Московской биржи вырос за год на 8%, c 3 045,87 п. до 3 289,02 п. При этом в начале 2021 г. акции продолжили рост, индекс Московской биржи прибавил за это время еще 6%.

Рассмотрим некоторые наиболее инвестиционно-привлекательные российские эмитенты.

ПАО «Газпром». Для компании 2020 – сложной год: кризис, вызванный пандемией COVID-19, значительно повлиял на результаты деятельности предприятий нефтегазового сектора. В первую очередь, экспортные операции компаний были приостановлены, также в течение 2020 г. существенно снижались цены на газ. За 9 месяцев 2020 г. прибыль компании постоянно снижалась и был зафиксирован убыток в размере 39,6 млрд руб. (по российским стандартам БУ) Также негативное влияние на котировки акций оказали события вокруг строительства «Северного потока 2», которое в течение года не раз приостанавливалось и могло прерваться полностью.

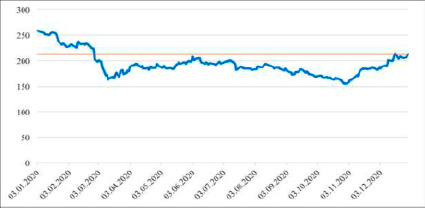

Котировки акций отреагировали на негативный внешний фон, повлиявший на результаты компании, и цена акции снизились в течение 2020 г. на 18,7% (рисунок 5).

ПАО «Лукойл». Компания оказалась в аналогичной ПАО «Газпром» ситуации. Пандемия, вызванная COVID-19, существенно повлияла на результаты ее деятельности, что вилось следствием карантинных ограничений на экспортные операции и падением цен на нефть. Дополнительным неблагоприятным фактором для нефтяных компаний стало заключение сделки ОПЕК+ с дополнительными ограничениями добычи нефти, что непосредственно коснулось ПАО «Лукойл». В результате, по итогам 9 мес. 2020 г. выручка компании значительно снизилась и был и зафиксирован убыток в 13,3 млрд руб.

Котировки акций компании в полной мере отразили влияние неблагоприятных внешних факторов. В результате в течение 2020 г. цена акций уменьшились на 17,8% (рисунок 6).

Рис. 5. Динамика котировок акции ПАО «Газпром»

Источник: составлен авторами с использованием данных источников [23]

Рис. 6. Динамика котировок акций ПАО «Лукойл»

Источник: составлен авторами с использованием данных источника [21]

ПАО «ТМК». В течение 2020 г. на компанию воздействовали как внешние неблагоприятные факторы, так и внутренние положительные факторы. Внешние неблагоприятные факторы связаны с пандемией, которая существенно повлияла на результаты компаний нефтегазового сектора, а те, в свою очередь, заметно сократили инвестиционные программы. В частности, спрос на трубную продукцию ПАО «ТМК» существенно снизился. Это отразилось на выручке и прибыли компании. Однако, к кризису 2020 г. компания подошла в удовлетворительном финансово- экономическом состоянии, обладала значительной «подушкой» ликвидности (по результатам продажи дочернего американского подразделения IPSCO). Часть средств компания направила на погашение долгов и сокращение долговой нагрузки, а часть – на выкуп акций по оферте. Сокращение долговой нагрузки позволило уменьшить потери в результате падения спроса и выручки, а выкуп акций по оферте поддержал котировки акций компании, так как цена оферты была объявлена с премией к текущим на тот момент рыночным ценам. В результате, по совокупности факторов, акции компании выросли за 2020 г. выросли на 10%.

Рис. 7. Динамика объемов торгов облигациями (государственными и корпоративными)

Источник: составлен авторами с использованием данных источников [22]

ПАО «Распадская». Аналогично компании ПАО «ТМК», на ПАО «Распадская» также воздействовали неблагоприятные внешние факторы в комбинации с внутренними факторами роста. Пандемия COVID-19 также оказала негативное влияние на сектор металлургии, где кардинально сократился спрос на сталь и были «заморожены» большинство экспортных операций компаний. Это привело к снижению цен на металлургическую уголь – ключевую продукцию ПАО «Распадская». Это негативно отразилось на финансовых результатах компании и привело к значимому сокращению выручки и кратному снижению прибыли компании. Это, в свою очередь, негативно повлияло на котировки акций компании в первой половине 2020 г. Это косвенно подтвердило тезис, что компания аккумулирует средства для некоего крупного приобретения, и вполне возможно, это приобретение значительного по объему профильного актива, который ранее рассматривался в качестве потенциального драйвера роста в 2020 г.

В ноябре 2020 г. ПАО «Распадская» известила о проведении большой сделки по приобретению компании ОАО ОУК «Южкузбассуголь». 18 декабря 2020 г. на внеочередном общем собрании акционеров компании сделка была одобрена. Эти события способствовали росту рыночной цены акций ПАО «Распадская» (котировки акций компании в 2020 г. выросли на 43,6%).

Проведем аналогичный анализ секции долговых финансовых инструментов.

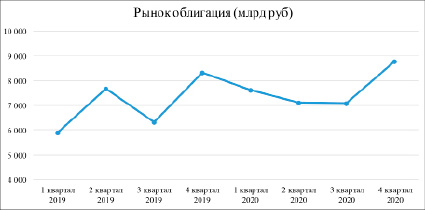

2020 г. оказался успешным для российского рынка облигаций: индекс государственных облигаций Московской Биржи вырос на 8,5%, индекс корпоративных облигаций – на 8,7%. Это меньше, чем до пандемии в 2019 г. (тогда рост составил 20 и 14,5% соответственно), хотя в 2020 г. объем рынка вырос (рисунок 7).

Совокупные вложения в облигации, учитываемые на счетах в российских депозитариях, увеличились почти на треть (+29% против +12% в 2019 г.) и составили 39,5 трлн уб. (практически половина прироста (46%) объема рынка пришлась на сегмент государственных облигаций): Минфин России активно увеличивал заимствования посредством размещения ОФЗ, что позволило привлечь на гросс-основе 5,3 трлн рублей. В результате доля госбумаг на финансовом рынке выросла к концу года до 44% (+0,7%).

Большим по объему капитализации сегментом, на который пришлась примерно четверть прироста (23%), стал сегмент облигаций корпоративных нефинансовых эмитентов. Однако кардинальный прирост в этом сегменте произошел в конце года вследствие масштабных заимствований заемщиков из нефтегазовой и смежных отраслей. Значительный вклад в прирост объема рынка внесли облигации иностранных эмитентов (+1,5 трлн руб.) и заимствования банков (+0,8 трлн руб.),

Банки продолжают оставаться ключевыми инвесторами на российском рынке облигаций. По итогам года их доля в сегменте корпоративных облигаций выросла (+1 п.- до 44%). Традиционно низкая доля вложений банков в облигации конкурентов уменьшилась – до 15% (годом ранее – 18%), сократилась и доля вложений в бумаги иностранных эмитентов (-2 п.- до 31%).

Интерес населения к инструментам финансового рынка сказался на спросе облигаций: доля вложений физических лиц выросла в сегменте облигаций иностранных эмитентов и финансовых институтов (до 17 и 3% соответственно, годом ранее – 15% и 2%), но несколько уменьшилась в сегменте банковских облигаций (24 против 25% годом ранее).

Переход к мягкой денежно-кредитной политике способствовал возобновлению тренда на снижение доходностей российских облигаций (после периода высокой волатильности в марте 2020 г.) Тем не менее, восстановление рынка происходило неравномерно для облигаций различного кредитного качества. Торговля более ликвидным инструментом российского облигационного рынка – ОФЗ – практически не останавливалась даже в самые кризисные периоды (хотя объемы торгов снижались).

Следует отметить, что котировки ликвидных выпусков, как правило, учитывают сложившиеся условия и отражают рыночные ожидания, являясь ориентиром для ценообразования в других сегментах. При этом торговля в этих сегментах «замирает», и в отсутствие реальных сделок котировки не отражают изменившиеся рыночные условия. По мере нормализации ситуации на рынке ликвидность на рынке корпоративных облигаций восстанавливается и доходности начинают отражать реальный уровень спредов заемщиков соответствующего кредитного качества. В прошедшем 2020 г. было несколько периодов, когда сегмент корпоративных облигаций становился менее ликвидным по сравнению с рынком ОФЗ. Такая же ситуация свойственна и для начала 2021 г.

Тем не менее характерной чертой острой фазы корона кризиса в марте-апреле 2020 г. явилась отсутствие волны корпоративных дефолтов на рынке облигаций (во многом благодаря принятым стимулирующим мерам поддержки и регуляторным послаблениям) и связанного с ней резкого роста кредитных спредов.

Заключение

Особенности динамики российских фондовых индексов в период масштабного кризиса 2020 г., вызванного пандемией корона вируса, определили тенденции его дальнейшего развития на ближайшую и среднесрочную перспективы. Основным фактором циклического развития российских фондовых площадок остается их низкое институциональное развитие, невысокая ликвидность, высокая волатильность, что особенно чувствительно для сегмента долевых финансовых инструментов, отличающихся повышенными рисками даже в «спокойные» периоды. События самых последних дней убедительно подтверждают этот тезис. В частности, обвал рынка на утренних торгах 14 декабря – прямое следствие низкой ликвидности рынка и реализации маржин-коллов (снижение доходности диверсифицированного портфеля ниже маржи, покрывающей издержки по его управлению).

Тем не менее, потенциал роста фондового рынка лежит в сфере реальной экономики и определяется факторами экономической конъектуры. По нашему мнению, учитывая размер российского рынка и инвестиционные возможности корпораций-экспортеров, возможно частичное восстановление рынка уже до конца этого года, его стабилизация и рост в первой половине следующего. Более того, снижение активности нерезидентов позволит рынку адаптироваться в направлении развития на собственной основе в условиях преобладания отечественных инвесторов.