Введение

На сегодняшний день, банковская система – системообразующий элемент развития рыночной экономики Российской Федерации. Ключевая задача кредитных организаций – аккумуляция и распределение денежных средств между различными формами субъектов хозяйствующей деятельности, каждый из которых потребляет или производит [9].

Коммерческие банки России имеют тенденцию обслуживать не только население (физическое лицо), но и предпринимательский и корпоративный сектора (юридические лица). В особенности, высокую роль банковская деятельность играет при обеспечении производственной и инвестиционной активности предприятий страны внешними источниками финансирования.

Первоочередной целью корпоративного кредитования для заемщиков в лице коммерческих организаций выступает ускорение реализации товаров и получение прибыли. При коммерческой форме кредита кредиторами выступают хозяйственные организации. Размеры этого кредита ограничены величиной резервных кредитов, передача которых возможна только в направлениях, определенных условием сделки, от предпринимателя, на предприятии которого производят средства производства.

Актуальность научного исследования на тематику «влияние корпоративного кредитования на национальную экономику» обусловлена тем, что корпоративное кредитование юридических лиц (предприятий) является одним из основных направлений кредитной деятельности коммерческих банков страны, выступающих системообразующим элементом национальной финансовой системы.

К тому же, для хозяйствующих субъектов предпринимательства России корпоративное кредитование выступает наиболее популярным и доступным источником финансового обеспечения функционирования бизнес-процессов и операционной деятельности.

Целью научно-исследовательской работы выступает проведение исследовательского анализа особенностей современного этапа развития рынка корпоративного кредитования Российской Федерации и влияние его тенденций на макроэкономическую конъюнктуру национальной экономической системы.

Для этого в рамках научного исследования необходимо решение следующих актуальных задач:

- рассмотреть теоретическую сущность и характеристику понятия «корпоративный кредит»;

- проанализировать практическую роль корпоративного кредитования;

- рассмотреть основные тенденции развития рынка коммерческого кредитования в банковской системе России;

- выделить актуальные проблемы корпоративного кредитования отечественных предприятий;

- рассмотреть основные методы и инструменты системы управления кредитными рисками, которые используются в практике российских коммерческих банков для обеспечения финансовой устойчивости кредитного портфеля.

Материал и методы исследования

Кредит является одной из важнейших категорий экономической науки. За счет кредита временно высвободившаяся стоимость удовлетворяет потребность других субъектов в дополнительных ресурсах.

На современном этапе развития кредитом являются отношения в экономике, связанные с движением стоимости на условиях срочности, возвратности и платности. Данное движение подразумевает передачу стоимости в трех формах (денежной, товарной или смешанной). Это говорит о том, что понятие кредита находится в постоянном движении в связи с последними тенденциями в экономике. Это обуславливает постоянно возрастающую роль кредита в экономике [14].

Корпоративный кредит – это отношения в экономике, связанные с движением финансовых средств от банков до корпоративных клиентов.

Видами корпоративного кредитования могут выступать [15]:

1. Овердрафтное кредитование. Овердрафтный кредит предоставляется для покрытия временного разрыва в обороте денежных средств клиентам, находящимся на расчетно-кассовом обслуживании в Банке.

2. Кредитование операций с аккредитивной формой расчетов.

3. Рефинансирование кредитов сторонних банков.

4. Кредитование лизинговых сделок.

Главным направлением банковских продуктов и услуг для всех коммерческим банков России является коммерческое и потребительское кредитование. По данным на 01.04. 2020 года, структура всех кредитов российских банков выглядит следующим образом [4]:

- всего выдано кредитов на сумму 74,023 трлн рублей;

- кредиты, предоставленные нефинансовым организации – 36,795 трлн рублей;

- кредиты, предоставленные финансовым организациям (кроме банков) – 6,102 трлн рублей;

- кредиты, предоставленные кредитным организациям – 10,022 трлн рублей;

- кредиты, предоставленные государственным финансовым органам и внебюджетным фондам – 0,606 трлн рублей;

- кредиты, предоставленные населению (физическим лицам) – 18,703 трлн рублей.

В современной экономике, за последние годы, практика корпоративного кредитования получает все большую популярность среди заемных источников финансирования производственно-хозяйственной деятельности предпринимательских субъектов.

По мнению многих современных ученых в области финансов и кредитования, под кредитом принято понимать привлечение и размещение на договорных началах свободных денежных ресурсов в форме вкладов и кредитов [1].

Роль кредитного рынка как источника финансирования производственной деятельности предприятий формируется из следующих позиций:

- корпоративное кредитование юридических лиц происходит за счет аккумулирования свободного финансового капитала банковским сектором (коммерческими банками и небанковскими кредитными организациями);

- корпоративное кредитование функционирует для ликвидации образования дефицита финансовых ресурсов и денежных средств у предприятий (с целью повышения объема производства продукции).

Фактически, роль кредитного рынка в национальной экономике Российской Федерации заключается в организации необходимых условий доступа предприятий к базе финансовых ресурсов, позволяющих покрывать и удовлетворять свои потребности в потреблении и производстве. Все эти потребности проявляются в необходимости обеспечения финансирования бизнес-процессов организации и ее операционной деятельности. Под бизнес-процессами необходимо подразумевать все процессы, которые происходят внутри предприятия и формируют общую систему бизнеса.

Результаты исследования и их обсуждение

Поскольку примерно 70 процентов всех кредитов, предоставленные коммерческими банками России, направлены на счета юридических лиц, то соответственно корпоративное кредитование выступает главной банковской услугой, ведь на ее предоставление используется львиная часть банковского капитала.

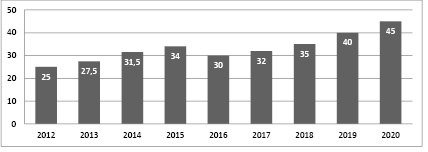

На рисунке 1 изображена динамика рынка корпоративного кредиторам коммерческими банками России в период 2012-2020 гг.

Рис. 1. Динамика объема рынка корпоративного кредитования юридических лиц в России за период 2012-2020 гг., в трлн рублей [2]

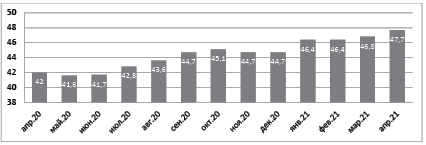

Рис. 2. Динамика объема рынка корпоративного кредитования юридических лиц в России за период кризиса пандемии (апрель 2020 – апрель 2021), в трлн рублей [3]

Рис. 3. Распределение рынка корпоративного кредитования в Российской Федерации по отраслям предприятий-заемщиков на период 2020 года, в % [11]

В периоде с 2012 по 2020 года динамика объема корпоративного кредитования предприятий в России увеличилась с 25 трлн рублей до 45 трлн рублей. При этом санкционный кризис привел лишь к спаду показателей в 2016-2017 гг., но далее рынок банковского кредитования начал постепенно восстанавливаться и увеличивать темпы своего роста.

Более актуальным является анализ динамики корпоративного кредитования юридических лиц в экономике России за период кризиса пандемии коронавирусной инфекции, который начался с марта 2020 года.

На рисунке 2 изображена динамика объема корпоративного кредитования предприятий в периоде с апреля 2020 года по апрель 2021 года.

Кризис пандемии коронавируса стал причиной снижения объема рынка корпоративного кредитования экономики Российской Федерации в период с апреля по июнь 2020 года. Однако показатели уменьшились лишь минимально – с 42 трлн рублей до 41,7 трлн рублей соответственно. Уже начиная с июля 2020 года началось восстановление прироста динамики объема коммерческого кредитования, а в апреле 2021 года установлен новый исторический максимум – 47,7 трлн рублей.

Причиной такого повышенного спроса предприятий на корпоративное кредитование является необходимость ликвидации кассового разрыва (понятия, которое означает недостаток свободных финансов и оборотных средств организаций в случаях, когда производимая продукция еще на реализована, а новый операционный цикл производства требует необходимых ресурсов).

Еще одной характеристикой современного этапа развития корпоративного кредитования в российской экономике является распределение коммерческих организаций по отраслям, в которых они функционируют (рисунок 3).

Рис. 4. Динамика доли просроченной задолженности на корпоративные кредиты юридическим лицам по отношению к общему объему ссудного портфеля банков в России за период 2014-2020 гг., в % [12]

Таким образом, системообразующую роль корпоративное кредитование при развитие предпринимательской деятельности занимает в таких отраслях национальной экономики нашей страны, как торговля, строительство, обрабатывающее производство, транспорт и связь, а также горнодобывающая промышленность.

Актуальными проблемами корпоративного кредитования в банковской системе России выступают:

- непрозрачность финансовой и бухгалтерской отчетности предприятий, выступающих потенциальными заемщиками;

- плохое качество залогового имущества;

- слабый уровень развития малого и среднего бизнеса;

- макроэкономическая нестабильность, включая рост инфляции и замедленные темпы роста экономики;

- неустойчивость валютного и финансового рынков;

- продолжение распространения коронавирусной инфекции.

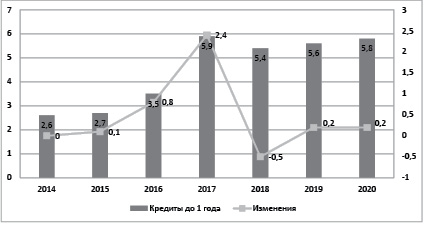

Еще одной проблемой развития рынка корпоративного кредитования в экономике России является рост доли просроченной задолженности юридических лиц в общей структуре кредитного портфеля коммерческих банков (рисунок 4).

В сравнении с 2017 годом в 2020 году доля просроченной задолженности на корпоративные кредиты не увеличилась, а, наоборот, стала меньше на 0,1% по отношению к общему объему ссудного портфеля банков. Однако в периоде с 2018 по 2020 гг. доля просроченной задолженности на корпоративные кредиты увеличилась с 5,4% до 5,8%, что говорит об низкой платежеспособности и финансовой устойчивости отечественных хозяйствующих субъектов.

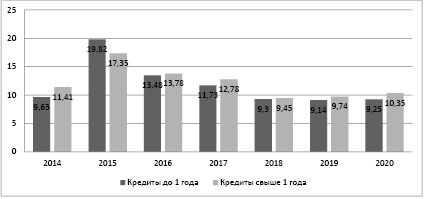

Качественным индикатором развития рынка корпоративного кредитования в российской экономике выступает динамика уровня процентных ставок на корпоративные кредиты юридическим лицам. На рисунке 5 изображена динамика этих процентных ставок.

В периоде с 2015 по 2020 гг. общий уровень процентных ставок на корпоративные кредиты юридическим лицами в России снизился (с 19,82% до 9,25% на кредиты в период до 1 года; с 17,35% до 10,35% на кредиты в период больше 1 года). Однако важно заметить следующую закономерность: это изменение соотношения уровня процентных ставок на краткосрочные и долгосрочные корпоративные кредиты. Если, например, в 2015 году краткосрочные кредиты имели более высокий уровень процентных ставок, то с 2016 года ситуация изменилась.

Рис. 5. Динамика уровня процентных ставок на корпоративные кредиты юридическим лицам в банках России за период 2014-2020 гг., в % [10; 13]

По итогам 2020 года уровень процентных ставок на краткосрочные и долгосрочные корпоративные кредиты незначительно возрос с 9,14% до 9,25% и с 9,74% до 10,35% соответственно. Данная динамика повышения уровня процентных ставок делает корпоративное кредитование менее доступным для коммерческих организаций отечественной экономики.

Поскольку деятельность коммерческих банков в рамках корпоративного кредитования сопряжена с процессом оформления и выдачи денежных средств заемщикам под договорные условия, формируется так званный кредитный риск, от системы качества управления, которым зависит финансовая устойчивость самой организации.

Если российские банки будут упускать возможности формировать эффективно функционирующую систему управления кредитными рисками, тенденции и динамика развития рынка корпоративного кредитования в банковской системе России будет нарушена и ухудшена. Именно поэтому управление кредитными рисками крайне важный элемент в обеспечении развития корпоративного кредитования юридических лиц.

Процесс организации работы в коммерческих банках по управлению кредитными рисками формируется из очередности определенных этапов, к которым относятся [5]:

- формирование стратегии кредитной политики коммерческого банка;

- определение основных классификационных групп кредитов;

- определение структуры кредитного портфеля и оценка его качества;

- формирование резервного фонда под кредитный портфель коммерческого банка;

- проведение риск-менеджмента кредитного портфеля и определение мероприятий повышения уровня его качества.

В системе управления кредитными рисками любого коммерческого банка важны следующие две процедуры:

1. Оценка кредитного риска корпоративного портфеля.

2. Выбор метода управления кредитным риском по конкретной корпоративной ссуде.

К списку наиболее актуальных, популярных и эффективных инструментов и методов управления кредитными рисками в коммерческих банках, адаптированных под современные условия российской банковской системы и развитие их услуг по корпоративному кредитованию предприятий, относятся [6; 7; 8].

1. Диверсификация. Метод, включающий в себя формирование кредитного портфеля при помощи распределение денежных потоков выданных ссуд по различным отраслям и сферам экономики. Также, важным аспектом диверсификации кредитных рисков портфеля является оптимизация структуры выдачи кредитов между физическими и юридическими лицами, а также по различным региональным субъектам Российской Федерации.

2. Секьюритизация. Метод, включающий в себя создание производного финансового инструмента, в основу которого ложится кредитный портфель коммерческого банка или отдельная группа кредитов.

3. Создание резервов. Метод, согласно которому коммерческим банком формируется резервный фонд, позволяющий обеспечить ликвидность, надежность и финансовую устойчивость в случае наступления кредитного риска корпоративного портфеля.

4. Лимитирование. Метод, включающий в себя формирование установленных лимитов на выдачу определенной суммы денежных средств под один потенциальный корпоративный кредит. Данная сумма означает возможный максимальный размер потенциального убытка, который коммерческий банк готов понести в случае наступления случая кредитного риска.

5. Предупреждение кредитного риска. Процедура осуществляется путем идентификации и оценки потенциальных рисков корпоративного кредита на этапе приема заявки от заемщика-клиента.

6. Мониторинг и контроль. Процедура проведения контроля и мониторинга финансовых рисков корпоративных кредитов и займов коммерческого банка, выданных клиентам. Проводится контроль за своевременными платежами по кредитной задолженности с целью стимулирования заемщиков выполнять свои финансовые обязательства.

7. Структурирование сделок. Предоставление корпоративных кредитов на основе правильной структуры, которая должна включать в себя поручительство, обязательное обеспечение кредита имуществом или товарно-материальными ценностями, контроль целевого использования заемных средств и установленный срок кредита, который сопоставим, например, с финансовым циклом компании (если кредит предоставляется юридическому лицу).

Таким образом, руководство каждого коммерческого банка имеет возможность применять следующие инструменты эффективного управления кредитными рисками своего портфеля корпоративной ссудной задолженности, как диверсификация, секьюритизация, лимитирование, создание резервов, предупреждение кредитного риска, мониторинг, контроль и структурирование сделок.

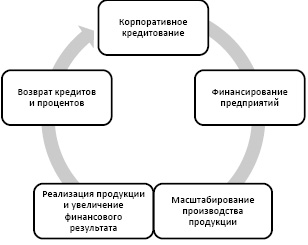

На рисунке 6 можно изобразить цепочку того, как корпоративное кредитование влияет на экономику России.

Рис. 6. Цепочка влияния корпоративного кредитования на российскую экономику (составлено автором)

Рис. 7. Основные направления влияния корпоративного кредитования на национальную экономику (составлено автором)

Исходя из потребности обеспечения непрерывности осуществления кредитного цикла в масштабах национальной экономики следует более четко систематизировать влияние корпоративного кредитования в контексте тех обстоятельств, что:

- кредитование важнейший ресурс развития экономики;

- инструмент реализации не столько текущих потребностей бизнеса, сколько его модернизации и развития;

- средство обеспечения конкурентоспособности в условиях экономических и других угроз и вызовов;

- инструмент мультипликативного влияния не только на конкретный бизнес и его результаты, но и на имеющиеся у него производственные и логистические цепочки;

- инструмент макроэкономического масштаба, обеспечивающий оживление предпринимательской активности, повышение уровня занятости и выравнивания экономического положения территорий.

В этой связи целесообразно подчеркнуть взаимосвязи между состоянием и направлениями развития корпоративного кредитования и происходящими экономическими процессами (рисунок 7).

Выводы

В заключении статьи, можно подвести следующие итоги научного исследования:

1. Корпоративное кредитование предприятий выступает главным направлением коммерческой деятельности банков Российской Федерации, способствуя обеспечение организаций необходимыми финансовыми ресурсами для проведения производственной деятельности.

2. Кризис пандемии коронавируса стал причиной снижения объема рынка корпоративного кредитования с апреля по июнь 2020 года. Однако показатели уменьшились лишь минимально – с 42 трлн рублей до 41,7 трлн рублей соответственно. Уже начиная с июля 2020 года началось восстановление прироста динамики объема коммерческого кредитования, а в апреле 2021 года установлен новый исторический максимум – 47,7 трлн рублей.

3. Актуальными проблемами корпоративного кредитования в банковской системе России выступают непрозрачность финансовой и бухгалтерской отчетности предприятий, выступающих потенциальными заемщиками; плохое качество залогового имущества; слабый уровень развития малого и среднего бизнеса; макроэкономическая нестабильность, включая рост инфляции и замедленные темпы роста экономики; неустойчивость валютного и финансового рынков; продолжение распространения коронавирусной инфекции.

4. Поскольку деятельность коммерческих банков в рамках корпоративного кредитования сопряжена с процессом оформления и выдачи денежных средств заемщикам под договорные условия, формируется так званный кредитный риск, от системы качества управления, которым зависит финансовая устойчивость самой организации.

5. Руководство каждого коммерческого банка имеет возможность применять следующие инструменты эффективного управления кредитными рисками своего портфеля корпоративной ссудной задолженности, как диверсификация, секьюритизация, лимитирование, создание резервов, предупреждение кредитного риска, мониторинг, контроль и структурирование сделок.

6. Фактически, роль кредитного рынка в национальной экономике Российской Федерации заключается в организации необходимых условий доступа предприятий к базе финансовых ресурсов, позволяющих покрывать и удовлетворять свои потребности в потреблении и производстве. Все эти потребности проявляются в необходимости обеспечения финансирования бизнес-процессов организации и ее операционной деятельности. Под бизнес-процессами необходимо подразумевать все процессы, которые происходят внутри предприятия и формируют общую систему бизнеса.