Введение

В стремлении повысить эффективность управления финансовым рисками многие компании формируют информационную базу, содержащую примеры как отечественных. так и зарубежных практик. Руководству компаний важно обращать внимание на то, что проблема риск-менеджмента и, в частности особенности регулирование финансовых рисков фирм некоторые специалисты рассматривают в основном на уровне микрорынка и делового окружения организаций. Соответственно, что при сложившейся тенденции целесообразным и актуальным становится осуществление исследований зарубежного опыта управления финансовыми рисками, а также научных трудов, посвященных данному вопросу. Это даст возможность улучшить не только теоретические аспекты, но и окажет существенное совершенствование практики управления финансовыми рисками организаций.

Целью данной статьи является исследование российского и зарубежного опыта минимизации финансовых рисков

В данной работе применяются такие методы исследования как анализ информации, её изучение, классификация и обобщение, сравнение и обобщение показателей рынка, метод индукции используется для выделения наиболее важных характеристик объекта.

Результаты исследования и их обсуждение

Анализу международных стандартов управления рисками посвящен внушительных размеров объем работ зарубежных и отечественных ученых. Поэтому рациональным решением было бы рассмотреть новые инновационные подходы в области риск-ориентированного регулирования деятельности финансовых институтов.

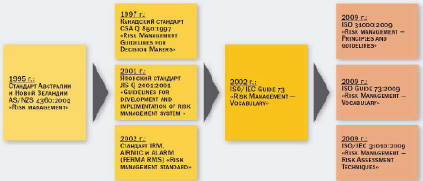

На рисунке наглядно представлена история изменения и внедрения международных стандартов управления рисками, которые заложили основу управления рисками и определили границы его регулирования [2].

Например, существует стандарт, разработанный Комитетом спонсирующих организаций комиссии Тредвея (Committee of Sponsoring Organizations of the Treadway Commission, COSO), называемый «Управления рисками организаций. Интегрированная модель», которая получила достаточно широкое распространение в международной практике управления рисками финансовых организаций [8].

Согласно стандарту COSO, процедура управления рисками включает в себя следующие взаимосвязанные компоненты:

1. анализ;

2. формализация целей и задач;

3. выявление и идентификация возможных рисков;

4. оценка рисков;

5. реагирование на риск;

6. выбор инструментов и механизмов управления;

7. организация связи и обмена информацией;

8. мониторинг.

На практике этот стандарт устанавливает непрерывную связь между целями организации, организационной структурой компании и вышеуказанными компонентами управления рисками [7]. Другими словами, данный процесс направлен на выявление тех рисковых событий, которые потенциально могут повлиять на деятельность организации и события, связанные с этими рисками. Эта зависимость показана на трехмерной матрице, имеющей форму куба.

Крупные отечественные организации и предприятия стали более активно использовать вышеперечисленные стандарты в качестве основы для проектирования и внедрения систем управления рисками, но несмотря на это, менеджмент по управлению рисками, непосредственно в России, остается недооцененным. Причиной является отсутствие профессии риск-менеджера. По этой причине актуальной проблемой становится необходимость разработки общепринятых профессиональных стандартов управления рисками.

История изменения и внедрения международных стандартов управления рисками [2]

Стандарт Федерации Европейских ассоциаций риск-менеджеров по управлению рисками (FERMA) представляет собой коллективную разработку таких организаций, как: Национальный форум по управлению рисками в государственном секторе (ALARM) (2002), Ассоциация управления рисками и страхования (AIRMIC), Институт риск-менеджмента (IRM) [9].

Разница между стандартом FERMA и COSO заключается в части методологии, которая содержится в документах, выпущенных Международной организацией по стандартизации (Руководство ISO/IEC Guide 73 risk Management – Vocabulary – Guidelines for use in standards). Другое определение риска, закрепленное в стандарте – «комбинация вероятности события и его последствий» [7]. Управление рисками направлено на стратегическое управление организацией, целью которого является выявление рисков и управление ими. Отмечается, что управление рисками должно быть встроено в программу мониторинга выполнения задач, которая также включает в себя оценку эффективности реализуемых. Стандарт FERMA определяет, что предприятие сталкивается с четырьмя типами рисков: стратегическими, операционными, финансовыми и рисками опасности.

Историческая практика использования системы управления финансовыми рисками в организациях России незначительна. Это вызвано рядом проблем:

1. использование подходов и методов, которые относятся к устаревшей парадигме управления рисками;

2. недостаточная квалификация и подготовка персонала, который несет ответственность за управление рисками;

3. слабая осведомленность общества;

4. отсутствуем практики управления рисками и надлежащего нормативно-правового обеспечения со стороны государства [6].

Финансовые компании по закоренелым правилам традиционно рассматривают сферу риск – менеджмента как отдельную специализированную деятельность, которая позволяет оперативно отслеживать риски в других сферах и вовремя передавать информацию в соответствующие подразделения.

К более распространенным методам управления рисками в РФ можно отнести следующие:

- статистический анализ

- заполнение стандартных опросных листов

- анализ финансовой и статистической отчетности

- страхование и создание резервов.

На сегодняшний день отечественным финансовым компаниям необходимо разработать парадигму управления рисками, от финансового типа, который используется на сегодняшний день (принятие решений только с точки зрения соотношения стоимостных и прибыльных рисков); далее конкурентного типа (ключевым элементом которого считается конкурентный анализ) и к современному интеграционному типу, в состав которого входит комплекс механизмов управления рисками.

Развитию риск-менеджмента в РФ помогают специальные организации по решениям вопросов, связанных с риск-ориентированным регулированием. Активным участником этого процесса являются международные консалтинговые организации по управлению рисками, которые, проанализировав финансовое учреждение, предлагают способы их минимизации. По этой причине в настоящее время принципиальное значение приобретает формирование общей концепции риск-менеджмента, определение его основных целей, структуры и принципов управления, а также адаптация к современной реальности и прогнозам развития в будущем.

Сравнение характеристики риск-менеджмента в финансовых организациях [1]

|

Российская практика |

Зарубежная практика |

|

Фрагментированный и ситуативный риск-менеджмент: каждое подразделение самостоятельно управляет рисками. В первую очередь это относится к бухгалтерскому, финансовому и ревизионному подразделениям. Частичный риск-менеджмент: управление рисками происходит тогда, когда менеджеры видят в этом необходимость. Сокращенный риск-менеджмент: умозрительное выявление рисков и их страхование. |

Интегрированный риск-менеджмент: координацию управления рисками осуществляет высшее руководство; риск-менеджмент является частью работы каждого сотрудника. Непрерывный риск-менеджмент: управление рисками осуществляется непрерывно. Расширенный риск-менеджмент: анализу подвергаются все риски, вероятность их возникновения и возможность регулирования. |

В отечественной практике существуют инструменты для снижения финансовых рисков, к основным способам, относятся:

Диверсификация – это процесс распределения вложенных инвестиций между несвязанными объектами. В связи с тем, что при диверсификации капитал распределяется между различными видами деятельности, это дает возможность снизить совокупный риск. В то же время следует помнить, что диверсификация снижает максимально возможные потери на одно событие.

Хеджирование – это открытие сделок на одном рынке для компенсации воздействия ценовых рисков равной, но противоположной позиции на другом рынке. Обычно хеджирование осуществляется с целью страхования рисков изменения цен путём заключения сделок на срочных рынках. Данный метод используется предприятиями, которые работают в сфере бизнеса, где движение цен может негативно повлиять на прибыли предприятия.

Способ «лимитирование» используется посредством установления правил в определенном процессе экономической деятельности. Система финансовых регламентов, которые обеспечивают ограничение рисков, может включать:

- максимальный размер (удельный вес) заемных средств, которые используются в хозяйственной деятельности;

- предельный размер вклада в одном банке;

- минимальный размер активов в высоколиквидной форме («ликвидная подушка»);

- предельный размер вложений в ценные бумаги одного эмитента;

- предельный размер товарного (коммерческого) кредита на одного клиента [3, с. 130].

Под резервированием понимается формирование специальных целевых фондов для покрытия убытков в случае неблагоприятного развития событий. Резервные фонды формируются в основном на случай покрытия непредвиденных расходов, невостребованных кредитов, расходов на ликвидацию организации.

Передача риска является более эффективным методом снижения финансовых рисков. Его суть заключается в том, что передаточное предприятие, составляя конкретный договор, передает риск другому предприятию. В случае страхования риск передается страховым компаниям. В результате страхователь снижает риск убытков, к которым привела страховая премия в результате наступления страхового случая, увеличивает экономический капитал [4, с. 45].

В случае аутсорсинга риск передается организациям, которые осуществляют внешнее управление отдельными видами хозяйственных операций.

Избежание риска – это применение действий или рискованных действий, которые полностью исключают данный вид риска. Данный метод применяется в случае, если в результате оценки риска последствия оцениваются как катастрофические, а затраты на минимизацию риска превышают экономический эффект от осуществления операции. В иных случаях при использовании данного метода предприятие полностью лишает себя возможности получения дополнительной прибыли, что негативно сказывается на экономическом [5, с. 216].

Каждый из вышеуказанных инструментов снижения рисков имеет определенные преимущества и недостатки. Ввиду этого обычно используются определенные комбинации инструментов для минимизации рисков.

Заключение

Таким образом, в современных условиях ведущие экономические субъекты не могут пренебрегать необходимость финансового анализа и оценки рисков. Последствия их игнорирования могут быть разрушительными для предприятия в целом. Будущее, как правило, за дальновидными лидерами, которые стремятся грамотно и эффективно управлять не отдельными рисками, а введением методов управления, которые охватывают все предприятие. В конечном итоге управление рисками возвышается на более современный и высокий уровень. Так же хотим отметить, что если принять во внимание вышеуказанный перечень обстоятельств, которые в свое время помешали развитию данного направления в России, то можно смело сказать, что, если принять зарубежный опыт в анализе рисков, их предотвращении и минимизации в отечественной практике, это даст свежие плоды для развития риск-менеджмента в нашем государстве. Таким образом не придется «изобретать велосипед», терпеть потери от чего-то нового, что не прошло через определенного рода практику, а следовать зарубежным методикам, которые уже испытали на себе все методы проб и ошибок и имеют богатый опыт. Обладая достаточно большой информацией об основных рисках своего предприятия, руководство рационально применит зарубежный опыт ведения финансового анализа, а также менеджеры смогут разрабатывать и прогнозировать планы управления рисками с использованием сложных методов.