Введение

Предпринимательская деятельность осуществляется в условиях риска, который с каждым годом возрастает под давлением глобального экономического фона. Реализация любых проектов также подвержена непрерывному структурному усложнению, что определяет поиск приемов и методов по сокращению риска. Рискованность инвестиций может навредить достижению целей предприятия и подорвать его конкурентное положение на рынке [1]. Если для классических проектов существует множество подходов нивелирования риска, то проекты интеллектуальной направленности являются более сложными в процессе своей реализации. Особенно высокий уровень сложности наблюдается в промышленном производстве, интеллектуальные преобразования в котором зачастую следует осуществлять в условиях расширенной диверсификации [2]. Для построения модели управления рисками следует проанализировать ключевые проблемные зоны предприятия.

Комплекс риск-условий на разных стадиях становления, реализации и коммерциализации проектов интеллектуальной направленности должны находиться в постоянном мониторинге для создания действующих систем их выявления и противодействия им. Одним из эффективных способов прогнозирования и управления рисками может стать проведение внутреннего аудита [3]. Стоит отметить, что аудит в риск-менеджменте является не изолированной деятельностью, а должен осуществляться в рамках организационных процессов предприятия. Высокий уровень неопределенности и нестандартный характер реализации интеллектуальной проектной деятельности не позволяет обеспечить достаточную надежность, однако при наличии эффективной аудит-системы возможно обеспечить эффективное стратегическое прогнозирование рисков [4; 5].

Таким образом, аудит должен стать неотъемлемой частью риск-менеджмента, поскольку позволит рационализировать процесс принятия инвестиционных решений на основе данных мониторинга. Для управления рисками при реализации инвестиционных проектов интеллектуальной направленности требуется обеспечить формирование комплексной и эффективной системы управления рисками (СУР). Именно данная система позволит провести оптимизацию бизнес-процессов на основе риск-ориентированного планирования. В рамках риск-аудита помимо мониторинга и планирования необходимо заложить деятельность инвестиционного и проектного менеджмента, а также увязать деятельность с финансовыми процессами. В современных условиях актуальность исследований в данном направлении также подкрепляется требованиями повышения эффективности функционирования отечественного промышленного сектора на основе ускоренного развития интеллектуальной деятельности.

Цель исследования заключается в разработке инструментария анализа рисковых ситуаций и их потенциального прогнозирования, учитывая интеллектуальную направленность проектной деятельности. Для этого предлагается рассмотреть сущность риск-аудита, проанализировать систему управления рисками и предложить комплекс методических действий для оценки проектной деятельности с возможностями принятия управленческих решений на разных этапах.

Материалы исследования

С целью построения авторского инструментария анализа и оценки рисковых ситуаций были рассмотрены экономические и управленческие труды. Доступный комплекс исследований позволяет выработать авторский подход к проблематике, учитывая интеллектуальный характер проектной деятельности. В то же время ограниченность исследований не позволяет сформировать универсальный аппарат, поскольку наблюдается высокая вариативность действий в зависимости от вида деятельности хозяйствующего субъекта и специфики реализуемого проекта.

Экономическое пространство России следует рассматривать с различных сторон, поскольку для более рационального размещения производительных сил требуется обеспечить ускоренный рост интеллектуализации производства. Действующий базис размещения хозяйственных объектов и расслоения рассмотрен в статье [6]. Управление рисками в таком контексте приобретает национальную значимость, что повышает актуальность внедрения СУР для проектов интеллектуальной направленности. Отдельно стоит отметить необходимость развития диверсифицированной экономической жизни промышленного контингента, поскольку именно интеллектуализация промышленности позволит обеспечить рациональное распределение ресурсов. Стратегии диверсификации и сокращения в промышленном предпринимательстве рассмотрены в статье [2]. Инновационные преобразования промышленного производства сопряжены с проблемами реализации инвестиционных проектов, решению которых посвящены многие исследования, однако слабо проработаны подходы, учитывающие инновационные аспекты.

В рамках рационализации инвестиционного анализа требуется использовать системные подходы, учитывающие динамику и неоднозначность экономических взаимодействий, что было рассмотрено в статье [7]. Высокая вариативность и разнородность факторов, оказывающих непосредственное влияние на реализацию интеллектуальных проектов, обусловливает создание специализированных под конкретное предприятие моделей принятия инвестиционных решений. Такая высокая вариативность и неоднозначность порождает корпоративные риски, рассмотренные в статье [3], что оказывает непосредственное влияние и на реализацию проектов интеллектуальной направленности. При долгосрочном планировании деятельности для противодействия корпоративным рискам следует выработать СУР, которая строится на проектном аудите. Деятельность служб внутреннего контроля и внутреннего аудита, рассмотренная в работе [4], должна быть направлена на минимизацию негативных проявлений рисковых ситуаций, в том числе и от проектной деятельности. Для такой минимизации исследователи предлагают различные подходы, однако ключевым элементом является использование мониторинга и выработки множества альтернатив принятия решений при наступлении различных ситуаций.

Значительная часть проблем проектного управления уже тщательно проработана в научно-практических исследованиях, однако с авторской позиции риск-менеджмента интеллектуальных проектов еще не до конца состоялся, поскольку возникает много сложностей, решению которых необходимо посвятить еще множество исследований [8]. Отличие рисков интеллектуальных проектов от классических является более высокая неопределенность результатов, обусловленных не только многообразием рисков, но и организационными, психологическими, личностными и инновационными аспектами реализации проектов.

В исследовании «Аудит стратегических рисков. Практический опыт» [9], которое было проведено в мае 2018 года Институтом внутренних аудиторов, были проанализированы компании из 23 стран (Австралия, Бразилия, Великобритания, Германия, Гонк-Конг, Индия, Испания, Италия, Канада, Китай, Малайзия, Мексика, Нидерланды, ОАЭ, Польша, Россия, Сингапур, США, Тайвань, Турция, Франция, Южная Африка, Япония), осуществляющих внутренний аудит с целью выявления стратегических рисков, в том числе и при реализации проектной деятельности. Было выявлено, что 2/3 стейкхолдеров внутреннего аудита при проведении аудита ожидают более высокой отдачи в области выявления стратегических рисков, что говорит о недостаточности проводимых мероприятий и необходимости совершенствования системы внутреннего аудита. Также наблюдается повышение значимости аудиторских мероприятий при реализации не только капитальных, но и интеллектуальных проектов, в частности в сфере IT или кибербезопасности.

Исследователи справедливо отмечают, что проведение аудита рисковых условий позволяет выявить не только проблемы в документации и внутренних бизнес-процессов предприятия, но и определить ключевые проблемы проектной деятельности. Если аудит бухгалтерской отчетности для выявления неверных действий или недостоверной информации является классическим направлением, то анализ проектной деятельности позволит определить искажения и запас прочности конкретного проекта [10]. Касательно проектов интеллектуальной направленности можно отметить статьи [11; 12], в которых определена специфика методики аудита интеллектуального капитала и отмечены его преимущества для построения системы управления рисками интеллектуального развития. В свою очередь предлагается выделить следующие ключевые проблемы управления рисками при реализации проектной деятельности, связанной с интеллектуальным капиталом (табл. 1).

Таблица 1

Проблемы управления рисками при реализации проектной деятельности, связанной с интеллектуальным капиталом

|

Проблема |

Комментарий |

|

Не соответствие скорости развития СУР и расширения бизнеса. |

Интеллектуальным проектам свойственен высокий динамизм и потенциал расширения, классические СУР не успевают за данными процессами, что приводит к отрыву сферы принятия решений по реализации и развитию проекта от риск-менеджмента. |

|

Несвоевременный анализ рисковых ситуаций проекта. |

Интеллектуальный капитал является сложно прогнозированным элементом, а проектная деятельность в области интеллектуального развития требует специализированного под параметры бизнес-модели мониторинга, который зачастую игнорируется и проводится с запозданием или после окончания проектного мероприятия. |

|

Невозможность использования универсальной методологии оценки риска. |

В зависимости от направленности интеллектуальной деятельности допустимо использования целого множества методологий оценки риска, а также его выявления и прогнозирования. Стоит отметить, что использование интеллектуального капитала подразумевает наличие различных по своей природе рисков, квалифицировать которые возможно лишь обобщенно. |

|

Проектный менеджмент игнорирует инструментарий риск-управления. |

Сложность и объемность проектной деятельности интеллектуальной направленности может негативно сказаться на учет второстепенных элементов и рисков. Пренебрежение руководством риск-управлением не позволяет выявить абсолютный порог прочности проекта. |

|

Недостаточная квалификация специалистов в сфере управления рисками. |

Отсутствие выработанной практики реализации мероприятий по управлению рисками в проектной деятельности интеллектуальной направленности не позволяет наработать достаточную базу для повышения квалификации имеющихся специалистов и наладить обучение будущих кадров риск-управлению интеллектуальными проектами. |

|

Невозможность привлечь всех участников проектной деятельности с целью сформировать единый подход |

Специалисты по управлению рисками на различных стадиях проектной деятельности редко имеют возможность участвовать непосредственно в комплексном процессе принятия управленческих решений по вопросам развития проекта, поскольку это требует преобразования действующих структурных взаимосвязей на предприятии. |

|

Несогласованность управлением рисков вследствие недостаточно развитой коммуникации между структурными элементами проектной деятельности. |

Данная проблема вытекает из предыдущей. Для проектов интеллектуальной направленности необходимо иметь четко согласованную структуру между различными подразделениями, что практически невозможно осуществить при отсутствии устойчивых коммуникационных связей между структурными элементами, принимающих непосредственное участие в проектной деятельности. Данная проблема осложняется невозможностью учесть мнения и предложения специалистов на каждом уровне реализации управленческих мероприятий и при поиске альтернатив развития проектной деятельности. |

|

Большое количество принимаемых решений может ослабить функциональный аппарат риск-управления. |

Реализация проектов интеллектуальной направленности свойственна предприятиям с высоким уровнем инновационности, что обуславливает необходимость принятия значительного количества разнообразных решений, исполнение которых порождает большой объем работы, требует существенных материальных и трансакционных затрат, что может привести к недоиспользованию функционального потенциала риск-управления. |

Составлено на основе [8; 13; 14].

Практика риск-менеджмента проектов интеллектуальной направленности на текущий момент не выработала богатый опыт и применяется практически только на западных предприятиях, обладающих значительными ресурсами для интеграции СУР в проектную деятельность. Однако даже без глубокой интеграции возможно обеспечить «пассивное» управление рисками, направленное на анализ проектных рисков и корректировке проектных мероприятий с целью сокращения общего риска и недопущения «тотальной» рисковой ситуации [9; 14]. В процессе осуществления инвестиционной деятельности предприятие должно не только оценивать проекты на рискованность, но и формировать функциональный аппарат риск-менеджмента для сокращения негативного влияния рисковых ситуаций в процессе реализации каждого отельного мероприятия проекта. Таким образом, проектная деятельность подразумевает системный подход рационализации инвестиционной деятельности на каждом этапе реализации проекта за счет выявления критических величин риска и не допущения достижения оценочных значений текущего риска критической отметки (запас прочности риска) [7; 15].

Результаты исследования и их обсуждение

Действующие методы и модели финансового обеспечения инновационных предприятий с учетом инвестиционных рисков дают приемлемые параметры, однако не позволяют учесть все особенности построения системы управления риском, когда речь заходит об интеллектуальных проектах [1; 5]. Поскольку база риск-менеджмента строится на ключевых положениях анализа риска, то включив в данный аппарат инструменты внутреннего аудита появляется возможность построить более качественную СУР, в рамках которой будет обоснована целесообразность реализации проектной деятельности и появится возможность применять конкретные меры воздействия для снижения риска или поиска его оптимального уровня, учитывая интеллектуальную специфику проектной деятельности. Использование аудита как инструмента анализа рисковых ситуаций позволяет выработать потенциал для их потенциального прогнозирования [10; 16]. Построение модели управления рисками при реализации инвестиционных проектов интеллектуальной направленности осуществляется на основе фрагментации этапов проектной деятельности и разработки мероприятий для рационализации каждого из них.

Наиболее обобщенно следует рассматривать совокупность рисков проектов интеллектуальной направленности как инвестиционный риск, под которым подразумевается вероятность ухудшения запланированных показателей эффективности в связи с наступлением негативных ситуаций. Такой комплекс риск-условий ставит задачу по поиску количественных и качественных оценок риска. В составе авторской модели построения СУР следует комбинировать различные методики оценки риска, позволяющие как выявить потенциально возможные неопределенности и провести анализ причин, их вызывающих, так и основные рисковые факторы, которые способны повлиять на показатели эффективности проекта. Ключевые методы оценки:

1. Количественная оценка: метод логических карт; рейтинговый метод; анализ чувствительности; имитационное моделирование (метод Монте-Карло); анализ устойчивости; анализ альтернативных сценариев (экономико-математический);

2. Качественная оценка: экспертный метод (метод Делфи); анализ альтернатив (аналогий); факторный анализ и т.д.

Зачастую наибольшую результативность будут показывать количественные методы, на основе которых можно выявлять детерминирующие показатели и строить прогнозы. В итоге при первичном выделении потенциальных рисков для проекта интеллектуальной направленности требуется осуществить несколько этапов:

1. Формирование полного перечня рисков (риск-реестр). На данном этапе в классическом варианте риск-менеджмента предлагается спрогнозировать все возможные нежелательные варианты реализации проекта. Учитывая высокий уровень неопределенности и динамизм на разных этапах реализации проекта интеллектуальной направленности, предлагается данный этап детализировать на каждом шаге реализации проекта.

2. Составления перечня рисков для каждого мероприятия с выделением силы фактора влияния. Данный этап подразумевает не просто детализацию рисков на каждом шаге и при выполнении конкретного мероприятия проекта, но и выделения факторов влияния каждого отдельного риска на достижение планируемых параметров.

3. Качественная оценка рисков проекта. На данном этапе следует провести комплексный анализ всех этапов проектной деятельности для выделения наиболее значимых факторов риска не только для конкретного мероприятия, но и для всего проекта в целом. Аудит полученного мероприятия позволит в дальнейшем разработать инструменты для минимизации негативного воздействия данного комплекса риск-условий.

4. Количественная оценка рисков проекта. На данном этапе следует провести расчет показателей всех этапов проектной деятельности для выявления детерминантов и контролем за изменением значений показателей в зависимости от динамики развития проекта. Следует использовать мощный инструментарий экономико-математического моделирования для учета максимального количества факторов при построении прогнозов.

5. Разработка системы управления рисками (СУР). На данном этапе происходит формирование аппарата управления рисками, учитывая интеллектуальную специфику проекта и заранее заданные характеристики. Целью данного управления является реализация мероприятий по минимизации потенциальных рисков проекта.

Стоит отметить, что при оценке риска можно использовать целое множество квалификаций риск-условий, который свойственен инвестиционным проектам. В таблице 2 предлагается рассмотреть классические внутренние источники риска и отметить их влияние на классические проекты и проекты интеллектуальной направленности (сильное – среднее – низкое). Внешние источники являются общими для всех проектов и слабо поддаются управлению, к ним следует отнести следующие ситуации: политическая, экономическая, социальная, экологическая, рыночная, геополитическая, международная.

Несмотря на характерную особенность инвестиционных проектов интеллектуальной направленности, выражающейся в наличии высокого уровня неопределенности и рисков, практически у любого предприятия имеется возможности для рационализации риска. При постановке ключевых параметров проекта любое предприятие формирует матрицу рисков инвестиционного проекта. В итоге на каждом этапе проектной деятельности необходимо обеспечить реализацию следующих мероприятий: 1. Классифицировать и обосновать риск; 2. Провести экспертную оценку риска и его влияние на параметры проекта; 3. Определить мероприятия по минимизации ущерба от риска. Данный подход к оценке рисков в рамках отдельных инвестиционных проектов является абстрактным, однако в зависимости от условий функционирования предприятия и специфики проектной деятельности возможно сформировать конкретный методический аппарат для решения проблемы риска.

Таблица 2

Источники риска и их влияние

|

Риск |

Влияние (КП) |

Влияние (ИП) |

|

Внутренние источники |

||

|

Наличие ошибок в проектной документации |

сильное |

среднее |

|

Разрыв договоров и иные проблемы функционирования с партнерами |

сильное |

среднее |

|

Несоответствующий проекту кадровый потенциал и квалификация сотрудников |

низкое |

сильное |

|

Некомпетентность инвестиционного менеджмента |

сильное |

среднее |

|

Высокая социальная напряженность в компании |

низкое |

сильное |

|

Высокий уровень трансакционных издержек |

среднее |

сильное |

|

Наличие ошибок в стратегии коммерциализации |

сильное |

низкое |

|

Переориентация бизнес-модели предприятия |

среднее |

низкое |

|

Завышенный уровень затрат (издержек) на реализацию проекта |

сильное |

низкое |

|

Нарушение технических характеристик реализации проекта |

сильное |

среднее |

* КП – классический проект; ИП – интеллектуальный проект.

Таблица 3

Авторский инструментарий анализа и прогнозирования рисковых ситуаций при реализации инвестиционных проектов интеллектуальной направленности

|

№ |

Мероприятие |

Длительность |

Инвестиции |

Риск-коэффициент |

|

1 |

x1 |

t1 |

I1 |

R1 |

|

2 |

x2 |

t2 |

I2 |

R2 |

|

3 |

x3 |

t3 |

I3 |

R3 |

|

4 |

x4 |

t4 |

I4 |

R4 |

|

... |

… |

… |

… |

… |

|

Z |

xZ |

tZ |

IZ |

RZ |

Аудиторские мероприятия на первой этапе позволяют выявить сильные и слабые стороны альтернативных проектов, которые доступны к реализации. Учитывая интеллектуальную направленность проектной деятельности, часть изначально нежизнеспособных проектов возможно отложить для дальнейшей реализации в связи с потенциальным появлением новых технологических возможностей. Все управленческие решения должны быть динамичны и опираться на ключевые показатели, подразумевающие экономическую целесообразность проекта, а также задействовать механизм корректировки проектной части. Программа аудита и управления рисками при реализации инвестиционных проектов интеллектуальной направленности предполагает использование труда экспертов, способных оптимизировать управленческое воздействие в разрезе используемых технологий и специфики проекта. Обобщенно авторский инструментарий анализа и прогнозирования рисковых ситуаций при реализации инвестиционных проектов интеллектуальной направленности представлен в таблице 3.

В данной таблице предлагается рассмотреть следующие показатели:

1. Множество рассмотренных мероприятий (x1; x2; x3; x4; …; xZ) определяется на основе аудита инвестиционного проекта и подразумевает решение отдельных этапов. Касательно проектов интеллектуальной направленности следует выделить следующий перечень мероприятий: согласование и проектирование научно-исследовательских работ; поиск источников финансирования; привлечение первоначальных инвестиций; предварительная экспертиза проектной деятельности; разработка технического задания научно-исследовательских работ; проведение теоретического обоснования; проведение экспериментальных работ; оценка и выводы проведенных исследований; анализ научно-исследовательской рыночной базы; проведение практических работ и опытно-конструкторских разработок; разработка технических программ; техническое проектирование; оформление проектной документации; экспертиза инновационных разработок; практическое испытание разработок; привлечение расширенного объема инвестиций; расчет хозяйственной программы; формирование необходимых мощностей (производственных / интеллектуальных); привлечение квалифицированных кадровых ресурсов; привлечение трудовых ресурсов; начало хозяйственной программы; реализация разработанного продукта; анализ рынка; модернизация проектной деятельности; расширение деятельности; ликвидация проекта. Таким образом, ключевым отличием реализации классического проекта от интеллектуального является обширное количество мероприятий научно-исследовательской направленности и расширенный анализ рынка технологий.

2. Длительность каждого мероприятия (t1; t2; t3; t4; …; tZ) рассчитывается в начале проектной деятельности и подлежит пересмотру на каждом последующем мероприятии. В случае выявления риска повторов отдельных мероприятий или увеличения сроков реализации требуется ввести риск-удлинения. Данный риск следует учитывать в составе риск-коэффициентов каждого мероприятия.

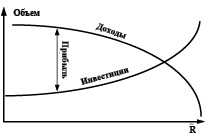

3. Объем инвестиций для каждого мероприятия (I1; I2; I3; I4; …; IZ) задается изначально для реализации инвестиционного проекта. Однако в связи с введением риск-коэффициента требуется учитывать потенциальное увеличение потребностей в инвестициях, что может негативно сказаться на итоговых результатах проекта. Увеличение инвестиционных потребностей и потенциальное сокращение прибыли является наиболее значимой угрозой. Процесс влияния риск-коэффициентов на объем инвестиций и прибыли графически представлен на рисунке 1. При этом стоит учитывать, что прибыль будет поступать только на мероприятиях, связанных с реализацией проекта, а объем инвестиций на всех этапах проекта подвержены влиянию риск-коэффициента.

Рис. 1. Влияние риск-коэффициентов на объем инвестиций и прибыли

4. Риск-коэффициент должен включать в себя рисковые параметры, которые могут оказать непосредственное влияние на реализацию инвестиционного проекта. К таким рискам следует отнести: риск увеличения сроков реализации и повторов (риск-удлинения); классические рыночные риски; риск удорожания; технологический риск, а также риски, связанные с интеллектуальной спецификой проекта. На основе комплексного анализа эксперты могут сформировать риск-матрицу для каждого мероприятия и определить диапазоны разброса показателей эффективности. Предлагается выделить следующие границы риска:

• Абсолютный риск: R = {0,9 – 1}. Проект нежизнеспособен на текущий момент, может привести к значительному ущербу и не рекомендуется к реализации.

• Критический риск: R = {0,7 – 0,9}. Проект высокорискованный, может привести к значительному ущербу и не рекомендуется к реализации.

• Риск выше среднего: R = {0,5 – 0,7}. Допустимый риск для реализации уникального интеллектуального проекта. Проект с большой вероятностью окупится, однако может принести минимальной доходностью. Доходность может быть и большой в случае принятия проекта на рынке.

• Средний риск: R = {0,3 – 0,2}. Приемлемый риск для инвестиционного проекта, его наличие является стандартизованной ситуацией для классических проектов, однако в случае с проектами интеллектуальной направленности данный уровень риска достигается не часто. В случае учета всех параметров и рисковых условий данный диапазон риска говорит о высоком потенциале рассматриваемого проекта. Такой риск также может свидетельствовать об удлинении периода окупаемости проекта и о создании определенных условий для периодической бездоходности, что является нормальным для проектной деятельности в условиях повышенного уровня неопределенности.

• Незначительный риск: R = {0,1 – 0,2}. Благоприятный диапазон риска для любых инвестиционных проектов, предложенный уровень риска способствует повышению конкурентоспособности бизнеса и обеспечивает стабильный уровень доходности, соблюдая достижению запланированных показателей на большинстве проектных мероприятий.

• Безрисковая ситуация: R = {0,0 – 0,1}. Абстрактная ситуация, практически не встречающаяся в условиях современного рынка.

На основе аудита риска и составления риск-коэффициентов на каждом шаге реализации проекта появляется возможность получить достаточную информацию не только об эффективности и безопасности инвестирования, но и о возможностях рационализации проектной деятельности. Итогом аудита становится определение текущей справедливой цены инвестиционного проекта интеллектуальной направленности, а также его будущей цены на горизонте инвестирования, учитывая влияния рисковых ситуаций. Рисковые ситуации можно разделить на блоки: хозяйственно-операционный; макроэкономический; финансовый; научно-технологический; юридический. Итогом должен стать отчет по проекту, а также потенциал доходности от его реализации.

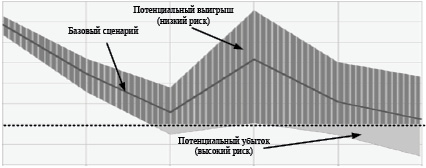

Графический пример реализации инвестиционного проекта интеллектуальной направленности с учетом рисков представлен на рисунке 2.

Рис. 2. Диапазон потоков прибыли от инвестиционного проекта

При этом на рисунке отражен лишь период получение прибыли, базовый сценарий предусматривает средний или приемлемый риск, потенциальный выигрыш учитывает сокращение риска, а потенциальный убыток свидетельствует о возможном увеличении риска. Таким образом, можно получить информацию о целесообразности реализации проекта с учетом

Итогом аудита и построения качественной оценки интеллектуального проекта является возможность принять управленческое решение о привлечении инвестиций, а также какой комплекс мероприятий требуется провести для достижения запланированных результатов. Для этого допустимо использовать различные методики, например, методики аудита интеллектуального капитала, позволяющие сформировать перечень факторов создания стоимости интеллектуального капитала проекта или компании в целом [11; 16]. На текущий момент обеспечение инвестиционных вложений в интеллектуальные ресурсы является основным источником прогрессивного экономического развития, следовательно, инновационные преобразования становятся ключевым элементом достижения коммерческого успеха предпринимательской деятельности [17]. Реализация же риск-аудита инновационных проектов становится актуальным направлением в бизнес-среде, однако он сопряжен с низким уровнем доступности статистической информации и невозможности проведения аналогий с похожими проектами. В то же время методы измерения риск-коэффициентов можно свести к универсальному инструментарию, что позволит обеспечить сопоставимость различных мероприятий альтернативных проектов и их итоговые результаты между собой [13,18].

В рамках исследования также стоит отметить, что при долгосрочном планировании мероприятий инвестиционного проекта требуется внести поправку на конкретное допущение, что в результате изменения факторного риск-влияния со временем произойдет и изменение параметров (показателей) проекта на конкретных этапах его реализации. В то же время аудиторские процедуры, производимые на каждом мероприятии проектной деятельности, позволят максимизировать отдачу от реализуемого инвестиционного проекта и сократить нежелательные экстерналии, в частности совокупные трансакционные издержки, наиболее свойственные интеллектуальным проектам. Для управления рисками следует разработать не только архитектуру проектной деятельности в рамках действующих стратегических нормативов предприятия, но и выработать согласованную культуру риск-аудита, которая в полной мере позволит повысить вероятность обнаружения потенциальных угроз и минимизировать или полностью нивелировать их негативное влияние [3,19,20].

Заключение

Эффективность управления рисками при реализации инвестиционных проектов интеллектуальной направленности зависит от качества мероприятий по оценке и оптимизации комплекса риск-условий. С авторской позиции отмечено, что необходимо использовать системный подход для реализации риск-аудита и рассматривать управленческое воздействие на каждом мероприятии проекта. Аудит таких инвестиционных проектов позволяет контролировать инвестиции уже на этапе первичного планирования и в дальнейшем прогнозировать их потребность. Целесообразно разрабатывать методическую основу для каждого отдельного проекта, которая способна учесть весь спектр рисковых условий. При корректном подходе к риск-аудиту возможно предусмотреть потенциальные проблемы и принять меры, позволяющие их избежать путем рационального управления рисками. Полученный перечень рисков с учетом качественного и количественного анализа позволит детализировать их воздействие на каждом шаге проектной деятельности.

В результате исследования была сформирована модель мониторинга и оценки риска инвестиционных проектов интеллектуальной направленности, основанная на использовании риск-коэффициентов и их влияния на реализацию проекта. Использование данного инструментария под специфику конкретного проекта позволит прогнозировать проектные мероприятия, учитывая их интеллектуальный фактор и высокий уровень неопределенности. В случае успешного учета рисковых условий и их использования для поправки плановых показателей появляется возможность выработать способы рисковой оптимизации в рамках стратегий риск-менеджмента. Отмечено, что корректировка и минимизация рисковых условий наиболее актуальна в современных условиях экономического развития, когда мониторинг риска непрерывно усложняется, а их влияние на инновационные проекты только возрастает. В то же время без проектной деятельности интеллектуальной направленности невозможно говорить о поступающем экономическом развитии, поскольку именно интеллектуальный капитал и инновационные преобразования являются ключевыми детерминантами прогресса экономики, науки и общества.

Ограничение данной модели заключается в сложности расчета риск-коэффициентов, которые необходимо адаптировать для каждого отдельного предприятия, учитывая специфику его деятельности. В дальнейшем возможно осуществить практическое рассмотрение данной модели на конкретном инновационном предприятии для проверки ее жизнеспособности и выработки методического аппарата.