Введение

Внешняя среда – наиболее сложный объект управления, казалось бы, не подверженный влиянию управленческих воздействий, так как включающие её факторы носят объективный характер. Тем не менее пассивное поведение на рынках, неумение выстраивать отношения с органами отраслевого и территориального управления, договариваться с партнёрами и конкурентами приводит к значительным потерям любого экономического субъекта, вне зависимости от отрасли производства или вида деятельности. При этом потенциал этой среды заложен в тех возможностях, которые смогли увидеть в ней работники (руководители) самого экономического субъекта. Цель работы – на примере отрасли и конкретного предприятия показать, какие факторы внешней среды и как возможно использовать для наращивания потенциала внешней среды предприятия сельскохозяйственного машиностроения. Для достижения данной цели использованы методы монографический, абстрактно-логический, сравнительный, расчетно-конструктивный и методы экономического анализа. Информационную базу исследования составили данные Федеральной службы государственной статистики Российской Федерации (Росстат), в т.ч. по Алтайскому краю и Республике Алтай, материалы Министерства сельского хозяйства Алтайского края, нормативно-правовые акты.

Результаты исследования

Согласно широко известным исследованиям [11] внешняя среда любого экономического субъекта делится на рыночную (поставщики, потребители, конкуренты), административную (нормативно-правовое регулирование и поддержка со стороны государственных и муниципальных органов управления) и публичную (население территории размещения).

Рыночным потенциалом, по нашему мнению, следует считать разницу между стратегическими целями и фактическими показателями по ёмкости и сегментам рынка и долю рынка определенной продукции на определенной территории, которую предприятие готово «отстоять» у конкурентов или освоить при их отсутствии. По тому же показателю предлагается оценивать и экспортный потенциал предприятия, который в сельскохозяйственном машиностроении во многом определяется наличием у предприятия связей с иностранными компаниями-производителями аналогичного оборудования.

Современный мировой рынок становится всё более динамичным, на нём наблюдается опережающий рост товарообмена и снижение темпов роста национального производства, повышается скорость обновления товарного ассортимента и видов услуг. В результате установившихся устойчивых технологических связей между машиностроительными предприятиями разных стран на современном мировом рынке в общем объеме товарооборота до 2020 года нарастала доля промежуточных продуктов и сокращалась доля конечных изделий [16]. В 2020 году сложившиеся экономические связи стали рушится. Многие страны закрывали предприятия из-за эпидемиологической ситуации, в результате чего в нашу страну стали с задержкой поступать импортные комплектующие, а стабильно устойчивый рост курса иностранной валюты ограничил возможности отечественных партнеров приобретать импортные товары.

В то же время разрыв многих товарных цепочек и небывалый протекционизм отечественных товаропроизводителей со стороны своих правительств и транснациональных компаний, с одной стороны, осложняет международный товарообмен, с другой, формирует новые возможности, позволяющие искать и находить новых покупателей, с третьей, искать внутренние резервы для повышения своей конкурентоспособности даже на отечественном рынке сельскохозяйственной техники и оборудования. Поэтому одним из главных принципов наращивания потенциала внешней среды предприятия является поиск новых потребителей, и в первую очередь – за счет экспорта своей продукции.

Однако основными потребителями отечественных предприятий сельскохозяйственного машиностроения остаются российские потребители. В России – самый низкий уровень энергообеспеченности среди наиболее крупных производителей зерна: по расчетам экспертов «Россельмаш» на один зерноуборочный комбайн в России приходится 700 га, в США – 63 га, во Франции – 53 га [15]. Это увеличивает расчетную нагрузку на единицу техники. В России и странах СНГ она гораздо выше, чем в развитых странах: тракторы 9-й серии (400−560-сильные машины) в США нарабатывают в среднем 600−700 тыс. моточасов в год, в России и странах СНГ – по 2,5−2,7 тыс. моточасов. На полях России используется 60% физически устаревших тракторов, 45,6% – зерноуборочных комбайнов и 44,6% – кормоуборочных комбайнов. Из-за нехватки техники и высокого уровня ее износа аграрии нарушают сроки уборки урожая и, как следствие, – почти в 2 раза снижают урожайность. Поэтому её показатели несопоставимы с теми же европейскими данными: в ЕС урожайность зерновых – в среднем 69,2 ц/га, в России – 21,1 [17].

Основной причиной технической отсталости являются низкие доходы производителей сельскохозяйственного сырья и отсутствие свободных денег в экономике страны. Несмотря на государственную поддержку, подавляющая их часть не может приобрести новую технику и в результате изнашивает только что приобретенную за 4−5 лет вместо нормативных 10 лет, пытаясь, «оживить» и залатать её самостоятельно, минуя сервисы, приобретая конрафактные китайские аналоги вместо оригинальных запчастей от производителей эксплуатируемой ими техники. Специалисты компании John Deere в России выявили, что сельхозтоваропроизводители эксплуатируют приобретенные у них комбайны 15-16 лет назад.

Степень технической оснащенности определяется платежеспособным просом. Наиболее высок он у крупного бизнеса, возделывающего от 20 тыс. га и более. Его представители могут позволить себе брать банковские кредиты на приобретение техники, т.к. по условиям кредитования залоговой базой может быть только основные средства не старше 5 лет. Поэтому на предприятиях сельскохозяйственного машиностроения растет спрос на более мощную технику для зерновиков, работающих на экспорт, т.к. их становится все больше: за последние 3 года средняя мощность реализованных двигателей тракторов возросла до 700 л. с., комбайнов – до 600 л. с., длина рабочих агрегатов, в частности зерновых жаток, – до 15 м [7].

Весь средний (от 3,0 до 20,0 тыс. га) и малый бизнес (от 0,5 до 3,0 тыс. га) уже закредитован и брать новые кредиты банковская система им не позволяет. Что значительно сужает рынок предприятий сельхозмашиностроения. Микро-бизнес (до 3,0 тыс га), занимающийся, как правило, производством нишевых (эксклюзивных, производимых в малых объемах) культур, вообще не обеспечен новой техникой и покупать ему её не на что.

Государство в лице федеральных и региональных органов управления и муниципальный уровень, представленный как административными, так и представительными органами является самым главным институтом, определяющим условия жизнедеятельности экономического субъекта. Клейнер Г.Б., Тамбовцев В.Л., Качалов Р. М. обосновали взаимную необходимость государства и бизнеса, их взаимные ожидания (рис. 1).

Американский социолог И.М. Валлерстайн утверждает, что свободного рынка, на котором конкурируют производители и где спрос, предложение, стоимость рабочей силы регулируются «невидимой рукой», никогда не существовало. Всегда капитализм стремился к монополии и опирался на государство [5, с.160]. Модели управления государствами последних лет это подтверждают особенно наглядно.

Рис. 1. Взаимные ожидания государства и руководителя экономического субъекта (составлено автором по [10])

Исследования российских и зарубежных ученых позволили выявить следующие ограничения, препятствующие росту стратегического потенциала современных предприятий сельскохозяйственного машиностроения:

- региональные ограничения. Предприятия регионального значения могут обладать высокой монопольной властью в связи с отсутствием конкуренции в регионе в силу специфики географического расположения или региональных барьеров для предприятий из других регионов. Несмотря на свою низкую эффективность, они могут поддерживаться, в том числе из-за своей высокой социальной значимости для региона [9];

- институциональные ограничения – недостаточно развитая судебная система, не дающая полноценной защиты прав собственности и гарантий выполнения обязательств по контрактам, что содействует сохранению высокого уровня теневой экономики и низких стимулов к выходу из нее [14];

- финансовые ограничения. Ограниченный доступ к финансовым ресурсам небольших предприятий сдерживает накопление основного капитала. Крупным компаниям легче получить кредиты и вообще и на более выгодных условиях [18].

Для наращивания стратегического потенциала в данных условиях предприятию необходимо соблюдать принципы социальной значимости (ответственности) для территории размещения и покрытия процессов инвестирования собственными ресурсами, что обеспечит ему поддержку со стороны государственных и муниципальных органов управления и банковской системы.

Государственной программой Российской Федерации «Развитие промышленности и повышение ее конкурентоспособности» перед промышленностью ставится задача «эффективного саморазвития на основе интеграции в мировую технологическую среду» [1]. В сельхозмашиностроении, согласно стратегии развития отрасли субсидии на эти цели оказываются опосредованно – через сельхозтоваропроизводителей [2]. Согласно постановлению Правительства Российской Федерации от 27.12.2012 № 1432 «Об утверждении правил предоставления субсидий производителям сельскохозяйственной техники», «косвенная» поддержка позволяет приобретать технику с 20%-ной скидкой.

В 2017 году субсидирование сельскохтоваропроизводителей при покупке сельскохозяйственной техники и оборудования сокращенно на 10% (с 25 до 15) от общего объема, в 2018 году – субсидии стали облагаться налогом на добавленную стоимость, и только в 2019 г. размер господдежки увеличился на 1,5 млрд руб., а в 2020 г. оставлен на прежнем уровне.

В Алтайском крае в рамках Постановления 1432 за пять лет объемы поддержки возросли в 1,3 раза, а количество приобретаемой с этой поддержкой техники – в 2 раза, в том числе почвообрабатывающей – в 3 раза, что позволило приобрести более 1314 единиц почвообрабатывающей, посевной, иной техники и оборудования (таблица).

Итоги реализации постановления Правительства Российской Федерации от 27.12.2012 № 1432 «Об утверждении Правил предоставления субсидий производителям сельскохозяйственной техники» на территории Алтайского края

|

Показатели |

2015 г. |

2016 г. |

2017 г. |

2018 г. |

2019 г. |

За 2015 – 2019 гг. |

2019 г. к 2015 г., % |

|

Приобретено сельскохозяйственной техники в рамках реализации постановления № 1432, ед. |

672 |

1 512 |

1 248 |

1 196 |

1 314 |

5942 |

195,5 |

|

в т. ч. тракторов |

143 |

129 |

116 |

93 |

111 |

592 |

77,6 |

|

Зерноуборочных комбайнов |

200 |

307 |

218 |

208 |

220 |

1153 |

110,0 |

|

Кормоуборочных комбайнов (в т. ч. прицепные) |

10 |

18 |

8 |

26 |

9 |

71 |

90,0 |

|

Почвообрабатывающая, посевная, иная техника и оборудование |

319 |

1 058 |

906 |

869 |

974 |

4126 |

305,3 |

|

Стоимость техники, млн. руб. |

2 400 |

4 200 |

4 040 |

3 600 |

4 705 |

18945 |

196,0 |

|

Объем субсидий из федерального бюджета на возмещение затрат производителям сельскохозяйственной техники, приобретенной алтайскими сельхозтоваропроизводителями, млн руб. |

810 |

1 490 |

926 |

1 077 |

1 039 |

5342 |

128,3 |

Примечание. Данные Министерства сельского хозяйства Алтайского края

В 2019 году по стране просубсидировано на 37% больше закупок сельхозтехники, чем в 2018 году, что позволило сельским товаропроизводителям приобрести со скидкой 111 тракторов, 220 зерноуборочных комбайнов и 9 кормоуборочных комбайнов. Регион стал лидером по приобретению сельхозтехники [4].

В государственной программе «Развитие сельского хозяйства Алтайского края» с 2013 года реализуется самостоятельная подпрограмма «Техническая и технологическая модернизация, инновационное развитие агропромышленного комплекса» в 2019 году выделено 93,137 млн руб., что позволило приобрести техники и оборудования на 432, 5 млн руб., в том числе 56 тракторов К-744 алтайской сборки, 21 посевной почвообрабатывающий комплекс и 17 единиц иной техники, в том числе дисковые бороны и жатки.

Значительное влияние оказывают несвязанная поддержка в области растениеводства, поддержка начинающих фермеров и льготные условия кредитования и краевой и федеральный лизинг. Поддержка начинающих фермеров (по ставкам не более 5% годовых) возросла в 2018 году почти в 2 раза, а в 2019 году вернулась на уровень 2015 года, число операций с сельскохозяйственной техникой посредством лизингового фонда также осталось почти неизменным, т.к. сдерживается ростом уровня кредиторской задолженности (за 5 лет на 14,1%). Именно поэтому за последние пять лет покупка посевной техники за свой счет, т.е. без привлечения средств государственной поддержки, сократилась на 18,6%.

Но объем государственной поддержки несопоставим с потребностями сельского хозяйства в новой технике и никак не способствует технологическому обновлению самой отрасли. Уровень обеспеченности сельскохозяйственных организаций техникой остаётся практически неизменной, энергообеспеченность сельскохозяйственных организаций на 100 га посевной площади за последние 5 лет сократилось на 7,3%, значительно уступая данному показателю в развитых странах [12]. Потребность крестьян в технике и оборудовании остается объективно высокой. Поэтому основным принципом наращивания вненего потенциала должно стать активное участие предприятия в любых государственных программах, обеспечивающих поддержку технического и технологического перевооружения и цифровизации отрасли. В рамках программы субсидирования скидок на технику, предусмотренной постановлением Правительства России № 1432за 2015-2019 годы получено государственных субсидий более чем на 426 млн рублей. При этом на каждый вложенный государством рубль пришлось 0,4 рубля собственных средств.

Количественный недостаток техники компенсируется приобретением энергонасыщенной, высокопроизводительной техники и внедрением ресурсосберегающих технологий, использующих комбинированные почвообрабатывающие и посевные агрегаты. В растениеводстве Алтайского края внедряются ресурсосберегающие технологии, в том числе технологий strip-till, no-till, системы точного земледелия с использованием комплекса космической навигации. Площадь их использования составила более 3,9 млн. га, в том числе технология strip-till – 18,0 тыс. га, no-till – 400,0 тыс. га, системы точного земледелия с использованием комплекса космической навигации ГЛОНАСС – около 660,9 тыс. га. Их применение диктует необходимость скорейшего внедрения в производство машиностроительных предприятий оборудования и запасных частей, адаптированных к цифровым технологиям.

Потенциал рынка продукции ЗАО «РЗЗ» далеко не исчерпан. Кроме Алтайского края его продукция поставляется в 65 регионов Российской Федерации. На национальном рынке отдел маркетинга завода и Торговый дом «Алмаз» работают практически во всех федеральных округах.

Регионы наибольшего потребления – Красноярский край, Иркутская, Омская области, Республика Башкортостан, Воронежская, Орловская, Саратовская, Тамбовская, Ростовская области, Краснодарский край. Расширение географии поставок обеспечивается за счет гибкости ассортиментной политики, учитывающей потребительский спрос.

Однако техника и запчасти, во-первых, представлены не во всех регионах: нет взаимодействия с потребителями Ивановской области, республик Карелия и Коми, Архангельской области, г. Севастополя, республик Калмыкия и Крым, Ингушетия, Карачаево-Черкесия, Северная Осетия – Алания, Чечня, Камчатского края и Сахалинской области, что следует считать потенциалом для наращивания продаж; во-вторых, объемы продаж техники за эти годы снизились в 26 регионах страны, в т.ч. в Тюменской области – -0,91%, в Амурской области – -0,79%, в Тамбовской, Самарской областях и в Пермском крае – на 0,35%, что требует усилий по восстановлению своей доли рынка.

Основными конкурентами, реализующими на территории России запасные части для сельскохозяйственной техники, являются Торговый Дом «Нижегородский», (г. Нижний Новгород), «Сельхозтехника» (г. Богородск), «АСМ Запчасть» (г. Рубцовск), «Фирма Юрий» (г. Саратов), ОАО «Светагромаш» (г. Ставрополь), «АгроТехСервис» (г. Киров).

Система сбыта продукции ЗАО «РЗЗ» настроена на работу с крупными оптовыми покупателями, находящимися в разных регионах страны. Основными являются VIP покупатели – «Югкомплект», «Бизон», «Агроснаб» и др., крупные покупатели – «Агробеспечение», «Агрокомплект» и др., средние покупатели – «Ставропольснаб», «Агросервис» г. Саратов и др., мелкие покупатели: «Псковагромаш», «Деталь», Созонов Т.Н. и др.

Конкурентами для предприятий сельскохозяйственного машиностроения являются не только поставщики зарубежной техники и оборудования (по данным Министерства сельского хозяйства в 2017 году на российском рынке было реализовано 68% импортных тракторов, 22% – зерноуборочных и 21% – кормоуборочных комбайнов [13]), многие зарубежные компании стремятся локализоваться, т.е. разместить часть своего производства в России. И чем выше курс американской валюты относительно национальной, тем выше это стремление. По мнению экспертов ассоциации «Росспецмаш», средний уровень локализации зарубежных производителей сельскохозяйственной техники и оборудования в нашей стране составляет не более 20%, а с учетом доли российского производства компонентов для них, – не более 10% [8]. Правительством ставится задача к 2030 году снизить уровень локализации в 2 раза [3]. Автор считает, что российским предприятиям следует активнее переходить на производство комплектующих частей для производителей зарубежной сельскохозяйственной техники и оборудования известных брендов – компонентов общего назначения – элементов гидравлики, электроники, подшипников: сегодня производство комплектующих, т.е. промежуточной продукции, является мировым трендом развития. Главное – соблюдение требований качества, предъявляемых производителями основного оборудования: в силу низкого уровня технической оснащенности многим отечественным предприятиям сельскохозяйственного машиностроения редко удается в долгосрочном серийном процессе стабильно поддерживать должный уровень качества [17]. А, значит, перенимать их стандарты качества.

В силу низкой платежеспособности отечественных земледельцев предприятия сельскохозяйственного машиностроения активно наращивают экспорт. В частности, ЗАО «РЗЗ» увеличивает экспорт в республики Средней Азии (страны СНГ, ЕАЭС). Наиболее активно готовая техника и, особенно запасные части к ней экспортируются в Казахстан и с годами объем продаж нарастает.

Учитывая, что в Республике Беларусь высоко развито собственное сельскохозяйственное машиностроение, основным экспортным потенциалом предлагается считать рынки Монголии, Азербайджана, Таджикистана, Туркменистана и Армении, которые все больше интегрируются в единое экономическое пространство с Россией. К их природно-климатическим условиям необходимо адаптировать технику, а к национальной специфике – методы её продвижения.

В экономической сфере практически всех стран идет процесс консолидации ограниченных ресурсов и стремление экономических субъектов к повышению эффективности их использования, что является основой для успеха в конкурентной борьбе и заставляет бизнес искать заложенный в них потенциал. Особенно актуальной эта проблема встала в связи с резким оттоком капитала из экономики нашей страны и «вымывание» из экономики денежных средств.

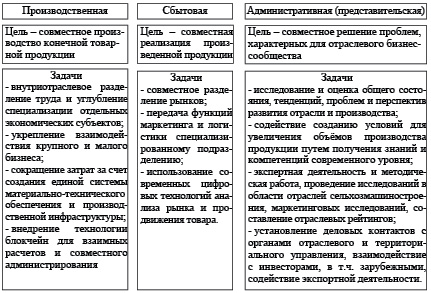

Неблагоприятная бизнес-среда заставляет предприятия сельскохозяйственного машиностроения искать потенциал в таких внешних институтах, как кооперация, которую следует рассматривать в трех аспектах – производственная (промышленные кластеры), сбытовая (единая дилерская сеть) и административная (предпринимательские объединения) (рис. 2).

Рис. 2. Виды кооперации предприятий сельскохозяйственного машиностроения и задачи объединений (составлено по [6])

ЗАО «РЗЗ» с 2003 года является членом «Алтайского союза промышленников и предпринимателей», что позволяет ему активнее развивать международные связи; с 2007 года – в входит в Ассоциацию «Росагромаш», объединяющую крупнейшие сельхозмашиностроительные предприятия России, что позволяет руководству завода принимать активное участие в формировании отраслевой политики; с 2010 года – в некоммерческое партнерство «Алтайского кластера сельскохозяйственного машиностроения» (НП «АлтаКАМ»), что позволило принять участие в выработке единой технической политики в сфере сельхозмашиностроения для реализации подпрограммы «Аграрное машиностроение» межрегиональной инновационной программы освоения высокотехнологичной гражданской продукции на предприятиях промышленного комплекса Сибирского федерального округа «Сибирское машиностроение». А главное – войти в единую систему замкнутого цикла производства сельскохозяйственной техники и оборудования, получив тем самым дополнительный гарантированный рынок сбыта; в 2010 году в структуре НП «АлтаКАМ» создан торговый дом «Алмаз», занимающийся сбытом произведенной участниками кластера продукции; один из собственников предприятия является депутатом Государственной думы Российской Федерации и членом совета «Росспецмаш», что позволяет предприятию оставаться на передовых рубежах отраслевого развития.

Основным принципом, на котором должна строиться производственная кооперация, должно стать соблюдение договорных отношений, включающих единые требования к организации производства и качеству продукции при соблюдении сроков её поставки.

Выводы

Внешний потенциал предприятия формируется из рыночного потенциала, потенциала взаимодействия с государством и взаимодействия с партнерами и конкурентами. Рыночный потенциал – это разница между стратегическими целями и фактическими показателями по ёмкости и сегментам рынка и доля рынка определенной продукции на определенной территории, которую предприятие готово «отстоять» у конкурентов. Потенциал взаимодействия предприятия сельскохозяйственного машиностроения заложен в государственной поддержке, которая оказывается преимущественно опосредованно через поддержку технической оснащенности сельскохозяйственных товаропроизводителей. Ходя объем этой поддержки несопоставим с потребностями сельского хозяйства в новой технике и уровень обеспеченности ею остаётся практически неизменным, значительно уступая развитым странам. Переход крупного аграрного бизнеса на энергонасыщенную, высокопроизводительную технику и внедрение ресурсосберегающих технологий, использующих комбинированные почвообрабатывающие и посевные агрегаты диктует необходимость скорейшего внедрения в производство машиностроительных предприятий оборудования и запасных частей, адаптированных к цифровым технологиям.

Конкурентами для предприятий сельскохозяйственного машиностроения являются поставщики зарубежной техники и оборудования и локализовавшиеся зарубежные компании. Потенциал общения с ними заложен в возможности сотрудничества. В силу низкой платежеспособности отечественных земледельцев предприятия сельскохозяйственного машиностроения активно наращивают экспорт. Потенциал рынков особенно высок в странах Средней Азии. В экономической сфере практически всех стран идет процесс консолидации ограниченных ресурсов и стремление экономических субъектов к повышению эффективности их использования. Потенциалом в данном случае является кооперация – производственная (промышленные кластеры), сбытовая (единая дилерская сеть) и административная (предпринимательские объединения).