В настоящее время инновационный процесс является основным двигателем развития экономики страны, и становиться широкомасштабной областью знаний. То есть, на современном этапе развития экономика, с условием её дальнейшего развития при помощи инноваций в различных спектрах данного понятия, может называться «инновационной», а также имеет прямую тенденцию к приросту числа и объёмов инноваций. Данная тенденция сопровождает весь процесс экономического и финансового прогресса.

Венчурное финансирование, в первую очередь, является экономическим разделом инвестиций. Важность любого вида инвестиций в экономику различных государственных и частных предприятий и отраслей невозможно недооценивать. Главной особенностью венчурного инвестирования стоит отметить возможность финансирования на любом этапе инвестиционного проекта предприятия. Так, например, даже на начальной стадии развития проекта, когда у предпринимателя появляется необходимость в инвестировании, есть возможность появления инвесторов, которые готовы пойти на риск, заинтересовавшись идеей.

Венчурное инвестирование предполагает высокую степень риска, в первую очередь. Данный вид предпринимательства направлен на использование инноваций (технологических нововведений, прогрессивных научных достижений, технических новшеств), которые ранее не были задействованы на практике.

Венчурный инвестор осуществляет финансирование в инвестиционный проект, в большинстве случаев, в долгосрочной перспективе (до 7 лет). Учитывая международную статистику венчурного бизнеса, инвестиционные вложения в основном вкладываются в развитие малых и средних предприятий, которые ориентируются в своей деятельности на использовании наукоёмких продуктов и создании новых технологий. История знает множество успешных компаний, которые брали своё начало через подобный вид инвестирования (Microsoft, Intel, Apple Computers и т. д.).

В России также развивается венчурный бизнес. Существуют различные венчурные фонды, которые осуществляют свою деятельность на определённых площадках деятельности. К таким фондам относятся Runa Capita, Admitad Invest, Kite Ventures и другие. Данная сфера только начинает стабильно входить в экономику страны, поэтому главной целью исследования является изучение динамики венчурного инвестирования в России.

К главным особенностям венчурного финансирования можно отнести:

1. Финансовые активы, предоставляемые инвестором, могут быть не подкреплены какими-либо гарантиями и сроками. Риск и ответственность в случае провала проекта несут все участвующие стороны (как предприниматель, так и инвестор).

2. Долгосрочное отсутствие удовлетворительного показателя ликвидности в следствии долгосрочного характера окупаемости проекта.

3. Самые рисковые инвестиции, в большинстве случаев, направлены на самые передовые сферы научно-технического прогресса.

4. Венчурный инвестор принимает участие в управлении проектом, а не ограничивается предоставлением финансовых ресурсов. Инвестор занимается консультированием руководителей проекта, предлагает помощь в поиске нужных контактов и договорённостей. Данная особенность приводит к снижению риска провала проекта, а также повышает шансы на получение прибыли.

Если рассматривать венчурное финансирование на макро- и микроуровне, то можно выделить следующие факторы. На микроуровне венчурные инвестиции представляют собой основной источник развития и получения прибыли, тогда как на макроуровне инвестиции направлены на развитие и модернизацию хозяйства, расширение производства, а также являются основой предпосылкой для перестройки экономики в целом.

При этом, стоит отметить, венчурное инвестирование также оказывает влияние на социально-экономический сектор страны. Например:

– помощь в решении различных экологических проблем, а также проблем охраны окружающей среды;

– создание новых рабочих мест;

– общее развитие социальной сферы страны.

Инновации, движимые инвестиционными вложениями, являются залогом развития и модернизации производства, а также поднимают на новый уровень общую конкурентоспособность экономики страны. Венчурное инвестирование оказывает прямое воздействие на инновационный прогресс и, как следствие, тесно связан с правами на интеллектуальную собственность. Если говорить точнее, венчурное финансирование несет задачу коммерциализации и продвижения интеллектуальной собственности. При условии участия венчурного инвестора в деятельности компании появляется возможность осуществлять трансферт этой собственности.

Ранее говорилось о значениях венчурного финансирования на различных уровнях экономики. Стоит добавить, что на макроуровне венчурное инвестирование оказывает настолько существенное влияние, что без него, зачастую, экономическое развитие страны не достигает необходимого уровня эффективности. Это объясняется тем, что данные инвестиции, в первую очередь, направлены на расширение производственных возможностей и мощностей, модернизацию научно-технического процесса, а также создание такого типа производства, при котором на выходе получается продукт с усовершенствованными или диаметрально новыми и современными потребительскими свойствами.

Если говорить о венчурном финансировании как о системе, то стоит обратиться к понятию национальной инновационной системы. НИС – представляет собой деятельность и результат совокупности различных по целям подразделений, которые осуществляют производство и коммерческую реализацию разного вида национальных знаний (университеты, институты, компании) и производств научных технологий. Данные подразделения обеспечены полноценным структурным комплексом институтов взаимодействия (правового, финансового, социального), а также имеют различные политические и культурные особенности (или другие формы национального наследия).

Увеличение совокупности венчурных инвестиционных фондов и вложения их денежных средств в экономику страны даёт возможность предпринимателям такую финансовую поддержку, которую не могут обеспечить банки. Кроме того, уже упоминалось, что компания, получающая венчурное финансирование, обеспечивает себя опытом самого венчурного инвестора (опыт управления, ведение бухгалтерской и финансовой документации, маркетинг продукции, налаживание производства и т. д.), а также они имеют возможность через него наладить необходимые связи для будущего развития. Основной целью венчурных фондов, в первую очередь, является увеличение стоимости компании, в которую они решили вложить свои денежные средства, за счёт укрепления её позиций на рынке и повышения конкурентоспособности с развитием и расширением проекта.

Стоит обратить внимание, что венчурные фонды также являются посредниками между научной сферой, инновационными сложениями, производством и различными сегментами рынка. Они способствуют созданию предпосылок для повышения национальной безопасности различных сфер государства (экономика, военная сфера, промышленность и т. д.), а также обеспечивают создание новой инновационной структуры для развития промышленности и хозяйства. В этом и кроется основа механизма развития экономики за счёт венчурных инвестиций.

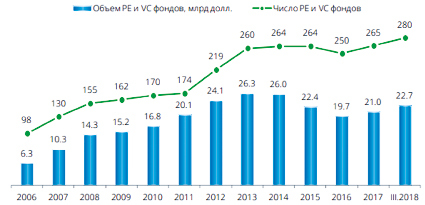

Переходя на анализ динамики венчурного инвестирования в России можно отметить, что по итогам 2017 года была зафиксирована положительная динамика совокупной капитализации фондов инвестиций в акционерный капитал (PE) и венчурных фондов (далее VC). Стоит сказать, что это первый положительный сдвиг, начиная с 2013 года. Прирост составил порядка 2,5 млрд долл. Кроме того, более 75 % данного сдвига обеспечили фонды, которые были созданы при гос поддержке.

Забегая вперед, стоит отметить, что тема государственного участия в той или иной мере проходит красной нитью при разговоре о каждом из ключевых аспектов индустрии прямых и венчурных инвестиций – будь то фонды, инвестиции или выходы.

Не смотря на не самые оптимистические ожидания, которые прогнозировались участниками фондов и экспертов индустрии, в 2017 году количество вступивших на рынок новых участников заметно увеличилось. Было зарегистрировано около 25 новых фондов. В противовес ранее сказанному, можно ответить, что участие государства в данном случае не несло в себе решающего значения. Хотя, порядка 25 % от числа новых фондов и были зарегистрированы как фонды с участием гос капитала. Для сопоставления можно привести результаты за 2016 год – на рынке появилось 22 фонда, однако фонды с гос участием составили 14 % от общего числа.

Около 91 % всех новых зарегистрированных фондов были отмечены как фонды, основанные на участии российских частных предпринимателей. И это определённо позитивная тенденция для рынка венчурного инвестирования. Кроме того, в данном сегменте наблюдается преобладание частной инициативы (18/22 фондов).

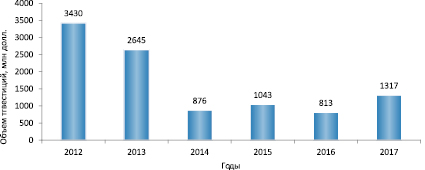

Однако, как видно из рис. 1, динамика вложений инвестиционных фондов всё ещё ниже, чем в периоды 2012–2013 гг. и сильных сдвигов не наблюдается. Однако, учитывая ситуацию на рынке и появление новых фондов есть возможность дальнейшего продвижения структурных подразделений, что вызовет скачок в финансировании новых проектов.

Рис. 1. Динамика объёма венчурных инвестиций в России

Рис. 2. Действующие PE и VC фонды

В целом ситуация в сегменте PE фондов остается непростой. Как видно из диаграммы с 2014 года отток фондов превалирует над появлением новых, при этом из всего суммарного объёма отслеживаемых в статистике PE-фондов активность по сделкам за последние пять лет проявляли в среднем лишь на 29 % фондов прямых инвестиций. В сегменте венчурных фондов аналогичный показатель составил 35 %.

Государственный сектор не теряет свою активность как полноценный участник венчурного рынка. На долю фондов с государственным участием приходится около 28 % всех фондов. На ситуацию не повлияло даже снижение показателя совокупной капитализации данных фондов, начиная с 2013 г.

Также можно отметить активность среди новых фондов, созданных в виде инвестиционного товарищества. В данном случае, при участии различных РВК у них появилась возможность уменьшить тенденцию к снижению совокупности фондов с участием государственного капитала.

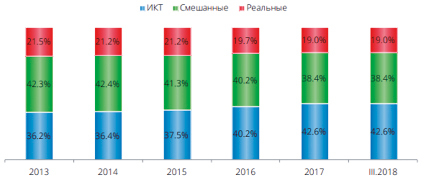

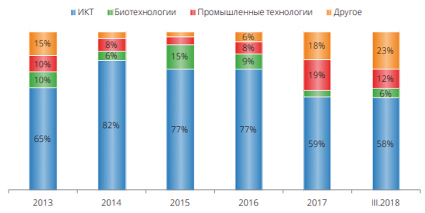

Важно уточнить, что большинство венчурных фондов, вкладывая свои финансовые средства в развитие разных проектов, отдают предпочтение определённым сферам деятельности. Так, как видно из рис. 3, по итогам последних 3 лет по предпочтениям фондов преобладал сектор ИКТ (Информационно-коммуникационные технологии). Тогда как фонды с государственным участием и по настоящее время остаются основным источником финансирования инвестиций в реальный сектор экономики или отдают предпочтение смешанным отраслям. Доля участия фондов с государственным участием в данных секторах по сравнению с другими фондами составила около 89 %.

Рис. 3. Отраслевые предпочтения венчурного финансирования в России

Учитывая данную тенденцию, можно сказать, что приведённая статистика не даёт каких-либо конкретных выводов о смене или конкретном направлении деятельности и интересов новых венчурных фондов. Однако, можно предположить, что столь значительный интерес в развитии сектора ИКТ и смешанных отраслей, который составил более 80 %, может быть вызван появлением самых новых технологий в данных секторах. Также, принимая во внимание стремительность развития информационно-коммуникативных технологий, данный сектор со статистической точки зрения является самым низкорискованным для финансовых вложения венчурных фондов.

Кроме того, можно с точностью утверждать, что прогнозируемый специалистами инвестиционной сферы «бум», который должен был произойти на рынке венчурных фондов, себя не оправдал. Или же, небывалый подъём и сверхпоказатели активности венчурных фондов ещё ожидает российскую экономику. Потому как за период в последние 5 лет совокупная капитализация и объём инвестирования венчурных фондов в России существенных изменений не претерпели.

По ожиданиям на 2018 год, к работе должны приступить созданные госкорпорацией «Ростех», госкорпорацией «Роскосмос», госкорпорацией «Росатом», публичным акционерным обществом «Объединённая авиастроительная корпорация», акционерным обществом «Объединённая судостроительная корпорация» специальные подразделения и венчурные фонды, осуществляющие инвестирование в малые инновационные компании – 10.

Рост совокупной капитализации PE и VC фондов, отмеченный в 2017 г., продолжился и по итогам 9 месяцев 2018 г. (чистый прирост (с учетом фондов завершивших свою работу) составил около 1,7 млрд долл.).

Число новых PE и VC фондов, появившихся на рынке в первом полугодии 2018 года было достаточно велико – 21, что уже составило 88 % от числа новых фондов 2017 г.

Доля новых фондов, которые были созданы при участии государственных структур, по прежнему была весьма значительна – около 29 %. Для сравнения – за весь 2017 году на рынок вышло 24 новых фонда. При этом доля новых фондов с участием государственного капитала составила 21 %.

Можно предполагать, что ожидаемый в ближайшие годы активный выход новых фондов, созданных при участии институтов развития, позволит по меньшей мере сохранить или даже приумножить указанное соотношение.

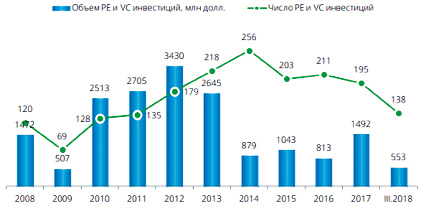

За 9 месяцев 2018 г. объем вложений с участием фондов PE и VC инвестиций составил около 553 млн долл., а число инвестиций с известным объемом – 1384 (37 и 71 % от значений аналогичных показателей 2017 года соответственно).

Рис. 4. Динамика объёма PE и VC инвестиций в России

По-прежнему ключевой тренд в сфере инвестиционной активности на рынке PE и VC – это высокая активность игроков, созданных при участии или по инициативе государства. Так, 51 % от общего числа инвестиций приходятся на Фонд Развития Интернет-Инициатив (ФРИИ), формально сформированный из внебюджетных источников, но инициированный при участии государства. Несмотря на то, что объем части инвестиций Российского фонда прямых инвестиций (РФПИ) не раскрывается, можно прогнозировать, что по итогам 2018 года он станет крупнейшим инвестором в сегменте PE, как и в предшествующем году. Доля инвестиций фондов с участием государства выросла с 2014 г. с 26 до 67 % по состоянию на 9 месяцев 2018 г.

Традиционно лидером по привлечению инвестиций остается Центральный федеральный округ (77 % по объему и 75 % по числу).

В сегменте VC было зафиксировано 130 инвестиций, что составило 72 % от уровня 2017 г. Таким образом можно предположить, что объем VC-инвестиций по итогам 2018 г. будет сопоставим с годом предыдущим.

Рис. 5. Распределение объемов VC инвестиций по секторам экономики

Сектор ИКТ остается традиционным лидером по объемам VC инвестиций и в 2018 году: его доля составила 58 % от общего объема VC инвестиций. Соответственно поддержка других секторов также была инициативой фондов с государственным участием по аналогии с 2017 годом: их доля в объеме VC инвестиций в таких секторах как промышленные технологии и биотехнологии составила 55 %.

Общий объем VC-инвестиций в высокотехнологичных отраслях (биотехнологии, медицина/здравоохранение, промышленное оборудование, энергетика, электроника, химические материалы и экология) составил первом полугодии около 41 % от совокупного объема VC-инвестиций.