Введение

Рынок альтернативного финансирования относится к деятельности по привлечению капитала за пределами действующих финансовых посредников, банков и традиционных рынков капитала и изменил традиционный ландшафт сбора средств. Рынок альтернативного финансирования развивался в основном за счет широкого спектра инновационных инструментов с использованием технологий искусственного интеллекта и онлайн-каналов за последнее десятилетие после кредитного кризиса. Альтернативное финансирование онлайн началось с онлайн-платформ краудфандинга, но быстро вырос с развитием новых онлайн-мероприятий по привлечению капитала, таких как одноранговое кредитование и первичное размещение монет. На онлайн-платформах краудфандинга отдельные лица, учреждения или профессиональные инвесторы собираются вместе, чтобы финансировать творческие проекты, социальные проекты или бизнес. Краудфандинг возник как сочетание двух знакомых концепций: микрофинансирования и краудсорсинга [8]. В краудсорсинге вклады (идеи, контент или услуги) собираются от многих людей для достижения цели. Микрофинансирование – это предоставление очень небольших ссуд очень бедным людям, которые могут испытывать трудности с доступом к финансовым услугам.

Альтернативное финансирование в режиме онлайн выросло и значительно расширилось в инвестиционные, неинвестиционные и кредитные модели, основанные на обещаниях вкладчиков в ответ на их взносы. На кредитную, инвестиционную и неинвестиционную деятельность приходится 96,4%, 3,0% и 0,6% мирового объема альтернативного онлайн-финансирования [6]. Кембриджский центр альтернативных финансов (CCAF) выявил 14 различных моделей, которые значительно различаются по используемым бизнес-моделям, целевым рынкам, динамике рынка, нормативно-правовой базе, управлению, финансовым рискам, стратегиям инноваций и интернационализации [2]. Этот документ посвящен и рассматривает краудфандинг акций, который составляет небольшую долю на мировом рынке альтернативного финансирования, но быстро расширяется. Несмотря на то, что размер краудфандинга акций очень мал по сравнению с моделями на основе долга, регулирующие органы и лица, определяющие политику, уделяют ему все больше внимания. Если рынок краудфандинга акций будет надлежащим образом регулироваться, он потенциально может стать важным источником финансирования малых и средних предприятий (МСП) [4]. Осведомленность общественности, понимание рисков и поддерживающее регулирование могут способствовать развитию этого рынка и увеличению его доли в общей мировой активности.

Целью данного исследования является сравнение альтернативных моделей финансирования, а затем исследовать их последствия для бизнеса и регуляторные изменения в ряде стран.

Материал и методы исследования

Краудфандинг акций превратился в рынок для учредителей, на котором они могут привлекать деньги из своих близких кругов, включая семью, друзей, клиентов и текущих акционеров, а также от большого числа инвесторов в обмен на долю в капитале бизнеса[10]. Частные компании могут привлекать капитал из толпы путем продажи финансовых ценных бумаг, таких как акции, долги, доли дохода и другие, без традиционных финансовых посредников. До краудфандинга акций в стартапы могли инвестировать в основном состоятельные инвесторы с хорошими связями, такие как бизнес-ангелы, венчурные капиталисты и аккредитованные инвесторы. Краудфандинг акций может демократизировать предложение финансовых инвестиций, предоставляя широкой общественности доступ к инвестициям в инновационные компании и потенциальной финансовой прибыли. Кроме того, платформы краудфандинга акций предоставляют возможность людям, которые хотят сделать эффективные инвестиции для обзора воздействия инвестиций. Отличительной особенностью краудфандинга акций является то, что спонсоры обычно не имеют профессионального опыта инвестирования и могут иметь мотивацию, отличную от ожиданий чистой финансовой прибыли.

Краудфандинг акций может, возможно, снизить барьеры и демократизировать доступ к финансированию, восполнив растущий дефицит капитала после мирового финансового кризиса, после которого традиционное финансирование, такое как венчурные инвестиции и долговое финансирование, резко сократилось. В настоящее время он признан альтернативой традиционным источникам финансирования и привлекает внимание предпринимателей, политиков и практиков. Платформы для краудфандинга акций предоставляют предпринимателям возможность уменьшить свою зависимость от социальных сетей и преодолеть географические ограничения. Более того, при определенных обстоятельствах краудфандинг акций может помочь предпринимателям привлечь капитал с меньшими затратами, чем традиционные источники финансирования, в основном по трем причинам:

1) Улучшение сопоставления авторов с спонсорами, которые больше всего хотят инвестировать в свои стартапы.

2) Объединение продажи акций с дополнительными вознаграждениями, такими как как ранний доступ к продуктам или признание.

3) В той степени, в которой информация о краудфандинге, передаваемая инвесторам, больше по сравнению с традиционными источниками [7].

Например, информация об интересе других инвесторов, идеях по модификации продукта потенциальных клиентов и предварительных исследованиях рыночного спроса может повысить готовность инвесторов платить за капитал. Кроме того, затраты на поиск средств и коммуникацию в Интернете ниже. Более высокая конкуренция в предложении финансирования стартапов может снизить стоимость капитала для традиционных источников финансирования на ранних стадиях.

С другой стороны, при краудфандинге акций предприниматели сталкиваются с другими проблемами. Во-первых, предпринимателям необходимо на раннем этапе публично раскрывать информацию о своем продукте, а это может увеличить риск имитации продукта. Другая проблема связана с управлением инвесторами, когда в кампании создателя участвует большой пул инвесторов. Более того, последующее финансирование может быть затруднено при большом количестве мелких инвесторов, а венчурным капиталистам может не понравиться такое рассредоточение. Поскольку трудно контролировать раскрытие информации спонсорами, еще один риск связан с диалогами в сообществе разрозненных спонсоров. Платформы осведомлены об этих проблемах и работают над проектированием структур и предложений для их преодоления.

Рынок альтернативного онлайн-финансирования значительно вырос и обеспечил обширное финансирование на общую сумму 304,5 миллиарда долларов для потребителей, малых и средних предприятий, стартапов и предпринимателей в 2018 году на основе данных, собранных CCAF от основных игроков на рынках альтернативного финансирования в 171 стране в период с марта 2019 по Сентябрь 2019 г. В таблице 1 перечислены альтернативные объемы финансирования по регионам и моделям.

Сам по себе Китай составляет 71% рынка альтернативного финансирования, из которых 215,4 млрд долларов США, за которыми следуют США (61 млрд долларов США) и Великобритания (10,4 млрд долларов США), что составляет 57% от общего европейского рынка в 2018 году. Около 162 млрд долларов США из общего объема составляют финансируется институциональными инвесторами, такими как пенсионные фонды, банки, паевые инвестиционные фонды и семейные офисы. Во всем мире среднее финансирование, предоставляемое учреждениями, составляет 50% с некоторыми отклонениями, такими как США с 85% и Африка и Ближний Восток с 17% и 12% соответственно.

Таблица 1

Объемы альтернативного финансирования по регионам и моделям в 2018 г., долл. США [4]

|

Область, край |

Долг |

% от общего объема альтернативного финансирования |

Капитал |

% от общего объема альтернативного финансирования |

Неинвестиционные |

% от общего объема альтернативного финансирования |

Общий объем альтернативного финансирования, млрд. |

|

Китай |

215,37b |

99,99% |

22,18 млн |

0,01% |

5.80 кв.м. |

0,00% |

215,40 |

|

США |

57,67b |

94,67% |

2,55b |

4,19% |

696,50 м |

1,14% |

60,92 |

|

Соединенное Королевство |

9.31b |

90,77% |

870,19 м |

8,48% |

76,60 м |

0,75% |

10,26 |

|

Европа |

6.60b |

85,48% |

883,32 млн |

11,44% |

237,75 м |

3,08% |

7,72 |

|

Азиатско- Тихоокеанский регион (кроме Китая) |

5,34b |

87,22% |

504,84 млн |

8,25% |

277,28 кв.м. |

4,53% |

6,12 |

|

Латинская Америка |

1,70b |

95,26% |

45,61 млн |

2,56% |

39,05 м |

2,19% |

1,78 |

|

Средний Восток |

754,14 млн |

94,20% |

35,63 м |

4,45% |

10,78 млн |

1,35% |

0,80 |

|

Канада |

705,69 млн |

77,71% |

43,52 кв.м. |

4,79% |

158.94 кв.м. |

17,50% |

0,91 |

|

Африке |

183,76 млн |

87,86% |

11,85 м |

5,67% |

13,53 м |

6,47% |

0,21 |

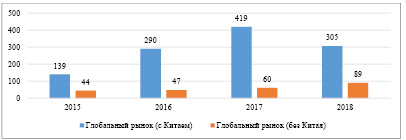

Финансирование в размере 82 миллиардов долларов осуществляется компаниями: Китай лидирует с 49,56 миллиардами долларов, а США и Великобритания – с 16,81 и 5,96 миллиардами долларов соответственно. Мировой объем транзакций снизился с 419 миллиардов долларов в 2017 году, и это снижение в основном связано с падением китайского рынка. Без учета Китая глобальный рынок альтернативного финансирования вырос на 48% с 2017 по 2018 год (рисунок). В таблице 2 перечислены альтернативные объемы финансирования на душу населения, сгруппированные по уровням экономического развития стран в 2018 году.

Данные показывают, что альтернативное финансирование на душу населения значительно различается между развивающимися и развитыми странами, что позволяет предположить, что перспективы демократизации доступа к финансированию еще не были реализованы в места, где это нужно больше всего. США, Великобритания, Латвия, Эстония и Нидерланды входят в первую пятерку стран по показателю на душу населения. Несмотря на то, что общий объем Латвии и Эстонии невысок, высокий уровень принятия и проникновения на рынок выводит их на первые позиции в расчете на душу населения. Неевропейские страны, которые преуспевают в расчете на душу населения, – это Сингапур, Новая Зеландия, Австралия, Израиль и Канада. В некоторых развивающихся странах, таких как Словакия, Словения, Замбия и Нигерия, средства собираются через международные платформы.

Заключение

Один из основных вопросов исследования заключается в том, сделало ли альтернативное финансирование более доступным доступ к финансам и может ли оно привести к большей финансовой доступности. Финансовая интеграция определяется Всемирным банком как доступ людей к финансовым продуктам и услугам, отвечающим их потребностям, и имеет широкий спектр преимуществ, таких как повышение потенциала людей для получения дохода и сокращение бедности. Наличие учетной записи в финансовом учреждении или у поставщика мобильных услуг является показателем финансовой доступности, поскольку позволяет людям сохранять сбережения, получать доступ к кредитам и управлять финансовыми рисками. Одним из показателей финансовой доступности является банковский статус человека, и CCAF попросил респондентов опроса указать количество клиентов, которые не имеют доступа к традиционным финансовым продуктам и услугам или не обслуживаются банковскими услугами. Исходя из 36% ответов, они обнаружили, что самый высокий процент клиентов, не охваченных банковскими услугами, составляет около 18% в Африке и Азиатско-Тихоокеанском регионе, за исключением Китая. В США и Канаде количество клиентов, не охваченных банковскими услугами, минимально, но процент клиентов, не охваченных банковскими услугами, которые имеют доступ к некоторым финансовым продуктам и услугам, составляет 25% и 38% соответственно. CCAF предполагает, что обещание демократизации доступа к финансам еще не выполнено, и это может быть связано с усилиями платформ, чтобы сначала получить легитимность и расширение масштабов деятельности, или с дискриминацией со стороны организаций, число которых также растет на рынке альтернативного финансирования.

Мировые объемы альтернативного финансирования, млрд долларов США [2]

Источник: CCAF (2020), «Сравнительный отчет глобального альтернативного финансового рынка»

Таблица 2

Объемы альтернативного финансирования на душу населения в мире [2]

|

20 лучших стран |

Страна с высоким доходом |

На душу населения (долл. США) |

Страна с доходом выше среднего |

На душу населения (долл. США) |

Страна с низким уровнем дохода |

На душу населения (долл. США) |

Страна с низким доходом |

На душу населения (долл. США) |

|

1 |

США |

186,88 |

Армения |

62,35 |

Молдова |

16,66 |

Руанда |

0,93 |

|

2 |

Соединенное Королевство |

155,93 |

Грузия |

51,73 |

Монголия |

11,91 |

Таджикистан |

0,52 |

|

3 |

Латвия |

132,12 |

Самоа |

8,94 |

Индонезия |

5,42 |

Уганда |

0,39 |

|

4 |

Эстония |

120,77 |

Ботсвана |

6,84 |

Никарагуа |

2,53 |

Либерия |

0,18 |

|

5 |

Нидерланды |

104,83 |

Тонга |

6,59 |

Замбия |

2.35 |

Сьерра-Леоне |

0,18 |

|

6 |

Сингапур |

88,61 |

Албания |

6,25 |

Филиппины |

1.09 |

Малави |

0,13 |

|

7 |

Израиль |

81,70 |

Болгария |

5,75 |

Гондурас |

0,95 |

Идти |

0,11 |

|

8 |

Финляндия |

68,72 |

Перу |

4,95 |

Тимор-Лешти |

0,95 |

Гаити |

0,10 |

|

9 |

Новая Зеландия |

56,54 |

Казахстан |

4,76 |

Эль Сальвадор |

0,73 |

Танзания |

0,10 |

|

10 |

Кипр |

53,32 |

Колумбия |

3,88 |

Кения |

0,68 |

Мали |

0,07 |

|

11 |

Литва |

48,92 |

Коста-Рика |

3,60 |

Камбоджа |

0,61 |

ДРК |

0,06 |

|

12 |

Австралия |

46,68 |

Бразилия |

3,21 |

Украина |

0,60 |

Буркина-Фасо |

0,04 |

|

13 |

Монако |

40,61 |

Парагвай |

3,15 |

Соломоновы острова |

0,51 |

Мадагаскар |

0,03 |

|

14 |

Швеция |

29,27 |

Аргентина |

2,90 |

Зимбабве |

0,43 |

Мозамбик |

0,02 |

|

15 |

Дания |

24,97 |

Малайзия |

1,96 |

Индия |

0,40 |

Непал |

0,01 |

|

16 |

Канада |

24,54 |

Македония |

1,94 |

Камерун |

0,40 |

Бенин |

0,01 |

|

17 |

Словения |

17,74 |

Мексика |

1,85 |

Боливия |

0,30 |

Афганистан |

0,01 |

|

18 |

Франция |

16,81 |

Гватемала |

1,64 |

Кыргызстан |

0,27 |

Бурунди |

0,00 |

|

19 |

Чили |

15,44 |

Иордания |

1,29 |

Сенегал |

0,23 |

Гамбия |

0,00 |

|

20 |

Германия |

15,39 |

Румыния |

1.06 |

Вьетнам |

0,18 |

южный Судан |

0,00 |

Модели краудфандинга на основе акционерного капитала и недвижимости имеют самый высокий процент клиентов, обслуживаемых банками, тогда как балансовое потребительское кредитование имеет самый низкий процент.

В то время как есть статьи, исследующие перспективы демократизации краудфандинга на основе вознаграждений, исследования по краудфандингу на основе акций ограничены. Демократизирует ли краудфандинг акций доступ к финансам для удаленных предпринимателей или инвесторы в краудфандинг акций, как и традиционные инвесторы, чувствительны к географическому расстоянию между ними и местоположению потенциальных инвестиций. Используя выборку из одной из ведущих платформ краудфандинга в Австралии, ASSOB, авторы обнаружили, что инвесторы из стран базирования чувствительны к дистанции, а иностранные инвесторы – нет. Вероятность инвестирования в краудфандинговые проекты инвесторов из страны базирования, как аккредитованных, так и розничных, уменьшается по мере увеличения расстояния между ними и потенциальным предприятием[9]. Эмпирические данные показали, что помимо удаленных предпринимателей, женщины испытывают трудности с доступом к финансированию на рынках капитала. Делает ли краудфандинг акций демократичным доступ к финансам для женщин, используя выборку из одной из ведущих платформ краудфандинга в Великобритании, Seedrs, и показать, что гендерное разнообразие больше на платформах краудфандинга акций, чем на традиционных рынках финансирования предпринимательства[11]. С другой стороны, другое исследование показывает, что вероятность успешного привлечения средств путем краудфандинга акций не выше для женщин и предпринимателей из числа меньшинств. Необходимы дополнительные исследования того, преуспеет ли краудфандинг акций в демократизации спроса и предложения в финансировании предпринимательства. Дальнейшие исследования могут быть сосредоточены на других недостаточно представленных или недостаточно обслуживаемых группах (которые различаются по возрасту, полу, социально-экономическому статусу, этнической принадлежности, географии или религии) на рынках финансирования предпринимательства. Дальнейший анализ может помочь выяснить, преуспевают ли финансируемые предприятия и развиваются ли они аналогично предприятиям, привлекающим капитал через традиционные каналы.