Введение

Динамика макроэкономических показателей развития Российской Федерации фиксирует следующие значения. Валовый внутренний продукт за 2020 год составил более 106,97 трлн руб., за 2019 год – более 109,24 трлн руб. Отрицательная динамика формировала снижение на 2,08%. Товарооборот розничной торговли за 2020 год составил 3,9 трлн руб., что на 0,7% больше, чем в 2019 году. Доля электронной торговли в показателе оборота ритейла в 2020 году составила 9,6%, что в 1,6 раза больше удельного веса в 2019 году (6,04%). Оценка периода с 2010-2021 гг. отражает рост доли e-commerce с 1,6% в 2010 году до 11% (2021 г. – по прогнозам экспертов) [2]. Трансформация модели розничной торговли, каналов продаж конечным покупателям на сегодняшний день носит системный характер и требует совершенствования регулирования этой сферы, в том числе, в рамках антимонопольного законодательства. Формирование «пятого антимонопольного пакета» правовых инструментов направленно на пресечение возможностей злоупотреблений крупными компаниями в интернет-среде. Цифровой антимонопольный контроль в электронной торговле становится закономерным этапом развития системы управления отраслью.

Цель представленного исследования – оценка необходимости учета «сетевого эффекта» в части совершенствования «пятого антимонопольного пакета» законов, направленных на регулирование цифровых рынков и связанного с ними информационного пространства в Российской Федерации.

Материал и методы исследования

Статистической информацией стали данные Федеральной службы государственной статистики Российской Федерации, данные Ассоциации компаний Интернет-торговли. В качестве основных методов исследования применялись общенаучные методы: анализа, синтеза, сравнения, экстраполяции.

Результаты исследования и их обсуждение

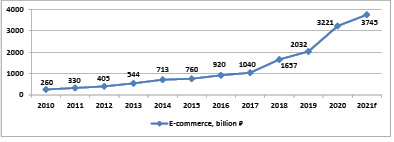

По результатам исследований Ассоциации компаний интернет-торговли в январе – феврале 2021 года оборот онлайн-торговли в Российской Федерации составил 431,3 млрд руб [14]. В анализе LfL рост показателя составил 44%. В 2020 году объем рынка e-commerce составил 3 221 млрд руб.[14], что формирует прирост по сравнению с прошлым годом в 58,5%. В разрезе данного показателя 440 млрд руб. приходилось на трансграничную торговлю и 2781 млрд руб. – на внутренние онлайн-продажи. Весьма актуальным для прошлого года является исследование приростов оборота интернет-торговли в периоды усугубления эпидемиологической обстановки [3]. Так, выделяют две волны COVID-19, коррелирующих с увеличением онлайн-продаж. Данная тенденция обусловлена периодом жестких ограничений весной 2020 года, связанных с режимом самоизоляции, цифровых пропусков на передвижение по городу, штрафов за нарушение установленных правил нахождения дома. За 2018 год объем российского рынка онлайн-торговли достиг 1,657 трлн руб. В 2017 году этот показатель был существенно меньше – 1,041 трлн руб. [6]. Соответственно, объем оборота электронной торговли за последние три года увеличился более, чем в 3 раза. Ежегодный прирост за этот период составлял в среднем 20% [14]. По прогнозам АКИТ, в 2021 году объем рынка онлайн-торговли может увеличиться на 16%, до 3,7 трлн руб. (рисунок 1).

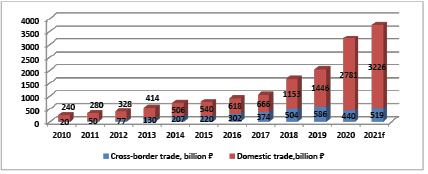

Сегмент электронной торговли экспертами рассматривается в разделении на внутренний и трансграничный. Соответственно, представляет интерес оценка динамики оборота внутренней электронной торговли и оборота трансграничной электронной торговли [4]. Оборот внутреннего рынка онлайн торговли вырос с 240 млрд руб. в 2010 году до 2 781 млрд руб. в 2020 году (рисунок 2). По прогнозам АКИТ, этот показатель в 2021 году может составить более чем 3,2 трлн руб.[14]. Оборот трансграничных продаж вырос в 22 раза: с 20 млрд руб. в 2010 году до 440 млрд руб. в 2020 году. Величина этого показателя, по прогнозам экспертов, достигнет 519 млрд руб. по завершении текущего года.

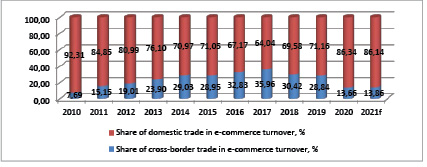

Следует подчеркнуть, что за последние более чем десять лет (с 2010 по 2021 гг.) их структура значительно изменилась. За указанный период доля оборота трансграничной торговли увеличилась с 7,7% в 2010 году до 30,4% в 2018 году. В 2019 году удельный вес трансграничного оборота снизился до 28,8%, в 2020 году – до 13,7%. Эта тенденция, по оценкам экспертов, сохранится и в 2021 году. Доля внутренней торговли, в противовес, снижалась с 92,3% в 2010 году до 64,04% в 2017 году [7]. Следующие три года этот показатель несколько вырос: до 69,6% в 2018 году, до 71,2% в 2019 году, до 86,3% в 2020 году. Динамика доли внутренней и трансграничной электронной торговли наглядно представлена на рисунке 3.

Рис. 1. Динамика оборота электронной торговли в Российской Федерации за 2010-2021 гг. (2021 г. – прогнозные данные)

Источник: составлено автором на основе данных АКИТ [14]

Рис. 2. Динамика оборота электронной торговли в Российской Федерации за 2010-2021 гг. (2021 г. – прогнозные данные)

Источник: составлено автором на основе данных АКИТ [14]

Рис. 3. Динамика структуры оборота электронной торговли в Российской Федерации за 2010-2021 гг. (2021 г. – прогнозные данные)

Источник: составлено автором на основе данных АКИТ [14]

Динамика оборота розничной торговли Российской Федерации в целом и по округам за 2010-2020 гг., млрд руб.

|

2010 г. |

2015 г. |

2016 г. |

2017 г. |

2018 г. |

2019 г. |

2020 г. |

|

|

Российская Федерация |

16 512,05 |

27 526,79 |

28 240,88 |

29 745,54 |

31 579,37 |

33 624,30 |

33 873,37 |

|

Центральный федеральный округ |

5 644,62 |

9 278,38 |

9 531,83 |

10 140,14 |

10 898,93 |

11 678,62 |

11 849,56 |

|

Северо-Западный федеральный округ |

1 544,71 |

2 600,93 |

2 742,44 |

2 922,98 |

3 112,02 |

3 301,99 |

3 418,72 |

|

Южный федеральный округ |

1 482,64 |

2 850,98 |

2 994,48 |

3 120,25 |

3 290,22 |

3 504,31 |

3 534,10 |

|

Северо-Кавказский федеральный округ |

800,29 |

1 503,39 |

1 473,32 |

1 551,26 |

1 548,70 |

1 625,97 |

1 605,51 |

|

Приволжский федеральный округ |

3 002,55 |

4 879,98 |

4 977,62 |

5 219,93 |

5 540,39 |

5 839,68 |

5 786,09 |

|

Уральский федеральный округ |

1 611,28 |

2 484,08 |

2 475,43 |

2 555,72 |

2 706,56 |

2 849,23 |

2 828,39 |

|

Сибирский федеральный округ |

1 768,92 |

2 740,45 |

2 797,01 |

2 920,19 |

2 738,91 |

2 945,97 |

2 944,58 |

|

Дальневосточный федеральный округ |

657,05 |

1 188,60 |

1 248,76 |

1 315,06 |

1 743,64 |

1 878,53 |

1 906,72 |

Источник: составлено автором на основании данных ФСГС РФ (Росстат)

Сегодня статистические данные по обороту электронной торговли не аккумулируются в едином пространстве. Ассоциация компаний Интернет-торговли агрегирует информацию, привлекая к сотрудничеству такие компании, как: ПАО «Сбербанк», ofd.ru, admitad.com. По оценкам аналитиков в настоящее время в России 90 млн человек в возрасте старше 16 лет являются пользователями сети интернет. Динамика этого показателя за год составляет 3 млн человек [16].

Для формирования оценки состояния рынка электронной торговли в Российской Федерации проанализируем динамику развития оборота розничной торговли (таблица) [13]. Данный анализ обусловлен мировым экспертным опытом сравнения оборотов электронной торговли в совокупном объеме ритейла [8, 9].

Абсолютные показатели оборота розничной торговли в Российской Федерации формируют как тенденцию планомерного роста за последние десятилетие (за исключением отдельных округов в 2020 году с учетом COVID-пандемии), так и двукратное увеличение этот период. Так, величина товарооборота ритейла в 2010 году составила 16,5 трлн руб., в 2020 году – 33,9 трлн руб. В его структуре оборот 2019 года пищевых продуктов (с учетом табачных изделий) занимал 48,6% (16,1 трлн руб.) в макроэкономическом разрезе, непродовольственных товаров – 51,4% (17,5 трлн руб.). За полноценный 2019 год в стоимостном выражении оборот розничной торговли составил 33,6 трлн руб., что на 6,5% больше, согласно цепным оценкам темпов динамики. Горизонт последних пяти лет в рамках анализа фиксирует тенденцию роста стоимостного оборота розничной торговли на 22%, в среднем на 5,1% в год (в методике средней геометрической). Цепные темпы прироста составляли: 2,6% в 2016 году по сравнению с 2015 годом; 5,3% в 2017г. по сравнению с 2016г.; 6,2% в 2018г. к 2017г.; 6,5% в 2019 г. к 2018г., что свидетельствует о планомерной, прогнозируемой тенденции роста, что, верифицируется сглаженной аналитикой последних 20 лет [2, 12]. Производство мяса крупного рогатого скота, свинины, баранины, козлятины, конины и мяса прочих животных семейства лошадиных, оленины и мяса прочих животных, в том числе для детского питания, выросло на 11% в натуральных единицах (тоннах). Производство замороженного мяса выросло на 25%. Производство колбасных изделий в оценках физического объема практически не изменилось. Производство продукции консервной промышленности снизилось в среднем 10-12%. Объем производства продукции сельского хозяйства всех сельхозпроизводителей в январе-августе 2020 года составил 2,98 трлн руб., что на 4,2% больше аналогичного периода 2019 года. Структура импорта Российской Федерации: доля продовольственных товаров – 12,5%, доля машин, оборудования – 47,2%.

Интернет-торговля в России в 2020 году всё больше распространяется на регионы: Москва (24,7%), Московская область (8,3%), Санкт-Петербург (7,5%), Свердловская область (2,5%), Ростовская (2,3%), Татарстан (2,1%), Самарская и Нижегородская области (по 1,9%), Красноярский край (1,6%) [6].

Разработка «пятого антимонопольного пакета», включающего инструменты контроля за компаниями-цифровыми гигантами, началась в 2016 году и сегодня находится в стадии завершения. В Правительство данный законопроект был вынесен на рассмотрение в 2019 году. Текущей осенью планируется его передача в Государственную думу РФ. Следует отметить, что изначально Федеральная антимонопольная служба Российской Федерации включила в сферу надзора и контроля социальные сети, мессенджеры, поисковые системы. Это органично отражало современную действительность: торговые сети галопирующим темпами используют омниканальность в своих коммуникациях с потребителем, в том числи, в социальных сетях, приложениях, чат-ботах [5].

Были обозначены критерии доминирования, которые запускали ограничительные меры. Так, сохранялась предельное значение доли на рынке по заключаемым договорам – 35%, владение цифровой инфраструктурой (в том числе программными продуктами), а также «сетевой эффект», отражающий все виды коммуникаций с потребителем (в том числе в формате digital).

Напомним, что согласно ФЗ «О защите конкуренции», доминирующим положением признается положение хозяйствующего субъекта на рынке определенного товара, дающее такому хозяйствующему субъекту возможность оказывать решающее влияние на общие условия обращения товара на соответствующем товарном рынке, и устранять с этого товарного рынка других хозяйствующих субъектов, или затруднять доступ на этот товарный рынок другим хозяйствующим субъектам. При этом, доля на рынке определенного товара закреплена на уровне пятидесяти процентов (при однозначном расчете), или менее чем пятьдесят процентов, если доминирующее положение такого хозяйствующего субъекта установлено антимонопольным органом исходя из неизменной или подверженной малозначительным изменениям доли хозяйствующего субъекта на товарном рынке, относительного размера долей на этом товарном рынке, принадлежащих конкурентам, возможности доступа на этот товарный рынок новых конкурентов либо исходя из иных критериев, характеризующих товарный рынок [1]. Также, согласно закону, цифровым гигантам запрещаются действия, результатом которых являются или могут являться недопущение, ограничение, устранение конкуренции и (или) ущемление интересов других лиц в сфере предпринимательской деятельности либо неопределенного круга потребителей, в том числе: установление, поддержание монопольно высокой или монопольно низкой цены товара; изъятие товара из обращения, если результатом такого изъятия явилось повышение цены товара; навязывание контрагенту условий договора, невыгодных для него или не относящихся к предмету договора; создание препятствий доступу на товарный рынок или выходу из товарного рынка другим хозяйствующим субъектам; нарушение установленного нормативными правовыми актами порядка ценообразования [1].

Мерой воздействия для нарушителей принципов конкуренции, злоупотребляющих своим доминирующим положением на рынке, оставался штраф в размере 0,3-1,0 млн руб. Обсуждения касались удвоения этой величины в случаях пренебрежения участником рыночных отношений требований антимонопольного законодательства, а также повторных злостных неисполнений предписаний антимонопольных органов.

В последней редакции «пятого антимонопольного пакета» были исключены интернет-площадки, мессенджеры, которые сегодня чрезвычайно активно используются продавцами товаров и услуг [10, 11]. Так, согласно годовому отчету группы «М.Видео-Эльдорадо», компания анонсирует 100% цифровое взаимодействие с потребителями (онлайн-покрытие) в городах присутствия. Также группа формирует 33% онлайн-рынка бытовой техники и электроники в Российской Федерации. Доля онлайн-продаж в товарообороте всех категорий (GMV «М.Видео-Эльдорадо») составляет 60%. Компания реализует гибридную бизнес-модель коммуникации с потребителями, анонсирует, что в 2020 году 8,7 млн покупок было осуществлено с помощью цифровых консультаций [15], а также 15 тыс. продавцов используют смартфоны для выполнения своих должностных обязанностей, в том числе для идентификации покупателей и обеспечения «бесшовного» гибрида онлайн и офлайн взаимодействия (73% покупателей используют этот гибрид для совершения покупки, согласно исследованию потребительского поведения на рынке бытовой техники и электроники, проведенному ООО «АйЭрСи» в 16 городах с населением более 500 тысяч человек) [15]. Компания отчитывается за 2020 год более 919 миллионными посещениями web-сайта и 7,8 миллионным скачиванием мобильного приложения [15], что, безусловно, не является пределом в отрасли.

В связи с этим представляется некорректным игнорирование «сетевого эффекта», формирующегося на основании использования подобных онлайн-коммуникаций компаниями, которые, в том числе, за счет таких технологий формируют доминирующее положение на рынке определенных товаров.

Заключение

Цифровые платформы в современных экономических условиях становятся актуальным, эффективным инструментом взаимодействия продавца и покупателя. Удобство, скорость, доступность социальных сетей, мессенджеров, приложений являются сегодня критериями их выбора во взаимодействии как со стороны ритейла, так и со стороны потребителя. Именно это определяет галопирующие темпы их использования не только небольшими торговыми организациями, но и крупными компаниями, лидерами отрасли. Подобные тенденции развития сформировали тренды образования доминирующего положения некоторых торговых гигантов и в цифровой среде, что обосновало необходимость разработки новых инструментов регулирования со стороны Федеральной антимонопольной службы. «Пятый антимонопольный пакет» становится необходимым элементом управления торговой отраслью, в том числе, упитывающимся в современной парадигме процесса.