Введение

В современных условиях каждая организация вне зависимости от вида деятельности стремится снизить налоговую нагрузку. Так как это напрямую влияет на финансовый результат организации. Важно правильно выбрать подходящий режим налогообложения, который учитывал интересы организации. Правильность отражения доходов и расходов при определении налоговой базы становится одной из главных задач в бухгалтерском учете при расчетах организации с бюджетом по налогам. Своевременное начисление и оплата налогов для организации является одним из факторов, формирующих репутацию организации, а также влияющих на возможность получения государственной поддержки. Для сельскохозяйственных организаций это особенно важно, так как они по основным налогам имеют определенные послабления.

Методика учета расчетов предприятия по налогам зависит от механизма действия конкретного налога, и в первую очередь от объекта налогообложения и источника налога. В связи с этим, в условиях сельскохозяйственного производства имеются предпосылки для нарушений при осуществлении расчетных операций по определению налогооблагаемой базы, что требует повышенного контроля, как со стороны руководства, так и контролирующих органов, применительно к особенностям каждого конкретного налога.

Цель данного исследования состоит в рассмотрении методик определения налоговой нагрузки предприятия и ее оптимизации на примере сельскохозяйственной организации.

Материал и методы исследования

Анализ налоговой нагрузки проводится по различным методикам. В методике, предложенной Департаментом налоговой политики Минфина России, в качестве базы уровня налоговой нагрузки выступает выручка от реализации. В расчете участвует общая сумма налогов, уплачиваемая предприятием. Уровень налоговой нагрузки по данной методике рассчитывается как отношение сумм уплачиваемых налогов к выручке предприятия [1].

По мнению М.Н. Крейниной, налоговую нагрузку предприятия можно оценить путем сопоставления налога и источника его уплаты. При этом интегральным показателем выступает прибыль предприятия. Расчет налоговой нагрузки ведется по формуле, где в числителе определяется разность выручки от реализации продукции, затрат на производство реализованной продукции (работ, услуг) за вычетом косвенных налогов и фактической прибыли, остающейся в распоряжении предприятия, а в знаменателе – выручка от реализации продукции за минусом затрат на производство реализованной продукции (работ, услуг) за вычетом косвенных налогов [1].

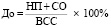

Другой автор Е.А. Кирова предлагает оценивать налоговую нагрузку предприятия как отношение налогов и сборов, уплачиваемых предприятием в бюджет, к вновь созданной стоимости. Расчет уровня налоговой нагрузки в рамках данной методики выполняется по формуле:

, (1)

, (1)

где До – относительная налоговая нагрузка; НП – налоговые платежи; СО – отчисления на социальные нужды; ВСС – вновь созданная стоимость.

Вновь созданная стоимость продукции организации определяется следующим образом:

ВСС = В – МЗ – А + ВД – BP (2)

ВСС = ОТ+ НП + ВП + П (3)

В – выручка от реализации продукции, работ или услуг (с учетом НДС); МЗ – материальные затраты; А – амортизация; ВД – внереализационные доходы; BP – внереализационные расходы (без налоговых платежей); ОТ – оплата труда; НП – налоговые платежи; ВП – платежи во внебюджетные фонды; П – прибыль организации [2].

Большое внимание в литературных источниках уделяется формированию состава налогов, которые учитываются при анализе налоговой нагрузки предприятия. Так, Салькова О.С. в расчет налоговой нагрузки предлагает включать только прямые налоги (федеральные, региональные, местные), предусмотренные налоговым законодательством и исчисляемые предприятием. Кроме того, страховые взносы во внебюджетные фонды, а также прочие платежи налогового характера также необходимо учитывать при расчете налоговой нагрузки. Это обусловлено тем, что страховые взносы во многих организациях выступают одним из ключевых платежей в формировании фискальной нагрузки, особенности при значительной численности персонала. Косвенные налоги нецелесообразно включать в процедуру оценки налоговой нагрузки, так как показатели расчетной прибыли и выручки, на основе которых анализируется уровень налоговой нагрузки, определяются исходя из выручки-нетто от продаж, то есть без учета косвенных налогов. Оценить влияние косвенных налогов на экономический субъект можно на базе другого критерия, например, чистого денежного потока [1].

Практическую оценку налоговой нагрузки при сравнении методик ее определения целесообразно провести на примере сельскохозяйственного предприятия. ООО «Созвездие» является коммерческой организацией со статусом юридического лица, осуществляющим свою деятельность в соответствии с законодательством. Юридически организация находится в г. Иркутске, фактически производство локализуется на территории Качугского района в поселке Качуг. Организация занимается выращиванием зерновых культур, в том числе пшеницы, овса и ячменя, а также выращивает картофель. ООО «Созвездие» также разводит коров молочного направления. Организация в основном арендует земли для выращивания различных культур. Создана организация относительно недавно, в 2015 году. Ведение сельского хозяйства в Иркутской области сопряжено с тяжелыми и непредсказуемыми погодными условиями. Поэтому у организации в неблагоприятные периоды наблюдается отрицательный финансовый результат, что негативно отражается на ее финансовом состоянии. При этом организация продолжает осуществлять свою деятельность, несмотря на возникающие трудности.

Для оценки результатов деятельности организации проведем анализ основных экономических показателей, который представлен в таблице 1.

По представленным результатам деятельности ООО «Созвездие» находится в ситуации финансовых затруднений. За исследуемый период наблюдается снижение выручки на 4,1%. Наблюдается также и сокращение себестоимости производимой продукции на 12,1%. Данные отрицательные темпы говорят о снижении производства продукции и уменьшении ее реализации. При этом, организация ежегодно получает убыток от реализации продукции. В 2019 году по сравнению с 2017 годом величина убытка сократилась на 12 355 тыс. руб. По итогам года организацией в 2018 и 2019 годах была получена чистая прибыль. В 2019 году по сравнению с 2018 годом ее величина сократилась на 77,8%, а в 2017 году был получен убыток. Организация является получателем государственных субсидий, поэтому в 2018 и 2019 годах была получена чистая прибыль.

Организация находится в затруднительном финансовом положении. Имеются проблемы с эффективностью основных средств и их управлением. Наблюдается спад в производстве продукции, но у организации имеются все возможности для улучшения финансового положения.

Анализ налоговой нагрузки в ООО «Созвездие» необходимо начать с общего анализа платежей по налогам и сборам, которые производила организация за исследуемый период. ООО «Созвездие» не имеет просроченных задолженностей перед бюджетом по налогам и сборам, что говорит о дисциплине в расчетах организации.

Таблица 1

Основные экономические показатели деятельности ООО «Созвездие» за 2017-2019 гг.

|

Показатель |

2017 г. |

2018 г. |

2019 г. |

2019 г. в % к 2017 г. |

|

Выручка от реализации, тыс. руб. |

130968 |

129948 |

125615 |

95,9 |

|

Себестоимость продаж, тыс. руб. |

146846 |

138992 |

129138 |

87,9 |

|

Прибыль от продаж (убыток), тыс. руб. |

-15878 |

-9044 |

-3523 |

22,2 |

|

Чистая прибыль (убыток), тыс. руб. |

-6013 |

1862 |

311 |

16,7* |

|

Стоимость основных средств, тыс. руб. |

221817 |

233011 |

251775 |

113,5 |

|

Численность работников, чел. |

118 |

101 |

69 |

58,5 |

|

Площадь сельхозугодий, га |

3526 |

3602 |

3602 |

102,2 |

|

Получено выручки на 100 га сельхозугодий, тыс. руб. |

3714,35 |

3607,66 |

3487,37 |

93,9 |

|

Производительность труда, тыс. руб. |

1109,90 |

1286,61 |

1820,51 |

164,0 |

|

Фондообеспеченность, тыс. руб. |

62,91 |

64,69 |

69,90 |

111,1 |

|

Фондовооруженность, тыс. руб. |

1879,81 |

2307,04 |

3648,91 |

194,1 |

|

Фондоотдача, руб./руб. |

0,59 |

0,56 |

0,50 |

84,5 |

|

Фондоемкость, руб./руб. |

1,69 |

1,79 |

2,00 |

118,3 |

|

Фондорентабельность, % |

- |

0,80 |

0,12 |

- |

|

Окупаемость затрат |

0,89 |

0,93 |

0,97 |

- |

* Отношение значения 2019 г. к 2018 г.

Таблица 2

Анализ налоговой нагрузки в ООО «Созвездие» в 2017-2019 гг.

|

Показатель |

Годы |

2019 г. в % к 2017 г. |

||

|

2017 |

2018 |

2019 |

||

|

Всего налогов, в т.ч. |

6370 |

2295 |

1655 |

25,98 |

|

ЕСХН |

0 |

0 |

0 |

- |

|

НДФЛ |

6298 |

2225 |

1492 |

23,69 |

|

другие налоги, в т.ч. |

72 |

70 |

163 |

226,39 |

|

транспортный налог |

15 |

68 |

66 |

440,00 |

|

Страховые взносы, всего |

8306 |

4321 |

3738 |

45,00 |

|

в т.ч. на обязательное социальное страхование |

527 |

405 |

216 |

40,99 |

|

на обязательное пенсионное страхование |

6374 |

3267 |

2843 |

44,60 |

|

на обязательное медицинское страхование |

1405 |

649 |

679 |

48,33 |

|

Взносы на страхование по травматизму |

483 |

295 |

192 |

39,75 |

|

Всего обязательных платежей |

15159 |

6911 |

5585 |

36,84 |

|

Вновь созданная стоимость |

25352 |

14062 |

12086 |

47,67 |

|

Налоговая нагрузка по отношению к ВСС, % |

59,79 |

49,15 |

46,21 |

-13,58 |

|

Налоговая нагрузка в соответствии с ФНС, % |

11,57 |

5,32 |

4,45 |

-7,13 |

Организация является плательщиком единого сельскохозяйственного налога, как основной системы налогообложения. При этом уплачивает транспортный налог за имеющиеся транспортные средства. Выступает в качестве налогового агента по налогу на доходы физических лиц, а также уплачивает взносы в обязательные страховые фонды. Также к обязательным платежам относятся взносы на страхование по травматизму на производстве, которые оплачивает организация.

В целом по организации общая сумма налогов возросла на 10,7% за три года. Это произошло вследствие роста сумм по транспортному налогу на 21,55%. По ЕСХН на протяжении 2017 и 2018 годов у организации числилась переплата в размере 66 тыс. руб. (табл. 2).

Для расчета налоговой нагрузки применяются суммы уплаченных налогов и сборов. В соответствии с Приказом ФНС России от 30.05.2007 №ММ-3-06/333@ (ред. от 10.05.2012 с поправками от 04.06.2020) «Об утверждении Концепции системы планирования выездных налоговых проверок» размер налоговой нагрузки по отрасли сельского хозяйства составляет 4,5% [3]. По организации данного значения налоговой нагрузки добились только в 2019 году. По сравнению с 2017 годом снижение значения налоговой нагрузки составило 7,13 п.п. При расчете налоговой нагрузки по методике ФНС в расчет принимаются суммы налогов и сборов, уплаченных организацией, по отношению к выручке. Эта методика не включает в расчет финансовое состояние организации и не отражает полной картины по загруженности организации.

Методика расчета налоговой нагрузки по отношению к вновь созданной стоимости охватывает все стороны деятельности организации. Вновь созданная стоимость (ВСС) организации представляет собой сумму заработной платы работникам, налоговые и другие обязательные платежи организации, а также прибыль без учета косвенных налогов, т.е. прибыль от продаж. ВСС характеризует общий результат организации в процессе создания нового общественного продукта и ВВП в целом.

В соответствии с этим налоговая нагрузка организации в 2017 году составляла почти 60%, а к 2019 году снизилась на 13,58 п.п. и составила 46,21%. Данные значения очень высоки, так как значения по данной методике налоговой нагрузки должны находиться в пределах 20%. Такая ситуация в организации происходит вследствие снижения сумм ВСС на 52,33%, снижения выручки, имеющегося убытка от продаж, а как следствие неэффективного использования фондов организации.

Результаты исследования и их обсуждение

Оптимизация налоговой нагрузки для ООО «Созвездие» необходима, так как при высокой налоговой нагрузке организация отвлекает денежные средства для оплаты обязательных платежей при этом оставляя свою текущую деятельность без текущих средств и инвестиций. В исследуемой организации выбрана подходящая система налогообложения – ЕСХН. Изменять ее нецелесообразно, так как рассчитанная налоговая нагрузка в соответствии с методикой ФНС находится в оптимальных значениях. Значительные проблемы наблюдаются со значениями налоговой нагрузки, рассчитанной по отношению к ВСС. Проведем факторный анализ для выявления тех показателей, которые наиболее сильно на нее влияют.

Факторный анализ налоговой нагрузки показал, что наибольшее влияние на результативный показатель оказывает сумма уплачиваемых налогов, размер заработной платы и сумма получаемой прибыли. За исследуемый период ООО «Созвездие» снизили суммы уплачиваемы налогов за счет сокращения численности работников (табл. 3).

Снизились суммы социальных выплат и НДФЛ, которые организация уплачивает в бюджет. Значительное влияние оказывает сумма получаемой прибыли. Вновь созданная стоимость возрастает с увеличением получаемой прибыли. Чем выше вновь созданная стоимость, тем ниже налоговая нагрузка по отношению к текущей деятельности организации.

В ООО «Созвездие» имеются проблемы с реализацией продукции, этим объясняется получаемый убыток от реализации произведенной продукции. Произведенная продукция в организации реализуется по цене ниже себестоимости. По молоку возникает такая ситуация из-за отсутствия переработки, а по зерновым – вследствие засоренности зерна, что снижает его стоимость. Для решения данных проблем необходимо внедрение оборудования по переработке молока, а также оборудования по очистке и сортировке зерна.

Комплекс по простой переработке молока с возможностью переработки молока до 5000 литров в сутки и производством пастеризованного молока и сметаны составляет 1598 тыс. руб. В таблице 4 представлен план инвестиционного проекта для ООО «Созвездие».

Таблица 3

Факторный анализ налоговой нагрузки ООО «Созвездие» за 2017-2019 гг.

|

Показатель |

Годы |

Налоговая нагрузка, % |

|

|

2017 |

2019 |

||

|

Всего обязательных платежей, тыс. руб. |

15159 |

5585 |

- |

|

Всего налогов, тыс. руб. |

6370 |

1655 |

- |

|

Страховые взносы, тыс. руб. |

8306 |

3738 |

- |

|

Взносы на страхование по травматизму, тыс. руб. |

483 |

192 |

- |

|

Вновь созданная стоимость, тыс. руб. |

25352 |

12086 |

- |

|

Оплата труда, тыс. руб. |

26071 |

10024 |

- |

|

Прибыль от продаж (убыток), тыс. руб. |

-15878 |

-3523 |

- |

|

расчет 1 ОП0 / ВСС0 |

15159 / 25352 × 100% |

59,79 |

|

|

расчет 2 ОП всего налогов / ВСС опл. труда |

10444 / 4590 × 100% ∆ Налог. нагрузки = 227,54 – 59,79 = 167,74 |

227,54 |

|

|

расчет 3 ОП страх взносы / ВСС прибыль (убыток) |

5876 / 12377 × 100% ∆ Налог. нагрузки = 47,48 – 227,54 = -180,06 |

47,48 |

|

|

расчет 4 ОП1 / ВСС1 |

5585 / 12086 × 100% ∆ Налог. нагрузки = 46,21 – 47,48 = -1,26 |

46,21 |

|

Таблица 4

Планируемые результаты от реализации инвестиционного проекта в ООО «Созвездие»

|

Показатель |

2019 г |

План |

Отношение плана к 2019 г., % |

|

Объем инвестиционных вложений, тыс. руб. |

- |

1598 |

- |

|

Произведено молока, ц |

24150 |

24250 |

100,4 |

|

Цена реализации молока, руб. за ц |

2129 |

4500 |

211,3 |

|

Выручка от реализации молока, тыс. руб. |

51421 |

109125 |

212,2 |

|

Выручка от реализации продукции, тыс. руб. |

125615 |

183319 |

145,9 |

|

Себестоимость реализованной продукции, тыс. руб. |

129138 |

160663 |

124,4 |

|

Прибыль от продаж (убыток), тыс. руб. |

-3523 |

22656 |

в 6 раз |

|

ЕСХН, тыс. руб. |

0 |

1359 |

- |

|

НДФЛ, тыс. руб. |

1492 |

1570 |

105,2 |

|

Другие налоги, тыс. руб. |

163 |

171 |

104,9 |

|

Социальные взносы, тыс. руб. |

3738 |

4356 |

116,5 |

|

Взносы на страхование по травматизму, тыс. руб. |

192 |

198 |

103,1 |

|

Всего обязательных платежей, тыс. руб. |

5585 |

7654 |

137,1 |

|

Вновь созданная стоимость |

12086 |

40952 |

338,8 |

|

Налоговая нагрузка по отношению к ВСС, % |

46,21 |

18,69 |

-27,52 |

Приобретение малой производственной линии по переработке молока позволит организации увеличить цену реализации до 45 рублей за 1 литр. Это позволит в целом увеличить выручку организации на 46%. Себестоимость производимой продукции также увеличится на 24,4%. При этом, в плановом периоде ООО «Созвездие» может получить прибыль в сумме 22656 тыс. руб. Ввод в действие производственной линии потребует принятия на работу двух человек, которые будут работать на ней. Это повлечет за собой рост заработной платы, социальных выплат и НДФЛ. Сумма обязательных платежей организации увеличится на 37,1%. При этом, ООО «Созвездие» должно будет уплатить ЕСХН в размере 1359 тыс. руб.

Вновь созданная стоимость увеличится более чем в 3 раза, что позволит снизить реальную налоговую нагрузку на 27,52 п.п. до 18,69%. Таким образом, проект по увеличению выручки по организации при увеличении сумм уплачиваемых налогов позволит снизить реальную налоговую нагрузку, так как у организации появятся свободные денежные средства на обеспечение текущей деятельности. Благодаря получению прибыли организация может выйти из затруднительного финансового положения.

Заключение

В настоящее время особую актуальность для всех организаций приобретают отношения по начислению и уплате налогов и сборов. Объем налоговой нагрузки для каждой организации должен быть оптимальным. Для сельскохозяйственных организаций очень важно снижать реальную налоговую нагрузку, так как существует диспаритет цен. Это негативно сказывается на финансовом состоянии сельскохозяйственных организаций. Учет налогов и сборов не менее важен, так как от правильности учета и расчетов сумм налогов и сборов зависит и итоговый финансовый результат организации.

Определение налоговой нагрузки по методике, закрепленной в налоговом законодательстве, не учитывает реального экономического положения предприятия и не обладает достаточной информативностью. По нашему мнению, методика расчета налоговой нагрузки по отношению к вновь созданной стоимости позволяет оценить реальный уровень налоговой нагрузки предприятия. Разработать мероприятия, направленные на ее оптимизацию путем развития общей деятельности предприятия.