Введение

В настоящее время происходящие изменения в мировой экономике, трансформация рынка труда способствуют развитию такой формы деятельности людей, как самозанятость, в основе которой лежит самоорганизация и рост мобильности трудовых ресурсов.

Самозанятых определяют как лиц, которые занимаются самостоятельной трудовой деятельностью, реализуют товары, услуги собственного производства и не имеют наемных работников.

В современных условиях в России существует большое количество людей, которые предпочитают работать на себя и при этом не регистрироваться как индивидуальные предприниматели. Для некоторых граждан самозанятость носит вынужденный характер, однако для многих такая форма трудовой деятельности является основным источником заработка. Кроме того, можно выделить группу лиц, совмещающих официальную работу с дополнительными способами получения дохода, это, в свою очередь, позволяет увести часть полученных денежных средств в теневую экономику. Так, значительная часть самозанятых осуществляет свою деятельность в неформальном секторе. Согласно исследованию, проведенному РАНХиГС, на долю теневой занятости в 2020 году приходится 28% занятого населения страны. Причем удельный вес лиц, работающих без официального оформления по основной занятости, равняется 11,3%. При этом на долю самозанятых приходится около 41% в общей структуре лиц, работающих неофициально по основной занятости. Практически каждый второй самозанятый, для которого данный вид деятельности является основным, работает в неформальном секторе экономики [2].

В силу того, что многие самозанятые находятся вне правовых взаимоотношений, становится актуальным вопрос о государственном регулировании деятельности самозанятых не только в плане налогообложения, но и в отношении распространения государственных гарантий и правовой защищенности на данную группу лиц.

Цель данной работы заключается в исследовании понятия «самозанятость», изучении основных характеристик специального налогового режима для самозанятых, рассмотрении преимуществ и недостатков легализации самозанятых в России, а также в оценке дальнейших перспектив развития легального рынка труда самозанятых граждан в России.

Материал и методы исследования

Методологическую базу данной статьи составили такие методы исследования, как системный анализ информации, обобщение полученного материала, сравнение, систематизация. С помощью данных методов рассматривалось положение самозанятых на рынке труда, динамика числа лиц, зарегистрированных в качестве самозанятых, а также проводился анализ проблем и перспектив развития самозанятости в России. Информационная основа статьи сформирована на основе нормативных актов, статистических данных ФНС России, материалов аналитических центров, результатов социологических опросов. Также для наглядного представления информации используется графический способ визуализации данных.

Результаты исследования и их обсуждение

За последнее время благодаря осуществляемым государством мероприятиям самозанятые постепенно выходят из неформального сектора экономики. Одна из первых попыток, направленных на то, чтобы вывести самозанятых из тени, была предложена в 2013 году в виде патентной системы, подразумевавшей оплату самозанятым единого фиксированного платежа за осуществления своей деятельности. Следующая попытка была предпринята в 2017 году и заключалась в том, что для самозанятых были введены налоговые каникулы. Однако данные меры по легализации самозанятых не показали должных результатов по причине увеличения административной нагрузки после прохождения регистрации и ограниченности в выборе вида деятельности.

Самым значительным шагом по выводу самозанятого населения из тени стало принятие Федерального закона № 422-ФЗ от 27 ноября 2018 г. В этом нормативном документе вводится режим самозанятости и правила работы. Данный закон вступил в силу с 01.01.2019 г., с этой же даты в Налоговом кодексе появился новый специальный налоговый режим, который называется «налог на профессиональный доход». Отличительной чертой данного специального режима от остальных существующих в том, что самозанятому можно не регистрироваться в качестве индивидуального предпринимателя. Данный налоговый режим будет действовать до конца 2028 года, и за этот период налоговые ставки изменяться не будут [1].

Налог на профессиональный доход (НПД) сначала применялся только в 4 регионах: Москва, Московская область, Калужская область и республика Татарстан. В начале 2020 года данный режим стал действовать еще в 19 регионах. С июля 2020 года регионы могли вводить данный налог по своему усмотрению, а с середины октября режим начал распространяться на всю территорию России [7].

Плательщиками НПД являются физические лица, в том числе индивидуальные предприниматели, которые перешли на специальный налоговый режим и осуществляют нормативно определенные виды работ без работодателя и наемных работников. При использовании данного режима, кроме ограничений по видам деятельности, существует также предельная величина дохода, которая не должна превышать 2,4 млн рублей в год.

Для данного налогового режима благодаря цифровизации характерен упрощенный порядок регистрации. Так, с помощью цифровых технологий появились такие возможности, как облегченная процедура регистрации с помощью мобильного приложения, которое также используется для создания чеков, что, в свою очередь, позволяет отказаться от использования контрольно-кассовой техники. Также в приложении существуют функции по автоматическому исчислению суммы налога.

Для того, чтобы стать плательщиком НПД, необходимо пройти регистрацию в приложении «Мой налог» или на официальном сайте ФНС России, также можно зарегистрироваться через банковские приложения, список которых размещен на сайте ФНС.

Налоговый период – календарный месяц. Если доход был получен от физических лиц, то налоговая ставка составляет 4%, если же денежные средства поступают от юридических лиц и индивидуальных предпринимателей, то налоговая ставка равняется 6%.

Плательщики НПД могут воспользоваться налоговым вычетом в размере 10 тыс. рублей путем снижения налоговых ставок до 3% и 4% соответственно пока не будет исчерпан предоставленный налоговый вычет. НПД подлежит уплате в региональный бюджет (по нормативу 63%) и в ФОМС (по нормативу 37%).

Самозанятые обязаны платить только НПД, а от уплаты НДС, НДФЛ и страховых взносов данная группа лиц освобождается. Однако если самозанятые желают, они могут на добровольной основе перечислять взносы в ПФР.

Самозанятому не нужно сдавать налоговую декларацию, взамен этого он должен формировать чеки при расчетах с клиентами через приложение «Мой налог» или банковское приложение. Чек самозанятый формирует в данных приложениях после того, как получает денежные средства за товар или услугу от клиента. Денежные средства принимаются как в наличной, так и в безналичной форме. Если оплата поступила от физического лица, то чек формируется автоматически, если же платеж исходил от юридического лица или ИП, то в таком случае самозанятому необходимо указать в чеке ИНН клиента. Затем созданный чек передается покупателю. Налогом облагаются только те денежные переводы, на которые самозанятый выписал чек.

В приложении «Мой налог» не позднее 12-го числа месяца, который наступает следом за истекшим налоговым периодом, автоматически формируется сумма налога, которую необходимо оплатить до 25-го числа месяца, следующего за истекшим налоговым периодом. Если в течение месяца самозанятый не получал никаких платежей, то, соответственно, налог на профессиональный доход за этот период он не платит.

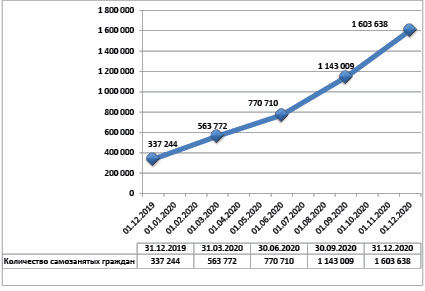

Согласно рисунку 1, составленному на основе данных ФНС, востребованность данного режима налогообложения значительно повысилась за 2020 год. Число зарегистрировавшихся самозанятых в России на конец 2020 года увеличилось на 1 266 394 человек в сравнении с показателями на конец 2019 года и составило 1 603 638 человек.

В конце марта 2021 года количество самозанятых составило уже около двух миллионов человек. По данным ФНС России каждый день самозанятыми становятся более 5 тыс. человек. С начала действия данного налогового режима по март 2021 года самозанятые оплатили налоги на сумму 8 млрд рублей и зарегистрировали доход в размере 327 млрд рублей [4].

Рис. 1. Сведения о количестве самозанятых граждан, зафиксировавших свой статус, с учетом введения налогового режима для самозанятых [8]

Рост числа людей, которые зарегистрировалась как самозанятые, объясняется тем, что специальный налоговый режим для самозанятых позволяет гражданам легально осуществлять свою предпринимательскую деятельность с минимальными затратами и без излишних административных барьеров. При этом максимальное увеличение количества зарегистрировавшихся самозанятых наблюдается с середины лета 2020 года, то есть после того, как право вводить налоговый режим для самозанятых распространилось на все регионы страны.

Плюсом самозанятости также является то, что данный режим можно совмещать с основной работой. Одними из популярных видов деятельности, являются оказание транспортных услуг, консультирование и репетиторство, строительные работы, IT-сфера и информационные услуги, сдача квартиры в аренду, рукоделие и кулинария, услуги фотографов, консалтинговые услуги.

К преимуществам данного налогового режима также относятся такие рассмотренные выше моменты, как простой способ регистрации, отсутствие необходимости подавать налоговую декларацию, невысокие налоговые ставки и предоставление налогового вычета, нет потребности в приобретении контрольно-кассовой техники. Также плюс налогового режима для самозанятых – это введение официальных договорных отношений, право участвовать в программах поддержки малого бизнеса, возможность получения грантов. Положительным моментом является также удобное мобильное приложение, которое позволяет формировать чеки для клиентов и автоматически рассчитывает сумму налога, подлежащего к уплате. Кроме этого, данный налоговый режим позволяет самозанятым не регистрироваться в качестве индивидуального предприниматели и не открывать расчетный счет.

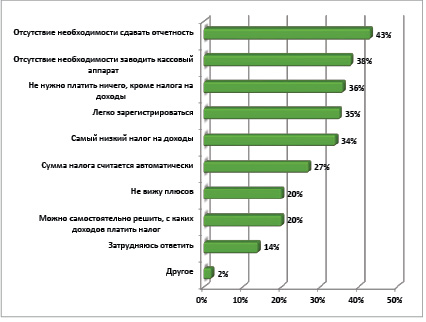

В ходе опроса, проведенного в 2020 году службой исследований крупнейшей российской платформы онлайн-рекрутинга hh.ru, согласно мнению фрилансеров был составлен рейтинг преимуществ специального налогового режима для самозанятых (рис. 2). Так, на основании данного опроса лидирующее место в рейтинге преимуществ режима для самозанятых занимает такая позиция, как отсутствие необходимости сдавать отчетность (43%). Также многие респонденты считают плюсом – отсутствие необходимости в приобретении кассового аппарата (38%).

Рис. 2. Рейтинг преимуществ специального налогового режима для самозанятых [5]

Однако наряду с достоинствами данного налогового режима, существуют и недостатки, требующего дальнейшей проработки. Так, одним из сдерживающих факторов является то, что налоговый режим для самозанятых не распространяется на тех лиц, которые заняты определенным видом деятельности: продажа маркированных и подакцизных товаров, добыча и продажа полезных ископаемых, оказание услуг по доставке товаров и приему платежей за них для других компаний, перепродажа товаров. Также самозанятыми не могут стать нотариусы, адвокаты, арбитражные управляющие.

К минусам можно отнести и тот факт, что НПД нельзя совмещать с другими специальными налоговыми режимами. Кроме того, существуют специальные санкции, применяемые за нарушение налогоплательщиком сроков создания чека в приложении и утаивании дохода. За данные нарушения самозанятый будет оштрафован на сумму в 20% от суммы налога, если же в течение полугода с момента первого нарушения самозанятый совершил нарушение еще раз, то сумма штрафа составит 100% от суммы налога.

Недостатком НПД является то, что из-за отсутствия страховых взносов пенсионный стаж приостанавливается. А если самозанятый решит совершать страховые отчисления, то оплачивать он их будет самостоятельно. Также существует ограничение на годовую сумму дохода в размере 2,4 млн рублей и запрещается иметь наемных работников.

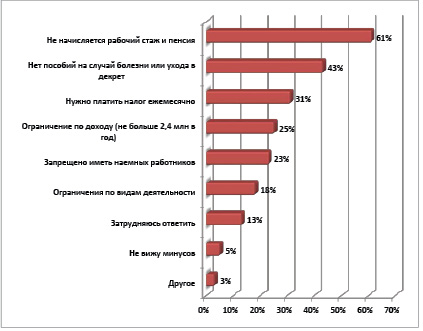

На основе данных опроса, рассмотренного выше, был сформирован рейтинг недостатков специального налогового режима для самозанятых (рис. 3).

Согласно данным, представленным на рисунке 3, для многих респондентов недостатком является то, что не начисляется трудовой стаж и пенсия (61%), нет пособий по временной нетрудоспособности (43%).

Кроме рассмотренных недостатков, одной из проблем введения НПД оказался перевод организациями своих сотрудников на режим самозанятых для того, чтобы не платить НДФЛ и страховые отчисления.

Рис. 3. Рейтинг недостатков специального налогового режима для самозанятых [5]

Также налоговый режим для самозанятых используется с целью легализации теневой заработной платы. Однако по закону работодатель не может продолжать трудовые отношения с бывшим сотрудником, перешедшим на режим для самозанятых, до истечения двух лет после официального увольнения работника. Но недобросовестные работодатели могут регистрировать новые организации и продолжать работать без оформления трудового договора с бывшими сотрудниками, использующими налоговый режим для самозанятых. Для пресечения таких злоупотреблений ФНС анализирует все фирмы, привлекающие самозанятых, и выявляет те организации, которые берут вместо штатных сотрудников самозанятых. Для налоговой службы признаком подмены трудовых отношений является ситуация, когда самозанятый осуществляет услуги только для одной компании или основной доход поступает от предыдущего работодателя. Нарушителям ФНС самостоятельно начислит неуплаченные НДФЛ и страховые взносы, штрафы и пени.

ФНС России для вычисления нарушений, касающихся применения НПД, разработала специальную скоринговую систему, которая анализирует источники поступлений самозанятых, их количество и связь с предыдущими работодателями. На основании данного анализа выявляются компании, которые имеют признаки нарушения [10].

В 2020 году злоупотребления данным налоговым режимом было выявлено у 1766 организаций (менее 1,8%). Доля самозанятых, выполнявших работу для бывших работодателей, составила 0,38% или 1234 человек [9].

Для развития самозанятости до конца 2021 года самозанятые могут подавать заявление на получение льготного кредита через единый портал государственных услуг. Кроме того, впервые зарегистрированных в качестве самозанятых молодых людей в возрасте от 16 до 18 лет налоговый вычет будет составлять не 10 тыс. рублей, его величина будет увеличена до МРОТ [6].

Также разрабатываются законопроекты для предоставления самозанятым возможности получать микрозаймы от государственных микрофинансовых организаций, помощь в продвижении товаров и услуг. Предполагается установление для самозанятых возможности получения информации на электронных ресурсах о кредитно-гарантийной поддержке, об участниках финансового рынка.

Развитие самозанятости в России имеет значительные перспективы и большую социальную значимость, способствуя увеличению занятости населения и уменьшению доли теневого рынка труда. Ожидается, что количество самозанятых к 2024 году составит 2,5 млн человек [3]. Однако, как показал 2020 год, самозанятость пользуется популярностью и скорее всего фактическое число самозанятых превысит их ожидаемое количество к 2024 году.

Заключение

Налоговый режим для самозанятых имеет благоприятные планы на будущее в силу того, что данный режим предоставляет определенный комплекс преимуществ для самозанятых лиц. Однако наличие ряда недостатков свидетельствует о необходимости проведения продуманной системы мер государственной поддержки, направленной на обеспечение социальных гарантий, правовой защиты, на проведение образовательной работы с гражданами, которая давала бы основные знания об организации деятельности самозанятых. Также следует расширить линейки кредитных продуктов для самозанятых и предусмотреть их выдачу на льготных условиях. Именно комплекс мероприятий, направленный на улучшение условий для самозанятых, определение их правового статуса, обеспечение социальными гарантиями и социальной защищенностью будет в дальнейшем способствовать развитию легального рынка труда самозанятых граждан. Рост числа самозанятых будет положительно отражаться на занятости населения, которая, в свою очередь, благоприятно влияет на темпы экономического роста в стране.