Введение

Своевременный анализ показателей ликвидности и платежеспособности организации дает возможность избегать многих кризисных экономических ситуаций, повышает заинтересованность внешних контрагентов для личного инвестирования ресурсов в активы компании. Чем выше уровни исследуемых финансовых параметров, тем у компании есть все шансы расплатиться по текущим обязательствам. К тому же, высокий уровень исполнения своих повседневных обязательств повышает уровень конкурентоспособности организации, что ведет к ее экономическому росту и расширению масштабов деятельности.

При значительной неплатежеспособности и использования к большей части компаний процедур банкротства точная и объективная оценка финансово-экономического состояния играет главную роль. Основной критерий данной оценки – это показатели платежеспособности и степень ликвидности компании.

В литературе нет однозначных трактовок термина платежеспособность и ликвидность компании. Ликвидность происходит от латинского «liquidus», значит «текучий, жидкий», т.е. представляет собой информационную базу для оценки свободы перемещения, движения активов организации. Понятие «ликвидитет» заимствовано в начале ХХ века из немецкого языка [2, c. 11].

К примеру, Любушин Н.П. определяет ликвидность в качестве способности организации оперативно исполнять свои различные долгосрочные и краткосрочные обязательства по отношению к другим учреждениями, а, если будет необходимо, то своевременно реализовывать свои средства. Ковалева В.В. определяет данный термин в качестве конкретного свойства активов компании, которое проявляется в мобильности, подвижности, осуществляемое их преобразование в финансовые ресурсы [10, c. 54].

Можно выделить ключевой принцип, который основан на том, что, ликвидность актива будет максимальной в том случае, когда компания сможет в минимальные сроки обратить его в денежные средств, при этом, не потеряв стоимости своего имущества. Поэтому можно утверждать, что понятие «ликвидность» следует связывать с определенным состоянием актива, при помощи которого можно добиться существенного уровня краткосрочной платежеспособности и кредитоспособности организации, а также своевременно вернуть все заемные ресурсы [9, c. 76].

Рассматривая понятия «платежеспособность», следует отметить, что оно определяет возможность компании своевременно и в полном объеме осуществлять процесс погашения своих обязательств наличными финансовыми ресурсами.

К главным признакам высокого уровня платежеспособности принято относить:

– у компании не должно быть просроченной кредиторской задолженности;

– наличие собственных средств, объем которых будет достаточен, чтобы исполнять все обязательства.

Основные факторы, которые определяют платежеспособность компании:

– увеличение собственного оборотного капитала, при определенной потребности, за счет прибыли, которую получает компания при реализации своей основной деятельности;

– осуществление операций, которые определенны в процессе финансового планирования;

– увеличение скорости оборота активов [4, c. 43].

Термин ликвидность определяет вероятную способность компании рассчитываться по своим обязательствам, а термин платежеспособность – фактическую вероятность исполнять свои обязательства. Снижение системы данных показателей – это первый признак, который может способствовать наступлению финансового кризиса, следствием которого является банкротство.

Главной целью работы является получение объективной оценки текущего состояния организации на основе системы финансовых показателей.

Схема основных направлений анализа финансового состояния показана на рисунке 1.

Отметим, что финансовое состояние является устойчивым, если организация осуществляет следующие процессы: успешное функционирование, совершенствование, сохранение равновесия собственных активов и пассивов, при постоянно меняющейся окружающей среде, а также поддержание в границах допустимого уровня риска свою платежеспособность и привлекательность в инвестиционном плане.

Материал и методы исследования

Под ликвидностью баланса понимают размер покрытия обязательств ее активами, а также изыскание наличных средств за счет реализации активов (внутренних источников). Под степенью ликвидности понимают длительность временного периода, за который такую трансформацию возможно осуществить.

Ликвидность компании является более широким понятием в зависимости от целей исследования. Когда определяют на уровне хозяйствующего субъекта, то, в первую очередь, выявляют наличие определенного объема активов у компании, чтобы погашать ее краткосрочные обязательства, даже если по ним уже нарушены все договорные сроки [7, c. 64].

Организация может привлекать различные заемные ресурсы, но при этом, она должна обладать необходимым уровнем инвестиционной привлекательности и кредитоспособности. Платежеспособность компании представляет собой определенный уровень достаточности денежных средств, которые будут необходимы, чтобы осуществлять процесс расчетов по кредиторской задолженности, которую срочно необходимо погасить.

Следует отметить, что ликвидность является более емким термином, если сравнивать с экономическим содержанием понятия «платежеспособность». К примеру, если компания сейчас является платежеспособной, то в будущем, возможно, будут ситуации, способствующие снижению уровня платежеспособности при сохранении тенденции снижения оборачиваемости активов и их способности приносить максимальную прибыль в более короткие сроки.

Рис. 1. Анализ финансового состояния компании

Рис. 2. Перечень основных внешних факторов, оказывающих влияние на ликвидность и платежеспособность

Надо отметить, что платежеспособность связана и с понятием оборачиваемости текущих активов, уровень которой выше, чем меньше срок оборачиваемости актива.

Неплатежеспособность компании может быть временной и длительной. Определение ее характера возможно за счет комплексной оценки состава и движения кредиторской задолженности за длительный период времени (2-3 года). Причины неплатежеспособности могут быть в следующем: низкая оборачиваемость оборотных активов компании, затруднения с реализацией продукции, нерациональная структура оборотных средств (наибольший вес их составляет дебиторская задолженность), задержки поступлений платежей от дебиторов и др.

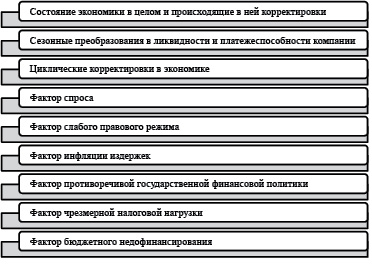

Перечень основных внешних факторов, оказывающих влияние на ликвидность и платежеспособность, представлен на рисунке 2.

Один из основных внешних факторов, оказывающий влияние на ликвидность и платежеспособность – это состояние экономики в целом и происходящие в ней корректировки [3, c. 40].

Основным условиям выполнения пороговых значений по показателю является учет сезонных преобразований, своевременное устранение финансовых трудностей, связь проводимой оценки с характером функционирования организации.

Основную роль играют и циклические корректировки в экономике. В периоды деловой активности увеличивается спрос на заемные ресурсы, также как и повышаются оборотные средства, денежные поступления компании.

Фактор спроса. На уровень платежеспособности влияет потребность людей приобретать определенную продукцию рассматриваемой компании, а также вовремя и полностью осуществлять процесс оплаты за нее.

Фактор слабого правового режима. На уровень платежеспособности также оказывает значительное влияние уровень правового режима среды, в которой компания функционирует.

Фактор инфляции издержек. На уровень платежеспособности оказывает влияние уровень цен на материалы, сырье и прочую продукцию, которые компания приобретает для предоставления своих услуг и производства своих товаров.

Фактор чрезмерной налоговой нагрузки. На уровень платежеспособности оказывает влияние величина налоговых отчислений, которые компания в обязательном порядке выплачивает в соответствии с действующим налоговым законодательством.

Фактор бюджетного недофинансирования. На уровень платежеспособности влияет исполнение вовремя и в полном объеме определенных обязательств бюджетными организациями, с которыми сотрудничает компания [11, c. 46].

Внутренние факторы поддаются регулированию со стороны самой компании. К ним следует относить квалификацию руководителей компании, финансовую стратегию организации, успешность маркетинговых исследований.

Управление ликвидностью и платежеспособностью компании принято формировать с определения наиболее уязвимых позиций, что позволит во время принять превентивные мероприятия по предотвращению негативных тенденций в финансовом состоянии компании. Необходимо определить критерии финансовой устойчивости компании. Один из критериев, к примеру, – это вероятность неплатежеспособности компании, которая ведет к банкротству. При этом необходимо учитывать вышеуказанные внешние факторы.

Управление ликвидностью и платежеспособностью представляет собой работу, направленную не только на определение конкретного показателя, который очень часто носит только справочно-информационную функцию. В связи с этим, в управлении нельзя только ограничиваться балансовыми данными. Следует провести оценку, сколько реально стоят активы компании, какая их реальная ликвидность, какой объем дебиторской задолженности может превратиться в денежные средства, которые будут направлены с целью выполнения срочных обязательств и прочие [1, c. 41].

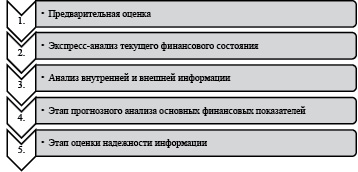

Современные подходы к оценке финансового состояния компании включают следующие этапы, представленные на рисунке 3.

1. Предварительная оценка. На этом этапе изучают информацию по компании, данные бухгалтерской отчетности и отчет о прибылях и убытках. По основным показателям, таким, как внеоборотные и оборотные активы, собственный и заемный капитал, делают общие выводы, выявляют тенденции поведения этих показателей, намечают направления углубленного анализа.

2. Экспресс-анализ текущего финансового состояния. На данном этапе рассчитывают и интерпретируют полученные финансовые коэффициенты. Оценивают результаты с точки зрения текущей и долгосрочной платежеспособности, рентабельности, деловой активности (оборачиваемости), доходности функционирования компании.

Информацию по финансовому состоянию компании, полученную на этом этапе, доводят до руководства, формулируют основные проблемные вопросы, которые решают на следующей стадии углубленного анализа.

По данным экспресс-анализа кредитор может оценить степень риска и принять соответствующее решение о целесообразности выдачи кредита данной компании.

3. Для углубленного финансового анализа используют и внутреннюю, и внешнюю информации. Задачей этого этапа является выяснение причин возникновения проблемы: за счет каких видов продукции, статей расхода это произошло, а также какими должны быть действия руководства.

Рис. 3. Этапы современных подходов к оценке финансового состояния компании

4. Стадия прогнозной оценки основных финансовых показателей учитывает принятые решения, и, принимая их во внимание, обычно проводят оценку финансовой устойчивости. Это помогает понять, насколько предпринятые действия улучшат финансовую устойчивость компании [5, c. 33].

Предварительную оценку финансового состояния компании производят на основании анализа бухгалтерской отчетности: бухгалтерского баланса и поясняющей его информации, а также отчета о финансовых результатах.

Кроме этого, обязательно сопровождать анализ бухгалтерской отчетности внешней информацией, отражающей уровень инфляции, установленные ставки по кредитным продуктам и т.д. Все это помогает сделать правильные выводы по динамике главных финансовых показателей компании, например, по рентабельности капитала, чистым активам.

5. Этап оценки надежности информации, главным образом, проводится внешними пользователями. Ими могут являться банки, рассматривающие заявление компании на предоставление кредитного продукта, подрядчики, поставщики и инвесторы. Здесь особенно важна достоверность предоставленной отчетности. Для анализа, помимо основной бухгалтерской отчетности, требуются дополнительные пояснительные документы.

Результаты исследования и их обсуждение

Нельзя не упомянуть, что понятия платежеспособности и ликвидности довольно близкие. Это объясняется тем, что от степени ликвидности активов напрямую зависит и платежеспособность компании. Так, если оборотных активов в стоимостном выражении больше, чем краткосрочных обязательств, то такая компания считается платёжеспособной. Между тем на практике это применимо далеко не всегда, потому что в оборотных активах может быть большой удельный вес медленно реализуемых активов, чей срок перевода в деньги может не совпадать со временем погашения краткосрочных обязательств [8, c. 49].

Далее следует применить теоретический базис оценки ликвидности и платежеспособности на конкретном примере. Для этого был проведен анализ деятельности компании ПАО «Абрау-Дюрсо». Одним из самых эффективных методов оценки состояния организации является анализ ликвидности баланса, представленный в таблице 1.

Анализ таблицы показал, что в 2019 году наблюдается недостаток денежных средств организации (А1) и внеоборотных активов (А4) и медленно реализуемых активов (А3).

Далее проверим баланс ПАО «Абрау-Дюрсо» на условие абсолютной ликвидности в таблице 2.

Полученные данные свидетельствуют, что за период с 2017 по 2019 год баланс ЗАО «Абрау-Дюрсо» не является абсолютным ликвидным, но наблюдается положительная тенденция к достижению данного соответствия.

Таблица 1

Анализ ликвидности баланса ПАО «Абрау-Дюрсо»

|

Актив |

Абс. величины, тыс. руб. |

Пассив |

Абс. величины, тыс. руб. |

||||||

|

2017 г. |

2018 г. |

2019 г. |

2017 г. |

2018 г. |

2019 г. |

||||

|

А1 |

20269 |

154125 |

247328 |

П1 |

1245710 |

1064407 |

1711671 |

||

|

А2 |

3898572 |

3643373 |

3950420 |

П2 |

1107642 |

870700 |

999719 |

||

|

А3 |

1107025 |

1470907 |

1579940 |

П3 |

2010088 |

2187965 |

1803270 |

||

|

А4 |

2999356 |

3371273 |

3236531 |

П4 |

3661782 |

4516606 |

4499559 |

||

|

Итого |

8025222 |

8639678 |

9014219 |

Итого |

8025222 |

8639678 |

9014219 |

||

|

Платежный излишек (+) или недостаток (-) |

|||||||||

|

2017 г. |

2018 г. |

2019 г. |

|||||||

|

-1225441 |

-910282 |

-1464343 |

|||||||

|

2790930 |

2772673 |

2950701 |

|||||||

|

-903063 |

-717058 |

-223330 |

|||||||

|

-662426 |

-1145333 |

-1263028 |

|||||||

Таблица 2

Проверка условий ликвидности баланса ПАО «Абрау-Дюрсо»

|

Условие |

2019 г. |

2018 г. |

2017 г. |

|

Условие А1=>П1 |

- |

- |

- |

|

Условие А2=>П2 |

+ |

+ |

+ |

|

Условие А3=>П3 |

- |

- |

- |

|

Условие А4<П4 |

+ |

+ |

+ |

Таблица 3

Данные для факторного анализа коэффициента быстрой ликвидности, тыс. руб.

|

Показатель |

2017 г. |

2018 г. |

2019 г. |

Отклонение, (+,-) |

Темп роста, % 2019 г. к 2018 г. |

|

|

2018 г. к 2017 г. |

2019 г. к 2018 г. |

|||||

|

Краткосрочная дебиторская задолженность |

3898978 |

3643672 |

3950724 |

51746 |

307052 |

101,32 |

|

Краткосрочные финансовые вложения |

3781 |

81319 |

196105 |

192324 |

114786 |

5186,59 |

|

Денежные средства |

16488 |

72 806 |

51223 |

34735 |

-21583 |

310,66 |

|

Кредиторская задолженность |

1245710 |

1064407 |

1711671 |

465961 |

647264 |

137,4 |

|

Оценочные обязательства |

1077021 |

805948 |

929774 |

-147247 |

123826 |

86,327 |

|

Коэффициент абсолютной ликвидности |

1,687 |

2,03 |

1,589 |

-0,098 |

-0,441 |

- |

Анализ оценки показателей ликвидности демонстрирует, что рост коэффициентов общей ликвидности на 0,02, говорит о повышении уровня платежеспособности перед другими организациями. Коэффициент текущей ликвидности сократился на 0,01 пункта за анализируемый период, что говорит о незначительном снижении способности компании погашать текущие задолженности за счет оборотных активов. Наблюдается сокращение коэффициента быстрой ликвидности на 0,098 пунктов.

Для выявления причин данного сокращения проведем факторный анализ, используя данные таблицы 3.

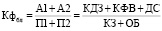

Проведем расчет влияния факторов методом цепных подстановок. Главное условие заключается в следующем:

.

.

Следовательно, рассчитаем показатели за 2017–2018 годы, используя данные таблицы 4:

Кфбл0 = (КДЗ0 + КФВ0 + ДС0) / (КЗ0 + ОБ0) = 1,69

КфблР0 = (КДЗ1 + КФВ0 + ДС0) / (КЗ0 + ОБ0) = 1,58

КфблР1 = (КДЗ1 + КФВ1 + ДС0) / (КЗ0 + ОБ0) = 1,61

КфблР2 = (КДЗ1 + КФВ1 + ДС1) / (КЗ0 + ОБ0) = 1,64

КфблР3 = (КДЗ1 + КФВ1 + ДС1) / (КЗ1 + ОБ0) = 1,77

Кфбл1 = (КДЗ1 + КФВ1 + ДС1) / (КЗ1 + ОБ1) = 2,03

∆Кфбл(КДЗ) = КфблР0 – Кфбл0 = -0,11

∆Кфбл(КФВ) = КфблР1 – КфблР0 = 0,03

∆Кфбл(ДС) = КфблР2 – КфблР1 = 0,02

∆Кфбл(КЗ) = КфблР2 – КфблР1 = 0,14

∆Кфбл(ОБ) = КфблР3 – КфблР2 = 0,26

Таблица 5

Оценка результатов факторного анализа коэффициента быстрой ликвидности, тыс. руб.

|

Наименование фактора |

Оценка влияния фактора |

|

|

2018 г. / 2017 г. |

2019 г. / 2018 г. |

|

|

Краткосрочная дебиторская задолженность |

-0,11 |

0,16 |

|

Краткосрочные финансовые вложения |

0,03 |

0,06 |

|

Денежные средства |

0,02 |

-0,01 |

|

Кредиторская задолженность |

0,14 |

-0,58 |

|

Оценочные обязательства |

0,26 |

-0,08 |

|

Совокупное влияние |

0,34 |

-0,44 |

Общее влияние факторов =

= -0,11+0,03+0,02+0,014+0,26 = 0,34

Факторный анализ за 2018–2019 годы проводится аналогично.

Занесем полученные данные в таблицу 5.

Анализ таблицы 5 показал, что сокращение коэффициента быстрой ликвидности за период с 2017 года по 2019 год произошло в результате следующих влияний:

1) значительного сокращения оценочных обязательств (+0,26) и кредиторской задолженности (+0,14) при сокращении краткосрочной дебиторской задолженности (-0,11) в 2018 году, совокупное влияния этих факторов (+0,29);

2) значительного роста кредиторской задолженности (-0,58) при росте краткосрочной дебиторской задолженности (+0,16) в 2019 году, совокупное влияние этих факторов (-0,42).

Выводы

Таким образом, при значительной неплатежеспособности и использования к большей части компаний процедур банкротства точная и объективная оценка финансово-экономического состояния играет главную роль. Основной критерий данной оценки – это показатели платежеспособности и степень ликвидности компании.

Внешним проявлением финансового состояния компании является ее платежеспособность, то есть возможность своевременно и в полном объеме рассчитываться по платежным обязательствам.

Когда определяют ликвидность компании, то, в первую очередь, имеют в виду наличие у нее оборотных средств в том размере, который достаточен для погашения ее краткосрочных обязательств, даже если сроки, предусмотренные контрактом, нарушаются.