Данная проблематика в научной практике относится к категории прогнозирования финансовых критериев и макроэкономических индикаторов экономической безопасности страны, сведенных в систему оценки развития страны посредством сравнительного анализа с пороговыми значениями финансовой безопасности. Финансовые индикаторы безопасности выступают здесь как основные индикаторы оценки возможного экономического неблагополучия в стране при мониторинге отклонения динамики критериев от нормальной (безопасной) траектории развития в рамках гомеостатического диапазона отклонений утвержденной Стратегии экономической безопасности Российской Федерации на период до 2030 года [1].

В числе 25 новых вызовов и угроз экономической безопасности для России в рамках темы для рассмотрения выбраны следующие приоритеты: стремление развитых государств использовать свои преимущества в уровне развития экономики, высоких технологий (в том числе информационных); усиление структурных дисбалансов в мировой экономике и финансовой системе; подверженность финансовой системы Российской Федерации глобальным рискам (в том числе в результате влияния спекулятивного иностранного капитала), а также уязвимость информационной инфраструктуры финансово-банковской системы.

Повышение конфликтного потенциала в зонах экономических интересов Российской Федерации, а также вблизи ее границ, наряду с исчерпанием экспортно-сырьевой модели экономического развития, резким снижением роли традиционных факторов обеспечения экономического роста, связанное с научно-технологическими изменениями, привело к отсутствию российских несырьевых компаний среди глобальных лидеров мировой экономики (исключая предприятия ОПК).

Для корректности анализа и рекомендаций по теме целесообразно использовать ряд основных показателей (из 40, приведенных в тексте Стратегии), имеющих отношение к внешнеторговой деятельности и позволяющих оценить корреляционные взаимозависимости. К первоочередным из них следует отнести: доля российского ВВП в мировом валовом внутреннем продукте; индекс денежной массы (денежные агрегаты М2); уровень инфляции; внешний долг Российской Федерации, в том числе государственный внешний долг; чистый ввоз (вывоз) капитала; дефицит федерального бюджета, в том числе ненефтегазовый дефицит федерального бюджета; отношение золотовалютных резервов Российской Федерации к объему импорта товаров и услуг; индекс физического объема экспорта; индекс физического объема импорта; децильный коэффициент населения; сальдо торгового баланса.

Перспективы повышения доли рубля и отличных от доллара валют во взаимных расчетах России с торговыми партнерами целесообразно рассмотреть в двустороннем аспекте – внешнеполитическом (с акцентом) и экономической безопасности внутреннего рынка. Внешнеполитический фактор в соответствии с планом по дедолларизации (2018 г.) предполагает снижение зависимости российской экономики от доллара США и других, отличных от доллара валют, с введением преференций для экспортеров, использующих рубль, с их реализацией до 2024 г. Основной причиной таких мер определяется необходимость противодействия дальнейшему расширению американских и европейских санкций на российский государственный долг и долларовые операции госбанков, а также положение об осуществлении всех долларовых трансакций в мире через корреспондентские счета в американских банках.

Внутренним политическим и экономическим фактором при решении проблемы остается обеспечение и сохранение экономической и финансовой структуры устойчивого развития страны, обеспечивающего внутреннюю экономическую безопасность с поддержанием необходимых соотношений различных групп критериев финансовой безопасности.

В число групп критериев финансовой безопасности, как правило, включаются показатели и критерии, классифицируемые по следующим информационным признакам: макрофинансовые; ценовые; процессы и состояние финансовых рынков; банковская деятельность; уровень сбережений и инвестиций в экономике; валютный рынок и курс национальной валюты [2].

Не далее, чем 25 февраля 2021г., заместитель главы МИД России С. Рябков заявил, что «стране необходимо отгородиться от доллара, а также экономической системы США, чтобы она преодолела свою зависимость от США и их валюты», с уменьшением использования американской валюты в финансовых и торговых операциях. Было подчеркнуто, что в последние годы США ввели множество антироссийских санкций, которые затронули как российские государственные банки, компании и даже целые сектора экономики, так и официальных лиц России и бизнесменов. Весьма вероятно, что, американская сторона после прихода Джо Байдена в Белый дом намерена ввести ещё больше новых ограничительных мер против России. По оценке С. Рябкова в настоящий момент отношения между двумя странами очень плохие и эмоции крайне «накалены». Всё это говорит о том, что не стоит ждать улучшения диалога между Москвой и Вашингтоном ещё в течение длительного времени, вместе с этим было подчеркнуто, что Министерство иностранных дел России не отвечает за политику страны в области экономики.

Следует сразу отметить, что вопрос полного отказа от доллара США как платежного средства во внешнеторговых расчетах правительством России не обсуждается. Как прогнозирует международное рейтинговое агентство Moody ̓s, доллар является фактически мировой резервной валютой и останется в этом статусе, по его оптимистической оценке, на десятилетия.

По состоянию на 01.09.2020 по данным ЦБ международные резервы России (4-е место в мире) составили 594,4 млрд долл. США, включая валютные резервы 449,8 млрд долл. США (в том числе, иностранная валюта – 438,0 млрд долл. США, счета в СДР – 6,89 млрд долл. США, резервная позиция в МВФ – 4,88 млрд долл. США) и монетарное золото – 144,58 млрд долл. США [3]. В настоящее время удельный вес монетарного золота в структуре уверенно повышается – в течение последних пяти лет его доля увеличилась почти в 2 раза, достигнув значения 24,3% (около 2,35 тыс. тонн золота).

Начиная с 2017 г. ЦБ РФ в своей стратегии резко увеличил покупку золота, имея в виду его свойства как самого востребованного резерва в периоды экономического спада или геополитической нестабильности. Стратегия, выбранная в России на сегодня, направлена на наращивание объемов запаса золота в структуре резервов страны. Аналогичного курса также придерживаются в Китае, снижая инвестиции в ценные бумаги США и увеличивая физические запасы золота (на 01.01.2020 – 2,261 тыс. тонн золота на 107,9 млрд долл. США).

Первое место по доле в ЗВР России занимает евро, который составляет порядка 32-34%, в последние годы сокращается доля доллара и на текущий момент она составляет всего около 20-21%, хотя еще пару лет назад была более 30%. Значительно выросла доля китайского юаня, его доля в 2019 году составляла около 14-16%. Также в ЗВР присутствовали и другие валюты: британский фунт – 6%, японская йена – 4,5%, канадский доллар – 2,8% и австралийский доллар около 1%.

Нельзя однозначно утверждать, что большой объем ЗВР всегда обеспечит стабильный курс национальной валюты страны. Многое зависит от общего состояния экономики каждой конкретной страны, ее развитости и ориентированности. Однако, состояние ЗВР всегда косвенно влияет на основные макроэкономические показатели, включая курс валюты, размер платежного баланса страны и уровень инфляции. Государство может использовать свои золотовалютные резервы на покрытие дефицита платежного баланса, поддержание курса нац валюты, оплату внешних долгов и операций с другими странами, на внутренние потребности финансовой безопасности страны, социальные выплаты населению и другие нужды.

1. Изменение структуры международных резервов России обуславливается предпосылками сохранения или обеспечения рациональных значений финансовых индикаторов экономической безопасности страны в рамках принятых пороговых соотношений. К числу таковых следует отнести: объем и структура ЗВР, курс национальной валюты, объем денежной массы (М2) (в денежную массу (М2) входят наличные, чеки, средства на счетах, вклады (физических/юридических лиц), ценные бумаги) или денежной базы, уровень монетизации экономики, состояние внешней торговли. Практика международных расчетов выявила уровень определенных соотношений для поддержания экономической системы страны в устойчивом состоянии, к ним относятся – минимальный (пороговый) и достаточный уровень золотовалютных резервов для обеспечения необходимой денежной базы для экспортно-импортных обменных операций, определение оптимальной структуры международных резервов с учетом геополитических условий взаимодействия.

Замедление темпов экономического развития в последние годы, усугубляемое последствиями пандемии, по словам главы Международного валютного фонда (МФВ) К. Георгиевой, привели к тому, что «мировая экономика практически замерла» [4]. Подчеркнув, что нынешний обвал мировой экономики хуже кризиса 2008 г., она заявила о двойном ударе – экономической рецессии и пандемии коронавируса, подобного которому еще не было в истории МВФ, приведшему к полной остановке мирового хозяйства. Глава МВФ отметила, что в организацию за помощью одновременно обратились 85 стран, и что международный фонд готов отдать весь свой резерв (триллион долларов США), а также удвоить сумму экстренного финансирования – до ста миллиардов долларов.

Однако не стоит думать, что делается это из гуманных соображений. Вовсе нет, просто именно сейчас властители мира почувствовали, что выстроенная ими система находится на грани распада. Если не принять экстренных мер, не раскошелиться, то система просто пойдёт на свалку истории, а человечество вступит в новую эпоху войн и революций. Мировая экономика построена так, что «страны центра» перекачивают ресурсы из «стран периферии». Делается это с помощью кредитов (в том числе тех, что предоставляет МВФ), неэквивалентного обмена и иных махинаций. Однако, как бы прекрасно и хитроумно ни была выстроена мировая система, она всё равно обречена.

Американский философ и социолог И. Валлерстайн (недавно, в 2019 г. ушедший из жизни) ещё в девяностые годы писал, что торжество мирового капитализма является предвестником его гибели. Так что коронавирус лишь слегка подтолкнул расшатавшуюся систему. Можно уверенно предсказать, что по окончании эпидемии мир уже не будет прежним, не вернётся к изначальному состоянию. В 1989 году, делая свои наброски к «концу истории», социолог и неомарксист И. Валлерстайн [5] предсказал начало гражданской войны в США в 2020 году. В настоящее время мы видим окончание американского цикла гегемонии, описанное ученым тридцать с лишним лет назад, и последствия социального катаклизма в США и странах Европы.

В этих условиях оценка перспектив повышения доли рубля и отличных от доллара валют во взаимных расчетах России с ее торговыми партнерами, структура международных резервов, эффективность их использования приобретают стратегическое значение. В 2009 и в 2015 году для выхода из кризиса применялся один и тот же способ, было решено спасать банки, для этого им было выдано 2 трлн. рублей, для того чтобы они прокредитовали реальный сектор экономики, но 80% этих денег ушли на валютный рынок. Эти крупные коммерческие и даже государственные банки сыграли против рубля, он обрушился, это была одна из главных причин его девальвации. В это же самое время народ «обвешивают» новыми налогами (хотя даже либерал Г. Греф воздерживается от этого [6]) и повышают пенсионный возраст.

При этом Центральный банк, опять наступает на те же грабли, объявляя об открытии кредитной линии на сумму 5 трлн рублей. Если и в этот раз не будет жесткого контроля целевого использования кредитов, то ситуация повторится и тогда в скором времени, мы станем свидетелями дальнейшего падения курса рубля. Тем более, что у ЦБ есть все возможности контроля, во всех крупных банках сидят комиссары от Центрального Банка и их задача отслеживать движение денежных потоков, пресекая незаконные операции. Но и этого еще недостаточно, необходимо снижение ключевой ставки до 2-3%, а может даже и ниже, иначе у нас опять начнется, такое позорное явление как залоговое рейдерство, которое окончательно угробит наши успешные предприятия, которые как это не странно у нас еще есть, окончательно превращая нашу страну в сырьевой придаток передовых стран.

В целях объективности и корректности оценок следует сказать, что в 2020 году с назначением премьером М. Мишустина, а первым замом А. Белоусова, наблюдается активизация деятельности «государственников» – властных экономических структур: 25 сентября 2020 г. одобрен Правительством РФ общенациональный план действий по восстановлению занятости и доходов населения, роста долгосрочных структурных изменений в экономике, улучшение делового климата и поддержку импортозамещения; снижению уровня ставки ЦБ РФ.

По мнению известных экономистов (С. Глазьева, В. Катасонова, М. Хазина), и с этим нельзя не согласиться, – самая главная причина кризиса в России – отказ Центрального Банка от фиксированного курса рубля, именно эта позиция ЦБ играет на руку валютным спекулянтам. Рынок форекс на 90% состоит из спекулянтов, а самые крупные игроки – это американские хэш-фонды, вот именно в их интересах и работает наш Центральный Банк.

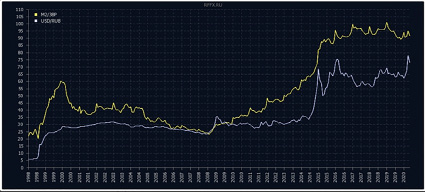

Кроме того, наш ЦБ три года подряд, изымает деньги из отечественной экономики – это единственный банк в мире который проводит такую экономическую политику. Задача ЦБ не изъятие денег из экономики, а регулирование денежной массы, чем и занимаются Центральные банки других стран. На рисунке 1 представлена для анализа динамика изменения соотношений М2 / ЗВР и курса национальной валюты (USD/RUB) в России за период 2000-2020 гг. [7].

Характер идентичности представленных кривых показывает, что одним из условий обеспечения стабильности курса национальной валюты является достаточное количество золотовалютных резервов (ЗВР). Логический анализ подтверждает, что единственным критерием достаточности золотовалютных резервов может являться только отношение золотовалютных резервов ко всей национальной денежной массе, т.е. денежному агрегату М2. При этом достаточным является не менее чем 100% обеспечение денежной массы золотовалютными резервами исходя из валютного курса. Выполнение всех остальных критерием не способно полностью гарантировать стабильность национальной валюты.

Рис. 1. Динамика изменения соотношений М2/ЗВР и курса национальной валюты (USD/RUB) в России за период 2000-2020 гг. [7]

Если вся денежная масса национальной валюты не обеспечена золотовалютными резервами, то девальвация валюты, лишь вопрос времени. Она произойдет в случае неблагоприятных внешних экономических условий, которые в силу цикличности экономики неизбежны. Вопросы соотношения структуры золотовалютных резервов и характера их использования в процессе внешнеторговых операций имеют большое значение в перспективе при снижении зависимости экономики страны от доллара или других валют.

К примеру, Центральный Банк России в 2019 году резко увеличил долю японских активов в золотовалютных резервах [8]. Если на начало 2019 г. их было 7,5% от ЗВР, или 35,1 млрд долларов, то на конец года уже 13,2%, или 73,4 млрд долларов, говорится в годовом отчете регулятора. При этом «золотая операция» во многом стала отрицательной, что вызвало недоумение у депутатов Государственной Думы.

Анализ обеспеченности денежной массы России золотовалютными резервами Банка России с 1994 по 2015 год позволяет сделать ряд выводов:

• Снижение уровня достаточности золотовалютных резервов ниже 35% непосредственно предшествовало как девальвации 1998-1999 годов, так и девальвации 2014-2015 годов.

• Период относительной стабильности курса рубля (2000-2013 года) сопровождался обеспечением денежной массы золотовалютными резервами на уровне 50% и более.

• Девальвация 2014-2015 годов стала следствие инфляционной политики Президента, Правительства, Банка России и банковской системы в 2006-2013 годах, которая выражалась в резком увеличении денежной массы относительно золотовалютных резервов, т.е. снижении обеспеченности денежной массы золотовалютными резервами.

• Снижение обеспеченности денежной массы золотовалютными резервами ниже 50% является негативным сигналом, свидетельствующим о существенном увеличении рисков девальвации валюты.

Анализируя обеспеченность денежной массы необходимо также обращать внимание на уровень ликвидности банковского сектора, т.е. банковский мультипликатор, поскольку его высокие значения свидетельствуют о возможности увеличения объема денежной базы и массы в ближайшем будущем.

Таким образом основным критерием оценки перспектив повышения доли рубля во внешнеторговом балансе является соотношение обеспеченности денежной массы ЗВР (М2/ЗВР). Этот показатель должен быть, чем больше (до 100%), тем лучше; ниже 50% – следует ждать девальвации. К показателям мониторинга на данном направлении следует отнести – это М2 и количество ЗВР плюс официальный курс – через него ЦБ не должен давать опуститься обеспеченности ЗВР денежной массы ниже 50% – любые подходы к этому значению – повод для сброса рублей. Учитывая обращение нескольких крупных банков за кредитной линией в ЦБ после «набега» вкладчиков в первом полугодии 2020 г., усиленные последствиями пандемии коронавируса, можно предположить, что собственных ресурсов уже не хватает (хотя соотношение М2/ЗВР – 51,2-57,0%). Президент России В. Путин уже давно объявил о курсе страны на дедолларизацию экономики. В связи с этим российской стороной были предприняты определённые шаги, начиная от сокращения доли доллара в международных резервах страны и заканчивая заключением торговых соглашений со странами о взаиморасчётах в национальных валютах.

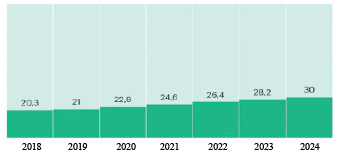

В рамках развития плана по дедолларизации (2018 г.), утвержденного с грифом «Для служебного пользования», Минэкономразвития предложил увеличить долю рублевых расчетов во внешнеторговом обороте до 30% к 2024 году по сравнению с 20,3 % в 2018 году. Данный целевой показатель входит в число ключевых внешнеторговых показателей KPI (Key Performance Indicator – это ключевые метрики, на которых базируется система оценки эффективности выполнения бизнес-процессов в компании). Но целевые ориентиры из плана Минэкономразвития, которые пересекаются с количественными целями национального проекта «Международная кооперация и экспорт», по доле рублевых расчетов ранее не ставились (рис. 2).

В 2019 году товарооборот России составил 666, 5 млрд долл. США, уменьшившись на 3,13% (21, 55 млрд долл. США) по сравнению с 2018 годом. Экспорт России в 2019 году составил 422,7 млрд долл. США, уменьшившись на 6,04% (27,18 млрд долл. США) по сравнению с 2018 годом. Импорт России в 2019 году составил 243 781 млрд долл. США, увеличившись на 2,36% (5, 629 млрд долл. США) по сравнению с 2018 годом. Сальдо торгового баланса России в 2019 году сложилось положительное в размере 178,99 млрд долл. США. По сравнению с 2018 годом положительное сальдо уменьшилось на 15,49% (32,81 млрд долл. США).

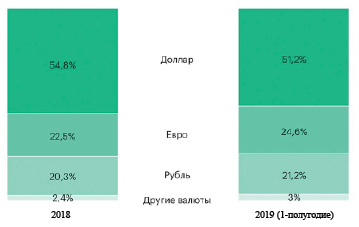

Характерно, что по итогам первого полугодия 2019 года доля рубля в расчетах за товары и услуги по внешнеторговым договорам составляла 21,2%, подсчитал РБК по данным Банка России. Это значит, что российские компании рассчитались в рублях за товары и услуги на сумму 84 млрд долл. США долларовом эквиваленте (5,38 трлн руб. по среднему курсу за период). При этом если по экспорту Россия получает всего 14,4% в рублях, то по импорту оплачивает в собственной валюте уже 31% (рис. 3).

Доллар по-прежнему господствует во внешнеторговых расчетах России с долей 51,2% в первом полугодии 2019 года, но его роль последовательно снижается (за весь 2018 год было 54,8%). Доля евро, наоборот, растет: с 22,5% в 2018 году до 24,6% в первой половине 2019 года.

План Минэкономразвития означает, что к 2024 году рубль сравняется с долларом и евро по доле в российской внешней торговле или опередит одну из этих валют (по всей вероятности, постепенно теряющий свои позиции доллар).

Рис. 2. Прогнозные данные доли рубля во внешней торговле России за период 2020-2024 гг. (%)

Источник: Минэкономразвития 2019

Рис. 3. Валютная структура внешнеторговых расчетов России

Источник: Банк России, расчеты РБК

В 2024 году внешняя торговля России товарами и услугами в эквиваленте, по меньшей мере, 300 млрд долл. США будет вестись в российских рублях, следует из предложенного министерством KPI. Кроме того, Минэкономразвития рассчитывает, что к 2024 году доля расчетов в национальных валютах между странами ЕАЭС (Армения, Белоруссия, Казахстан, Киргизия, Россия) достигнет 90% по сравнению с 76,6% в 2019 году. При этом сейчас на долю рубля приходится более 70% торговых расчетов в ЕАЭС, а на другие национальные валюты – чуть более 2% [9, 10]. Прогнозные данные Минэкономразвития предполагают рост внешнеторгового оборота России (без услуг) за период 2020 – 2024 гг. до 859,5 млрд долл. США, на 29,2 %. За этот же период доля рублевых расчетов должна возрасти на 7,2%, что представляется не вполне реалистичным в условиях экономической рецессии в мире и последствий пандемии коронавируса.

Выводы

1. Для России процесс дедолларизации стал вопросом национальной безопасности из-за санкций США; на фоне нестабильности в мире, замедления мировой экономики, увеличения количества мнений о глобальном экономическом кризисе, правительство России делает ставку на диверсификацию валютных резервов, укрепление национальной валюты и увеличение объемов покупки золота;

2. Основными торговыми партнерами России являются Китай и страны Европы, что приводит к логическому выводу о необходимости держать запас валют именно этих стран для перспектив развития полноценной торговли с ними;

3. В 2020 году наблюдается значительное падение положительного сальдо торгового баланса России (более чем на 40% за первое полугодие по данным ФТС), с ограничением притока валюты, приведшего к девальвации (начало лета – доллар США и евро – 68 руб. и 77 руб. соответственно, сентябрь – 77 руб. и 90руб соответственно);

4. Чистый вывоз капитала из России частным сектором за январь – август 2020 года возрос в 1,7 раза по сравнению с показателем за аналогичный период прошедшего года и составил 34,8 млрд долл. США (в 2018 г. был на уровне 20,0 млрд долл. США), при этом по сообщению ЦБ России решающим фактором в 2020 г. стало интенсивное снижение обязательств банков перед нерезидентами;

5. Несмотря на недовольства многих стран гегемонией американской валюты, в обозримой перспективе более понятной и удобной альтернативы не просматривается, а вторая по значимости мировая резервная валюта (евро) попросту не обладает такой ликвидностью, как доллар. В ЕАЭС могут использоваться расчеты в разных валютах, а в будущем, возможно, появится наднациональная криптовалюта, некоторые эксперты для нее уже придумали название – «криптоалтын».

6. При утверждении отчета правительства в Госдуме об исполнении бюджета – 2019 все три оппозиционные фракции – КПРФ, ЛДПР и «Справедливая Россия» – отказались голосовать за его утверждение, заявив о провальных результатах работы правительства в 2019 году [11]. Аргументацией данного решения послужило заявление парламентариев о том, что падение роста экономики в прошлом году невозможно объяснить только пандемией. Очевидно, отставка правительства в январе 2020 г. имела под собой серьезные основания.