Введение

В статье представлен новый подход к оптимизации структуры кредитования коммерческого банка по целевым условиям (ипотека).

Необходимость разработки новых подходов к оценке и управлению рисками ипотечного кредитования в условиях нарастания кризисных явлений в банковском секторе связана с тем, что банки в оценках платежеспособности заемщиков фактически отказываются от персонализированного отношения к ним, заменяя исключительно количественными показателями риска возможные потери капитала.

В статье рассматривается группа заемщиков по программе ипотеки, имеющих расширенную базу обслуживания ипотечного кредита, обеспеченную доходами собственного бизнеса. Под риском ипотечного кредита понимается оценка ухудшения условий деятельности заёмщика на конкурентном рынке: снижение интереса к его бизнесу, закрытие бизнеса или его реструктуризация. Ипотека позволяет бизнесмену обеспечить «тыл» и принять решение, направленное на развитие бизнеса и сохранения условий для его перспективного развития.

Актуальность проблемы обусловлена ростом количества и повышенными требованиями к качеству банковских услуг и возможностью управления накопительными счетами клиентов банков посредством инструментария, предоставляемого Интернет [1, 2].

Новизна исследования заключается в разработке нового минимаксного метода моделирования риска портфельного инвестирования по программе ипотеки, позволяющего корректно провести оценку распределения долей ипотечного портфеля с учетом фундаментальных факторов риска заемщиков.

Проводится анализ детализации решения инвестора от исходных портфельных предпочтений и с учётом специфики оценок риска по уровням уровня принятия решения («сверху вниз»). Выявлены режимы оценки риска невозврата кредита с позиций: финансового состояния заёмщика (кредитная история, динамика доходов), риска потери доверия со стороны клиентов заёмщика, работающего с использованием дистанционных технологий (в частности, с учетом потенциала его сайта). Сформулированы математические постулаты, которые могут быть положены в обоснование метода принятия решения. Построена схема системного анализа данных о структуре ипотечного субпорртфеля коммерческого банка. Выполнена математическая, компьютерная и логическая обработка, и интерпретация аналитических результатов. В результате получена комплексная оценка структуры капитала ипотечного кредита коммерческого банка, основанная на минимаксном подходе к управлению риском (или интегральном показателе риска, что отмечено в работе). Структура ипотечного субпортфеля определяется с использованием оценок риска невозврата кредита в случае потери репутации заёмщика (низкий потенциал сайта) и /или грозящей проблемами с возвратом ипотечного кредита недостаточной популярности у клиентов бизнеса (как следствие, сокращение оборота и рентабельности капитала, вхождение в зону турбулентности, в которой заёмщик вынужден будет отказаться от оплаты кредита).

Результаты исследования и их обсуждения

1. Субпортфель ипотечных кредитов коммерческого банка и критерий риска.

Для оптимизации кредитных ресурсов коммерческого банка необходимо выбрать параметры кредита: процентную ставку, срок и условия погашения. По состоянию на март 2021 г. «комфортной» считается ставка по ипотечному кредиту на уровне 7,75% (Сбербанк. Доступные программы кредитования. Готовое жилье. URL: https://ipoteka.domclick.ru/ Дата обращения 04.03.2021).

При этом населению снова предлагают практически «бесплатную» жилую недвижимость в ипотеку, в новостройке. Эта политика диктуется необходимостью досрочной реализации новостроек в режиме ипотечного кредитования. Однако такой механизм, по мнению авторов, не решает актуальные проблемы ипотеки как с позиции кредитных организаций, так и с позиции заемщиков, которые приобретают в ипотеку готовое жильё, а не квадратные метры в недостроенном доме.

В оценках риска заемщиков предлагается использовать иерархический подход к рациональному кредитованию, предполагающему долевое распределение объёма ипотечных кредитов между региональными или территориальными подразделениями банка с использованием оценок кредитных историй заёмщиков в каждом подразделении и дальнейшей детализацией объёма портфеля среди клиентов каждого подразделения на основе оценок потенциалов их сайтов. Предлагается использовать подход на основе многократного решения приведённой ниже минимаксной задачи с использованием выбранной схемы оценка риска [3].

2. Древовидные конструкции (теоретический экскурс).

Проблема структурирования и логической целостности иерархических структур системного анализа количественных показателей напрямую связаны с выбранным режимом визуализации данных. Благодаря высоко-образному развитию информационных технологий и улучшенной восприятии графики, системный анализ математических моделей перешёл с логически-функционального и математически обоснованного статуса на дизайн-студийный анализ [4, 5] с целью предоставления клиентам корректной информации и сортировки запросов по ипотечному кредитованию в разрезах региональной компетенции и уровня их риска.

Рассматривая проблематику использования древовидных структур в системном анализе, необходимо отметить работу Э.Б. Ханта «Эксперименты в индукции» [6]. В целом, древовидные структуры принятия решений необходимо адаптировать к предметной области. В ипотечном кредитовании это способ представления правил распределения кредита между заёмщиками с использованием правил оценки риска и доходности: решение соответствует узлу, полученному по правилам логической конструкции типа: «если… то…».

Древовидный (иерархический) подход предлагается использовать при оценке долевого распределения ипотечного кредита коммерческого банка. Дерево решений по структуре ипотечного кредитования – графическое представление процесса принятия решения по структуре ипотечных кредитов данном регионе для рассматриваемой категории кредитополучателей.

3. Базовый метод выбора структуры ипотечного кредитования на основе минимаксного подхода к оптимизации субпортфеля банка.

Рассмотрим практику ипотечного яс позиций системного анализа, портфельного подхода и риск-менеджмента.

Пусть система вариантов кредита по программе ипотечного кредитования коммерческого банка из n различных объектов предлагает вкладчикам накопительный счёт по ипотеке.

Оценки риска ипотечного кредитования для заёмщика (группы заёмщиков) обозначим V1 > 0,…, Vn > 0.

Требуется определить доли ипотечного кредитования по каждой программе (каждому кредитополучателю) внутри субпортфеля. Искомые доли обозначим символами θ = (θ1,…,θn).

Для отыскания долей ипотечного кредитования по выбранной программе для каждого заёмщика коммерческого банка, занимающегося ипотечным кредитованием и имеющего высокий статус страхования вкладов населения, рассмотрим модель [3]:

. (1)

. (1)

В задаче (1) требуется найти доли вложения средств (конкурируют ипотечные программы одного банка), θi , i = 1,…,n.

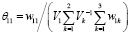

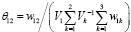

Решение задачи – вектор θ = (θ1,…,θn) с компонентами, вычисляемыми по формулам (2) [7, 8]:

,

,  . (2)

. (2)

Действительно, ввиду V1>0,…, Vn>0, а также ограничения на сумму компонент  , под оператором максимума в левой части (1) имеется не менее одной положительной компоненты, ввиду чего минимум может быть достигнут при условии: θiVi = θjVj , i,j = 1,…,n. Учитывая

, под оператором максимума в левой части (1) имеется не менее одной положительной компоненты, ввиду чего минимум может быть достигнут при условии: θiVi = θjVj , i,j = 1,…,n. Учитывая  , приходим к выражению (2).

, приходим к выражению (2).

После выбора варианта распределения средств по ипотечному кредитованию между подразделениями банками выполняется оценка долевой структуры кредитов среди заёмщиков, относящихся к конкретному подразделению.

4. Потенциал сайта.

Потенциал сайта – оценка качества веб-сайта по ряду критериев (оценочных показателей), характеризующих как размещенную информацию, так и и возможности сайта.

Эксперты выставляют оценки (от 1 до 5) по каждому из критериев. На основе оценок формируется интегральный показатель. Затем на основе полученного показателя определяется итоговая оценка каждого критерия, что позволяет выявить положительные и отрицательные стороны сайта в целом [1].

Если эксперт не может произвести оценку качества представленной на сайте информации, то ставится оценка «0». На основании оценок, которые были выставлены группой экспертов, выводится усредненное значение по каждому показателю.

Критерии оценки качества сайта:

1. Информационное наполнение. Оценивается уровень представления информации о бизнесе заемщика. Рассматриваются следующие показатели:

- полнота информации о структуре, функциях, контактных реквизитах, перспективах развития;

- документальная база, включая перечень предоставляемых товаров или оказываемых услуг: каталог, описание;

- дополнительная информация, прямо не относящаяся к данному ресурсу, но представляющая интерес для пользователя: аналитика, справочники, ссылки на другие ресурсы;

2. Подача информации. Оценивается качество восприятия изложенной информации. Учитываются верстка сайта и его стилистика. В оценочную шкалу можно отнести: сложное/ простое восприятие, низкое/высокое качество подачи информации, удобное пользование сайтом и уровень восприятия информации;

3. Оперативность. Оперативность обновления информации и ее актуальности на данный момент. Шкала оценок: информация устаревшая, Низкая/удовлетворительная обновляемость, обновление в режиме реального времени;

4. Коммуникации. Оценивается качество взаимосвязи фирмы заемщика с контрагентами (физическими / юридическими лицами). Оценка зависит от наличия обратной связи. Шкала оценок: средства коммуникации отсутствуют, невысокие коммуникационные возможности, сервисы взаимодействия разнообразны, коммуникационные средства подобраны и реализованы оптимально.

5. Дизайн. Оценка качества страниц и материалов. Учитывается изобразительная и художественная ценности страниц и однородность дизайна, наличие и уместность форм представления информации (таблицы, иллюстрации, графики и другие средства). Шкалу оценок можно построить так: низкий/ средний/высокий уровень дизайнерской проработки, профессиональный дизайн.

6. Удобство использования. Оценка скорости нахождения и использования информации: средства навигации, возможность поиска по сайту, удобство структурной организации страниц, наличие гиперссылок. Шкала оценки: неудобно/ удобно пользоваться сайтом, неудачная/ удачная реализация навигации и поиска, оптимальные характеристики удобства и доступности.

7. Дополнительные сервисы. Оценивается наличие инструментов работы с контентом: индивидуальные учетные записи, подписка на почтовые рассылки и т.д. Оценочная шкала: отсутствие /наличие дополнительных сервисов, наличие/отсутствие возможности дополнительной обработки информации, наличие/ отсутствие базовых сервисов, уникальные средства обработки информации.

8. Структура сайта. Оценивается логически-тематическое деление контента на разделы и подразделы, оценка качества разбиения на иерархические уровни. Оценочная шкала: неудобная / удобная структура сайта, наличие/отсутствие формальных ошибок, логично /нелогично разбита информация по отдельным разделам, структура сайта отвечает его целям и задачам, удобна.

Для расчета потенциала сайта необходимо, чтобы выбранная группа экспертов выставила оценки по каждому из критериев. В группе экспертов могут состоять посетители ресурса, а данные можно собрать с помощью анкетирования.

Для дальнейших расчетов необходимо наличие весов у перечисленных критериев. Шкала весов может быть заимствована из процитированного выше источника [1].

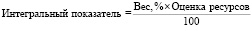

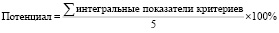

Находится средняя оценка по каждому критерию. Затем вычисляется интегральный показатель для каждого критерия по формуле:

. (3)

. (3)

Интегральный показатель сайта — сумма интегральных показателей по всем критериям:

(4)

(4)

(показывает, насколько анализируемый сервис удовлетворяет заявленным критериям качества).

5. Бинарное дерево выбора долей ипотечного кредитования.

Для оценки долей кредитования клиентов в субпортфеле ипотеки используем следующий алгоритм.

Шаг 1. Обозначим через V1 и V2 показатели невозврата кредита для двух групп клиентов банка:

- группа клиентов, зарегистрированных в данном регионе (Москва, имеет первый рейтинг, то есть V1=1);

- группа клиентов других регионов России (в нашем примере рассматривается Саратовский регион, имеющий второй рейтинг, то есть V2=2).

Распределим субпортфель ипотечных кредитов по указанным группам, пользуясь формулой (2) (n = 2). В результате определим значения долевого распределения в группах θ1 и θ2.

Шаг 2. Рассмотрим детализацию вложений внутри групп: в нашем примере в первой группе присутствуют три заёмщика, а во второй – два.

Коэффициентом роста уровня дохода заёмщика назовём коэффициент при переменной «время» (измеряется, как правило, в месяцах, что соответствует интервалу поступления доходов заемщиков). Этот показатель служит критерием отбора участников ипотечной программы. Если получен отрицательный коэффициент, клиент получает отказ, другие клиенты получат кредит, исходя из рекомендаций, представленных ниже.

Предполагается, что все кредитополучатели имеют собственные сайты, посвященные их бизнесу, инновационной деятельности, политической аналитике и проч.).

Потенциалы сайтов заёмщиков первой группы обозначим через w11, w12, w13, а заёмщиков из второй группы, соответственно, через w21 и w22.

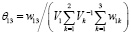

Доли ипотечного кредитования заемщиков можно получить, воспользовавшись формулами:

, (5)

, (5)

, (6)

, (6)

, (7)

, (7)

, (8)

, (8)

. (9)

. (9)

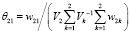

Решение задачи по выбору структуры субпортфеля ипотечного кредитования (СБИ) коммерческого банка приведено на рис. 1.

6. Вычислительный эксперимент.

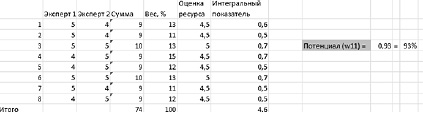

В таблице 1 представлены оценки, выставленные экспертами по всем критериям (для первого заемщика).

Таблица 1

Оценки экспертов по первому заемщику

|

Критерий |

Эксперт 1 |

Эксперт 2 |

|

1 |

5 |

4 |

|

2 |

5 |

4 |

|

3 |

5 |

5 |

|

4 |

4 |

5 |

|

5 |

4 |

5 |

|

6 |

5 |

5 |

|

7 |

5 |

4 |

|

8 |

4 |

5 |

На рис. 2 представлены выполненные этапы по расчету потенциала сайта первого кредитополучателя по ипотеке.

Можно сделать вывод, что веб-сайт первого кредитополучателя удовлетворяет посетителей на 93%. Это говорит о том, что этот заёмщик нацелен расширить свою аудиторию. Банк может выдать данному заемщику кредит для улучшения условий проживания и развития бизнеса.

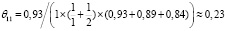

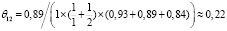

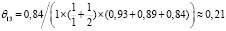

Продолжая аналогичную процедуру для других клиентов банка, желающих получить ипотечный кредит, получим следующие потенциалы их сайтов: w11 = 0,93, w12 = 0,89, w13 = 0,84 (клиенты по программе ипотечного кредитования заемщиков Московского филиала ), w21 = 0,65 и w22 = 0,67 (клиенты по программе ипотечного кредитования Московского филиала).

Рис. 1. Долевая структура субпортфеля ипотеки коммерческого банка

Рис. 2. Расчет потенциала сайта по первому клиенту

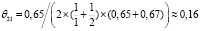

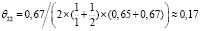

Проводя вычисления по формулам (5) – (9), получим доли ипотечного субпортфеля Сбербанка по заемщикам рассматриваемых регионов:

,

,

,

,

,

,

,

,

.

.

В итоге получена следующая структура субпортфеля ипотечных кредитов. В московском подразделении ипотека занимает 67% общего субпортфеля, в который входят банки Московский и Саратовский филиалы (региональные подразделения Сбербанка). В клиентской базе перераспределение касается трёх групп заемщиков московского подразделения и двух групп саратовского. Группировка внутри каждой группы заёмщиков выполняется по системе скоринговой оценки объёма и целей кредитования в указанных подразделениях. Предпочтительно кредитовать клиентов, имеющих прогрессивный рост доходов и отсутствие неоплаченных кредитов.

Заключение

В статье представлена методология оптимизации структуры кредитования коммерческого банка по целевым условиям (ипотека). Выявлены режимы оценки риска невозврата кредита в двух категориях: риск финансового состояния заёмщика (кредитная история, потенциал сайта) и риск входа в программу (динамика доходов, позволяющая возврат кредит в нужное время и в полном объёме). Сформулированы математические постулаты, лежащие в основе обоснованного метода принятия решений. Построена схема системного анализа данных о структуре ипотечного кредитования коммерческого банка. Выполнена математическая, компьютерная и логическая обработка, и интерпретация аналитических результатов. Рассмотрен подход, позволяющий применить математическую модель ипотечного кредитования на основе иерархического системного подхода к оценке риска с использованием рейтинговых оценок субпортфеля на региональном уровне и экспертных оценок потенциалов сайтов заемщиков. В результате получена комплексная оценка структуры капитала ипотечного кредита коммерческого банка, основанная на минимаксном подходе к оценке риска (или интегральном показателе). Основной результат строится на оптимизации показателей риска и доходности, причём доходность может служить весовым параметром коррекции уровня риска заёмщика, связанного с одним из предложенных критериев риска.

Приведён метод оценивания портфельного риска для иерархической модели принятия решений. Разработан алгоритм анализа двух подходов к оцениванию риска на каждом уровне иерархии, выполнены вычислительные эксперименты. Рекомендации могут применяться для рационализации финансирования инноваций, способствующих росту экономики регионов и оздоровления его корпоративного сектора.