Финансовое благосостояние человека является актуальной проблемой в современных экономических условиях. Одним из наиболее распространенных механизмов по финансовому обеспечению людей в старости являются пенсионные отчисления. Однако, как показывает практика, результат таких отчислений не очень эффективен и итоговая пенсия оказывается достаточно низкой. Чтобы решить эту проблему имеется другой механизм – это инвестирование. Инвестирование в области личных финансов позволяет добиться гораздо большей окупаемости инвестиций, но связано с определенными рисками, тогда как получение пенсии гарантированно государством.

Рассмотрим основные понятия, которых будем придерживаться в данной работе. Инвестиционная деятельность – вложение инвестиций и осуществление практических действий в целях получения прибыли и (или) достижения иного полезного эффекта [1]. Инвестиционный портфель – совокупность финансовых вложений, осуществляемых индивидуальными инвесторами или финансовыми организациями [2]. А структура инвестиционного портфеля представляет собой не что иное, как доли финансовых вложений между различными видами активов.

Личный инвестиционный портфель можно сформировать только из личных финансов, имеющихся в наличии у человека. Если предположить, что величина доходов и расходов постоянна и доходы при этом превышают расходы, то этот неистраченный остаток образует свободные средства, которые в дальнейшем могут принимать участие для формирования портфеля инвестиций. Изобразим это графически в виде пирамиды на рисунке 1.

Формировать инвестиционный портфель можно из ценных бумаг, драгоценных металлов, недвижимости, валюты, криптовалюты, стартапов и др. Основными факторами, которые различают все эти направления инвестирования между собой, являются доходность, ликвидность, надежность и уровень риска.

Чтобы максимально снизить негативное влияние каждого фактора применяется именно портфельное инвестирование, когда вложение происходит по нескольким направлениям, а не в одну компанию или отрасль. Структура инвестиционного портфеля определяется внутренними и внешними факторами. Внешние факторы охватывают всех владельцев портфелей и представляют собой политические, юридические, природные и иные явления, влияющие на стоимость акций. Даже обычные слухи могут увеличить или уменьшить их стоимость.

Наиболее весомыми являются внутренние факторы, исходящие от самого инвестора и задающие концептуальную структуру портфеля. К таким факторам можно отнести:

– цели инвестора;

– долгосрочность инвестирования;

– риск-профиль портфеля;

– сумма инвестируемых средств.

В зависимости от этих факторов происходит формирование определенной структуры инвестиционного портфеля, основу которого составляет процентное соотношение между различными типами активов.

Названий типов портфелей может быть множество, но выделяют три основных, каждому из которых соответствует определенная пропорция вложений (таблица 1) [3]:

– консервативный портфель, который приносит минимальный доход, минимизирует риски и обеспечивает надежность вложений;

– сбалансированный портфель, который обеспечивает умеренно высокий доход и безопасность вложений;

– агрессивный портфель, который дает высокий доход, но сопровождается высоким уровнем риска.

Рис. 1. Структура личных финансов

Таблица 1

Возможная структура портфелей разных типов

|

Вид ценных бумаг |

Агрессивный портфель |

Консервативный портфель |

Умеренно-консервативный портфель |

|

Акции |

70% |

25% |

40% |

|

Облигации |

25% |

45% |

40% |

|

Другие краткосрочные ценные бумаги |

5% |

30% |

20% |

|

Итого |

100% |

100% |

100% |

Главное различие между всеми видами вложений – это доходность. Чем выше доход, тем выше риски. И наоборот. Преобладание акций в портфеле говорит о его рискованности и потенциальной высокой доходности, а преобладание облигаций – о надежности, но невысоких дивидендах.

Многие эксперты предлагают придерживаться определенных принципов при формировании инвестиционного портфеля. Главным среди них, который присутствует у всех проанализированных экспертов и имеет отношение к структуре (Ф. Армстронг [4], М.В. Скрипниченко [5], Д. Грэхем [6] и др.) является диверсификация портфеля. Цель диверсификации – снизить риски от колебаний курсов и осуществлять вложения в направлениях, никак не связанных между собой напрямую. Например, если планируется приобретать акции, то их следует покупать в разных отраслях и в каждой отрасли отдать предпочтение разным компаниям. Тогда получается срез, который обезопасит вложения в случае, если дела в отрасли или отдельной компании ухудшатся.

Рассмотрим структуры портфелей зарубежных и отечественных инвесторов, чтобы выделить общие закономерности. В рамках исследования были рассмотрены структуры успешных инвестиционных портфелей таких их обладателей как У. Баффет, P.A. Merriman, B. Schultheis, Р. Далио, Б. Бернстайн, А. Кашин, Ю. Садовничий и др. Все они придерживаются диверсифицированного подхода к формированию портфеля, однако эта диверсификация очень различается. Проблемой при формировании структуры портфеля как раз является выбор тех источников, куда следует осуществлять инвестиции, находящихся в согласовании с целями инвестора. Рассмотрим на примерах.

По мнению У. Баффета для большинства людей достаточным будем инвестирование в индекс S&P 500, который представляет собой поперечный срез американской экономики, состоящий из 500 крупнейших компаний. Основная идея здесь заключается в том, чтобы владеть множеством компаний, которые, несмотря ни на что обязаны хорошо работать в своей совокупности практически в любой ситуации. Эти компании находятся в разных отраслях, что делает вложения максимально безопасными. Это стабильный, надежный и проверенный способ инвестирования, однако на высокий доход здесь рассчитывать не приходится. Только высокие объемы финансовых вложений могут дать ощутимый ежегодный пассивный доход.

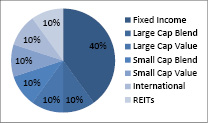

B. Schultheis, автор собственной методики инвестирования, основавший в 1998 году. компанию Coffehouse Investor, а также являющийся финансовым консультантом в Soundmark Wealth Management, приводит собственную структуру портфеля, которая гарантирует сохранение вложенных инвестиций (рисунок 2) [8].

Рис. 2. Структура инвестиционного портфеля B. Schultheis

Основой здесь выступает вложение денежного капитала в акции с фиксированным доходом (40%), а остальные 60% распределяются между другими направлениями – крупными и малыми компаниями, а также вложением в недвижимость – фонд REIT. Структура портфелей других двух американских инвесторов приведена в таблице 2.

Характерной чертой этих двух портфелей является наличие бумаг государственного займа, которые являются, пожалуй, самым надежным источником вложений, хотя и не самым доходным. Цель приобретения таких бумаг является не столько увеличение капитала, сколько его сохранение, так как процент по ним не очень высокий. Наличие бумаг государственного займа показывает долгосрочный характер портфеля, когда инвестор озабочен сохранностью своих финансов и чем больше доля таких бумаг, тем большим состоянием он обладает.

Нужно понимать, что доходность портфеля определяется в долгосрочной перспективе, поэтому судить о целесообразности той или иной структуры нужно по прошествии продолжительного отрезка времени. Покажем это на примере портфеля Р. Далио в таблице 3 [9].

Наибольшую доходность этот портфель показал через год – 14,38%, однако на пятом году она снизилась до 6,08%. Это означает, что некоторые компании или даже отрасли значительно просели по своей эффективности, однако за счет диверсификации Рэю удалось сохранить прибыльность портфеля, превышающую среднегодовую инфляцию в США в три раза.

Формирование структуры портфеля связано с экономической ситуацией в стране. Если она достаточно стабильная, как в США, то доходность портфеля даже в 4-5% следует рассчитывать, как выгодную. А если тот же процент дохода применить в условиях России, где инфляция выше, то такой портфель может оказать даже убыточным. Поэтому структура инвестиционного портфеля определяется не только целями инвестора, но и стабильностью валюты, в которой происходят вложения. Портфели, которые учитывают влияние таких факторов и стараются добиться их взаимного исключения называются всепогодными.

Примером такого всепогодного портфеля является портфель Б. Бернстайна. Особенность его структуры в том, что инвестирование идет на разных рынках – европейском и американском, и в компании с разной стоимостью акции – компании с малой капитализацией, т.е. это новые молодые компании, у которых акции стоят недорого, текущая доходность невысокая, но потенциальный рост высокий, и крупные компании из списка S&P 500, у которых доходность акций уже высокая и сами они достаточно дорогие.

Ярким примером всепогодного портфеля в отечественных условиях можно привести портфель А. Кашина, который учитывает взаимное влияние инфляции и роста экономики и позволяет компенсировать негативное влияние одного фактора позитивным ростом другого, например, падение рубля вызывает рост доллара.

Баланс обеспечивается равномерным распределением активов между акциями, облигациями, вкладами в рублях и долларах. Структура такого портфеля показывает доходность выше, чем у Р. Далио. В таблице 4 приведем сравнение доходности данного портфеля с инвестиционной деятельностью Мосбиржи и паевого инвестиционного фонда Илья Муромец [10].

Таблица 2

Структура портфелей Б. Бернстайна и Р. Далио

|

Направление инвестирования |

Портфель Б. Бернстайна, % |

Портфель Р. Далио, % |

|

Государственные облигации |

25 |

55 |

|

S&P 500 |

25 |

30 |

|

Европейские акции |

25 |

– |

|

Акции малой капитализации |

25 |

– |

|

Сырье |

– |

15 |

Таблица 3

Доходность портфеля Р. Далио с 2010 г. по 2020 г.

|

Портфель Рэя Далио |

1 мес. |

3 мес. |

6 мес. |

1 г. |

3 г. |

5 г. |

10 г. |

|

+ 3,89% |

+ 1,63% |

+ 5,68% |

+ 14,38% |

+ 8,73% |

+ 6,08% |

+ 7,53% |

Таблица 4

Данные прироста всепогодного портфеля и ПИФов

|

Год |

Инфляция, % |

ПИФ ВТБ Индекс Мосбиржи,% |

ПИФ облигаций Илья Муромец, % |

Всепогодный портфель А. Кашина, % |

|

2007 |

0,00 |

0,00 |

0,00 |

0,00 |

|

2008 |

13,28 |

-66,65 |

-31,88 |

-9,79 |

|

2009 |

23,25 |

-26,97 |

+12,21 |

+32,43 |

|

2010 |

34,07 |

-10,54 |

+33,02 |

+44,33 |

|

2011 |

42,25 |

-26,55 |

+44,01 |

+37,97 |

|

2012 |

51,61 |

-19,56 |

+61,81 |

+43,55 |

|

2013 |

61,39 |

-16,57 |

+69,97 |

+52,17 |

|

2014 |

79,72 |

-17,55 |

+35,09 |

+77,83 |

|

2015 |

102,92 |

+3,51 |

+80,33 |

+119,80 |

|

2016 |

113,84 |

+34,80 |

+104,56 |

+126,08 |

|

2017 |

119,23 |

+34,18 |

+128,47 |

+131,62 |

|

2018 |

128,65 |

+57,95 |

+134,56 |

+143,81 |

|

Ср. в год |

8,62 |

+4,68 |

+8,90 |

+9,32 |

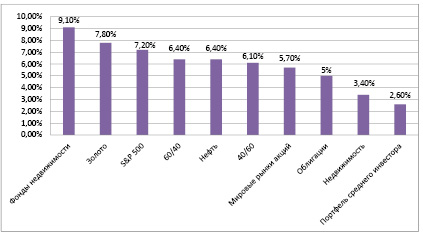

Рис. 3. Доходность основных видов активов

По данным таблицы видно, что всепогодный портфель А. Кашина показывает более высокий рост, чем деятельность инвестиционных фондов. Однако даже в этом случае прибыльность остается в условиях России менее 1%. Для увеличения капитала структура такого портфеля не подходит, только для сохранения. Помимо ретроспективного опыта частных инвесторов немаловажным является взглянуть на динамику роста отраслей в целом. Так за двадцатилетний период самой доходной оказалась отрасль недвижимости – 9,1%, золото – 7,8% и индекс S&P 500 – 7,2%. Полную статистику приведем на рисунке 3 [11]. 60/40 означает 60% акций и 40% облигаций, а 40/60 – 40% акций и 60% облигаций.

Помимо ПИФов личный портфель можно формировать с помощью индивидуального инвестиционного счета (ИИС). Его открыть можно в любом банке и главное преимущество перед ПИФом – в гарантированной доходности 13%. Однако этот процент имеет верхнюю границу в 52 тыс. руб. (т.е. на максимальный взнос в размере 400 тыс. руб.) и три нюанса:

1. Он поступает в виде налоговых вычетов.

2. Ежемесячный доход держателя счета выше 33 тыс. руб. в месяц.

3. Открывать ИИС нужно минимум на 3 года.

Если ежемесячный доход меньше, то процент выплат тоже будет меньше. Также, если этот счет закрыть раньше положенного времени, то придется вернуть государству полученные налоговые вычеты и дополнительно к этому выплатить пени с возвращенной суммы около 9%. В плане ведения такой счет очень простой и не предусматривает каких-либо рисков ведь здесь можно просто положить деньги на счет и не проводить никаких активных операций по покупке акций и облигаций. Это можно расценивать как банковский депозит, но с более высокой ставкой процента. Если же у владельца счета есть знания во что следует инвестировать, то итоговый процент по доходности можно еще больше увеличить. Например, если взять всепогодный портфель А. Кашина и гарантированный налоговый вычет в 13% по ИИС, то уже получается годовой доход 22,32%.

В сравнении с банковским депозитом ИСС гораздо более привлекателен, так как у депозита гораздо ниже процент по вкладу и на 2020 год держится на отметке около 6%. Получить более высокий процент (7-8%) можно, но с дополнительными расходами на страховку – НСЖ и ИСЖ, которые составляют 30-50 тыс. руб. Естественно, эти деньги вычитаются из вклада и такой высокий процент по ним не начисляется. Поэтому смысла в банковских депозитах с повышенной ставкой по вкладу нет.

В этом плане ИИС смотрится более привлекательно. Открытие такого счета наиболее актуально для взрослого населения со стабильным доходом, у которых есть собственные накопления и держать их во вкладах банка невыгодно, так как тенденция последних лет ведет к снижению процента по таким вкладам. ИИС позволяет наследовать счет в случае смерти собственника без уплаты налога. Если стартовый капитал высокий, то в этом случае ИИС не подойдет, так как максимальная сумма пополнения составляет только 1 млн. руб. в год.

Но сам по себе ИИС выглядит лучше, если по нему делать вложения в ОФЗ, т.е. структура портфеля будет на 100% состоять из вложения в федеральные облигации. Такие облигации признаны самыми надежными, так как тут есть только единственный риск потерять вложенные средства – развал государства. Вкладываются в них и зарубежные инвесторы в качестве гарантированной страховки части своего капитала. Так как облигации самые надежные, поэтому они одни из наименее доходных. Низкий риск уравновешивается низкой доходностью. Однако в условиях 2020 года, когда банковские депозиты опустились до 5-6%, вложения в ОФЗ выглядят более привлекательными. Поэтому на данный момент связка ИИС+ОФЗ наиболее актуальна для сохранения и приумножения капитала при накоплениях от 400 тыс. руб. до 1 млн руб. Если наличных средств больше и есть желание осуществлять вложения самостоятельно, то здесь нужно открыть брокерский счет, но тут не будет никаких налоговых вычетов, т.е. доходность зависит целиком от владельца счета. В таблице 5 проведем сравнение между разными способами вложений личных финансов по таким критериям как: необходимый уровень знаний, для осуществления вложений; доходность; надежность; выплата процентов за совершение сделок.

Таблица 5

Сравнительный анализ способов роста личного капитала

|

Способ |

Доходность |

Надежность |

Уровень знаний |

% за сделки |

|

ПИФ |

2 |

2 |

1 |

есть |

|

ИИС |

3 |

3 |

1-2 |

нет |

|

Банковский депозит |

1 |

3 |

1 |

нет |

|

Брокерский счет для личного ведения |

3 |

1 |

3 |

есть |

Выводы

Подводя итог о формировании структуры инвестиционного портфеля можно сделать следующие выводы:

– одна и та же структура портфеля в разных странах даст разный результат. Исследование показало, что инвестирование в индекс S&P 500, который состоит из крупнейших американских компаний, дает стабильный положительный результат. Если формировать структуру портфеля в России путем вложения в индекс Московской биржи, куда входят крупнейшие отечественные компании, то здесь результат будет отрицательным. Это объясняется не только отраслевой направленностью компаний, но и волатильностью курса валюты;

– за счет того, что в России инфляция почти в 3 раза выше, чем в США, отечественным инвесторам приходится изобретать новые схемы с более высокой доходностью. Если для зарубежного портфеля доходность в 5-6% является вполне приемлемой для роста благосостояния, то в условиях России такой портфель может являться убыточным, так как находится на уровне инфляции или ниже нее, и он подойдет разве что для сохранения имеющихся финансов.

Анализ показал, что единой структуры, которая была бы эффективна в любых условиях не существует. Если речь идет о сохранении капитала, то наиболее надежным способом являются долгосрочные вложения в облигации государственного займа. Если речь о доходности, то формировать портфель лучше всего либо из крупных отечественных компаний, являющихся лидерами мирового или отечественного рынка, либо из небольших компаний-стартапов. Но со стартапами нужен личный опыт и знание отраслей, где они ведут свою деятельность, чтобы иметь возможность адекватно оценить их потенциал.

Что касается крупных компаний, то на 2020 год авторы рекомендуют использовать принцип диверсификации между разными отраслями и разными компаниями внутри отрасли и включить такие из них как: Норникель, Сбербанк, ВТБ, Полюс, Ростелеком, Северсталь, М.Видео, Русал, Лента, X5 Retail Group, Яндекс, Алроса. Также авторы рекомендует использовать облигации федерального государственного займа. На июнь 2020 года доход по ним составляет 4-5% в зависимости от срока владения. Лучше использовать их, чем банковские вклады, которые с 2020 года начали облагаться налогом на доходы с вкладов, тогда как доходы с купонов по облигациям налогом не облагается. Если накопления не слишком большие и отсутствуют необходимые знания о торговле на бирже, то оптимальным способом сохранения капитала будет открытие индивидуального инвестиционного счета и осуществление вложений в ОФЗ. Но такой счет не позволяет частично снимать вложенные деньги, только все сразу с закрытием счета. В настоящий момент для сбережений около полумиллиона рублей, наиболее характерных большинству жителей страны, это является наиболее оптимальным вариантом. Если у вкладчика есть желание увеличить доход, то вкладывать стоит в те компании и отрасли, которые были рассмотрены в данной статье.