Введение

Финансовую безопасность можно определить как уровень и структуру финансов предприятия, состояние защищенности финансовых ресурсов предприятия от реальных и потенциальных угроз, которые позволяют ему достичь состояния экономической безопасности, стабильной хозяйственной деятельности и эффективного развития. Достижение состояния финансовой безопасности возможно путем предотвращения вероятных внутренних и внешних угроз, а также с помощью эффективной ликвидации последствий негативного влияния угроз, что реализовались.

Обеспечение финансовой безопасности хозяйствующего субъекта является основным условием успешного производственно-финансового процесса на предприятие. Скорейшее улучшение финансовой безопасности, зависит от эффективности мероприятий, осуществляемых именно в сфере управления финансовой деятельностью.

Цель исследования – обеспечение финансовой безопасности предприятия является одной из важных концепций системы управления финансовыми ресурсами по следующим причинам:

- комбинируя различные элементы источников формирования запасов, предприятие может повысить свою доходность, рыночную стоимость, инвестиционную привлекательность и конкурентоспособность, компенсируя при этом риски;

- структура и эффективное использование финансовых ресурсов оказывает непосредственное влияние на финансовые результаты предприятия и его финансовую безопасность [2].

Формирование высокой финансовой безопасности – одна из наиболее важных проблем управления финансовыми ресурсами, которая заключается в обеспечение деятельности предприятия необходимыми средствами. Высокая обеспеченность финансовыми ресурсами способствует финансовому развитию хозяйствующего субъекта, формируя его платежные способности и финансовую безопасность. Информация о финансовой безопасности является необходимой и внешним пользователям (потенциальным инвесторам, кредиторам и конкурентам).

Проведение анализа и оценки состояния финансовой составляющей экономической безопасности необходимо для определения конкурентоспособности предприятия, его потенциала в деловой сфере, степени гарантированности экономических интересов. Основное назначение анализа состоит в представлении предприятия во внешних и внутренних отношениях. Обеспечение финансовой безопасности является основополагающим стимулом деятельности любого предприятия, а также повышает устойчивость его будущего финансового развития. Каждое предприятие заинтересовано в своей финансовой безопасности, что подразумевает его финансовую устойчивость, независимость от внешних и внутренних угроз и самое главное его платежеспособность, т.е. способность отвечать по своим обязательствам, как в краткосрочной, так и долгосрочной перспективе.

Материал и методы исследования

На основе оценки состояния угроз финансовой безопасности организуются превентивные мероприятия по их нейтрализации н нивелированию. При этом сами мероприятия могут быть совершенно разноплановыми, тем не менее, каждое из них должно отвечать принципам эффективности – оценка кризисных явлений в финансовой деятельности предприятия. Как правило, превентивные меры защиты – это мероприятия, которые обеспечивают финансовую безопасность организации до возникновения реальных угроз. Данные меры направлены на предотвращение возможных рисков. Принципы обеспечения безопасности: срочность реагирования, адекватность реагирования, результативность.

Коэффициенты финансовой устойчивости более объективно характеризуют обеспеченность АО «МордовАгроМаш» необходимыми источниками финансирования и оптимальность состава и структуры капитала предприятия. Проведенный анализ показал, что имущество АО «МордовАгроМаш» сформировано в основном за счет собственных средств, доля которых в течение анализируемого периода составила 92,0% (таблица 1). В связи с этим, на долю заемных средств, приходится только 8,0%.

Политика финансирования АО «МордовАгроМаш» сказалась на величине и динамике других финансовых показателей, которые также выше нормативных значений. Коэффициент маневренности в 2016 г. составил 0,74, в 2017 г. 0,78 и в 2018 г. 0,82. Показатель за последние три года увеличился на 0,08. Коэффициенты долгосрочного и краткосрочного финансирования капитала находятся на минимальном уровне, так как заемные источники практически отсутствуют в деятельности АО «МордовАгроМаш» [1].

Для оценки финансовой безопасности предприятия существенное значение имеет анализ деловой активности, ассоциируемой с выполнением золотого правила экономики и оборачиваемостью дебиторской и кредиторской задолженности [6]. «Золотое правило экономики», по которому прибыль должна увеличиваться более высоким темпами, чем выручка от продаж продукции (работ, услуг), темпы роста которой, в свою очередь, выше, чем темпы роста активов предприятия, превышающих предельный порог в 100%, в АО «МордовАгроМаш» не выполняется. На финансовый результат оказывает влияние использования резервов повышения прибыли [2]. Темп роста чистой прибыли в 2016 г. составил 99,5%, в 2017 г. 61,0% и в 2018 г. 194,5%. Показатель увеличился в течение анализируемого периода на 95,0%. Темп роста выручки в 2016 г. составил 109,4%, в 2017 г. 96,3% и в 2018 г. 98,9%.

Отрицательным фактором, влияющим на деловую активность АО «МордовАгроМаш» является замедление среднего срока погашения дебиторской и кредиторской задолженности. Оборачиваемость дебиторской задолженности в 2018 г. по сравнению с 2016 г. замедлилась на 5,0 оборотов или 47,6% (с 10,5 оборота до 5,5 оборота). Оборачиваемость кредиторской задолженности в течение анализируемого периода снизилась на 1,9 оборота или 1,9%. Данные положительно характеризуют эффективность деятельности предприятия, т.к. происходит увеличение чистой прибыли и показателей рентабельности.

Таблица 1

Коэффициенты финансовой устойчивости АО «МордовАгроМаш» за 2016-2018 гг.

|

Показатели |

2016 г. |

2017 г. |

2018 г. |

Отклонение (2018 г. от 2016 г.) |

|

1. Коэффициент автономии |

0,92 |

0,92 |

0,92 |

- |

|

2. Коэффициент задолженности |

0,08 |

0,08 |

0,08 |

- |

|

3. Коэффициент соотношения |

0,09 |

0,09 |

0,09 |

- |

|

4. Коэффициент маневренности |

0,74 |

0,78 |

0,82 |

+0,08 |

|

5. Коэффициент обеспеченности СОС |

0,89 |

0,9 |

0,91 |

+0,02 |

|

6. Коэффициент обеспеченности запасов |

2,22 |

2,42 |

2,66 |

+0,44 |

|

7. Коэффициент долгосрочного финансирования капитала |

0,004 |

0,004 |

0,003 |

-0,001 |

|

8. Коэффициент краткосрочного финансирования капитала |

0,076 |

0,073 |

0,074 |

-0,002 |

Таким образом, проведенный анализ показал, что финансовые коэффициенты, необходимые для проведения комплексной оценки уровня финансовой составляющей экономической безопасности АО «МордовАгроМаш» изменяются неравномерно и неоднозначно оценивают финансовую безопасность предприятия. Финансовая безопасность предприятия предполагает его устойчивое финансовое развитие, а также отсутствие любых угроз со стороны [3]. Именно финансовая составляющая в значительной степени определяет конкурентные позиции предприятия, его платежеспособность, взаимоотношения с партнерами, перспективы развития, благополучие его собственников и работающих, т.е. успех хозяйственной деятельности. Комплексная оценка уровня финансовой безопасности предприятия осуществляется путем расчета отклонений показателей-индикаторов (сопоставление фактических значений индикаторов и их нормативных показателей). При этом нормальные значения индикаторов определяют зону нормального уровня безопасности предприятия (таблица 2).

В итоге фактические коэффициенты ликвидности значительно выше пороговых значений, о чем свидетельствует отклонение данных показателей-индикаторов, которые больше 1,0. Так, отклонение по коэффициенту абсолютной ликвидности составило в 2016 г. 22,5; в 2017 г. 25,5 и в 2018 г. 25,0. По коэффициенту срочной ликвидности отклонение составило в 2016 г. 5,0; в 2017 г. 6,8 и в 2018 г. 7,3.

Также как и коэффициенты ликвидности, почти все показатели финансовой устойчивости в сравнение с нормативными значениями превышают единицу. Вместе с тем, оставшиеся показатели финансовой устойчивости, отрицательно характеризуют деятельность предприятия в области привлечения заемных источников финансирования [4]. Обобщая полученные данные можно рассчитать интегральные показатели по каждой группе финансовых показателей и совокупный интегральный показатель уровня финансовой безопасности по годам. Интегральный показатель ликвидности в 2016 г. составил 39,0 или 48,3% от совокупного показателя уровня финансовой безопасности, в 2017 г. 45,05 или 53,0% и в 2018 г. 45,35 или 51,1%. В течение анализируемого периода показатель увеличился на 6,35, а его доля на 2,8%. Интегральный показатель финансовой устойчивости в 2016 г. составил 32,63 или 40,4% от комплексного показателя уровня финансовой безопасности, в 2017 г. 33,05 или 38,9% и в 2018 г. 33,54 или 37,8%. В 2018 г. по сравнению с 2016 г. показатель увеличился на 0,91, а его доля снизилась на 2,6%.

Интегральный показатель деловой активности в 2016 г. составил 5,21 или 6,5% от общего показателя уровня финансовой безопасности, в 2017 г. 4,61 или 5,4% и в 2018 г. 5,6 или 6,3%. В течение анализируемого периода интегральный показатель эффективности составил: в 2016 г. 3,84 или 4,8% от общего показателя уровня финансовой безопасности, в 2017 г. 2,32 или 2,7% и в 2018 г. 4,27 или 4,8%. В 2018 г. по сравнению с 2016 г. показатель увеличился. Величина и динамика перечисленных показателей сказались на изменение совокупного интегрального показателя уровня финансовой безопасности, который увеличился на 8,05.

Проведенный анализ показал, что комплексный показатель уровня финансовой безопасности имеет завышенное значение (норма 20 и выше). Высокое значение уровня финансовой безопасности сложилось под влиянием показателей ликвидности и коэффициентов финансовой устойчивости [5]. Это указывает на, что именно в этих областях присутствуют угрозы финансовой безопасности. Так, завышенные показатели ликвидности свидетельствуют о неоправданных задержках в использовании высоколиквидных активов, а также о недостаточно активном использовании ликвидных активов и ограничении доступа к краткосрочному кредитованию. Основным индикатором финансовой составляющей экономической безопасности является высокая доходность авансированного капитала.

Результаты исследования и их обсуждение

Выявление и нейтрализация возможных угроз потери финансовой безопасности связано с решением двух основных задач: оптимизацией состава и структуры капитала и источников его формирования; повышением эффективности использования капитала и источников его формирования. Цель выявления и нейтрализации возможных угроз потери финансовой безопасности – повышение потенциальной способности капитала генерировать прибыль от продаж. Анализа финансовой безопасности должен включать в себя следующие этапы.

Таблица 2

Расчет отклонений показателей-индикаторов финансовой составляющей экономической безопасности АО «МордовАгроМаш» за 2016-2018 гг.

|

Показатели |

Значение показателя |

||||||||

|

2016 г. |

2017 г. |

2018 г. |

|||||||

|

факт-е |

порог-е |

отк-е |

факт-е |

порог-е |

отк-е |

факт-е |

порог-е |

отк-е |

|

|

Показатели ликвидности |

|||||||||

|

Коэффициент абсолютной ликвидности |

4,5 |

0,2 |

22,5 |

5,1 |

0,2 |

25,5 |

5,0 |

0,2 |

25,0 |

|

Коэффициент срочной ликвидности |

5,9 |

1,0 |

5,0 |

6,8 |

1,0 |

6,8 |

7,3 |

1,0 |

7,3 |

|

Коэффициент текущей ликвидности |

10,0 |

2,0 |

5,0 |

10,9 |

2,0 |

5,45 |

11,1 |

2,0 |

5,55 |

|

Коэффициент комплексной ликвидности |

6,5 |

1,0 |

6,5 |

7,3 |

1,0 |

7,3 |

7,5 |

1,0 |

7,5 |

|

Показатели финансовой |

|||||||||

|

Коэффициент автономии |

0,92 |

0,5 |

1,84 |

0,92 |

0,5 |

1,84 |

0,92 |

0,5 |

1,84 |

|

Коэффициент задолженности |

0,08 |

0,5 |

6,25 |

0,08 |

0,5 |

6,25 |

0,08 |

0,5 |

6,25 |

|

Коэффициент соотношения |

0,09 |

1,0 |

11,11 |

0,09 |

1,0 |

11,11 |

0,09 |

1,0 |

11,11 |

|

Коэффициент маневренности |

0,74 |

0,5 |

1,48 |

0,78 |

0,5 |

1,56 |

0,82 |

0,5 |

1,64 |

|

Коэффициент обеспеченности СОС |

0,89 |

0,1 |

8,9 |

0,9 |

0,1 |

9,0 |

0,91 |

0,1 |

9,1 |

|

Коэффициент обеспеченности запасов |

2,22 |

0,8 |

2,78 |

2,42 |

0,8 |

3,03 |

2,66 |

0,8 |

3,33 |

|

Коэффициент долгосрочного финансирования |

0,004 |

0,2 |

0,02 |

0,004 |

0,2 |

0,02 |

0,003 |

0,2 |

0,02 |

|

Коэффициент краткосрочного финансирования |

0,076 |

0,3 |

0,25 |

0,073 |

0,3 |

0,24 |

0,074 |

0,3 |

0,25 |

|

Показатели деловой активности |

|||||||||

|

Темп роста чистой прибыли, % |

99,5 |

>ТРв |

0,91 |

61,0 |

>ТРв |

0,63 |

194,5 |

>ТРв |

1,97 |

|

Темп роста выручки, % |

109,4 |

>ТРа |

1,09 |

96,3 |

>ТРа |

0,93 |

98,9 |

>ТРа |

0,91 |

|

Темп роста активов, % |

100,1 |

>100,0 |

1,0 |

104,0 |

>100,0 |

1,04 |

108,3 |

>100,0 |

1,08 |

|

Оборачиваемость дебиторской задолженности, обороты |

10,5 |

12 |

0,88 |

8,4 |

12 |

0,7 |

5,5 |

12 |

0,46 |

|

Оборачиваемость кредиторской задолженности, обороты |

16,0 |

12 |

1,33 |

15,7 |

12 |

1,31 |

14.1 |

12 |

1,18 |

|

Показатели эффективности |

|||||||||

|

Рентабельность продаж, % |

5,8 |

5,0 |

1,16 |

3,7 |

5,0 |

0,74 |

7,2 |

5,0 |

1,44 |

|

Рентабельность собственного капитала, % |

7,2 |

15,0 |

0,48 |

4,2 |

15,0 |

0,28 |

7,5 |

15,0 |

0,5 |

|

Рентабельность активов, % |

6,6 |

3,0 |

2,2 |

3,9 |

3,0 |

1,3 |

7,0 |

3,0 |

2,33 |

Первый этап направлен на расчет индикаторов финансовой безопасности. К основным индикаторам финансовой безопасности относятся (К):

К1 ( ) + первый индикаторов этой модели характеризует доходность продаж.

) + первый индикаторов этой модели характеризует доходность продаж.

К2 ( ) – второй индикатор скорости оборачиваемости текущих активов и их эффект.

) – второй индикатор скорости оборачиваемости текущих активов и их эффект.

К3 ( ) – коэффициент текущей ликвидности.

) – коэффициент текущей ликвидности.

К4 ( ) – индикатор соотношения краткосрочных долгов и медленнореализуемых активов.

) – индикатор соотношения краткосрочных долгов и медленнореализуемых активов.

К5 ( ) – индикатор наиболее срочных обязательств и медленнореализуемых активов.

) – индикатор наиболее срочных обязательств и медленнореализуемых активов.

К6 ( ) – индикатор структуры привлеченного капитала.

) – индикатор структуры привлеченного капитала.

К7 ( ) – индикатор отражает возможный эффект финансового рычага (левериджа).

) – индикатор отражает возможный эффект финансового рычага (левериджа).

К8 ( ) – индикатор финансовой независимости предприятия.

) – индикатор финансовой независимости предприятия.

Второй этап направлен на анализ двух, трех и восьмифакторной модели рентабельности капитала.

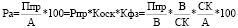

Двухфакторная модель:

(1)

(1)

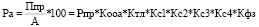

Трехфакторная модель:

(2)

(2)

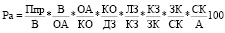

Восьмифакторная модель:

(3)

(3)

(4)

(4)

Третий этап связан с проведением факторного анализа рентабельности капитала предприятия.

Мультипликативная модель для проведения факторного анализа имеет вид:

Ра = К1*К2*К3*К4*К5*К6*К7*К8 (5)

Учитывая, что восьмифакторная модель наиболее информативна, ниже представлено ее практическое применение на примере АО «МордовАгроМаш» (таблица 3).

Данные таблицы 3 показывают, что большая часть рассчитанных коэффициентов имеет отрицательную динамику. В результате совокупный индикатор или рентабельность активов в АО «МордовАгроМаш» свидетельствует о наличие угрозы потери финансовой безопасности предприятию, так как доходность задействованного капитала снизилась на 1,1% (с 0.05401 до 0,04247), что равнозначно условным потерям предприятия прибыли от продаж в размере 21940*1,1/100 = 231,44 тыс. руб.

Проанализируем, как повлияли основные факторы на динамику рентабельность активов. Так, уменьшение рентабельности продаж снизило доходность капитала на 0,38%.

Таблица 3

Расчет восьмифакторной модели рентабельности активов АО «МордовАгроМаш» за 2016-2018 гг.

|

Показатели |

2016 г. |

2017 г. |

2018 г. |

Отклонение (2018 г. от 2016 г.) |

|

|

абс-е |

отн-е |

||||

|

Индикатор К1 |

0,04728 |

0,01287 |

0,04393 |

-0,00335 |

92,9 |

|

Индикатор К2 |

1,50886 |

1,33444 |

1,16512 |

-0,34374 |

77,2 |

|

Индикатор К3 |

10,00059 |

10,93524 |

11,14462 |

+1,13872 |

111,4 |

|

Индикатор К4 |

0,69761 |

0,57759 |

0,427 |

-0,27061 |

61,2 |

|

Индикатор К5 |

1,52415 |

1,85966 |

2,54122 |

+1,01707 |

166,7 |

|

Индикатор К6 |

0,89055 |

0,88535 |

0,88772 |

-0,00283 |

99,7 |

|

Индикатор К7 |

0,08691 |

0,08255 |

0,08377 |

-0,00314 |

96,4 |

|

Индикатор К8 |

0,92004 |

0,92374 |

0,92270 |

+0,00266 |

100,3 |

|

Совокупный индикатор Ра |

0,05401 |

0,01362 |

0,04247 |

-0,01154 |

78,6 |

ΔРа(К1) = (0,04393-0.04728)*1,50886*10,00059*0,69761*1,52415*0,89055*0,08691*0,92004= = -0,00383= – 0,38%.

Замедление оборачиваемости текущих активов отрицательно повлияло на рентабельность активов, снизив этот показатель на 1,14%.

ΔРа(К2) = (1,16512-1.50886)*0,04393*10,00059*0,69761*1,52415*0,89055*0,08691*0,92004= = -0,01143 = – 1,14%.

Рост платежеспособности и коэффициента текущей ликвидности способствовал увеличению доходности капитала на 0,44%.

ΔРа (К3) = (11,14462-10,00059)*0,04393*1,16512*0,69761*1,52415*0,89055*0,08691*0,92004= = 0,00443 = 0,44%.

Уменьшение соотношения краткосрочных долгов и медленнореализуемых активов снизило рентабельность капитала на 1,68%.

ΔРа(К4) = (0.427-0.69761)*0,04393*1,16512*11,14462*1,52415*0,89055*0,08691*0,92004 = =-0,01675 = – 1,68%.

Показатель соотношения наиболее срочных обязательств и медленнореализуемых активов увеличился в динамике, что способствовало росту рентабельности капитала на 1,76%.

ΔРа(К5) = (2,54122-1,52415)*0,04393*1,16512*11,14462*0,427*0,89055*0,08691*0,92004 = = 0,01764 = 1,76%.

Коэффициент структуры привлеченного капитала уменьшился, что привело к снижению рентабельности капитала на 0,01%.

ΔРа(К6) = (0.88772-0.89055)*0,04393*1,16512*11,14462*0,427*2,54122*0,08691*0,92004 = = -0,00014 = – 0,01%.

Уменьшение эффекта финансового рычага снизило общую доходность капитала на 0,16%.

ΔРа(К7) = (0.08377-0.08691)*0,04393*1,16512*11,14462*0,427*2,54122*0,8877*0,92004 = = -0,00159 = – 0,16%.

Снижение коэффициента финансовой зависимости привело к уменьшению рентабельности капитала на 0,1%.

ΔРа(К8) = (0,92270-0,92004)*0,04393*1,16512*11,14462*0,427*2,54122*0,88772*0,08377 = = 0,00012 = 0,1%.

Итого отклонений составило:

ΔРа = 0,04247-0,05401 = -0,011= -1,1%

ΔРа = -0,38-1,14+0,44-1,68+1,76-0,01-0,16+0,1 = -1,1%.

Основными видами угроз финансовой составляющей экономической безопасности предприятия АО «МордовАгроМаш» в современной экономической среде являются:

- дефицит финансирования,

- дороговизна и недоступность кредитных ресурсов,

- недостаточный уровень государственной поддержки предприятий.

Заключение

Основными угрозами финансовой безопасности АО «МордовАгроМаш» явились экономические потери от не оптимального соотношения краткосрочных долгов и медленнореализуемых активов и структуры источников капитала, снижения оборачиваемости оборотных активов, снижения доходности продаж и наличия значительной дебиторской задолженности в оборотных активах предприятия.