Введение

Эта публикация продолжает исследования авторского коллектива преподавателей, аспирантов и студентов Российского экономического университета им. Г.В. Плеханова, начало которым положено публикациями [1, 2, 3, 4], посвященными обоснованию параметрического подхода, разработке и адаптации в банковскую практику экономико-математических моделей и методов оценки финансовой устойчивости и выбора оптимального по этому критерию кредитно-инвестиционного портфеля коммерческого банка. В этой статье авторы ставят задачи усовершенствования опубликованных подхода, моделей и методов на основе дополнительного учета показателей надежности банковской организации в ограничениях модели и разработки предложений по выбору банковской стратегии пошагового улучшения параметров портфеля и показателей деятельности банка в условиях приближения к установленным регулятором нормативам доходности работающих активов, достаточности резервов и повышения ликвидности портфеля депозитов-ссуд.

Целью исследования является анализ чувствительности кредитно-инвестиционной деятельности коммерческого банка к изменениям нерегулируемых параметров внешней (макроэкономической) среды, осуществляемый с использованием разработанной авторами параметрической модели банка, реализованной в статичном и динамическом вариантах. Объектом рассмотрения является кредитно-инвестиционный портфель среднего по размеру капитала универсального коммерческого банка. Предметом исследования является параметрическая модель выбора оптимального по предложенным критериям финансовой устойчивости портфеля депозитов-ссуд коммерческого банка.

Результаты исследования и их обсуждение

1. Описание параметрической модели оптимального банковского портфеля и показателей финансовой устойчивости кредитно-инвестиционной деятельности коммерческого банка.

Анализ финансовой устойчивости кредитно-инвестиционной деятельности коммерческого банка предложено организовать с использованием параметрической модели оптимального банковского портфеля, впервые введенной в рассмотрение М. Горским и М. Халиковым [3, 5] и модифицированной М. Горским, О. Вышинской. А. Гасановой, Е. Решульской и А. Рудаковым [2, 6].

В упомянутой модели используются следующие обозначения экзогенных (неуправляемых) и эндогенных (управляемых) параметров внешней и внутренней сред коммерческого банка, существенно влияющих на структуру и состав банковского портфеля депозитов-ссуд (таблица 1).

Необходимо отметить, что в следующих далее выражениях и расчетах T – временной горизонт планирования деятельности банка, а t – плановый период [6].

Таблица 1

Параметры и переменные параметрической модели банковского портфеля

|

Параметр |

Описание |

|

Di(t) |

i-й депозит, действующий в период времени t |

|

Kj(t) |

кредиты и другие инвестиции банка в периоде t |

|

I(t) |

число депозитов, открытых к началу периода t |

|

J(t) |

число кредитов и других инвестиций к началу периода t |

|

ρi(t) |

депозитная ставка процента по депозиту (для периода t) |

|

γj(t) |

кредитная ставка процента |

|

δj(t) |

доля невозвращаемых кредитов |

|

r1(t) |

1-й норматив резервирования |

|

r2(t) |

2-й норматив резервирования |

|

l(t) |

норматив текущей ликвидности |

|

DP(t) |

предельная величина сбережений домохозяйств и коммерческих организаций, которая может быть размещена в депозиты (для периода t) |

|

CK(t) |

собственный капитал банка в ликвидной форме (для периода t) |

|

DI(t) |

потенциальная емкость инвестиционного рынка (для периода t) |

|

S(t) |

предельное значение дисбаланса кредитно-депозитной структуры банковского портфеля рынка (для периода t) |

|

ε |

предельная рентабельность доходных активов |

Напомним статичный (для выбираемого временного интервала) вариант модели, приведенный в работе авторов [2]:

Банковские депозиты для временного интервала t:

Di(t) = Di(t) (ρi(t)). (1)

Кредиты на момент времени t:

Kj(t) = Kj(t) (γj(t)). (2)

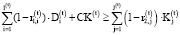

Балансы пассивов и активов:

; (3)

; (3)

. (4)

. (4)

Баланс банка для планового периода t:

(5)

(5)

Проверка на лимит гэп-разницы значений активов и пассивов, чувствительных к изменению ставок и подлежащих переоценке или погашению к определенному сроку (стабилизатор кредитной и инвестиционной стратегий коммерческого банка), осуществляется в соответствии с неравенством:

. (6)

. (6)

Поскольку акцент делается в пользу активной инвестиционной стратегии банка, то используется следующее ограничение:

(7)

(7)

Необходимо также учитывать лимит на текущую ликвидность коммерческого банка:

(8)

(8)

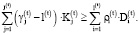

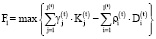

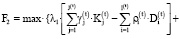

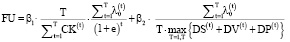

Далее рассмотрим возможные для использования в параметрической модели критерии целевой деятельности кредитно-инвестиционной деятельности коммерческого банка. Первый – максимизации процентной маржи без учета риска невозврата части кредитных обязательств [2, 6]:

. (9)

. (9)

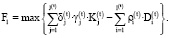

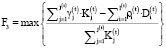

Второй – с учетом этого риска:

(10)

(10)

В работе авторов [5] в качестве возможного критерия предложено использовать максимум взвешенной суммы процентной маржи и банковских резервов:

(11)

(11)

где 0 ≤ λ1, λ2 ≤ 1; λ1 + λ2 = 1.

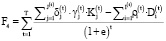

Также можно рассматривать удельный критерий на максимум процентной маржи (с учетом или без учета риска непогашения обязательств) на руб. доходных активов:

. (12)

. (12)

Однако, критерии (9) – (12) не в полной мере отражают приоритеты и особенности кредитно-инвестиционной деятельности коммерческого банка, так как ориентированы на выбранный временной промежуток и не учитывают долгосрочную стратегию управления банковским портфелем. В связи с этим авторами предложен альтернативный критерий, в качестве которого используется интегральный показатель приведенной стоимости накопленной процентной маржи [3, 6]:

, (13)

, (13)

где T – стратегический горизонт; e – ставка дисконтирования, принимаемая равной альтернативной (рыночной) стоимости капитала, направляемого в кредиты и инвестиции.

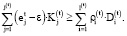

В ситуации превышения стратегического горизонта установленного числа плановых периодов необходимо добавить ограничение на минимум рентабельности работающих активов:

(14)

(14)

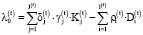

Также предложено разделить множества депозитов и кредитов (I(t) и J(t)) в группы:  и

и  , где

, где  – действующие депозиты, в

– действующие депозиты, в  – действующие кредиты и инвестиции прошлых периодов. Такое разбиение соответствует неравенствам (3) – (7), (14) и, целом, довольно прагматично [7, 8].

– действующие кредиты и инвестиции прошлых периодов. Такое разбиение соответствует неравенствам (3) – (7), (14) и, целом, довольно прагматично [7, 8].

Рассмотрим динамический вариант модели.

Выделим в составе депозитов следующие: срочные обязательства до востребования (DS); межбанковские кредиты и векселя (DV) и прочие виды депозитных средств (DP) [1, 2].

Пусть ΔCK(t) – изменение собственного капитала банка на плановом промежутке t. Запишем ограничения на объемы пассивов банка:

DS(t+1) = DS(t) + α1 · ΔCK(t),

DV(t+1) = DV(t) + α2 · ΔCK(t), (15)

DP(t+1) = DP(t) + α3 · ΔCK(t),

α1, α2, α3 ≥ 0, α1 + α2 + α3 = 1,

где α1, α2, α3 – доли распределения прибыли по пассивам.

Выделим ликвидные активы AL (ставка rAL процента), средне- и низколиквидные активы AS (ставка rAS процента).

Выпишем межпериодные ограничения:

AL(t+1) = AL(t) + α1 · ΔCK(t), (16)

AS(t+1) = AS(t) + (α2 + α3) · ΔCK(t),

где α1, α2, α3 – доли распределения собственных средств банка между активами, которые совпадают с приведенными в cоотношениях (15).

Баланс кредитно-депозитного портфеля, связывающий текущий и следующий временные интервалы, задается формулой:

DS(t+1) + DV(t+1) + DP(t+1) = AL(t+1) + AS(t+1). (17)

Оптимизационная динамическая модель коммерческого банка включает критерий F4 (на максимум), внутри шаговые (3) – (7), (14), а также межпериодные (15) – (17) ограничения. Эндогенные параметры представлены тем же списком и расширены переменными группы αi.

Показатель финансовой устойчивости кредитно-инвестиционной деятельности коммерческого банка, ранее введенный в рассмотрение М. Горским и Е. Решульской [4], линейная свертка коэффициентов рентабельности собственного капитала и накопленной ликвидности:

, (18)

, (18)

где β1, β2 – веса свертки, (β1, β2 ≥ 0, β1 + β2 = 1).

Выражение (18) включает два слагаемых. Первое – дисконтированная стоимость накопленной процентной маржи, приходящейся на ед. средней величины собственного капитала. Второе – частное накопленной ликвидности и суммы привлеченных инвестиций за рассматриваемый временной горизонт.

Необходимо также учесть дополнительно ограничение на предельные разрывы ликвидности за период управления портфелем [4]:

. (19)

. (19)

2. Показатели надежности коммерческого банка.

В данной работе в качестве показателей финансовой надежности банковской организации будем использовать коэффициенты модели CAMELS [9, 10].

Напомним, что система показателей CAMELS является балльной и основывается на сочетании бухгалтерского и экспертного подходов [11, 12]. Целью использования бальных оценок является установление рейтинга банков по надежности в следующих позициях: качество работы менеджмента, выявление причин банкротства, установление слабых сторон в отчетности и др.

Компоненты методики CAMELS [10, 13, 14]:

1. Коэффициенты оценки достаточности капитала («С» – Capital adequacy) для защиты финансовых интересов его клиентов.

2. Коэффициенты оценки качества активов («A» – Asset quality) – определение степени «возвратности» внебалансовых статей и активов, анализ финансового воздействия проблемных займов.

3. Коэффициенты оценки деловой активности («M» – Management) с целью достижения эффективности деятельности, управления и контроля.

4. Коэффициенты оценки финансовой стабильности («E» – Earnings) с позиции перспективного развития.

5. Коэффициенты оценки ликвидности («L» – Liquidity ) с позиции обеспечения полного и своевременного выполнение своих обязательств.

6. Коэффициент оценки чувствительность к риску («S» – Sensitivity to risk) – степень реагирования банка на волатильность рынка.

В параметрической модели, ориентированной на определение финансовой устойчивости кредитно-инвестиционной деятельности банка, в качестве показателей надежности его деятельности предложено использовать коэффициенты из двух разделов стандарта CAMELS, характеризующих соответственно уровень его капитала и капитализации, а также потенциальную доходность. А именно: коэффициент достаточности капитала и уровень доходных активов [13]:

1. Коэффициент достаточности капитала K2 характеризует предельную сумму убытков, при которых оставшийся капитал обеспечивает средства клиентов:

K2 = ИСС / ПС,

где ИИС – источники собственных средств; ПС – количество привлеченных средств.

Нормативное значение коэффициента: 15-30%.

2. Уровень доходных активов УДА демонстрирует удельную часть просроченной задолженности в активах, приносящих прямой доход (АД), которую банк может покрыть за счет чистой прибыли и резервов, в общем объеме активов:

УДА = АД / А.

Нормативное значение коэффициента: 70-90%.

Далее рассмотрим эмпирические расчеты оптимальных банковских портфелей, проведенные по параметрической модели в статичном и динамическом вариантах с учетом ограничений по выбранным коэффициентам надежности и в условиях прогнозируемого и непрогнозируемого изменения экзогенных факторов, в составе которых особый интерес представляют норматив резервирования  и нормативы ликвидности банков, установленные ЦБ РФ в регламенте [15].

и нормативы ликвидности банков, установленные ЦБ РФ в регламенте [15].

3. Выбор коммерческого банка-объекта исследований с использованием параметрической модели.

Для анализа влияния изменения нормативных регуляторов на структуру и состав для расчета оптимального кредитно-инвестиционного портфеля с помощью параметрической модели необходимо выбрать коммерческий банк, не имеющий в составе учредителей государственных структур или не принадлежащий напрямую Правительству РФ, а именно банк второго-третьего эшелонов (банки первого эшелона являются стратегически важными для государства, а следовательно, в случае масштабного кризиса им будет оказана поддержка со стороны государства. Они априори обладают более защищенным финансовым портфелем, что искажает качество оценок устойчивости и надежности).

С целью подтверждения корректности и адекватности использования параметрической модели выбран коммерческий банк – АКБ «Абсолют Банк» (ПАО).

ПАО «АКБ «Абсолют Банк» является крупным частным банком. Основан в 1993 г. группой «Абсолют». В 1995 г. кредитная организация получали внутреннюю лицензию ЦБ РФ на совершение операций в иностранной валюте, а в 1997 г. – лицензию на привлечение во вклады денежных средств физических лиц. В 2005 г. банк стал вторым участником Международной Финансовой Корпорацией (IFC) [16].

Банк в основном привлекает клиентские деньги, причем эти средства диверсифицированы между юридическими и физическими лицами, а вкладывает средства в кредиты. По итогам 2018 г. банк входит в топ-10 ведущих ипотечных банков России.

Банк функционирует в 25 регионах РФ, имеет 60 офисов в 14 городах. Действуют премиальные офисы Абсолют Частный Банк для обслуживания VIP-клиентов. Согласно данным, представленным рейтинговым агентством Moody’s, банку присвоен рейтинг B2, прогноз – стабильный, спекулятивный обязательства подвержены кредитному риску. Рейтинговое агентство «Эксперт РА» наделило банк индивидуальным рейтингом «ruBBB-», что соответствует умеренному уровню кредитоспособности предприятия, при этом отмечена чувствительность к воздействию негативных изменений в экономической среде [17, 18].

На отчетную дату (1 декабря 2020 г.) величина активов-нетто банка АБСОЛЮТ БАНК составила 279,51 млрд руб., за год активы увеличились на 3,84%. Прирост активов-нетто отрицательно воздействовал на показатель рентабельности ROI, который уменьшился до 0,38%. По нетто-активам коммерческий банк имеет 32 место в рейтинге.

Абсолют Банк находится в ломбардном списке, Банком России принимаются в качестве залога его облигации, имеет право работать с Пенсионным Фондом РФ.

Что касается прибыльности кредитной организации, то в настоящее время по макроэкономическим причинам и другим негативным факторам отмечены отрицательные тенденции: за год истая процентная маржа уменьшилась с 4,77% до 2,82%, доходность ссудных операций – с 12,20% до 8,80%, объем привлеченных средств – с 5,94% до 4,99%.

Для дальнейшего исследования влияния экзогенных факторов на кредитно-инвестиционный портфель ПАО «АКБ «Абсолют Банк» необходимо привести структуру портфеля и первичные данные отчетности на конец каждого года анализируемого промежутка времени (2017-2019 гг.) (таблицы 2-4).

Из приведенных данных следует, что кредитный портфель банка достаточно диверсифицирован, однако основная доля займов приходится на кредиты юридических лиц на срок до 1 года и ссуды физических лиц на срок от 1 до 3 лет. Относительно депозитов можно утверждать, что основная концентрация депозитов находится в сегменте физических лиц сроком от 1 до 3 лет.

Нормативная ставка резервирования ЦБ сильно изменилась за последние годы и снизилась на 0,5%, при этом за каждый год она была различной. Для чистоты эксперимента предположим, что ставки по кредитам и депозитам были константами для рассматриваемых трех лет. Эти предположения позволят более точно провести анализ влияния нормативных регуляторов на кредитно-инвестиционную деятельность этого банка.

Таблица 2

Структура кредитного портфеля ПАО «АКБ «Абсолют Банк» (млн руб.) [18]

|

Счёт |

Группа счетов |

Название счета |

Основная сумма долга |

Просроченная задолженность |

||||

|

2017 |

2018 |

2019 |

2017 |

2018 |

2019 |

|||

|

45107 |

Кредиты, предоставленные негосударственным финансовым организациям |

на срок от 1 года до 3 лет |

9044,1 |

892,8 |

2919,5 |

4312,2 |

10461 |

12597 |

|

45201 |

Кредит, предоставленный при недостатке средств на расчетном (текущем) счете («овердрафт») |

5811,6 |

256,6 |

221,97 |

0 |

0 |

0 |

|

|

45204 |

на срок от 31 до 90 дней |

2603 |

1982,5 |

1455,5 |

0 |

0 |

0 |

|

|

45205 |

на срок от 91 до 180 дней |

35063,5 |

36162,3 |

38412,6 |

0 |

0 |

0 |

|

|

45206 |

на срок от 181 дня до 1 года |

2 369,0 |

5426,4 |

4981,3 |

0 |

0 |

0 |

|

|

45207 |

на срок от 1 года до 3 лет |

12369 |

1527,4 |

3316,2 |

0 |

0,19 |

0 |

|

|

45208 |

на срок свыше 3 лет |

27900 |

25321,7 |

24932,8 |

0 |

0,358 |

0,339 |

|

|

45401 |

Кредиты и прочие средства, предоставленные индивидуальным предпринимателям |

Кредит, предоставленный при недостатке средств на расчетном (текущем) счете («овердрафт») |

55,407 |

4,973 |

2,394 |

0 |

2,961 |

1,48 |

|

45406 |

Кредиты на срок от 181 дня до 1 года |

0 |

0 |

0 |

0,675 |

0,365 |

0,439 |

|

|

45407 |

Кредиты на срок от 1 года до 3 лет |

0 |

0 |

0 |

0 |

0 |

0 |

|

|

45504 |

Кредиты и прочие средства, предоставленные физическим лицам |

Кредиты на срок от 91 до 180 дней |

0,804 |

0 |

0 |

0 |

0 |

0 |

|

45505 |

Кредиты на срок от 181 дня до 1 года |

112,8 |

25,428 |

53,191 |

0 |

0 |

0 |

|

|

45506 |

Кредиты на срок от 1 года до 3 лет |

651,2 |

41,321 |

90,877 |

3,297 |

36,132 |

1474,4 |

|

|

45507 |

Кредиты на срок свыше 3 лет |

84862,4 |

94112,6 |

87401,9 |

0 |

0 |

8,69 |

|

|

45509 |

Кредит, предоставленный при недостатке средств на депозитном счете («овердрафт») |

44,498 |

61,873 |

58,014 |

0 |

0 |

0 |

|

|

47101 |

до востребования |

72,272 |

1,714 |

15,058 |

0 |

0 |

0 |

|

|

47801 |

Вложения в приобретенные права требования |

Права требования по договорам на предоставление (размещение) денежных средств, исполнение обязательств по которым обеспечивается ипотекой |

755,98 |

3568,7 |

2624,6 |

0 |

0 |

0 |

Таблица 3

Структура портфеля депозитов банка ПАО «АКБ «Абсолют Банк» (млн руб.) [18]

|

Счёт |

Группа счетов |

Название счета |

Остаток по счёту |

||

|

2017 |

2018 |

2019 |

|||

|

42301 |

Депозиты и прочие привлеченные средства физических лиц |

Депозиты до востребования |

320,177 |

273,057 |

245,281 |

|

42304 |

Депозиты на срок от 91 до 180 дней |

2436,8 |

2596,89 |

2822,7 |

|

|

42305 |

Депозиты на срок от 181 дня до 1 года |

1087,8 |

12556,8 |

19219,2 |

|

|

42306 |

Депозиты на срок от 1 года до 3 лет |

6817,96 |

83009,3 |

82797 |

|

|

42601 |

Депозиты и прочие привлеченные средства физических лиц – нерезидентов |

Депозиты до востребования |

6,7 |

6,753 |

4,657 |

|

42604 |

Депозиты на срок от 91 до 180 дней |

27,334 |

19,597 |

12,827 |

|

|

42605 |

Депозиты на срок от 181 дня до 1 года |

26,018 |

27,827 |

35,579 |

|

|

42606 |

Депозиты на срок от 1 года до 3 лет |

676,37 |

705,629 |

548,398 |

|

Таблица 4

Параметры финансового портфеля «Абсолют Банк» (ПАО) в 2017-2019 гг.

|

Баланс, тыс. руб. |

На 31.12. 2017 |

На 31.12.2018 |

На 31.12.2019 |

|

ПАО «АКБ «Абсолют Банк» |

|||

|

Кредиты клиентов |

201715600 |

216485900 |

219386300 |

|

Депозитный портфель |

1258500 |

1925400 |

1090000 |

|

Ставка кредита, pi (в %) |

9,5 |

9,5 |

9,5 |

|

Ставка депозита, yj (в %) |

5,5 |

5,5 |

5,5 |

|

1-й норматив резервирования, r1 (в %) |

5 |

4,75 |

4,5 |

|

2-й норматив резервирования, r2 (в %) |

от 0 до 100 |

от 0 до 100 |

от 0 до 100 |

4. Анализ влияния экзогенных факторов на кредитно-инвестиционную деятельность коммерческого банка

Наиболее «чувствительным» к изменениям показателей банковской деятельности, регулируемым Банком России, а также международными и внутренними положениями и инструктивными материалами является норматив резервирования (доля обязательств коммерческого банка по привлеченным депозитам, которую он должен держать либо в наличных средствах на счетах, либо на депозите в Центральном Банке).

В РФ политика обязательных резервов регламентируется с помощью двух нормативных актов: Федерального закона от 10.07.2002 № 86-ФЗ «О Центральном Банке Российской Федерации (Банке России)» и Положения Банка России от 01 декабря 2015 г. № 507-П «Об обязательных резервах кредитных организаций» [15].

На текущий момент с помощью нормативов обязательных резервов решаются задачи [19]:

- обеспечение постоянного уровня ликвидности коммерческих банков;

- регулирование денежной массы посредством увеличения нормы обязательных резервов (снижает кредитный потенциал банков и соответственно денежную массу в обращении. ЦБ высвобождает дополнительные ресурсы банков, что способствует росту их активных операций и увеличению денежной массы в обращении).

Другими обязательными являются нормативы ликвидности, призванные обеспечить [9, 20]: ликвидность банка, надлежащее качество его активов, достаточность собственного капитала. Основной их расчета является ежемесячная финансовая отчётность [12, 21].

Для контроля ликвидности банка установлены три норматива:

- мгновенной ликвидности (Н2 – риск утраты платежной способности за один день: отношение высоколиквидных оборотных средств в течение дня к сумме обязательств за тот же срок), не ниже 10%;

- текущей ликвидности (Н3 – риск утраты платежной способности банка в течение 30 дней: отношение ликвидных средств к сумме обязательств, которые банку необходимо исполнить и реализовать в течение одного месяца), не ниже 50%;

- долгосрочной ликвидности (Н4 – риск потери платежной способности банка в долгосрочном периоде: отношение долгосрочных кредитов сроком более одного года к собственному капиталу с аналогичным периодом погашения займов. Для поддержания стабильности необходимо, чтобы объем долгосрочных ресурсов увеличивался по мере роста долгосрочных активов [22]), не должен превышать 120%.

Приведенные нормативы ликвидности характеризуют также качество ресурсной базы и активов банка. Исследуем влияние этих нормативов на финансовое состояние коммерческого банка и его кредитно-инвестиционный портфель. Проведем анализ за последовательные три года. Изучение пройдет за 3 года при изменении ставки резервирования и нормативов ликвидности [16, 21].

Поскольку авторами были приняты константные ставки для среднего кредита и депозита на уровне 9,5% и 5,5% соответственно, то ключевой критерий F3 равен 0,94% для всех рассматриваемых лет, что говорит о высоком уровне процентной маржи на руб. доходных активов, а значит банк функционирует прибыльно.

Критерии (9)–(13) оптимальности кредитно-инвестиционной деятельности ПАО АКБ «Абсолют Банк» с учетом ставки r1(t) = 5% имеют следующие значения (таблица 5).

Перейдем к анализу ключевых показателей банковского портфеля в 2017 г.: объем кредитного портфеля, численное значение погашений по ранее размещенным займам, объем просроченной задолженности, k2(t) – коэффициент просроченной задолженности, который равен отношению общей задолженности банка и суммы активов коммерческого банка. В таблице 6 приведены эти значения для первого рассматриваемого года.

Следующим этапом анализа является расчет показателей ликвидности. Приведем первичные показатели из отчетности банка в 2017-2019 гг. (таблица 7), которые свидетельствуют о росте ликвидности и ликвидных активов банка.

Рассчитаем нормативы ликвидности (таблица 8).

На основе представленных данных можно будет оценить влияние ставки обязательного резервирования и нормативов ликвидности на деятельность исследуемого банка. Необходимые расчеты для банка «Абсолют» в 2018-2019 гг. приведены в таблицах 9 – 11.

Таблица 5

Значения критериев оптимальности кредитно-инвестиционной деятельности «АКБ «Абсолют Банк» (ПАО) в 2017 г.

|

F1, в тыс. руб. |

F2, в тыс. руб. |

F4, в тыс. руб. |

|

|

На 31.12.2017 |

9593764,5 |

3022578,2 |

9136918,6 |

Таблица 6

Расчётные значения V(t), Y(t), P(t) для ПАО «АКБ «Абсолют Банк» в 2017 г.

|

V(t), в млн руб. |

Y(t), в млн руб. |

P(t), в млн руб. |

k2(t), в % |

|

|

На 31.12.2017 |

215221,65 |

24767,384 |

6511,13 |

2,8% |

Таблица 7

Абсолютные показатели «АКБ «Абсолют Банк» (ПАО) в 2017-2019 гг., в тыс. руб. [16, 18]

|

На 31.12.2017 |

На 31.12.2018 |

На 31.12.2019 |

|

|

Высоколиквидные активы |

48513343 |

51710518 |

66847617 |

|

Обязательства (пассивы) до востребования |

67202303 |

56207085 |

46894154 |

|

Ликвидные активы банка |

90655998 |

91844534 |

153318303 |

|

Обязательства до востребования и счета со сроком исполнения обязательств в ближайшие 30 календарных дней |

102055609 |

94685087 |

77071484 |

Таблица 8

Значения нормативов ликвидности H2, H3, H4 для «АКБ «Абсолют Банк» (ПАО) за 2017 г., в % [18]

|

H2 |

H3 |

H4 |

|

|

На 31.12.2017 |

72,2 |

88,8 |

42,6 |

Таблица 9

Значения критериев оптимальности кредитно-инвестиционной деятельности «АКБ «Абсолют Банк» (ПАО) в 2018-2019 гг.

|

F1, в тыс. руб. |

F2, в тыс. руб. |

F4, в тыс. руб. |

|

|

На 31.12.2018 |

10960263,5 |

3287152,6 |

9941282,1 |

|

На 31.12.2019 |

11281748,5 |

3193870,4 |

9745598,5 |

Таблица 10

Расчётные значения V(t), Y(t), P(t) для ПАО «АКБ «Абсолют Банк» в 2018-2019 гг.

|

V(t), в млн руб. |

Y(t), в млн руб. |

P(t), в млн руб. |

k2(t), в % |

|

|

На 31.12.2018 |

234556 |

29588,45 |

9988,16 |

3,3% |

|

На 31.12.2019 |

231743 |

27997,632 |

12085,4 |

3,8% |

Таблица 11

Значения нормативов ликвидности H2, H3, H4 для «АКБ «Абсолют Банк» (ПАО) за 2018-2019 гг., в % [18]

|

H2 |

H3 |

H4 |

|

|

На 31.12.2018 |

91,8 |

97,3 |

45,8 |

|

На 31.12.2019 |

142,6 |

198,9 |

52,7 |

Согласно приведенным таблицам, можно сделать вывод, что банк «АКБ «Абсолют Банк» (ПАО) эффективно функционирует при ставке резервирования для национальной валюты, равной 4,75% [23]. Значение максимума взвешенной суммы процентной маржи и банковских резервов F2 = 3287152,6 тыс. руб. приходится на 2018 г., а интегральный показатель приведенной стоимости накопленной процентной маржи принимает наибольшее значение 9941282,1 тыс. руб. Оба абсолютных показателя напрямую или косвенно зависят от обязательных ставок резервирования, что говорит о том, что оптимальные значения соответствуют ставке 4,75%.

Эти результаты подтверждаются и вычислениями ключевых показателей банковского портфеля. Так, например, максимальный за рассматриваемый период объем кредитного портфеля равен 134556 тыс. руб. и объем погашений по ранее размещенным займам в 2018 г. имеет значение в 19588 тыс. руб., что существенно выше этих же показателей в 2019 г. Также отметим, что все нормативы ликвидности находятся на высоком уровне и имеют значения выше установленных Центральным Банком РФ стандартов [15, 24].

Таким образом, можно сделать предварительный вывод, что регулирование уровнем ликвидности является многоступенчатым процессом, а, следовательно, эффективное управление этим показателем должно базироваться на планировании и прогнозировании.

5. Выбор оптимального кредитного портфеля ПАО «АКБ «Абсолют Банк»

С целью выбора оптимального портфеля «АКБ «Абсолют Банк» был проведен анализ портфелей кредитов и депозитов этого банка на конец 2020 г. (таблицы 12, 13).

Выше установлено, что эффективной ставкой резервирования является r1(t) = 4,75% от объёма привлеченных банком средств. Это позволяет точнее скорректировать баланс и параметры банковского портфеля (таблица 14).

Перед тем, как перейти к расчетам параметров финансовой устойчивости банка на основе параметрической модели, необходимо проверить структуру портфеля и баланс банка по показателям надежности. Рассчитаем ранее выбранные коэффициенты методики CAMELS. Для этого понадобятся следующие данные (таблица15).

Таблица 12

Структура кредитного портфеля ПАО «АКБ «Абсолют Банк» на конец 2020 г., в млн руб. [18]

|

Счёт |

Группа счетов |

Название счета |

Основная сумма долга |

Просроченная задолженность |

|

45107 |

Кредиты, предоставленные негосударственным финансовым организациям |

на срок от 1 года до 3 лет |

7919,5 |

12597 |

|

45201 |

Кредит, предоставленный при недостатке средств на расчетном (текущем) счете («овердрафт») |

221,97 |

0 |

|

|

45204 |

на срок от 31 до 90 дней |

6455,5 |

0 |

|

|

45205 |

на срок от 91 до 180 дней |

18412,6 |

0 |

|

|

45206 |

на срок от 181 дня до 1 года |

4981,3 |

0 |

|

|

45207 |

на срок от 1 года до 3 лет |

8316,2 |

0 |

|

|

45208 |

на срок свыше 3 лет |

9932,8 |

0,339 |

|

|

45401 |

Кредиты и прочие средства, предоставленные индивидуальным предпринимателям |

Кредит, предоставленный при недостатке средств на расчетном (текущем) счете («овердрафт») |

2,394 |

1,48 |

|

45406 |

Кредиты на срок от 181 дня до 1 года |

0 |

0,439 |

|

|

45407 |

Кредиты на срок от 1 года до 3 лет |

0 |

0 |

|

|

45504 |

Кредиты и прочие средства, предоставленные физическим лицам |

Кредиты на срок от 91 до 180 дней |

0 |

0 |

|

45505 |

Кредиты на срок от 181 дня до 1 года |

10053,191 |

0 |

|

|

45506 |

Кредиты на срок от 1 года до 3 лет |

25090,877 |

1474,4 |

|

|

45507 |

Кредиты на срок свыше 3 лет |

107401,9 |

8,69 |

|

|

45509 |

Кредит, предоставленный при недостатке средств на депозитном счете («овердрафт») |

10058,014 |

0 |

|

|

47101 |

до востребования |

5015,058 |

0 |

|

|

47801 |

Вложения в приобретенные права требования |

Права требования по договорам на предоставление (размещение) денежных средств, исполнение обязательств по которым обеспечивается ипотекой |

2624,6 |

0 |

Таблица 13

Структура портфеля депозитов банка ПАО «АКБ «Абсолют Банк» на конец 2020 г., млн руб. [18]

|

Счёт |

Группа счетов |

Название счета |

Остаток по счёту |

|

42301 |

Депозиты и прочие привлеченные средства физических лиц |

Депозиты до востребования |

1245,281 |

|

42304 |

Депозиты на срок от 91 до 180 дней |

2822,7 |

|

|

42305 |

Депозиты на срок от 181 дня до 1 года |

20319,2 |

|

|

42306 |

Депозиты на срок от 1 года до 3 лет |

102797 |

|

|

42601 |

Депозиты и прочие привлеченные средства физических лиц – нерезидентов |

Депозиты до востребования |

1004,657 |

|

42604 |

Депозиты на срок от 91 до 180 дней |

5012,827 |

|

|

42605 |

Депозиты на срок от 181 дня до 1 года |

5035,579 |

|

|

42606 |

Депозиты на срок от 1 года до 3 лет |

1548,398 |

Таблица 14

Параметры портфеля «Абсолют Банк» (ПАО) за 2020 г.

|

Баланс, тыс. руб. |

На 01.12.2020 |

|

ПАО «АКБ «Абсолют Банк» |

|

|

Кредиты |

255879336 |

|

Депозиты |

5745841 |

|

Ставка кредита, pi (в %) |

12,5 |

|

Ставка депозита, yj (в %) |

6,5 |

|

1-й норматив резервирования, r1 (в %) |

4,75 |

|

2-й норматив резервирования, r2 (в %) |

от 0 до 100 |

Таблица 15

Показатели «АКБ «Абсолют Банк» (ПАО) в 2020 г. для расчета коэффициентов надежности, тыс. руб. [16, 18]

|

Параметр |

На 01.12.2020 |

|

Источники собственных средств |

32095342 |

|

Привлеченные средства |

208377163 |

|

Активы, приносящие прямой доход |

230568252 |

|

Всего активов |

279514897 |

На основе этих данных рассчитаем значения выбранных коэффициентов (таблица 16).

Таблица 16

Значения показателей надежности «АКБ «Абсолют Банк» (ПАО), в %

|

Коэффициент |

На 01.12.2020 |

|

K2 |

0,154 |

|

УДА |

0,846 |

Исходя из полученных результатов, портфель не в полной мере удовлетворяет критериям надежности CAMELS. Коэффициент достаточности капитала K2 достигает требуемого уровня в 15%. В то же время значение коэффициента качества активов может быть улучшено до 90%. Другими словами, коэффициент достаточности капитала не требует корректировок, а значит, структура привлеченных средств не нуждается в количественном изменении. В качестве улучшения кредитно-инвестиционного портфеля проведем коррекцию депозитов. Доля депозитов от общего числа привлеченных средств составляет 67,08%. Что касается второго показателя – уровня доходных активов (УДА), то его можно повысить за счет увеличения среднесрочных ссуд и вложений в операции с ценными бумагами.

Таким образом, модифицированный банковский портфель имеет следующую структуру кредитов (таблица 17).

В кредитном портфеле необходимо было увеличить уровень доходных активов на 20-25 млрд руб. Как вариант оптимизации было выбрано 25 млрд руб. Авторами было принято решение о равномерном распределении этих ресурсов. Так, в группе счетов «Кредиты, предоставленные негосударственным финансовым организациям» были равномерно увеличены на 5 млрд руб. почти все статьи, кроме кредитов на срок от 31 до 90 дней и займов свыше 1 года. В разделе кредитования индивидуальных предпринимателей были увеличены на 2,5 млрд руб. каждый следующие счета: кредиты на расчетный (текущий) счет («овердрафт»); ссуды на срок от полугодия до 1 года. В части кредитов, представленных физическим лицам, был изменен на 5 млрд руб. краткосрочные тип займы. Помимо этого, на 5 млрд руб. предлагается увеличить и статью по вложениям в приобретенные права требований.

Таблица 17

Скорректированная структура кредитного портфеля «АКБ «Абсолют Банк» на конец 2020 г., млн руб.

|

Счёт |

Группа счетов |

Название счета |

Основная сумма долга |

Просроченная задолженность |

|

45107 |

Кредиты, предоставленные негосударственным финансовым организациям |

на срок от 1 года до 3 лет |

7919,5 |

12597 |

|

45201 |

Кредит, предоставленный при недостатке средств на расчетном (текущем) счете («овердрафт») |

5221,97 |

0 |

|

|

45204 |

на срок от 31 до 90 дней |

11455,5 |

0 |

|

|

45205 |

на срок от 91 до 180 дней |

18412,6 |

0 |

|

|

45206 |

на срок от 181 дня до 1 года |

9981,3 |

0 |

|

|

45207 |

на срок от 1 года до 3 лет |

8316,2 |

0 |

|

|

45208 |

на срок свыше 3 лет |

9932,8 |

0,339 |

|

|

45401 |

Кредиты и прочие средства, предоставленные индивидуальным предпринимателям |

Кредит, предоставленный при недостатке средств на расчетном (текущем) счете («овердрафт») |

2502,394 |

1,48 |

|

45406 |

Кредиты на срок от 181 дня до 1 года |

2500 |

0,439 |

|

|

45407 |

Кредиты на срок от 1 года до 3 лет |

0 |

0 |

|

|

45504 |

Кредиты и прочие средства, предоставленные физическим лицам |

Кредиты на срок от 91 до 180 дней |

5000 |

0 |

|

45505 |

Кредиты на срок от 181 дня до 1 года |

10053,191 |

0 |

|

|

45506 |

Кредиты на срок от 1 года до 3 лет |

25090,877 |

1474,4 |

|

|

45507 |

Кредиты на срок свыше 3 лет |

107401,9 |

8,69 |

|

|

45509 |

Кредит, предоставленный при недостатке средств на депозитном счете («овердрафт») |

10058,014 |

0 |

|

|

47101 |

до востребования |

5015,058 |

0 |

|

|

47801 |

Вложения в приобретенные права требования |

Права требования по договорам на предоставление (размещение) денежных средств, исполнение обязательств по которым обеспечивается ипотекой |

7624,6 |

0 |

В таблице 18 представлена измененная структура депозитного портфеля коммерческого банка. Произведена коррекция распределения средств между различными счетами на различные суммы. В первую очередь, увеличен объем привлеченных средств в счете «42301» на 500 млн руб. и уменьшен на ту же сумму счет «42304». Далее, увеличен на 5 млрд руб. объем депозитов от 0,5 до 1 года в разделе привлеченных средств для физических лиц-резидентов. Одновременно предложено уменьшить на 5 млрд руб. объем долгосрочных депозитов того же раздела. Относительно депозитных средств от физических лиц – нерезидентов – предложено уменьшить счет «42604» на один млрд руб. и при этом увеличить счет «42601» на ту же сумму (таблица 18). Эти корректировки позволили значительно ключевые показатели банковского портфеля (таблица 19).

Рассчитаем критерии (10) – (13) статичного варианта параметрической модели для обновлённой структуры банковского портфеля (таблица 20).

Рассчитаем показатели ликвидности и сравним их с нормативными, установленными банком России (таблица 21).

Полученные таким образом значения ключевых показателей доходности, надёжности и ликвидности позволяют прогнозировать устойчивое развитие кредитно-инвестиционной деятельности исследуемого банка в среднесрочной перспективе с учётом выполненных корректировок банковского портфеля, полученных на основе эмпирических расчетов по параметрической модели «АКБ «Абсолют Банк» с использованием дополнительных показателей надежности, заимствованных из системы CAMELS.

Таблица 18

Скорректированная структура портфеля депозитов ПАО «АКБ «Абсолют Банк» на конец 2020 г., млн руб.

|

Счёт |

Группа счетов |

Название счета |

Остаток по счёту |

|

42301 |

Депозиты и прочие привлеченные средства физических лиц |

Депозиты до востребования |

1745,281 |

|

42304 |

Депозиты на срок от 91 до 180 дней |

2322,7 |

|

|

42305 |

Депозиты на срок от 181 дня до 1 года |

25319,2 |

|

|

42306 |

Депозиты на срок от 1 года до 3 лет |

97797 |

|

|

42601 |

Депозиты и прочие привлеченные средства физических лиц – нерезидентов |

Депозиты до востребования |

2004,657 |

|

42604 |

Депозиты на срок от 91 до 180 дней |

4012,827 |

|

|

42605 |

Депозиты на срок от 181 дня до 1 года |

5035,579 |

|

|

42606 |

Депозиты на срок от 1 года до 3 лет |

1548,398 |

Таблица 19

Расчётные значения V(t), Y(t), P(t) для ПАО «АКБ «Абсолют Банк» в 2020 гг.

|

V(t), в млн руб. |

Y(t), в млн руб. |

P(t), в млн руб. |

k2(t), в % |

|

|

На 01.12.2020 |

255568,252 |

42218,384 |

6389,13 |

2,5% |

Таблица 20

Значения критериев оптимальности кредитно-инвестиционной деятельности «Абсолют Банк» (ПАО) в 2020 г.

|

(10), в тыс. руб. |

(11), в тыс. руб. |

(12), в % |

(13), в тыс. руб. |

|

|

На 01.12.2020 |

31611437,3 |

7578677,5 |

0,124 |

27307148,1 |

Таблица 21

Сравнение показателей ликвидности «Абсолют Банк» (ПАО) со средними значениями по рынку и нормативами ЦБ РФ на 01.12.2020 [10, 11, 16]

|

Показатель финансовой устойчивости |

Значение на 01.12.2020 |

Среднее значение по всем банкам на 01.12.2020 |

Допустимое значение, установленное ЦБ РФ |

|

Норматив мгновенной ликвидности банка (Н2) |

126,0% |

323,0% |

≥ 15 % |

|

Норматив текущей ликвидности банка (Н3) |

220,0% |

330,0% |

≥ 50 % |

|

Норматив долгосрочной ликвидности банка (Н4) |

43,0% |

36,0% |

≤ 120 % |

Заключение

Предложенный подход к параметрическому моделированию оптимального банковского портфеля коммерческого банка показал наличие резерва роста эффективности его кредитно-инвестиционной деятельности с учетом влияния на ее результаты неуправляемых параметров внешней (макроэкономической) среды и возможности их демпфирования с использованием регулируемых параметров надежности, ликвидности и корректировок структуры портфеля депозитов-ссуд.