Введение

Среди практических проблем управления особе место занимает проблема прогнозирования финансового состояния хозяйствующих субъектов, частности банкротства. Нестабильность большинства фактов внешней среды России обусловлена ее развивающей экономикой. Именно поэтому так остро встает необходимость не только в финансовом анализе хозяйствующих субъектов, но и в ранней диагностике на предмет возникновения банкротства.

Таким образом, на первый план выходит прогнозирование банкротства и возможных кризисных состояний с целью предотвращения неблагоприятных тенденций развития предприятия.

Целью статьи является разработка путей совершенствования механизма индивидуального инвестиционного счета через исследование особенностей функционирования индивидуального инвестиционного счета на фондовом рынке России.

Материал и методы исследования

В ходе исследования для достижения поставленной цели были использованы следующие методы: теоретический анализ научной экономической литературы, изучение правовой базы функционирования ИИС, систематизация, анализ статистических данных, полученных из открытых источников, агрегация, описание, построение экспериментальной модели.

Результаты исследования и их обсуждение

Индивидуальный инвестиционный счет – Индивидуальный инвестиционный счет (далее ИИС) – новая разновидность брокерского счета на российском рынке ценных бумаг. Индивидуальный инвестиционный счет (ИИС) как институт инвестирования средств физических лиц начал действовать с 1 января 2015 г. [1].

Согласно определению статьи 10 Федерального закона №39 «О рынке ценных бумаг»: «Индивидуальный инвестиционный счет – счет внутреннего учета, который предназначен для обособленного учета денежных средств, ценных бумаг клиента – физического лица, обязательств по договорам, заключенным за счет указанного клиента, и который открывается и ведется в соответствии с настоящей статьей» [2]. Индивидуальный инвестиционный счет может быть двух видов в зависимости от типа налогового вычета, право на который он дает (таблица).

Сравнение двух типов ИИС

|

Свойство / Тип ИИС |

Тип А |

Тип Б |

|

Характер вычета |

получение вычета ежегодно на взносы |

полное освобождение от НДФЛ дохода от торговых операций |

|

Максимальная сумма вычета |

52 тыс.руб.ежегодно |

Не ограничена |

|

Время получения вычета |

Спустя 1 год после открытия ИИС |

Спустя 3 года с открытия ИИС |

|

Необходимость наличия уплаченного НДФЛ по ставке13% |

Да, сумма вычета не может превышать размер уплаченного НДФЛ |

Не обязателен |

|

Характер торговли |

По желанию инвестора, возможно внести денежные средства на ИИС и не приобретать финансовые инструменты |

Необходима активная торговля и продуманная инвестиционная стратегия |

Главная особенность ИИС – каждое физическое лицо может открыть только один индивидуальный инвестиционный счет, при этом выбрав тип вычета [3]. Возможность открытия и ведения ИИС распространяется на всей территории Российской Федерации. Порядок предоставления инвестиционных налоговых вычетов установлен ст. 219.1 НК РФ [2]. При определении размера налоговой базы налогоплательщик имеет право на получение следующих инвестиционных налоговых вычетов, предоставляемых с учетом особенностей и в порядке, которые предусмотрены статьей 219.1 [4]:

1) в размере положительного финансового результата, полученного налогоплательщиком в налоговом периоде от реализации (погашения) ценных бумаг, обращающихся на организованном рынке ценных бумаг, указанных в подпунктах 1 и 2 пункта 3 статьи 214.1 Налогового Кодекса РФ) и находившихся в собственности налогоплательщика более трех лет;

2) в сумме денежных средств, внесенных налогоплательщиком в налоговом периоде на индивидуальный инвестиционный счет;

3) в сумме положительного финансового результата, полученного по операциям, учитываемым на индивидуальном инвестиционном счете [5].

Федеральная налоговая служба дает пояснения по возможности применения налогового вычета к каждому виду. Так при выборе типа А инвестор получает право на инвестиционный вычет в сумме денежных средств, внесенных на индивидуальный инвестиционный счет. Данный вычет характеризуется следующими особенностями:

– налоговый вычет предоставляется в сумме денежных средств, внесенных в налоговом периоде на индивидуальный инвестиционный счет, но не более 400 000 рублей в целом за год;

– налоговый вычет предоставляется налогоплательщику при условии, что в течение срока действия договора на ведение индивидуального инвестиционного счета налогоплательщик не имел других договоров на ведение индивидуального инвестиционного счета (за исключением случаев прекращения договора с переводом всех активов, учитываемых на индивидуальном инвестиционном счете, на другой индивидуальный инвестиционный счет, открытый тому же физическому лицу);

– в случае прекращения договора на ведение индивидуального инвестиционного счета до истечения 3-х лет с момента открытия, сумма налога, не уплаченная налогоплательщиком в бюджет в связи с получением налогового вычета, подлежит восстановлению и уплате в бюджет с взысканием с налогоплательщика сумм пеней;

– налоговым вычетом можно воспользоваться при представлении налоговой декларации за 2015 и более поздние налоговые периоды [5].

На налоговый вычет данного типа могут претендовать физические лица или индивидуальные предприниматели, которые являются налоговыми резидентами Российской Федерации, имеющими декларированный доход, облагаемый по ставке 13%. Более того, инвесторами могут стать пенсионеры, которые получают пенсию в Негосударственном пенсионном фонде, однако следует убедиться, что удерживается налог на доходы физических лиц, для этого можно сделать запрос о предоставлении специальной формы справки – 2-НДФЛ. Также данный налоговый вычет доступе госслужащим министерств и ведомств, но с одним ограничением – индивидуальный инвестиционный счет должен был открыт по договору доверительного управления.

При выборе ИИС типа Б предоставляется инвестиционный вычет в сумме дохода по операциям, учитываемым на индивидуальном инвестиционном счете или в размере доходов от продажи ценных бумаг.

Возможность открыть и управлять ИИС имеет каждое физическое лицо, причем физическое лицо вправе иметь только один договор на ведение индивидуального инвестиционного счета. Примечательно, что владельцем ИИС может стать и нерезидент Российской Федерации, однако, при отсутствии уплаченного НДФЛ ему будет отказано в предоставлении налогового вычета. При открытии нового инвестиционного счета необходимо прекратить действие предыдущего договора на ведение индивидуального инвестиционного счета. Также, открытие счета у профессионального участника рынка ценных происходит с письменного заявления об отсутствии договора на ведение ИИС с другим профессиональным участником рынка ценных бумаг.

При регистрации ИИС клиента на Московской бирже, осуществляется его автоматическая проверка на наличие зарегистрированного ИИС у другого брокера. По итогам прохождения регистрации клиентов брокеру присылается отчет с указанием клиентов, имеющих ИИС у других брокеров. При этом, законодательная база ИИС не вводит обязательство регистрации ИИС клиентов на бирже. Национальная ассоциация участников фондового рынка (НАУФОР) разработала рекомендации по выявлению дубликатов ИИС для профессиональных участников рынка ценных бумаг:

– предупредить клиентов о возможных последствиях;

– предложить клиентам закрыть все такие ИИС;

– открыть единственный ИИС заново[6].

Наличии двух и более ИИС повлечет за собой отказ в налоговом вычете, поэтому целесообразность в открытии нескольких ИИС отсутствует.

ИИС открывается и ведется на основании либо договора на брокерское обслуживание, либо договора на доверительное управление, и, соответственно, его обслуживание осуществляет либо брокер, либо управляющий.

Примечательно, что владелец индивидуального инвестиционного счета имеет право перевести обслуживание ИИС между профучастниками рынка ценных бумаг, причем срок существования ИИС не нарушится, соответственно, смена брокера или управляющего не отсрочит срок получения налогового вычета, а также сохранит счет в полном объеме. Также при смене вида счета с брокерского на счет доверительного управления или наоборот срок существования инвестиционного счета не прерывается.

Индивидуальный инвестиционный счет имеет некоторые ограничения по взносам. Эти ограничения обусловлены целью создания данного счета – увеличением долгосрочных инвестиций населения на фондовом рынке и стимулом распространения данного счета – налоговыми вычетами. Ниже приведены требования к взносам на ИИС:

1. Минимальный размер взноса – законодательно неограничен;

2. Максимальный размер взноса – 1 миллион рублей в год (сумма в течение года может быть внесена разными частями). При излишке брокер откажет в пополнении счета, либо внесет излишнюю сумму на обычный брокерский счет;

3. Осуществлять взнос на ИИС можно только в рублях;

4. Взнос на ИИС в иностранной валюте и/или ценными бумагами не допускается;

5. Ежегодное осуществление взноса – не обязательно. Периодичность взносов зависят исключительно от желания инвестора.

Таким образом, мы рассмотрели особенности индивидуального инвестиционного счета как разновидности брокерского счета. Его свойства ограничены жесткими законодательными рамками. Несмотря на преимущество индивидуального инвестсчета, вкладчик сталкивается с существенными (по сравнению с остальными видами брокерского счета) ограничениями – лимитом максимальной суммы вклада, закрытие счета при снятии средств со счета, использование только российского рубля для взноса на счет, необходимости наличия налогооблагаемого дохода для получения налогового вычета, невозможностью смены типа ИИС по виду налогового вычета. Однако, оба типа ИИС позволяют инвесторам, которые исходят из своей предполагаемой активности на фондовом рынке, увеличить свой доход по сравнению с использованием обычного брокерского счета.

Индивидуальный инвестиционный счет – новейший финансовый инструмент на фондовом рынке России. Его внедрение на российский фондовый рынок связано со стремлением государства популяризировать долгосрочные инвестиции населения на фондовом рынке. ИИС – синтетический продукт, целью создания которого является привлечение ликвидности на российский фондовый рынок [7].

Также можно отметить следующие функции, которые выполняет ИИС на российском финансовом рынке:

– Обеспечение приток капитала на российский фондовый рынок;

– Стимулирование инвестиционной активности населения;

– Предоставление населению доходного и надежного финансового инструмента на фоне снижения доходности по банковским депозитам.

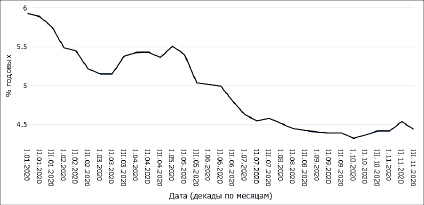

Одна из функций индивидуального инвестиционного счета предполагает частичное замещением им банковского депозита. Мы провели линию сравнения ИИС с банковским депозитом. Мы изучили доходность по депозитам физических лиц, опираясь на данные Банка России (рисунок 1).

Рис. 1. Средневзвешенная доходность по депозитам физических лиц за 2020 год

Из рисунка 1 мы наблюдаем, что максимальная ставка в 2020 году была 5,927% годовых в начале года, минимальная – 4,326% – в ноябре. В сравнении с минимальной доходностью ИИС – 13% (в размере инвестиционного налогового вычета), банковский депозит теряет свою привлекательность. При этом, клиент может приобрести ценные бумаги и увеличить свою доходность. Однако, для граждан, которые не уплачивают налог на доходы физических лиц, привлекательность банковского депозита, несомненно, выше.

Для оценки роли индивидуального инвестиционного счета на фондовом рынке России определим особенности его структуры. В первую очередь необходимо отметить чрезвычайно малое количество населения, участвующего в операциях на фондовом рынке. Так, по данным Московской биржи – единственной в России многофункциональной биржевой площадки по торговле акциями, облигациями, производными инструментами, валютой, инструментами денежного рынка и товарами, количество физических лиц, имеющих брокерские счета на Московской бирже, по итогам октября 2020 года превысило 7,5 млн человек. В октябре брокерские счета открыли более 736 тыс. человек, что стало максимальным месячным показателем за всю историю, с начала 2020 года – более 3,6 млн человек. Мы можем оценить возросшую за 2020 год инвестиционную активность населения в количественном и долевом выражении, что сигнализирует о повышении интереса физических лиц к фондовому рынку. Несмотря на возросшее число участников, доля инвестиционно-активного населения в России по-прежнему мала. Индивидуальный инвестиционный счет – понятие, являющееся относительно новым для россиян, поэтому данным продуктом в нашей стране пользуется не так много людей [8].

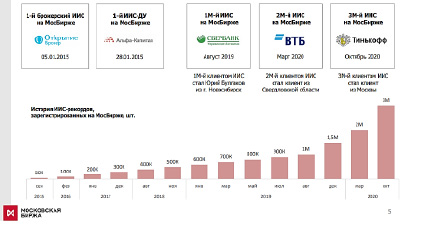

Мы отметили рост инвестиционной активности населения по увеличению количества участников на Московской бирже. Теперь определим, связано ли это с увеличением владельцев индивидуального инвестиционного счета. Индивидуальный инвестиционный счет начал функционировать с 1 января 2015 года, и несмотря на трехлетний срок существования данного счета, он успел завоевать доверие частных инвесторов. Мы рассмотрели динамику увеличения количества индивидуальных инвестиционных счетов с 31 мая 2015 года (более ранние данные отсутствуют на официальном сайте Московской биржи) по конец 2018 года (рисунок 2).

По рисунку 2 мы можем наблюдать, что наиболее резкое увеличение количества индивидуальных инвестиционных счетов произошло в 2020 году. По данным Московской биржи, за 2020 год количество индивидуальных инвестиционных счетов увеличилось в 2 раза с 1,5 млн до 3 млн [9]. Мы определили возрастание интереса к инвестсчету у населения, укрепление доверия к данному инструменту.

Рис. 2. Динамика изменения количества ИИС с 2015 по октябрь 2020 года [9]

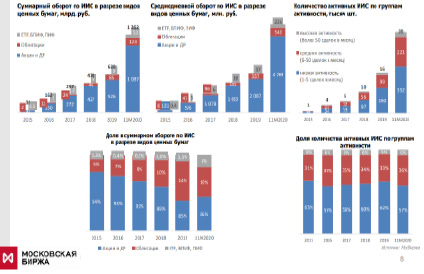

Рис. 3. Структура активности на ИИС и оборот

Как мы можем наблюдать из рисунка 3 стоимость активов, размещенных на ИИС ничтожно мала, по сравнению со стоимостью активов на брокерских счетах физических лиц и индивидуального доверительного управления. Общая сумма инвестиций граждан на брокерских счетах (без ИИС) по итогам ноября 2020 года составила 1262 млрд руб. Доля инвестиций граждан, размещенных на ИИС составляет около 6%.

Мы отметили, что доля ИИС в структуре инвестиций граждан ничтожно мало, возможно, это связано с ограничениями максимального вклада на ИИС. Максимальный размер взноса составляет 1 млн руб.

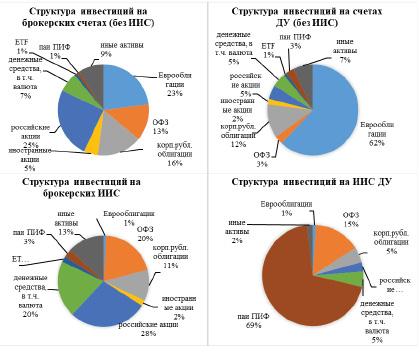

Рис. 4. Структура инвестиций активов на счетах физических лиц за 2020 год, % [10]

Помимо общей динамики изменения активов на счетах физических лиц, НАУФОР в своем докладе публикует структуры инвестиций на счетах ИИС и на брокерских счетах и счетах доверительного управления без ИИС. Это позволяет оценить предпочтения инвесторов при использовании разных инструментов счетов (рисунок 4).

Как мы можем наблюдать из рисунка 4, инвесторы, использующие брокерский ИИС предпочитают приобретать российские акции, ОФЗ и денежные средства (в том числе валюта), в то время как владельцы обычных брокерских счетов инвестируют в акции, еврооблигации и корпоративные рублевые облигации. Это характеризует сторонников ИИС как более консервативных инвесторов, что соответствует основной идее ИИС – стремление к минимизации рисков физического лица.

Более кардинальное различие в структуре инвестиций наблюдается у держателей счета доверительного управления и индивидуального инвестиционного счета доверительного управления. В случае с ИИС более половина инвестиций вкладывается в паи ПИФов, на втором месте – ОФЗ, счета ДУ без ИИС на 62 % инвестированы в еврооблигации и на 12% корпоративные рублевые облигации.

Заключение

Таким образом, в ходе анализа роли индивидуального инвестиционного счета на фондовом рынке России мы выявили возросший интерес участников в течение 2020 года, поскольку рост вложений в 2020 по сравнению с 2019 годом вырос более чем в 2 раза. Однако, несмотря на положительную динамику, доля инвестиций граждан с использованием ИИС невелика в общей структуре инвестиций населения. Мы можем сделать вывод об успешном внедрении индивидуального инвестиционного счета, его обширных перспективах, но на текущем этапе развития его роль в привлечении капитала от населения на фондовый рынок остается небольшой.