Введение

Эпидемиологическая и экономическая ситуация, вызванная распространением коронавирусной инфекции, в очередной раз подчеркнула важность качественно управлять рисками, в том числе и в банковской сфере. Одним из инструментов риск-менеджмента, позволяющий превентивно выявлять риски, является стресс-тестирование. Стресс-тестирование в настоящее время может использоваться банками, банковскими группами при процедуре пересмотра, корректировке, планировании бюджета, расчета резервов, установлении метрик аппетита к риску и рекалибровке финансовых моделей расчета риск-взвешенных активов, нормативов достаточности капитала, ликвидности и других финансовых показателей. Также стресс-тестирование используется банковскими организациями для соблюдения регуляторных требований [11]. Стресс-тестирование применяется также и финансовыми регуляторами для оценки системных рисков банковского сектора [15]. В данном случае говорят про макропруденциальное стресс-тестирование, определение которого дано в докладе МВФ – это стресс-тест, «учитывающий реакцию финансовых институтов на экономический шок и их взаимодействие друг с другом, направленный на исследование устойчивости финансовой системы в целом, а не конкретных институтов» [6, 7].

Использование стресс-теста международными регуляторами в качестве инструмента оценки рисков финансовой системы стал неотъемлемой частью надзорной деятельности и активно используется по всему миру с целью предупреждения новых кризисов. В США макропруденциальное стресс-тестирование оценки капитала (SCAP) было проведено в 2009 году с целью определения достаточности капитала крупнейших банков в шоковых условиях [3]. В 2009 и 2010 годах Комитет европейских банковских надзорных органов провел стресс-тесты банковской системы ЕС, после чего с 2011 года это начинание было продолжено Европейским банковским управлением [15]. В посткризисный период стресс-тестирование применялось американскими и европейскими регуляторами как элемент антикризисной политики, а после преодоления проблем оно по-прежнему активно используется как надзорный инструмент.

Банк России осуществляет надзорные стресс-тесты банковского сектора с 2003 года. Результаты проведенных стресс-тестов ежегодно публикуются в Отчете о развитии банковского сектора и банковского надзора [14]. Банк России неоднократно подчеркивал важность макропруденциального стресс-тестирования как незаменимого инструмента выявления системных рисков, а также реализации макропруденциальной политики [15]. Ввиду необходимости развития инструментария стресс-тестирования, который способствует повышению эффективности макропруденциальной политики российского регулятора, при проведении макропруденциального стресс-тестирования требуется особое внимание уделить периметру поднадзорных организаций, в отношении которых Банком России проводится данная регуляторная процедура.

Периметр надзорного стресс-тестирования представляет собой перечень банков (банковских групп), стресс-тестирование показателей которых осуществляет Банк России, а также перечень банков (банковских групп), которые осуществляют стресс-тестирование в соответствии с надзорными требованиями и предоставляют отчетность о его результатах Банку России. Периметр надзорного стресс-тестирования целесообразно задавать таким образом, чтобы в рамках стресс-тестирования учесть значимые риски банковского сектора при ограниченных доступных материальных и трудовых ресурсах Банка России для проведения процедуры стресс-тестирования.

В периметр надзорного стресс-тестирования включают все банки (банковские группы). При этом Банк России может иметь разные подходы к стресс-тестированию крупных и прочих банков (банковских групп). Для этого выделяют периметр мер надзорного стресс-тестирования.

В периметре мер надзорного стресс-тестирования банки проводят стресс-тестирование по надзорным сценариям с использованием собственных методик и моделей и предоставляют отчетность по результатам надзорного стресс-тестирования Банку России, а Банк России проверяет расчеты банков, применяемые банками методики и модели стресс-тестирования, и при необходимости применяет в отношении банков меры, направленные на обеспечение достаточности их капитала в кризисных условиях.

Банк России в настоящий момент имеет возможность проводить индивидуальное стресс-тестирование любого банка (банковской группы) при возникновении необходимости/по запросам надзорных подразделений. Для надзорного стресс-тестирования в периметр целесообразно включать все банки (банковские группы), однако стресс-тестирование столь широкого числа поднадзорных организаций может быть трудоемким как для Банка России, так и для поднадзорных организаций, зачастую не обладающих обширными ресурсами для выполнения регуляторных требований. Поэтому целью исследования является определение состава критериев для периметра мер надзорного стресс-тестирования, т.е. таких объективных критериев, которые позволят отобрать наиболее крупные банки (банковские группы), оказывающие наибольшее влияние на банковский сектор, а также рассмотреть вопрос целесообразности проведения стресс-тестирования на соло-уровне либо перехода проведения стресс-тестирования на консолидированной основе для банковских групп.

Материал и методы исследования

В первую очередь были проанализированы международные нормативно-правовые документы, устанавливающие требования к проведению стресс-тестирования [1, 2, 4–6]. Дополнительно проанализированы нормативно-правовые акты, действующие в российской юрисдикции [8–10, 13]. Кроме того, в исследовании использованы материалы Отчет о развитии банковского сектора и банковского надзора Банка России [14].

Результаты исследования и их обсуждение

Подходы к стресс-тестированию в отношении банков (банковских групп) в периметре мер надзорного стресс-тестирования и вне данного периметра могут различаться.

Рассмотрим подходы в части требований к методикам, моделям и применению результатов надзорного стресс-тестирования для банков (банковских групп) в периметре мер надзорного стресс-тестирования. При данном подходе банки проводят стресс-тестирование по надзорным сценариям в соответствии с требованиями Банка России к методикам и моделям и направляют отчетность по результатам надзорного стресс-тестирования в Банк России. Банк России также проводит стресс-тестирование банков (банковских групп) по надзорным сценариям, используя разработанные с учетом специфики риск-профиля каждого банка (банковской группы) индивидуальные модели. Банк России сопоставляет собственные результаты и результаты банков, проводит с банками консультационные встречи с целью развития компетенций, совершенствования моделей и процедур стресс-тестирования, выработки согласованных подходов к стресс-тестированию.

Рассмотрим подходы в части требований к методикам, моделям и применению результатов надзорного стресс-тестирования для банков (банковских групп) вне периметра мер надзорного стресс-тестирования. В настоящий момент Банк России проводит стресс-тестирование банков (банковских групп) с использованием секторальных моделей «сверху-вниз» (с дальнейшей декомпозицией до уровня отдельного банка), а также анализа чувствительности. При необходимости для целей поддержки текущего надзорного процесса Банк России может разрабатывать индивидуальные модели для отдельных банков (банковских групп). При этом основная цель стресс-тестирования банков (банковских групп) вне периметра мер надзорного стресс-тестирования – адресная проверка отдельных банков (банковских групп) по запросам надзорных подразделений Банка России для целей текущего надзорного процесса и надзорного диалога. Банки не обязаны разрабатывать собственные подходы и модели для проведения стресс-тестирования в рамках надзорного стресс-тестирования. При этом в рамках внутренних процедур оценки достаточности капитала банки (банковские группы) должны проводить стресс-тестирование методом сценарного анализа, если активы банка (головной организации банковской группы) составляют не менее 500 млрд рублей, или методом анализа чувствительности, если активы банка (головной организации банковской группы) составляют менее 500 млрд рублей [12]. Применение мер по результатам надзорного стресс-тестирования к банкам (банковским группам) не предусмотрено.

Отнесение всех банков (банковских групп) к банкам в периметре мер надзорного стресс-тестирования и вне периметра мер надзорного стресс-тестирования позволяет сфокусировать усилия и ресурсы Банка России в части надзорного стресс-тестирования на организациях, имеющих наибольшее влияние на банковский сектор. При этом в целях надзорной деятельности Банк России будет также адресно проводить стресс-тестирование любых банков (банковских групп).

Проведение полнофункционального надзорного стресс-тестирования с фокусом на крупнейшие банки (банковские группы) соответствует практике регулирования с учетом принципа пропорциональности и международной практике. Ведущие иностранные регуляторы включают в периметр надзорного стресс-тестирования только крупнейшие банки. Так, ЕЦБ в 2019 году включил в периметр последнего проведенного надзорного стресс-тестирования банки с активами более 30 млрд евро (~ 70% активов банковского сектора), ФРС США – банки с активами свыше 100 млрд долларов (~ 70% активов банковского сектора), Банк Англии – 7 крупнейших банков по размеру активов (> 80% активов банковского сектора).

В качестве основного критерия для включения банков (банковских групп) в периметр мер надзорного стресс-тестирования, как правило, используют размер активов банка (головной организации банковской группы). Это объективный критерий, который позволяет отобрать наиболее крупные банки (банковские группы), оказывающие наибольшее влияние на банковский сектор.

При выборе критериев, определяющих периметр мер надзорного стресс-тестирования, необходимо учитывать следующие факторы:

1. пропорциональность регулирования и риск-ориентированность надзорной деятельности: надзорное стресс-тестирование должно, в первую очередь, применяться к банкам (банковским группам), оказывающим наибольшее влияние на банковский сектор. Как правило, крупные банки (банковские группы) являются источником наибольшего риска, в связи с чем целесообразно подвергать такие банки (банковские группы) надзорному стресс-тестированию в первую очередь;

2. оптимизация трудозатрат банков и Банка России на проведение различных видов стресс-тестирования: синхронизация форм отчетности и части требований к методике стресс-тестирования для крупных банков (банковскими группами), осуществляющих сценарный анализ в рамках внутренних процедур оценки достаточности капитала, и банков в периметре мер надзорного стресс-тестирования создаст возможности для использования единых (согласованных) методик и моделей в целях внутренних процедур оценки достаточности капитала и надзорного стресс-тестирования. Синхронизация форм отчетности и части требований к методике позволит оптимизировать трудозатраты банков на проведение различных видов стресс-тестирования. Синхронизация процессов оценки результатов стресс-тестирования в рамках процедур оценки качества внутренних процедур оценки достаточности капитала и надзорного стресс-тестирования также позволит оптимизировать трудозатраты Банка России. Все банки (головные организации банковских групп), размер активов которых составляет 500 млрд руб. и более, должны осуществлять стресс-тестирование методом сценарного анализа в рамках внутренних процедур оценки достаточности капитала [13];

3. ограниченность ресурсов Банка России для проведения надзорного стресс-тестирования: потребность Банка России в ресурсах для проведения стресс-тестирования зависит от количества банков (банковских групп) в периметре мер надзорного стресс-тестирования, поскольку для каждого такого банка (банковской группы) Банк России реализует комплекс мероприятий, включая разработку и поддержание индивидуальных моделей с учетом специфики его риск-профиля, проведение консультационных встреч по результатам надзорного стресс-тестирования.

В качестве итогового количественного критерия для определения периметра мер надзорного стресс-тестирования предлагается использовать размер активов банка (головной организации банковской группы) от 500 млрд рублей. Такой критерий удовлетворяет всем трем факторам, перечисленным выше:

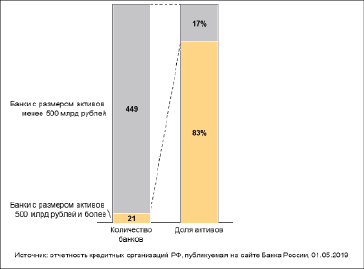

- периметр включает крупные банки (банковские группы), которые несут большую часть рисков для банковского сектора (рисунок);

- количество банков (банковских групп) в периметре составит около 20, что позволит Банку России разработать индивидуальные модели и эффективно взаимодействовать с каждым банком (банковской группой);

- периметр надзорного стресс-тести-рования будет синхронизирован с перечнем банков, осуществляющих сценарный анализ в рамках внутренних процедур оценки достаточности капитала.

В 2019 году на 21 банк с размером активов 500 млрд руб. и более приходится более 80 % активов всего банковского сектора, что покрывает большую долю всех рисков банковского сектора (рисунок).

Структура банковского сектора по количеству банков и активам в разрезе типов банков

Банк России может принять решение снизить порог включения банков в периметр мер надзорного стресс-тестирования для покрытия большей доли активов банковского сектора при наличии достаточных ресурсов для проведения надзорного стресс-тестирования и при существенном снижении доли активов банков в периметре мер надзорного стресс-тестирования. Также Банку России целесообразно иметь возможность исключения отдельных банков (банковских групп) (например, реализующих планы восстановления финансовой устойчивости или находящихся в процессе ликвидации) или включения банков (банковских групп) в периметр мер надзорного стресс-тестирования на основании решения Банка России о значимости их рисков для банковского сектора.

В случае, если в периметр мер надзорного стресс-тестирования по решению Банка России включены банки (банковские группы), не соответствующие количественному критерию, то целесообразно рассмотреть возможность отнесения данных банков (банковских групп) к категории крупных для целей внутренних процедур оценки достаточности капитала (т.е. банков (банковских групп), осуществляющих сценарный анализ в рамках внутренних процедур оценки достаточности капитала). Банки (банковские группы), дополнительно включенные в периметр мер надзорного стресс-тестирования, несут существенный риск для банковского сектора, поэтому целесообразно предъявлять к ним требования о проведении более точной оценки рисков с помощью стресс-тестирования в рамках внутренних процедур оценки достаточности капитала.

Уровень консолидации также является неотъемлемой частью оценки финансового положения банка в кризисных условиях. Это особенно важно учитывать в ситуациях, когда банки входят в группы компаний (холдинги) и/или владеют группами компаний, и риски отдельного банка зависят от деятельности прочих связанных с банком организаций.

Сейчас надзорное стресс-тестирование проводится Банком России на уровне отдельного банка (на соло-основе), в основном, из-за существующих ограничений в части доступности данных и разработанных инструментов стресс-тестирования на уровне банковской группы. В перспективе ожидается проведение надзорного стресс-тестирования на уровне банковской группы (на консолидированной основе).

Надзорное стресс-тестирование на уровне отдельного банка (на соло-основе) означает оценку изменения достаточности капитала и других финансовых показателей отдельного банка при реализации стрессового сценария. Надзорное стресс-тестирование на уровне банковской группы (на консолидированной основе) означает оценку изменения достаточности капитала и других консолидированных финансовых показателей банковской группы при реализации стрессового сценария. При этом целесообразно обеспечить единообразие периметра банковской группы для целей надзорного стресс-тестирования и периметра расчета нормативов достаточности капитала на уровне банковской группы [9].

Для большинства крупных банковских групп доля активов головной организации в активах банковской группы превышает 90 %, в связи с чем стресс-тестирование на соло-основе позволяет учесть большую часть рисков для банковского сектора. При этом в настоящее время существуют следующие ограничения для проведения стресс-тестирования на консолидированной основе: отсутствие у Банка России детальных и надежных данных по всем организациям банковской группы для проведения стресс-тестирования; сложность учета в моделях стресс-тестирования специфики небанковских, а также иностранных организаций в периметре банковской группы.

В связи с указанными ограничениями и высокой долей активов головных организаций в активах банковских групп надзорное стресс-тестирование проводится на соло-основе. Однако, для более полной оценки рисков банков планируется учитывать влияние дочерних организаций в периметре банковской группы.

Для перехода к надзорному стресс-тестированию на консолидированной основе Банку России необходимо разработать методику и инструменты стресс-тестирования с учетом следующих аспектов:

1. учет в периметре банковской группы иностранных банков,

2. учет в периметре банковской группы организаций, не являющихся банками,

3. учет риска вынужденной поддержки.

Для корректной оценки рисков на уровне консолидированной банковской группы необходимо учесть риски, связанные с активами зарубежных участников группы. Иностранные банки готовят отчетность в соответствии с требованиями своих национальных регуляторов по стандартам соответствующей юрисдикции, при этом их показатели входят в состав консолидированных показателей российской банковской группы – в частности, норматива достаточности капитала банковской группы Н20. Поскольку профиль рисков и чувствительность к стресс-сценариям может существенно варьироваться в зависимости от юрисдикции, в которой базируется банк, необходимо разработать отдельные подходы для иностранных банков в периметре банковской группы. Для этих целей регулятору требуется:

- осуществлять сбор необходимых данных финансовой отчетности иностранных банков и по наиболее крупным компонентам их балансов в разрезе стран и сегментов (корпоративный/розничный и другие),

- определить наиболее материальные сегменты на уровне отдельных банков (с учетом результатов оценки качества внутренних процедур оценки достаточности капитала) в периметре мер надзорного стресс-тестирования и на уровне банковского сектора,

- разработать для материальных сегментов секторальные эконометрические модели по макрорегионам/странам/сегментам банковского портфеля,

- разработать для нематериальных сегментов модель на агрегированном уровне для всех иностранных организаций (возможно, в разрезе развитых и развивающихся рынков) или процедуру использования внутренних расчетов банков.

Организации, не являющиеся банками (далее – небанковские организации), в периметре банковской группы могут иметь специфический риск-профиль, структуру активов и пассивов, а также регулятивные требования, отличающиеся от банков. Данную специфику необходимо принять во внимание при проведении стресс-тестирования на консолидированной основе.

Для оценки влияния деятельности лизинговых организаций на достаточность капитала банковской группы возможно использование подходов и инструментов, аналогичных применяемым в отношении банков, поскольку риск-профиль лизинговых компаний близок к риск-профилю банков (основным значимым риском является кредитный риск).

Для оценки влияния деятельности организаций, занимающихся инвестиционной деятельностью, на достаточность капитала банковской группы, целесообразно определить наиболее материальные активы в их портфеле. Для видов активов, совпадающих с видами активов банка (например, инвестиции в долевые ценные бумаги), целесообразно моделирование с использованием методик и инструментов, аналогичных используемым для моделирования активов банков. Для специфических активов необходима разработка соответствующих новых методик и инструментов. Например, стоимость инвестиций в дочерние непрофильные организации возможно переоценивать в стрессовом сценарии в соответствии с изменением соответствующего индекса ценных бумаг; переоценку недвижимости возможно осуществлять на основе изменения соответствующего индекса стоимости недвижимости.

Для оценки влияния деятельности организаций, занимающихся пенсионным обеспечением, на достаточность капитала банковской группы возможно использование опыта Банка России в рамках реализации надзорного стресс-тестирования негосударственных пенсионных фондов. Банк России разработал методику и инструмент оценки изменения финансовых показателей негосударственных пенсионных фондов при заданном стрессовом сценарии, которые целесообразно применять для оценки влияния финансовых показателей негосударственных пенсионных фондов на достаточность капитала банковской группы в стрессовом сценарии надзорного стресс-тестирования. При этом необходимо учесть различие в горизонтах прогнозирования надзорного стресс-тестирования и стресс-тестирования негосударственных пенсионных фондов, связанное с особенностями их бизнеса и регулирования.

Источники потерь для банковской группы в стрессовом сценарии могут также находиться вне периметра консолидации и реализоваться через риск вынужденной поддержки – риск предоставления финансовой поддержки неконсолидированной организации, испытывающей финансовые трудности, сверх существующих договорных обязательств или при их отсутствии. Базельский комитет по банковскому надзору рекомендует регулирующим органам внедрять учет риска вынужденной поддержки в надзорную деятельность и в требования к процедурам управления рисками поднадзорных организаций [1].

Примерами возникновения риска вынужденной поддержки могут служить следующие ситуации:

- неконсолидируемая организация принадлежит собственнику банковской группы. В отношении этой организации может быть принято решение о предоставлении банковской группой финансовой поддержки (например, о выдаче кредита) на нерыночных условиях;

- организация является крупнейшим заемщиком банка и представляет для него значительный кредитный риск в случае неисполнения обязательств. Для недопущения дефолта заемщика кредитная организация может пересмотреть условия обязательств или предоставить дополнительное финансирование.

Для наиболее точного и корректного учета всех рисков целесообразно проводить надзорное стресс-тестирование на уровне банковской группы, что соответствует международной практике. При этом в настоящий момент в связи с отсутствием у банков достаточных данных и необходимых компетенций надзорное стресс-тестирование проводится на соло-основе. Однако, если в перспективе при проведении надзорного стресс-тестирования отдельные головные банки будут готовы осуществлять стресс-тестирование на уровне банковской группы и предоставлять Банку России данные, необходимые для расчета по индивидуальным моделям, целесообразно проводить надзорное стресс-тестирование для таких банков на консолидированной основе.

Выводы

Подводя итог, можно сделать вывод, что в качестве итогового количественного критерия для определения периметра мер надзорного стресс-тестирования целесообразно использовать размер активов банка (головной организации банковской группы). В данном случае использование этого количественного критерия позволит включить в периметр надзорного стресс-тестирования крупные банки (банковские группы), которые несут большую часть рисков для банковского сектора, российский регулятор при использовании данного критерия сможет разработать индивидуальные модели оценки рисков для каждого банка (банковской группы) и эффективно взаимодействовать с каждым из них, а периметр надзорного стресс-тестирования будет синхронизирован с перечнем банков, осуществляющих сценарный анализ в рамках внутренних процедур оценки достаточности капитала.

Касательно уровня консолидации при проведении надзорного стресс-тестирования для точного и корректного учета финансовых рисков, присущих банкам, целесообразно проводить надзорное стресс-тестирование на уровне банковской группы, однако при этом необходимо разработать методику и инструменты надзорного стресс-тестирования, позволяющие учитывать в периметре банковской группы иностранные банки, организации, не являющиеся банками, а также принимать во внимание риск вынужденной поддержки.