Введение

В текущих экономических реалиях возникает необходимость реализации различных инвестиционных проектов. Новые инвестиционные проекты позволяют компаниям развиваться и быть конкурентоспособными на рынке, а для государства – это способ развития инновационных технологий, инфраструктуры и т.д. Однако, в условиях ограниченности финансовых ресурсов, собственных источников финансирования недостаточно для реализации крупномасштабных инвестиционных проектов. Таким образом, возникает потребность в привлечении дополнительных источников финансирования проектной деятельности. Более того, спрос на капитальное строительство, инновации и модернизацию определяет важность дополнительных источников финансирования. Привлечь дополнительные средства можно с помощью такого механизма, как проектное финансирование.

Коммерческие банки, аккумулируя огромные ресурсы и видящие задачу диверсификации своих активов, могут выступать в качестве кредитора и инвестора при финансировании инвестиционных проектов. Сейчас, актуальной дискуссией является роль коммерческих банков в проектном финансировании. Банк России в своем докладе для общественных консультаций «Стимулирующее банковское регулирование» отмечает, что проектное финансирование обеспечивает привлечение «длинных» денег для финансирования проектов, тем самым обеспечивая экономический рост. Необходимо отметить, что, чаще всего, в качестве инвестора проекта выступает компания-инициатор проекта. Однако во второй половине прошлого века практика использования более широкого круга источников финансирования, в том числе проектного финансирования инвестиционно-банковского дела, стала устойчивой тенденцией в промышленно развитых странах [1]. При этом, коммерческие банки финансируют инфраструктурные проекты путем кредитования проектов государственно–частного партнерства (далее по тексту – ГЧП) через механизм проектного финансирования. Стоит отметить, что роль коммерческих банков при финансировании проектов будет возрастать в будущем, т.к. сейчас наблюдается тенденция увеличения разрыва между прогнозируемыми инвестициями и суммой, необходимой для обеспечения адекватной глобальной инфраструктуры в мире, в том числе и в России [2]. Более того, данный разрыв в России, по данным Global Infrastructure Hub, ОЭСР и Всемирного банка, увеличится к 2040 году и достигнет почти 727 млрд долл. США [3]. Вопрос о возможности привлечения средств коммерческих банков в финансирование инвестиционных проектов активно обсуждается Азиатским банком развития. В отчете «An empirical analysis of the factors that influence infrastructure project financing by banks in select Asian economies», подготовленном Азиатским банком развития, отмечается потребность привлечения частных средств в виде банковского кредитования при финансировании проектов ГЧП [1]. Таким образом, учитывая столь огромную потребность в инвестиционных ресурсах, все больше значение приобретают ресурсы частного сектора, а именно ресурсы коммерческих банков.

Финансирование инвестиционных проектов коммерческими банками неразрывно связано с их инвестиционной деятельностью. В научной литературе можно встретить мнение, что сущность инвестиционной деятельности банков отражается в реальных инвестициях [4, c. 120]. В свою очередь реальные инвестиции подразделяются на внутренние и внешние. Разновидностью внешних реальных инвестиций является проектное финансирование.

Цель исследования: изучить роль коммерческого банка при финансировании инвестиционных проектов и предложить рекомендации по стимулированию участия коммерческих банков в финансировании инвестиционных проектов.

Материалы и методы исследования

В работе использовались труды отечественных и зарубежных ученых, отчетные данные ПАО «Сбербанк», доклады зарубежных организаций. Применяемые методы исследования: научной абстракции, графический, сравнительный.

Результаты исследования и их обсуждение

Рассмотрим участие коммерческих банков в проектном финансировании на примере одного из крупнейших банков России – ПАО «Сбербанк» (далее по тексту – Сбербанк). Одним из направлений инвестиционной деятельности Сбербанка является оказание широкого спектра инвестиционных услуг, среди которых предоставление проектного финансирования. Проектное финансирование является молодой и довольно редкой услугой коммерческих банков. При этом, многие банки в своей отчетности даже не выделяют данный вид кредитования в отдельный вид. Так, в консолидированной отчетности Сбербанка отдельный показатель «Проектное финансирование юридических лиц» начал фигурировать с 2018 года, в предыдущие годы данный показатель включался в специализированное кредитование юридических лиц.

Сбербанк в области проектного финансирования предоставляет широкий спектр услуг, которые классифицируются в зависимости от этапа строительства объекта. Услуги по проектному финансированию представлены в таблице 1.

Как видно из таблицы 1, Сбербанк предоставляет услуги по финансированию проектов на различных этапах строительства объектов. В 2019 году Сбербанк запустил новый коробочный продукт – проектный бридж, позволяющий застройщикам снизить долю собственных средств на начальных этапах реализации проектов и кредит под будущую прибыль для финансирования собственного капитала застройщиков. Проектный бридж позволит Сбербанку сделать мезонинное финансирование более удобным, что вызовет спрос среди застройщиков. Мезонинное финансирование имеет как признаки кредита, так и акционерного капитала. Иногда банк может выступать не только как кредитор, но также, как и финансовый партнер. В данном случае как раз и проявляются признаки акционерного капитала: участии кредитора в росте стоимости бизнеса, а также наличии корпоративных прав. Предоставление проектного финансирования и кредита под будущую прибыль Сбербанком – реализация данных услуг происходит совместно с Министерством строительства и жилищно-коммунального хозяйства России.

Рассмотрим динамику проектного финансирования в 2018-2020 гг. (табл. 2) [5].

Согласно данным таблицы 2, проектное финансирование является востребованным в Сбербанке. Темп прироста за 2019 год составил более 58%. Такой темп прироста удалось достичь благодаря изменениям в модели финансирования строительства жилой недвижимости.

Таблица 1

Услуги Сбербанка в области проектного финансирования

|

Услуга |

Содержание услуги |

Срок |

|

Этап: до разрешения на строительство |

||

|

Проектный бридж |

финансирование начальных затрат |

1-2 года |

|

2 в 1. Комплексное финансирование |

финансирование начальных затрат, основное финансирование |

1-2 года, 1-7 лет (основное финансирование) |

|

Финансирование под залог будущей прибыли |

финансирование начальных затрат под будущую прибыль действующих объектов |

1-3 года |

|

Банковская гарантия на приобретение земельного участка |

финансирование приобретения земельного участка после получения средств с экстроу-счета с использованием гарантии |

1-5 лет |

|

Предодобренный лимит на инвестиционную программу |

реализация проекта по предобренному лимиту |

1 год |

|

Этап: строительство |

||

|

Мезонинное финансирование |

финансирование прошлых затрат, замещение собственных средств |

1-7 лет |

|

Проектное финансирование |

финансирование затрат проекта |

1-7 лет |

|

Прямые инвестиции в капитал застройщика |

покупка долей застройщика для реализации проекта, покупка новых площадок |

срок не определен |

|

Этап: эксплуатация |

||

|

Финансирование под залог построенного жилья |

средства на проектные работы · приобретение земли · рефинансирование кредитов |

1-5 лет |

Таблица 2

Динамика изменения объемов проектного финансирования юридических лиц ПАО «Сбербанк»

|

Показатели |

2018 г. |

2019 г. |

30 сентября 2020 года |

|

Проектное финансирование юридических лиц, млрд р. |

466,7 |

739,3 |

929,3 |

|

Темп прироста, % |

- |

+58,41 |

+25,69 |

Модель финансирования изменилась из-за поправок в законодательстве – внесенные поправки в ФЗ № 214-ФЗ «Об участии в долевом строительстве многоквартирных домов и иных объектов недвижимости и о внесении изменений в некоторые законодательные акты Российской Федерации» запустили стремительный переход к новой схеме финансирования. Теперь, финансирование долевого строительства осуществляется только с использованием экстроу-счетов. С 2019 года коммерческий банк предоставляет проектные кредиты застройщику, а деньги дольщиков остаются на экстроу-счете до выполнения обязательств застройщиками. Проектные кредиты фондируются за счет средств, размещенных на эскроу-счетах. В апреле 2019 года Сбербанк и ГК Брусника заключили первую в России сделку с применением экроу-счета. В рамках данного закона в Сбербанке было открыто 6,3 тыс расчетных счетов застройщиков (60% всех открытых счетов застройщиков в РФ) по данным на конец 2019 года. По состоянию на сентябрь 2020 года объем проектного финансирования составил 929,3 млрд р., что составляет примерно 60% от общего объема кредитного портфеля застройщиков Сбербанка. Такие темпы прироста объемов проектного финансирования говорят о том, что переход к финансированию долевого строительства с помощью экстроу-счетов был успешным и вернул доверие людей к долевому строительству.

Стоит отметить, что банк, не желая рисковать собственными средствами, принимает решение о финансирование проекта на основе оценки самого инвестиционного проекта, а не на основе оценки текущей финансовой деятельности потенциального заемщика. Оценкой эффективности инвестиционных проектов занимается специальное подразделение в Сбербанке, которое учитывает: степень востребованности на рынке, а также возможность контроля за реализацией проекта. Особенно привлекательными для Сбербанка являются те отрасли экономики, продукция или услуги которых пользуются спросом на российском рынке. Банк кредитует проекты в области следующих отраслей экономики: нефтяной, сельского хозяйства и др., а также участвует в проектах ГЧП в таких следующих сферах: строительство инфраструктуры, создание индустриальных парков, строительство жилья, школ, больниц и др. Сбербанк финансирует инвестиционные проекты не только в пределах Российской Федерации, но и на территориях Турции, Казахстана, Швейцарии и др.

Рассмотрев приоритетные инвестиционные проекты Сбербанка за 2014-2019 гг., можно сказать, что в основном банк финансирует долгосрочные инвестиционные проекты, диверсифицируя инвестиции в различные отрасли и продукты. Банк выступает в качестве инвестора, который вкладывается в капитал предприятия или в фонды прямых инвестиций. При реализации крупных и в перспективе успешных проектов банк желает получить долю акций, которые в дальнейшем сможет выгодно продать и получить не только вложенные деньги, но и преумножить их во много раз. Большая доля проектов, финансируемых Сбербанком, имеют социальную направленность. В основном происходит финансирование строительства объектов энергетической, транспортной, производственной и социальной инфраструктуры. Финансирование инвестиционных проектов предоставляется в разнообразных видах – начиная с финансирования, заканчивая выпуском облигаций.

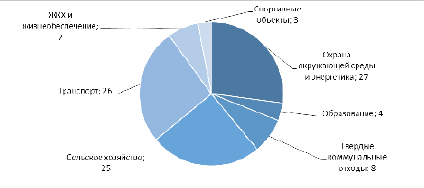

Изучим структуру финансирования инвестиционных проектов в 2019 году (рисунок) [5].

Как видно из рисунка 1, около 27% от всех проектов приходится на проекты в области окружающей среды и энергетики. Стоит отметить, что с 2017 года Сбербанк уделяет внимание проектам в области экологии. Ориентация на «зеленые» проекты может быть связана с участием банка в Фабрике проектного финансирования (при российской государственной корпорация развития (ВЭБ.РФ)).

Структура финансирования инвестиционных проектов ПАО «Сбербанк России» по отраслям экономики в 2019 году, %

Фабрика проектного финансирования фокусирует внимание на секторе ответственного финансирования, привлекая средства коммерческих банков для прямого финансирования «зеленых» проектов [5]. С 2018 года финансирование «зеленых» проектов отмечено в качестве важного направления для развития Сбербанка. В 2019 году Сбербанк активно начал финансировать сделки в области возобновляемой энергетики: ветропарк в Мурманской области, ветряная электростанция в Ростовской области и др. В этом же году была заключена синдицированная сделка с «Русалом» по финансированию проекта с учетом прогресса заемщика по экологическим показателям [6]. Теперь процентная ставка по кредиту стала зависеть от выполнения компанией различных показателей, связанных с устойчивым развитием, влиянием на окружающую среду. Также влияние на процентную ставку стал оказывать объем выпуска алюминия с низким углеродным следом [6]. В 2019 году около 26% от общего объема приходится на финансирование проектов в сфере транспорта – финансирование строительства ЦКАД-4 и аэродромной инфраструктуры аэропорта Шереметьево и аэропорта Минеральных вод и др.[5]. Несмотря на то, что на финансирование проектов в области твердых коммунальных отходов (далее по тексту – ТКО) приходится 8%, Сбербанк видит в финансировании таких проектов особую значимость. В 2019 году банком было создано специальное коробочное решение по кредитованию концессионных соглашений в сфере ТКО [5]. Для банка особую актуальность приобретают проекты в области жилищно-коммунального комплекса (далее по тексту – ЖКХ), ввиду их социальной значимости. При подготовке инвестиционного проекта к рассмотрению, выполнении всех требований банка существует проблема больших затрат. Зачастую, затраты соизмеримы с бюджетом проекта, следовательно, финансирование таких проектов могут позволить крупные концессионеры. Учитывая данные факты, Сбербанк совместно с Министерством строительства и ЖКХ разработал коробочный продукт, позволяющий кредиторам использовать уже разработанные шаблоны документов для подготовки, сопровождения и финансирования концессионных проектов. В целях обеспечения гарантии выручки в качестве залога банк использует права по концессионному соглашению. Все предпринятые действия обеспечивают Сбербанку конкурентные преимущества на рынке проектного финансирования.

Выводы

Проанализировав участите Сбербанка в финансировании инвестиционных проектов, можно сделать вывод, что банк, при осуществлении проектного финансирования может выступать в качестве инвестора, а также предоставлять финансирование в рамках банковской услуги. Стоит отметить, что динамика объемов проектного финансирования в Сбербанке ежегодно набирает обороты – в 2019 году темп прироста составил почти 60%. Состав приоритетных инвестиционных проектов Сбербанка за 2014-2019 гг. показал, что преимущественно банк финансирует долгосрочные инвестиционные проекты, диверсифицируя инвестиции в различные отрасли и продукты. Таким образом, можно утверждать, что ресурсы коммерческого банка являются важной составляющей проектного финансирования. Сбербанк осуществляет финансирование крупных проектов, имеющих социальную значимость как для регионов, так и для страны в целом.

Ввиду того, что проектное финансирование является рискованным для банков важно разработать различные меры поддержки и стимулирования проектного финансирования. Вариантами государственной поддержки могут быть: субсидии процентной ставки или затрат, поручительство, софинансирование, предоставление залогового имущества. Центральный Банк, понимая важность проектного финансирования, в своем докладе «Стимулирующее банковское регулирование», отмечает способы, с помощью которых можно стимулировать проектное финансирование. К таким способам относится: предоставляемые субсидии процентных ставок и государственные гарантии по облигационным займам [7]. Данные меры будут работать в рамках Фабрики проектного финансирования. Следовательно, Фабрика проектного финансирования рассматривается как механизм поддержки и стимулирования проектного финансирования. Коммерческим банкам механизм Фабрики проектного финансирования позволяет нивелировать риски, а также предоставляет возможность финансирования крупномасштабных проектов.