Введение

Важной особенностью современной экономики является преобладание в системе обращения безналичных денежных средств. Наличные деньги используются в системе денежного обращения, но, как считают многие исследователи, действует общая тенденция по их замещению безналичными деньгами. В то же время исследование потребности в наличных денежных средствах необходимо для анализа денежного рынка, формирования денежной базы, оценки действия мультипликаторов в экономике. Это позволяет оценить изменения в уровне благосостояния потребителей.

Но все внимание исследователей сегодня сосредоточено на влияние цифровизации экономики на систему денежного обращения, а это в первую очередь способствует увеличению безналичных денежных расчетов. Исследований роли и перспектив развития наличного денежного обращения в современной экономике недостаточно.

Цель исследования: показать, что, несмотря на попытки правительств вытеснять наличность из денежного обращения, доля наличных в денежной массе растет как в абсолютном, так и в относительном выражении.

Материал и методы исследования

В статье представлены результаты проверки гипотезы о необходимости сохранения наличных в денежной массе. Материал статьи продолжает исследования автора. Для анализа взят 12-летний период с 2008 г. по 2020 г. развития системы денежного обращения в российской экономике. Этот период включает в себя множество важных событий: кризис 2008-2009 гг., рост и снижение инфляции, двусторонние санкции, пандемия, что привело к изменению соотношения наличных и безналичных в денежной массе.

В данной работе применялись общенаучные и специальные методы исследования, экономико-статистические методы. В качестве информационной базы выступают статистические материалы Росстата, Банка России, труды ведущих отечественных и зарубежных авторов, статьи, опубликованные в периодических изданиях. Оценки произведены с помощью анализа данных Банка России и Росстата.

В структуре денежной массы выделяется два компонента: первый – это деньги, эмитируемые Центральными банками; второй – формируется коммерческими банками, на основе кредитования населения, депозитных операций и действия банковских мультипликаторов. Первый компонент определяет величину наличности (агрегат М0), второй компонент относится к безналичным денежным средствам.

По опыту разных стран, доля наличных в денежной массе составляет 10-20%. Остальные относятся к безналичным денежным средствам.

Но возможность формирования денежных средств коммерческими банками существует лишь при наличии на депозитах этих банков определенного количества платежных средств. И в целом, изменение денежной массы возможно лишь при наличии агрегата М0.

На этой основе работают банковские и денежные мультипликаторы. Это рассматривают многие исследователи, определяя роль мультипликаторов денежного рынка в современной экономике. Автор данной статьи также много внимания уделяет анализу особенностей действия этих механизмов в современной экономике России [1].

Увеличение наличной составляющей в денежной массе влияет на показатель « денежной базы» и степень монетизации экономики.

Процесс цифровизации современной экономики формирует тенденцию увеличения безналичных расчетов, что порождает новые вопросы и проблемы. Все технологии криптовалют нацелены на уменьшение масштабов наличного денежного обращения.

В создание технологий безналичных расчетов в мировой экономике были вложены огромные средства. Тем не менее, наличное денежное обращение сохраняет свою роль в экономике. У населения остается доверие к наличным денежным средствам, которые несут в себе гарантию государств, выпускающих их в обращение. Наличные денежные средства продолжают выполнять такие важные функции, как: мера стоимости, средство обращения и средство накопления. Также, наличные денежные средства сохраняют такую важную характеристику денег, как ликвидность.

В результате, использование наличных денежных средств сохраняет устойчивость, несмотря на распространение электронных средств платежей.

Если рассматривать статистику по зарубежным странам, то можно увидеть различную динамику этого показателя. До середины 90-х он снижался, потом оставался на одном уровне, а после 2000 г. стал повышаться. Подобным образом изменялся и показатель степени монетизации экономики. Рост этого показателя в 2000-е связан с ростом спроса на долл. США и евро, снижением краткосрочных процентных ставок, – отмечают представители Центробанков Евросоюза [2].

Снижение доли наличных в экономике наблюдается и в России. Так, по данным Банка России, доля наличных в денежной массе с начала 2000-х сократилась с 37% до 20%. Уровень общей монетизации составляет менее 50% [3].

Несмотря на увеличение безналичных расчетов, наличные деньги остаются основой системы денежного обращения. Спрос на наличные растет абсолютно и относительно ВВП. Люди продолжают доверять наличным денежным средствам: они легко доступны для потребителей, их нельзя взломать.

Российские исследователи продолжают исследования количественной характеристики денег. Рассматривают взаимосвязи денежных и кредитных агрегатов, например, этому посвящены работы Третьяковой С.Н. и Третьякова М.М. [12].

Важными показателями, отражающими изменения на денежном рынке, являются различные виды мультипликаторов: банковских и денежных. Исследованиям их роли в банковской системе и в целом в российской экономике посвящены работы ряда экономистов, в том числе и автора данной статьи [13,14].

В последние годы все внимание исследователей сосредоточено на инновационных технологиях денежных расчетов. Множество работ посвящено исследованию влияния цифровизации экономики на систему платежей [15,16].

Но специальных исследований о характере развития наличного денежного обращения в этих условиях совсем немного – в основном, это исследования Центробанков Евросоюза.

В этом аспекте представляют интерес исследования Швейцарского Банка международных расчетов 2017 г., Европейского центрального банка, Центральных национальных банков Германии и Нидерландов 2018 г. наличного денежного обращения.

Опросы охватывали 17 стран и были связаны с выпуском в обращение банкноты номиналом в 50 евро, так как она является наиболее широко используемой. Предлагалось учитывать все платежи, производимые в супермаркетах, барах, ресторанах, на уличных рынках. На основе исследований были сделаны выводы – большая часть всех платежей в Евросоюзе по-прежнему производятся наличными денежными средствами и по сумме операций составляет более 50%. Отмечается, что в 2018-2019 гг. безналичный объем транзакций в мире вырос на 14%.

Азиатско-Тихоокеанский регион стал лидером по объему безналичных операций в 2019 году – 243,6 миллиарда долларов. Предпочтительным способом оплаты в 2020 г. становится интернет-банкинг и прямые переводы по счетам [17,18].

Результаты исследования и их обсуждение

На основе данных Росстата и Банка России можно проследить изменение доли наличных и безналичных в денежной массе России по годам.

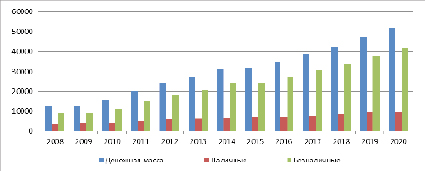

Как видно из табл. 1 и рис. 1 происходит постепенное снижение доли наличных в денежной массе РФ. Этому способствовала целенаправленная политика Банка России по снижению наличных платежей и перевода их в безналичные расчеты.

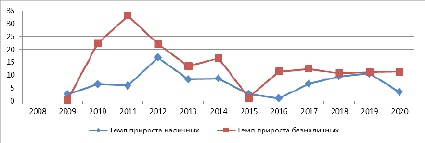

Таблица 2 и рис. 2 показывают изменение темпа роста и прироста наличных и безналичных денежных средств в России по годам, начиная с 2008 г.

Таблица 1

Доля наличных и безналичных в денежной массе РФ

|

Год (данные на 01.01. каждого года) |

Денежная масса млрд руб. |

Наличные млрд руб. |

Доля в денежной массе (%) |

Безналичные млрд руб. |

Доля в денежной массе (%) |

|

2008 |

12869 |

3702,2 |

29 |

9166,7 |

71 |

|

2009 |

12976 |

3794,8 |

29 |

9181,1 |

71 |

|

2010 |

15267 |

4038,1 |

26 |

11229,5 |

74 |

|

2011 |

20012 |

5082,7 |

25 |

14949,1 |

75 |

|

2012 |

24205 |

5938,6 |

25 |

18266,2 |

75 |

|

2013 |

27165 |

6430,1 |

24 |

20734,6 |

76 |

|

2014 |

31156 |

6985,6 |

22 |

24170 |

78 |

|

2015 |

31616 |

7171,5 |

23 |

24444,3 |

77 |

|

2016 |

35180 |

7239,1 |

21 |

27216,9 |

79 |

|

2017 |

38418 |

7714,8 |

20 |

30703,2 |

80 |

|

2018 |

42442 |

8446,0 |

20 |

33996,1 |

80 |

|

2019 |

47109 |

9339,0 |

20 |

37770,3 |

80 |

|

2020 |

51660 |

9658,4 |

19 |

42022,8 |

81 |

Источник данных: составлено автором по данным Росстата и Банка России [19].

Рис. 1. Соотношение наличных и безналичных в денежной массе в РФ

Составлено автором по данным таблицы 1 с помощью программы Excel

Таблица 2

Соотношение темпов роста и прироста наличных и безналичных в РФ

|

Год (данные на 01.01. каждого года) |

Наличные млрд руб. |

Темп роста (цепной) % |

Темп прироста (цепной) % |

Безналичные млрд руб. |

Темп роста (цепной) % |

Темп прироста (цепной) % |

|

2008 |

3702,2 |

102,5 |

2,5 |

9166,7 |

- |

- |

|

2009 |

3794,8 |

106,4 |

6,4 |

9181,1 |

100,2 |

0,2 |

|

2010 |

4038,1 |

125,9 |

5,9 |

11229,5 |

122,3 |

22,3 |

|

2011 |

5082,7 |

116,8 |

16,8 |

14949,1 |

133,1 |

33,1 |

|

2012 |

5938,6 |

108,3 |

8,3 |

18266.2 |

122,1 |

22,1 |

|

2013 |

6430,1 |

108,6 |

8,6 |

20734,6 |

113,5 |

13,5 |

|

2014 |

6985,6 |

102,7 |

2,7 |

24170 |

116,6 |

16,6 |

|

2015 |

7171,5 |

100,9 |

0,9 |

24444,3 |

101,2 |

1,2 |

|

2016 |

7239,1 |

106.6 |

6,6 |

27216,9 |

111,4 |

11,4 |

|

2017 |

7714,8 |

109,5 |

9,5 |

30703,2 |

112,8 |

12,4 |

|

2018 |

8446,0 |

110,6 |

10,6 |

33996,1 |

110,7 |

10,7 |

|

2019 |

9339,0 |

103,4 |

3,4 |

37770,3 |

111,1 |

11,1 |

|

2020 |

9658,4 |

102,5 |

2,5 |

42022,8 |

111,3 |

11,3 |

Источник данных: составлено автором по данным Росстата и Банка России [19].

Рис. 2. Сравнение темпа прироста наличных и безналичных в РФ

Составлено автором по данным таблицы 2 с помощью программы Excel

По диаграмме видно большое расхождение между темпами прироста наличных и безналичных в 2010-2012 гг. – это связано с последствиями кризиса 2008-2009 гг. и политикой Банка России по переводу части платежей в безналичную форму. Но в основном эти расчеты связаны с использованием платежных поручений.

В дальнейшем Минфин и Банк России снижают планку наличных платежей- сначала до 300 тыс., а с 2014-до 600 тыс. В 2015 г. продолжаются ограничения по расчетам наличными.

Для объяснения динамики, рассмотрим этапы развития денежно-кредитной системы России и действия Центробанка в этих условиях, непосредственно влияющие на соотношение наличного и безналичного денежного обращения.

Так, для выхода из кризиса в 2008- 2009 гг. Банк России формирует льготные условия для коммерческих банков и сокращает размер обязательных резервов, что увеличивает денежную массу, т.е. реализует мягкую денежно-кредитную политику. В плане воздействия на денежную массу ее можно рассматривать как экспансионистскую, что создает основу для ее последующего увеличения.

Такая политика продолжается и 2010 г., когда вводится механизм усреднения обязательных резервов. Это увеличило возможности по кредитованию населения и привело к росту наличности.

В 2011-2012 гг. Банк России осуществляет поэтапное повышение процентных ставок по своим операциям, увеличивает нормативы обязательных резервов по обязательствам. Это приводит к сокращению избыточных банковских резервов и денежного предложения в экономике. Но в структуре денежной массы темп прироста безналичных денежных средств обгоняет темп прироста наличных.

В 2013 г. для контроля над денежной массой Банком России вводится понятие «ключевой ставки». Таким образом, завершается формирование процентного коридора.

В условиях, когда основным каналом роста денежной базы являются операции ЦБ РФ, именно решения Банка России определяют динамику денежной массы и изменение всех денежных мультипликаторов, также это изменяет соотношение наличных и безналичных.

В 2014-2015 гг. введенные санкции усложняют ситуацию на денежно-кредитном рынке России, приводят к снижению объемов предоставления Банком России ликвидности коммерческим банкам и необходимостью расходования Резервного фонда России. Это усложняет ситуацию на денежно-кредитном рынке, приводит к резкому снижению и наличных и безналичных денежных средств в денежной массе.

В 2016 г. для обеспечения финансовой стабильности Банк России трижды повышает ставки резервирования, что, безусловно, занижает темп прироста наличных и безналичных денежных средств.

В 2017 г. норма резервирования снижается, т.е. Банк России возвращается к мягкой денежно-кредитной политике и обеспечивает снижение и закрепление инфляции на определенном уровне, учитывает влияние ключевой ставки на стабильность финансового и реального секторов экономики и стремится внести вклад в создание условий для устойчивого экономического роста без накопления рисков и дисбалансов,

Это приводит к значительному увеличению темпа прироста, как наличных, так и безналичных денежных средств в структуре денежной массы. Формируется профицит ликвидности в банковском секторе за счет мер Банка России по финансовому оздоровлению отдельных банков.

В 2018 г. денежный рынок продолжил функционировать в условиях структурного профицита ликвидности. В связи с этим, Банк России принимает меры по сокращению предоставления ликвидности банкам и расширению ее абсорбирования, что приводит к снижению темпа прироста безналичных денежных средств.

В 2019 г. для того чтобы ограничить масштаб и длительность вторичных эффектов повышения НДС и курсовой динамики и обеспечить стабилизацию инфляции вблизи 4% в среднесрочной перспективе, Банку России потребовалось проводить более жесткую денежно-кредитную политику. Данные статистики показывают увеличение доли наличных на 3,4%. Банковские депозиты, влияющие на величину безналичных денежных средств, увеличились на 10,4%.

В 2020 г. сохранялась подобная тенденция. Несмотря на пандемию, в первом квартале 2020 г. объем наличных денежных средств увеличился на 6%,Но, по оценке Банка России, доля безналичных платежей продолжит возрастание. Это объясняется развитием онлайн-торговли и системы бесконтактных платежей, особенно на фоне пандемии коронавируса и введения ограничений.

Заключение

По нашему мнению, рост безналичных операций продолжится и после отмены карантинных ограничений, так как Банк России активно работает над повышением доступности банковских услуг, в частности, возможностью введения сервиса пополнения банковских карт через кассы магазинов. Это все продолжит рост безналичных операций.

Также продолжится увеличение безналичных расчетов за счет развития бесконтактных систем оплаты с помощью смартфонов, что значительно ускоряет время проведения торговых операций. Эти действия стимулируются получением кэшбэка, бонусов, скидок по картам, получение выгодных условий кредитования.

Но чрезмерное увеличение доли безналичных расчетов несет и многие опасности при чрезвычайных ситуациях: техногенных катастрофах и сбоях в системе передачи онлайн-данных. Поэтому, западноевропейские Центробанки специально сохраняют в обороте высокую долю наличных денег (в пределах 50%). С другой стороны значительная доля наличных денег в обороте способствует росту теневой экономики и преступности.

Решение проблемы оптимального соотношения наличных и безналичных денежных средств и есть важная задача Центральных банков сегодня, в том числе и Банка России.