Введение

Назначением потребительского кредитования является повышение уровня жизни населения, поэтому объём потребительского кредитования считается одним из ключевых показателей в экономике. Поскольку данный показатель воздействует на объём и структуру денежной массы, платежный оборот, скорость обращения денег, актуальна проблема прогнозирования значений данного показателя.

Исследования показывают, что потребительский кредит широко распространен в развитых странах, поскольку благодаря данному механизму финансирования расходов значительно расширяется ёмкость рынка потребительских товаров. Под кредитом понимается финансовый инструмент, который позволяет заемщикам с минимальными временными затратами профинансировать ту или иную потребность, поэтому данный финансовый инструмент становится приемлемым для существенной доли населения.

Цель исследования: выявить предполагаемые рычаги воздействия на объём потребительского кредитования.

Объект исследования – потребительское кредитование.

Предмет исследования – влияние ключевой ставки, уровня инфляции и уровня безработицы на объём потребительского кредитования.

Материал и методы исследования

Исследование выполнено на основе статистической отчетности Центрального Банка и данных Федеральной службы государственной статистики за период с 2009 по 2019 гг. [1, 2].

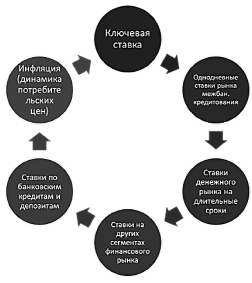

Воздействие ключевой ставки на процентную по кредитам, и соответственно, на объёмы кредитования представлено в докладе ЦБ о денежно-кредитной политике «Как Банк России влияет на инфляцию» [3]. Это влияние можно проследить на следующей схеме (рис. 1).

Изменение ключевой ставки с минимальным временным лагом приводит к соответствующему изменению однодневных ставок рынка межбанковского кредитования. Последние являются краткосрочными ставками и изменяются также под влиянием ожиданий участников рынка. Изменения однодневных ставок воздействуют на ставки, соответствующие длительным срокам.

Рис. 1. Взаимосвязь процентных ставок в экономике РФ

Ставки по межбанковскому кредитованию оказывают влияние на ставки других сегментов финансового рынка, при этом самые быстрые изменения претерпевают ставки доходности облигаций. В совокупности эти ставки воздействуют на ставки по банковским кредитам и депозитам. Таким образом, в результате изменения ключевой ставки постепенно происходит ответная подстройка всех процентных ставок в экономике.

При росте ключевой ставки стоимость денег в экономике увеличивается, и следом за этим повышаются ставки по кредитам и депозитам. Физические лица в данном случае в меньших объёмах берут кредиты, и соответственно, сокращают расходы на покупки. Обратная ситуация прослеживается при уменьшении ключевой ставки.

Изменение различных процентных ставок оказывает воздействие на готовность участников финансового рынка заимствовать, инвестировать, сберегать или потреблять. Когда ставки снижаются, субъектам финансового рынка становится выгодно не хранить деньги, а финансировать текущие расходы за счет заемных средств. Когда ставки повышаются, увеличивается привлекательность депозитов и снижается привлекательность кредитования. Изменение потребительской, производственной и инвестиционной активности воздействует на совокупный спрос в экономике, который в свою очередь влияет на динамику потребительских цен, то есть на инфляцию. А таргетирование инфляции с помощью инструментов денежно-кредитной политики является одной из основных задач Центрального Банка. В случае снижения инфляции, появляется возможность уменьшения ключевой ставки [4].

Уровень безработицы напрямую отражает уровень спроса на рынке потребительского кредитования. Чем выше уровень занятости, тем выше спрос на кредиты. Безработный человек не может быть потенциальным заемщиком банка. Следовательно, снижение уровня безработицы в России способствует росту рынка потребительского кредитования и наоборот [5].

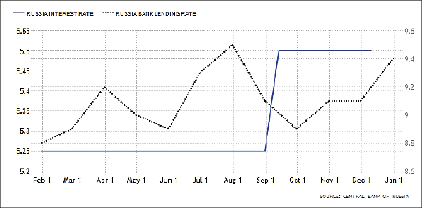

Значение ключевой ставки в течение года может быть, как постоянной величиной, так и переменной. Чтобы проанализировать годовую ставку, воспользуемся методом сопоставления графиков динамики ключевой ставки и ставок, по которым коммерческие банки выдают потребительские кредиты. В качестве наглядного примера приведем динамику ключевой ставки и ставки банка за 2012 год в России (рис. 2).

На представленном графике отражено, что при ключевой ставке на уровне 5,25% резко менялись ставки кредитования российских банков.

Рис. 2. Динамика ключевой ставки и ставки банка за 2012 год в России, %

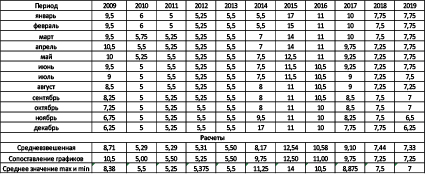

Для проверки достоверности выводов, полученных при использовании данного метода, приведём также результаты использования двух других методов: метода средневзвешенной величины и нахождения среднего значения между максимальным и минимальным показателем. Из полученных результатов (табл. 1) видно, что значения годовой ключевой ставки по расчетам этими методами не показывают значительных отклонений, полученных методом визуального моделирования, поэтому использование данного метода является корректным. Подчеркнем, что в данном исследовании используются короткие временные ряды (статистические данные за 11 лет), поэтому визуальный анализ данных является одним из наиболее важных методов исследования.

В соответствии с договором банковского вклада банк не может изменить ставку в одностороннем порядке, это значит, что в течение всего срока действия договора он обязан выплачивать проценты, указанные в договоре. По этой причине иногда банки сохраняют ставки на неизменном уровне в течение 2–3 кварталов, несмотря на изменения ключевой ставки.

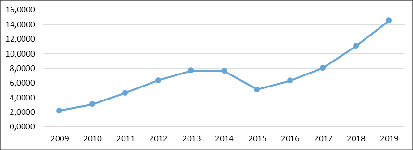

По данным Центрального Банка, в 2019 году объемы потребительского кредитования выросли на треть (рис. 3).

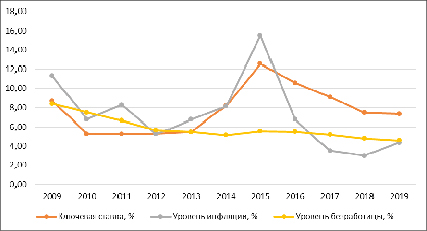

Динамика ключевой ставки, уровня безработицы и инфляции представлены ниже (уровни безработицы и инфляции были рассчитаны средневзвешенным методом) (рис. 4). Более детальный анализ данных показателей и их взаимосвязь рассмотрены в следующем разделе статьи.

Таблица 1

Расчет годовой ключевой ставки по трём методам за 2009-2019 гг. в России, %

Рис. 3. Динамика объема потребительских кредитов, трлн руб.

Рис. 4. Динамика ключевой ставки, уровня инфляции и уровня безработицы, %

На основе методологии эконометрического исследования временных рядов выдвинем и проверим гипотезы о влиянии выбранных экономических показателей на объем потребительского кредитования. Эконометрический анализ проводился в среде Gretel.

Результаты исследования и их обсуждение

Как уже было указано ранее, цель данной работы состоит в выявлении зависимости объема потребительского кредитования от учетной ставки, уровня инфляции и уровня безработицы, поэтому исследование будем проводить на основе реальных статистических данных с использованием эконометрических методов моделирования временных рядов. Прежде всего, необходимо выявить наличие связи между указанными факторами и определить форму зависимости.

Вид и силу связи позволяет выявить корреляционный анализ, который направлен на решение следующих задач:

• Установление факта наличия или отсутствия линейной зависимости между изучаемым показателем и влияющими на него факторами;

• Оценка направления связи;

• Определение степени тесноты связи с помощью парного коэффициента корреляции Пирсона [6].

Проинтерпретируем результаты корреляционного анализа. Найденный коэффициент корреляции между исходными уровнями рядов объемов потребительского кредитования и ключевой ставки выявил между ними слабую линейную зависимость (табл. 2), в то же время найденная корреляционная зависимость между скоростью изменения объемов потребительских кредитов (d_Y1) и скоростью изменения ключевой ставки d_X1 показывает достаточно тесную взаимосвязь между этими переменными (табл. 3).

Такое различие в оценке тесноты линейной связи между этими показателями и скоростью их изменения можно объяснить, прежде всего, небольшим размером исходных выборок, а также их достаточно разнонаправленным поведением. Следовательно, нельзя отрицать взаимосвязь и их влияние друг на друга.

В матрице введены следующие обозначения:

d_Y1 – скорость изменения объемов потребительских кредитов,

d_X1 – скорость изменения ключевой ставки,

d_X2 – скорость изменения темпов инфляции,

d_X3– скорость изменения темпов безработицы,

Таблица 2

Корреляционная матрица по исходным уровням рядов изучаемых показателей

|

|

Объем потребительских кредитов, трлн руб. (Y1) |

Уровень безработицы, % (X3) |

Уровень инфляции, % (X2) |

Ключевая ставка, % (X1) |

|

Объем потребительских кредитов, млн.руб. |

1 |

|||

|

Уровень безработицы, % |

-0,842753988 |

1 |

||

|

Уровень инфляции, % |

-0,613936102 |

0,464812182 |

1 |

|

|

Ключевая ставка, % |

-0,111547608 |

-0,063686814 |

0,541537063 |

1 |

Таблица 3

Корреляционная матрица по первым разностям изучаемых показателей

|

d_Y1 |

d_X1 |

d_X2 |

d_X3 |

|

|

1,0000 |

-0,6629 |

-0,4261 |

-0,4463 |

d_Y1 |

|

1,0000 |

0,8146 |

0,5318 |

d_X1 |

|

|

1,0000 |

0,4021 |

d_X2 |

||

|

1,0000 |

d_X3 |

Особенность ключевой ставки в настоящее время видится в том, что в России денежно-кредитная политика в разной степени направлена на денежный и валютный рынки, её меры направлены на контроль обменного курса, уровня инфляции, занятости, стабильности экономического роста и т.д. Причиной данной ситуации выступает деформированность экономики, ее нестабильность, при этом ключевая ставка является недостаточно сильным инструментом денежно-кредитной политики и в большей степени выступает информационным источником, отображающий намерения Центрального Банка.

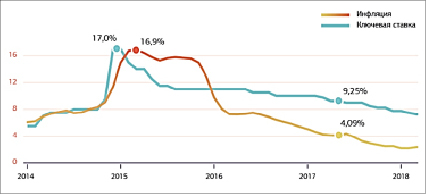

Помимо этого, наблюдается линейная зависимость между объясняющими факторами предполагаемой регрессионной модели: ключевой ставкой и инфляцией, как по исходным уровням ряда, так и по первым разностям, то есть присутствует мультиколлинеарность. Это можно также проследить на графиках динамики ключевой ставки и инфляции (рис. 4), они имеют похожую направленность. Если Центральный Банк поднимает ключевую ставку, деньги в экономике становятся дороже. Это значит, что вслед за ней повышаются ставки по кредитам и депозитам. Люди и компании в такой ситуации менее охотно берут кредиты, а значит, меньше тратят на покупки и меньше инвестируют. При этом высокие ставки по депозитам мотивируют их больше сберегать. В результате снижается спрос на товары и услуги, цены перестают расти и, как следствие, замедляется инфляция. Например, в декабре 2014 года Банк России увеличил ставку с 10,5% сразу до 17%. Это привело к резкому повышению ставок по кредитам и вкладам. Темп роста цен сначала стабилизировался, а затем инфляция сильно снизилась (рис. 5).

Матрица корреляции подтверждает также имеющуюся корреляционную связь между факторами уровень инфляции и уровень безработицы.

Корреляция между объемом потребительского кредитования и безработицей, так же, как и с инфляцией, отрицательная. Это значит, что при увеличении уровня безработицы, население склонно не тратить, а сберегать и не привлекать денежные средства со стороны. Это можно объяснить тем, что в данном случае возрастают риски невозврата денежных средств, и банки снижают потенциальный уровень задолженности; не случайно, одним из основных требований банков для выдачи потребительского кредита является предоставление справки о доходах с места работы для подтверждения уровня дохода, способствующего дальнейшему погашению задолженности. Инфляция действует аналогично: при увеличении уровня цен повышается ключевая ставка и влечет за собой увеличение ставки по кредитам, что снижает спрос на них.

Рис. 5. Изменение ключевой ставки и инфляции

Так как корреляционный анализ выявляет только тесноту и направление взаимосвязи между показателями, то следует обраться к регрессионному анализу, который дает аналитическое выражение связи в виде математической функции, которая позволяет прогнозировать значения одной переменой на основании других [7].

На основании анализа корреляционных матриц по исходным уровням ряда и по первым разностям, можно сделать вывод о корреляционной зависимости между экзогенными переменными, что может привести к нежелательной мультиколлинеарности в модели, поэтому для ее устранения и в силу небольшой размерности исходных данных в результате проведенного моделирования в качестве влияющего фактора на эндогенную переменную был отобран один показатель – уровень инфляции.

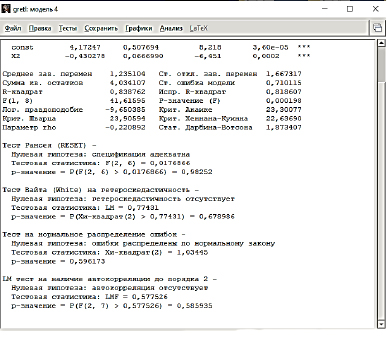

В результате проведенного эконометрического моделирования была отобрана лучшая модель d_Y1:

= 4,17 – 0,430 × X2,

= 4,17 – 0,430 × X2,

(0,508) (0,0667),

T = 10, R-квадрат = 0,839,

(в скобках указаны стандартные ошибки),

где  – оценка скорости изменения объемов потребительского кредитования,

– оценка скорости изменения объемов потребительского кредитования,

X2 – темпы инфляции.

С экономической точки зрения наибольший интерес представляет коэффициент при переменной X2, который можно интерпретировать следующим образом: на сколько денежных единиц в среднем изменится скорость изменения объема потребительского кредитования при увеличении уровня инфляции на 1% [8].

Основные характеристики, полученной лучшей модели, представлены на рисунке 6.

Выводы

На основании экономической теории, критического анализа информационных источников, и, учитывая, что исследование проводилось на эмпирических данных малой размерности, на уровне значимости 5% можно сделать следующие выводы. В полученном уравнении парной регрессии величина R2 составляет почти 84%. То есть, в прогнозируемой модели в 84 случаях из 100 есть влияние изменения темпов инфляции на скорость изменения объемов потребительского кредитования. Это означает, что, если уровень инфляции будет близок к нулю, то скорость изменения объемов потребительского кредитования составит в среднем 4,17 трлн руб. При высоком уровне безработицы или при низком заработке население не будет брать кредиты, так как оценив свои возможности, оно придет к выводу, что не сможет их погасить. При увеличении уровня инфляции на 1% скорость изменения объемов потребительского кредитования уменьшится в среднем на 0,43 трлн руб.

Рис. 6. Результаты проверки качества и адекватности модели

Стабилизация ситуации с инфляцией ведет к ощутимому для рынка снижению ставок по кредитам, а это существенно расширяет возможности населения по использованию кредитов. Также стоит подчеркнуть особую роль в экономике инфляционных ожиданий, поскольку именно с учетом собственных ожиданий по инфляции участники рынка принимают решения о потреблении, сбережении и инвестировании.