В настоящее время существует достаточное количество разнообразных методик, посвященных анализу денежных потоков коммерческой организации, но практически отсутствует методическая основа для анализа денежных потоков в специфических условиях, связанных с дефицитом денежных средств.

Вопрос дефицита денежных средств представляется весьма актуальным, поскольку рыночная конъюнктура носит неблагоприятный характер, в связи с чем для участников рынка остаются острыми вопросы эффективного анализа и использования имеющихся финансовых ресурсов, в том числе денежных потоков.

Основными методами исследования, используемыми в данной статье, являются такие методы, как обобщение, переход от общего к частному, использование логических цепочек.

В рамках настоящего исследования была выбрана отрасль легкой промышленности по следующим причинам:

- отрасль легкой промышленности является одной из наиболее значимых отраслей экономики в целом;

- указанная отрасль не является монополизированной (как электроэнергетика) или олигополизированной (как машиностроение или черная металлургия) и представлена значительным числом предприятий, в деятельности которых могут быть использованы разрабатываемые методики по анализу, управлению и оптимизации денежных потоков;

- предприятия данной отрасли сосредоточены в нескольких регионах России по принципу доступности сырья и материалов или близости к основным потребителям, такое географическое единство расположения предприятий отрасли легкой промышленности позволяет более точно сопоставить деятельность хозяйствующих субъектов без корректировки на особенности расположения, наличие (или отсутствие) необходимой инфраструктуры и квалифицированного персонала.

Выделим ключевые особенности управления денежными потоками на предприятиях легкой промышленности:

- отрасль легкой промышленности является экспортно-ориентированной, что влияет на связь денежных потоков предприятий легкой промышленности с колебаниями валютных курсов, величиной экспортных пошлин и зависимостью от международной рыночной конъюнктуры;

- цикличность развития отрасли легкой промышленности;

- неравномерное поступление денежных средств, связанное с крупными поставками продукции и нерегулярными платежами различной величины;

- высокий уровень материалоемкости и энергоемкости производимой продукции, что влияет на снижения уровня рентабельности производства;

- отток денежных средств на поддержание устаревшей производственной и социальной инфраструктуры.

Анализ движения денежных средств, проведенный по данным ООО «Камышинский текстиль» за 2016–2018 гг., представлен в таблице 1.

Таблица 1

Анализ движения денежных средств ООО «Камышинский текстиль» за 2016–2018 гг.

|

Показатель |

Сумма, тыс. руб. |

Абсолютное изменение, тыс. руб. |

Темп роста, % 2018 г. к 2016 г. |

|||

|

2016 г. |

2017 г. |

2018 г. |

2017 г. к 2016 г. |

2018 г. к 2017 г. |

||

|

Остаток денежных средств на начало года |

19005 |

2734 |

6660 |

-16271 |

+3926 |

35,04 |

|

Чистые денежные средства от текущей деятельности |

-700411 |

-117505 |

-50183 |

+582906 |

+67322 |

7,16 |

|

Чистые денежные средства от инвестиционной деятельности |

513 |

- |

- |

-513 |

- |

- |

|

Чистые денежные средства от финансовой деятельности |

701588 |

-12468 |

-289608 |

-714056 |

-277140 |

-41,28 |

|

Чистое увеличение (уменьшение) денежных средств и их эквивалентов |

1690 |

-129973 |

-339791 |

-131663 |

-209818 |

-20105,98 |

|

Величина влияния изменений курса иностранной валюты по отношению к рублю |

-17961 |

133899 |

350001 |

+151860 |

+216102 |

-1948,67 |

|

Остаток денежных средств на конец года |

2734 |

6660 |

16870 |

+3926 |

+10210 |

617,04 |

Информационной базой для анализа денежных потоков служат данные отчета о движении денежных средств исследуемого предприятия.

По результатам проведенного анализа движения денежных средств были выявлены следующие негативные моменты в деятельности ООО «Камышинский текстиль»:

1) отсутствие стабильности обеспечения бездефицитного чистого денежного потока;

2) формирование дефицита денежных средств от текущей деятельности и, следовательно, ухудшение платежеспособности ООО «Камышинский текстиль», т.е. текущая деятельность за анализируемые периоды не способна обеспечить необходимый объем поступления денежных средств; предприятие финансирует расходы операционной деятельности за счет поступлений от инвестиционной и финансовой, то есть за счет привлеченных кредитов;

3) неравномерное поступление денежных средств, связанное с крупными поставками продукции и нерегулярными платежами различной величины, что повышает риск наступления неплатежеспособности при оттоке денежных средств.

Такое состояние предприятия, с отрицательным денежным потоком по текущей деятельности, можно охарактеризовать как кризисное, а качество управления в такой ситуации на низком уровне. Сущность такой структуры капитала состоит в том, что предприятие финансирует расходы операционной деятельности за счет поступлений от инвестиционной и финансовой деятельности, так как текущая деятельность не способна обеспечить необходимый объем поступления денежных средств. Такая структура движения денежных средств благоприятна только для вновь созданных предприятий, которые не начали работать в полную силу, а осуществляют поэтапное освоение проектных мощностей.

Как отмечает Ковалев В.В. «отрицательные последствия дефицитного денежного потока проявляются в снижении ликвидности и уровня платежеспособности предприятия, росте просроченной кредиторской задолженности поставщикам сырья и материалов, повышении доли просроченной задолженности по полученным финансовым кредитам, задержках выплаты заработной платы (с соответствующим снижением уровня производительности труда персонала), росте продолжительности финансового цикла, а в конечном счете – в снижении рентабельности использования собственного капитала и активов предприятия». В связи с этим своевременная диагностика и мониторинг состояния системы денежных потоков позволят ООО «Камышинский текстиль» не допустить вышеперечисленных негативных фактов.

Кокиным А.С. и Покровским Н.Ю. предложена факторная модель анализа дефицитного чистого денежного потока вида:

< 1 (1)

< 1 (1)

где ДДП – дефицитный чистый денежный поток;

ПДП – совокупный положительный денежный поток;

В – выручка;

ОА – средняя величина оборотных активов;

КО – средняя величина краткосрочных обязательств;

ЧДП – чистый денежный поток;

ОДП – совокупный отрицательный денежный поток.

Данная факторная модель позволяет установить зависимость между показателями бухгалтерской финансовой отчетности (бухгалтерского баланса, отчета о финансовых результатах и отчета о движении денежных средств). Поскольку 2017 и 2018 года характеризовались наличием дефицитного чистого денежного потока, применение факторной модели проведем на основании данных финансовой отчетности ООО «Камышинский текстиль» за этот период.

Оценку влияния изменений перечисленных показателей на ДДП произведем с помощью приема цепных подстановок (таблицы 2, 3).

Базовое значение ЧДП соответствует коэффициенту текущей платежеспособности (Ктп) за 2016 год – 1,001, что характеризует наличие бездефицитного денежного потока. Значение этого показателя изменяется под воздействием перечисленных факторов и к концу 2017 года составляет 0,969.

Таблица 2

Расчет и оценка влияния факторов на изменение чистого денежного потока в период 2016 – 2017 гг.

|

Факторы влияния на изменение ДДП |

Факторы |

ДДП |

Влияния фактора |

||||

|

ПДП/В |

В/ОА |

ОА/КО |

КО/ЧДП |

ЧДП/ОДП |

|||

|

Базовое значение показателей (2016 г.) |

1,658 |

1,943 |

1,942 |

331,194 |

0,0005 |

1,001 |

- |

|

Изменение потокоемкости продаж |

1,722 |

1,943 |

1,942 |

331,194 |

0,0005 |

1,040 |

+0,039 |

|

Изменение коэффициента оборачиваемости оборотных активов |

1,722 |

2,525 |

1,942 |

331,194 |

0,0005 |

1,351 |

+0,311 |

|

Коэффициент текущей ликвидности |

1,722 |

2,525 |

2,613 |

331,194 |

0,0005 |

1,818 |

+0,467 |

|

Изменение коэффициента генерирования заемным капиталом чистого денежного потока |

1,722 |

2,525 |

2,613 |

-2,729 |

0,0005 |

-0,016 |

-1,833 |

|

Изменение доли чистого денежного потока в общем объеме отрицательного денежного потока |

1,722 |

2,525 |

2,613 |

-2,729 |

-0,0312 |

0,969 |

+0,984 |

Таблица 3

Расчет и оценка влияния факторов на изменение чистого денежного потока в период 2017 – 2018 гг.

|

Факторы влияния на изменение ДДП |

Факторы |

ДДП |

Влияния фактора |

||||

|

ПДП/В |

В/ОА |

ОА/КО |

КО/ЧДП |

ЧДП/ОДП |

|||

|

Базовое значение показателей (2017 г.) |

1,722 |

2,525 |

2,613 |

-2,729 |

-0,031 |

0,969 |

- |

|

Изменение потокоемкости продаж |

1,959 |

2,525 |

2,613 |

-2,729 |

-0,031 |

1,102 |

+0,133 |

|

Изменение коэффициента оборачиваемости оборотных активов |

1,959 |

1,904 |

2,613 |

-2,729 |

-0,031 |

0,831 |

-0,271 |

|

Коэффициент текущей ликвидности |

1,959 |

1,904 |

2,863 |

-2,729 |

-0,031 |

0,910 |

+0,080 |

|

Изменение коэффициента генерирования заемным капиталом чистого денежного потока |

1,959 |

1,904 |

2,863 |

-1,287 |

-0,031 |

0,429 |

-0,481 |

|

Изменение доли чистого денежного потока в общем объеме отрицательного денежного потока |

1,959 |

1,904 |

2,863 |

-1,287 |

-0,068 |

0,932 |

+0,503 |

В ходе факторного анализа установлено, что:

1) снижение коэффициента генерирования заемным капиталом чистого денежного потока привело к уменьшению Ктп на 1,833 пунктов;

2) остальные факторы оказали положительное влияние на изменение Ктп, среди них наибольшее влияние имело изменение доли чистого денежного потока в общем объеме отрицательного денежного потока (+0,984).

Таблица 4

Цепочка «трудность-преодоление трудности»

|

Какие трудности создает эта проблема? |

В чем причина трудностей |

|

1. Дефицит денежных средств для оплаты труда 2. Недостаток денежных средств для формирования запасов 3. Нехватка денежных средств на расчетных счетах предприятия для расчетов с бюджетными и внебюджетными фондами (налоги, пошлины и др. аналогичные платежи) |

|

|

Что нужно еще сделать? |

Что уже сделано? |

|

1. Усиление контроля за дебиторской задолженностью (предоставление бонусов на будущие покупки, штрафы за несвоевременную оплату) 2. Устранение просроченной задолженности, списание безнадежных к списанию долгов 3. Поиск резервов экономии материальных ресурсов 4. Методическое обеспечение оценки и анализа денежных потоков (программы экономического анализа, OLAP-технологии, Использование расчетно-информационных услуг банка «Cash management») |

|

В ходе факторного анализа установлено, что уменьшение коэффициента текущей платежеспособности (Ктп) за 2018 год произошло под влиянием следующих факторов:

1) снижение коэффициента генерирования заемным капиталом чистого денежного потока привело к уменьшению Ктп на 0,481 пунктов, а замедление оборачиваемости оборотных активов привело к уменьшению Ктп на 0,271 пунктов;

2) остальные факторы оказали положительное влияние на изменение Ктп, среди них наибольшее влияние имело изменение доли чистого денежного потока в общем объеме отрицательного денежного потока (+0,503).

Таким образом, основной принцип эффективного управления денежными потоками не выполняется, так как получен отрицательный денежный поток по текущей деятельности. В связи с этим была разработана схема описания проблемы, трудностей, вытекающих из этой проблемы и пути ее решения (таблица 4).

Итак, в сложившейся ситуации можно предложить ООО «Камышинский текстиль» следующие рекомендации, позволяющие повысить эффективность управления денежными потоками, направленные на обеспечение притока денежных средств, уменьшение их дефицита:

Во-первых, необходимо ускорить поступление денежных средств. Это можно обеспечить осуществлением следующих мероприятий:

- следует усилить контроль за дебиторской задолженностью (предоставление бонусов на будущие покупки, штрафы за несвоевременную оплату и т.д.);

- необходимо пересмотреть кредитную политику предприятия (переход на полную или частичную предоплату продукции покупателями, сокращение срока предоставления товарного кредита, увеличение ценовых скидок, ускорение погашения просроченной дебиторской задолженности и проч.);

- обеспечение быстрого сбыта готовой продукции, не допущение скопления готовой продукции на складе;

- поиск резервов экономии материальных ресурсов;

- осуществлять эффективную ценовую политику, обеспечивающую повышение уровня доходности операционной деятельности организации.

Во-вторых, необходимо уменьшить отток денежных средств:

- следует заключать долгосрочные контракты с поставщиками и подрядчиками, предусматривающие скидки или отсрочки платежей;

- необходимо осуществлять налоговое планирование;

- одним из способов является некритическое замедление выплат по обязательствам;

- также следует обратить особое внимание на статьи прочих расходов и расходов от внереализационной деятельности, так как они в рассматриваемых периодах снижают показатель финансового результата деятельности предприятия.

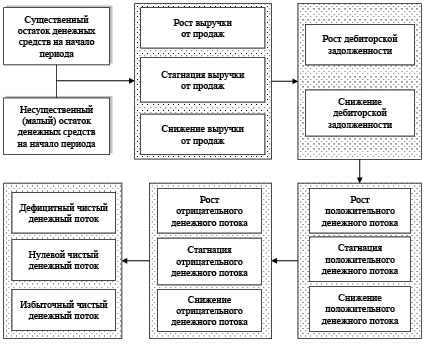

Заключительным этапом анализа чистого денежного потока является сценарный анализ чистого денежного потока. Этот вид анализа служит как для выявления причин появления дефицитного чистого денежного потока, так и для формирования прогнозных вариантов направления чистого денежного потока в будущем. Сценарий формирования чистого денежного потока строится в виде логической цепочки, наглядно представленной на рисунке.

Представленная на рисунке логическая цепочка является основой для построения результирующего сценария формирования чистого денежного потока хозяйствующего субъекта. Из разнообразных вариантов изменения различных показателей выбирается всего лишь один, что позволяет разработать сценарий, благодаря чему выявляются причины возникновения дефицитного чистого денежного потока. Следует подчеркнуть, что, как и в случае с факторным анализом, логическая цепочка сценариев может быть очень обширным и состоять из огромного количества элементов, что позволяет с высочайшей степенью достоверности выявить первопричины формирования дефицитного чистого денежного потока.

Подводя итог вышеизложенному, следует заключить, что дефицитный чистый денежный поток представляется вполне распространенным явлением в отечественной экономике.

Логическая цепочка сценариев изменения финансовых показателей промышленного предприятия, влияющих на его денежные потоки

Решение вопроса ликвидации дефицита денежных средств является особо важной задачей и базируется на эффективном и полном анализе денежных потоков экономического субъекта как основе последующих управленческих решений. В настоящей статье представлено видение такого анализа, который включает наряду с классическими этапами, этапы, направленные на выявление причин формирования дефицитного чистого денежного потока. Методика включает в себя как математические методы, так и формирование логических цепочек.