Введение

Невысокий уровень институционального развития российского фондового рынка имеет следствием не только его низкую капитализацию и ликвидность обращающихся на нем финансовых инструментов, но и напротив высокие вход-выходные барьеры для новых игроков и трансакционные издержки операций с активами. Часто этот фактор оказывается решающим при выборе вариантов инвестиций профессиональных и непрофессиональных игроков рынка, в числе которых одну из первых позиций занимают средние и крупные коммерческие банки, ставящие цель повысить доходность кредитно-инвестиционной деятельности и снизить риски на кратко- и среднесрочном интервалах. Тематика исследования структуры и состава трансакционных с издержек управления портфелем финансовых активов коммерческого банка на настоящий момент изучена недостаточно полно, что и предопределило актуальность этой публикации авторов.

Цель исследования – рассмотреть теоретические основы управления банковским портфелем финансовых активов с учетом издержек рыночных транзакций, включающих весь спектр дополнительных издержек по формированию, сопровождению и контролю портфеля финансовых активов банка, обращающихся на российских и зарубежных торговых площадках.

Материал и методы исследования

Методологическую основу работы составили работы:

- зарубежных и отечественных «классиков» трансакционной теории, в том числе Р. Коуза [1], А.Н. Олейника [2], Т. Фишера [3], С. Далмана [4], И. Уильямсона и Е. Оливера [5], а также работы последнего времени преподавателей Российского экономического университета им. Г.В. Плеханова (М.А. Халикова, Д.А. Максимова, М.А. Горского, С.В. Бельченко, В.Н. Цуглевича, М.В. Щепилова [6-9]);

- публикации российских ученых в области портфельного инвестирования, включая постановки и математические модели задач управления портфелем финансовых активов в статичном и динамическом вариантах [10,11];

- монографии и учебные пособия по проблемам институциональной экономики [12,13] и банковской деятельности [14,15].

Статистическая и информационная база исследования сформирована на основе данных официальных интернет-сайтов российских банковских организаций: cbr.ru, banki.ru, raiffeisen.ru [16-19].

Объект исследования – инвестиционно-кредитный портфель коммерческого банка, выступающего на фондовом рынке в роли институционального инвестора.

Предмет исследования – показатели, структура и состав кредитно-инвестиционного портфеля коммерческого банка.

Результаты исследования и их обсуждение

1. Понятие и виды трансакционных издержек управления инвестиционным портфелем

Фондовые рынки развитых и развивающихся экономик до сих пор находятся на стадии формирования. Так, например, на конец 2019 г. коэффициент P/Е составил 8,9, что для развитых стран является положительным значением. Коэффициент P/Е указывает на уверенность в будущем и рассчитывается как отношение цены акции к доходу. Обычно, доход определяется за последний год. Например, если коэффициент P/Е равен 15, то можно охарактеризовать его следующим образом: за 15 лет суммарные доходы, заработанные на акции, окупят затраты инвестора. Чем больше лет инвестор готов ждать, тем больше составляет его уверенность в стабильном будущем.

Всех потенциальных инвесторов – участников фондового рынка можно условно разделить на две группы:

- активные инвесторы, значительное время затрачивающие на изучение инвестиционных возможностей, выбирающие наиболее перспективные инструменты рынка, изучающие аналитику и ценовые колебания, публикуемые в периодических изданиях. Эти инвесторы на равных с брокером принимают участие в формировании и управлении инвестиционным портфелем. Для них брокер – посредник в осуществлении операций на фондовой бирже;

- пассивные инвесторы принимают незначительное участие в формировании и управлении портфелем, перекладывая основную работу на брокера.

Трансакционные издержки операций фондового рынка можно классифицировать в следующих группах:

1. Поиск информации – издержки брокерской компании на поиск и покупку информации о компаниях, акции которых котируются на бирже. Такая информация обрабатывается аналитическим отделом и в дальнейшем используется брокером при формировании портфеля. Издержки такого рода связаны с асимметричностью и неполной информации (платная информация не всегда является достоверной);

2. Издержки инвестора, включающие издержки времени и денежных средств, использующихся на поиск и выбор брокерской компании. Инвестор несет эти издержки в условиях асимметричности и неполноты информации при заключении договора с брокерской компанией;

3. Издержки эмитентов или издержки оппортунистического поведения сотрудников, которые обладают возможностью продажи конфиденциальной информации на сторону;

4. Издержки агентских отношений. Инвестор, прибегая к услугам брокерской компании, оплачивает комиссии брокера, депозитария, биржи и маржинальную комиссию. Комиссия брокера всегда взимается за услуги, которые предоставляются для доступа на биржу и исполнению поручений инвестора по сделкам. Комиссия выражается процентом от сделки, либо же от объема совершенных за определенный период сделок, или в виде фиксированной абонентской платы;

5. Издержки по обеспечению и соблюдению прав собственности. Такие виды издержек составляют расходы на суд и адвоката в случае, если права инвестора существенно нарушаются брокерской компанией;

6. Издержки измерения – издержки, связанные с оценкой реальной стоимости товара, включая инструменты фондового рынка. Продавец может предоставить неполную информацию о товаре с целью получения большей выгоды;

7. Издержки оппортунистического поведения брокерской компанией, доход которой напрямую не зависит от полученной инвестором прибыли, а определяется на основе торгового оборота за отчётный период. Такие издержки всегда связаны с издержками агентских отношений;

8. Издержки координации- потеря временных и денежных ресурсов по причинам наличия спреда (разницы между лучшими для инвестора ценами покупки и продажи) и проскальзывания в результате отсутствия финансового актива в требуемом объеме;

9. Операционные издержки – потери по технологическим сбоям аппаратуры, аварийным ситуациям, форс – мажорным обстоятельствам, сбоям торговой системы и техническим ошибкам проведения транзакций;

10. Альтернативные издержки – упущенная выгода в результате выбора одного из вариантов использования денежных средств и отказа от других альтернатив.

Основными способами получения прибыли являются стратегии увеличения финансовых активов, например, вложение средств на банковский депозит, либо игра на фондовом рынке, также использование услуг брокерской компании или же отказ от них и т.д.

В таблице 1 приведены трансакционные издержки четырёх основных групп инвесторов-агентов фондового рынка, отличающихся сроком и величиной инвестируемых средств.

В первом квадрате указан краткосрочный инвестор, который обладает свободными для инвестиций денежными средствами в размере до 100 млн руб.

Таблица 1

Трансакционные издержки институционального инвестора в зависимости от величины инвестиционного бюджета

|

Категория инвестора |

Мелкий инвестор (до 100 млн руб.) |

Крупный инвестор (более 100 млн руб.) |

|

Краткосрочный |

Издержки поиска информации Издержки координации Операционные издержки |

Издержки агентских отношений Издержки оппортунистического поведения Издержки измерения |

|

Долгосрочный |

Издержки измерения Издержки поиска информации |

Издержки поиска информации Издержки агентских отношений Выдержки измерения |

Во втором квадрате указан краткосрочный инвестор, который обладает несвязанными денежными средствами в размере более 100 млн руб.

В третьем квадрате указан долгосрочный инвестор, который обладает несвязанными финансовыми активами в размере до 100 млн руб.

В четвёртом квадрате указан долгосрочный инвестор, который обладает свободными для инвестиций денежными средствами в размере более 100 млн рублей [10].

2. Текущее состояние российского банковского сектора

Согласно опубликованной отчетности банков по РСБУ на 1 июня 2020 г. сектор получил в мае чистую прибыль в размере 1,5 млрд руб. Причем сюда не вошли показатели кредитных организаций, чья отчетность засекречена (ПСБ, Еврофинанс и т.д.). Всего же банки за период с начала января и по конец мая текущего года получили чистую прибыль в размере 561 млрд руб. [16].

Тем не менее, стоит учесть, что большая часть была получена в первые три месяца, когда влияние эпидемии еще было весьма ограничено, и за первый квартал 2020 г. ее суммарный объем достиг рекордного за всю историю значения. В дальнейшем, в апреле объем чистой прибыли российских банков составил 32 млрд руб., что почти в шесть раз меньше, чем в марте.

ЦБ объяснил это отрицательной переоценкой по операциям с иностранной валютой из-за укрепления рубля в апреле: на 5,5% и 6,2% к доллару и на 5,6% и 4,5% к евро., в результате чего банки недосчитались более 100 млрд руб. В мае рубль продолжил укрепляться по отношению к доллару и евро, а к 1 июня курс американской валюты вернулся к докризисным значениям [17].

По предварительной оценке, фактически каждый третий банк из сотни крупнейших банков по размеру активов получил убыток, а у каждого десятого он превысил 1 млрд руб. Именно на них и приходятся основные потери прибыли банковского сектора. Самые значительные убытки понес Альфа-банк (43,4 млрд руб.).

Тем не менее, не все банки потерпели убытки за последние месяцы. В качестве яркого примера можно привести крупнейшего игрока на рынке – Сбербанк, который в апреле зафиксировал значительное снижение чистой прибыли. Однако уже в мае ему удалось переломить негативную тенденцию в отношении чистой прибыли. По итогам месяца она составила 45,1 млрд руб., превысив апрельский результат (11,5 млрд руб.) почти в четыре раза. Сопоставив итоги отчетного месяца с прошлым годом, можно увидеть, что прибыль банка сократилась лишь на 41%, тогда как в апреле снижение в годовом выражении составляло 85%. Столь резкое увеличение чистой прибыли по сравнению с предыдущим месяцем стало возможным благодаря росту процентных и комиссионных доходов, а также экономии на отчислениях в фонд страхования вкладов. При этом Сбербанк продолжает наращивать резервы по кредитам, за пять месяцев их объем достиг 1,4 трлн руб. По мнению аналитиков, консервативная политика крупнейшего банка в отношении резервирования может служить ориентиром для всего сектора (табл. 2).

Таблица 2

Крупнейшие банки РФ

|

Наименование банка |

Чистая прибыль на 01.05.20, тыс. руб. |

Чистая прибыль на 01.04.20, тыс. руб. |

Изменение, тыс. руб. |

|

Сбербанк России |

230 148 863 |

218 651 586 |

+11 497 277 |

|

Альфа-банк |

104 314 015 |

141 038 993 |

-36 724 978 |

|

ВТБ |

50 791 100 |

38 491 647 |

+12 299 453 |

|

Московский кредитный банк |

18 736 186 |

8 403 286 |

+10 332 900 |

|

Газпромбанк |

17 912 841 |

8 196 812 |

+9 716 029 |

|

Тинькофф Банк |

12 310 185 |

12 210 526 |

+99 659 |

|

Райффайзенбанк |

9 187 754 |

4 260 721 |

+4 927 033 |

|

Банк Открытие |

8 869 905 |

2 923 475 |

+5 946 430 |

|

Национальный клиринговый центр |

7 240 315 |

4 149 293 |

+3 091 022 |

В целом, по предварительным расчетам рейтингового агентства НКР, при реализации умеренного сценария развития кризиса чистая прибыль банков по итогам 2020 г. может снизится до 706 млрд руб., упав более чем в два раза по сравнению с прошлым годом (в 2019 г. финансовый результат банковского сектора достиг рекордного значения – 1,3 трлн руб.).

Негативный сценарий от НКР прогнозирует символические убытки банков в 2 млрд руб., а кризисный – потерю 869 млрд руб. Самые большие убытки банковского сектора, конечно, связывают с ожиданием потенциального банкротства клиентов и их неспособностью оплатить долги.

Эксперты Аналитического кредитного рейтингового агентства (АКРА) ожидают значимый рост проблемной задолженности в сегментах потребительского кредитования и кредитования малого и среднего бизнеса. Эти прогнозы связаны с возможным значительным ростом уровня безработицы и сокращением доходов населения и предприятий малого бизнеса, а также повышением долговой нагрузки этих групп заемщиков за последние несколько лет. Уже сейчас можно наблюдать первые соответствующие сигналы.

Так, по данным ЦБ, в апреле просрочка по автокредитам достигла максимального уровня за три года (9,4%), хотя в сегменте потребительских кредитов и ипотеки доля неоплаченных вовремя кредитов снижалась.

При этом на фоне резкого падения доходов заемщиков банки столкнулись с беспрецедентным спросом на реструктуризацию кредитов. По оценке ЦБ, объем совокупной задолженности по кредитам, которые попадают под кредитные каникулы, составляет около 7 трлн рублей. По состоянию на начало июня по заявкам от граждан банками было удовлетворено 1,2 млн заявок на реструктуризацию общей суммой на 510 млрд руб., от малого бизнеса поступило 129 тысяч заявок, реструктурировано кредитов почти на 600 млрд руб. В то же время, банковский сектор в целом находится в состоянии структурного профицита ликвидности – запас ликвидного обеспечения, которым обладают кредитные организации, составляет 7,8 трлн рублей.

Эксперты прогнозируют, что вследствие роста просроченной задолженности банковский сектор будет вынужден создать дополнительные резервы на сумму почти 1,5 трлн рублей, что соответствует падению капитала всего банковского сектора на 15,7%. Если же к этому добавить еще один негативный фактор – изменения на валютном и фондовом рынках, то сокращение капитала банковской системы может достичь 1,35 трлн рублей.

Банки уже начали увеличивать резервы, в том числе под будущие кредитные потери. Во многом из-за этого их прибыли резко сократились уже в апреле: Сбербанка – в 6,5 раза по сравнению с апрелем 2019 г. (до 11,5 млрд руб.), ВТБ – в 4 раза (до 900 млн руб.).

Сбербанк за месяц отчислил в резервы 242 млрд руб., тогда как годом ранее эта сумма не превышала 10 млрд руб., ВТБ – 17,3 млрд руб., а за январь – апрель они выросли вдвое до 62,4 млрд руб. Прибыль же всей банковской системы в апреле упала в шесть раз по сравнению с мартом – до 32 млрд руб., тогда как в предыдущем месяце она равнялась 190 млрд руб., (согласно данным ЦБ).

Однако руководство ЦБ обращает внимание на то, что банковский сектор подошел к новому кризису в существенно лучшем состоянии, чем шесть лет назад. В целом, его показатели по итогам текущего года будут хуже, чем в предыдущем году, но пока регулятор не видит серьезных угроз устойчивости финансового сектора.

Не только ЦБ, но и многие специалисты дают более высокую оценку устойчивости банковской системы к ожидаемой проверке на прочность, чем в кризисы 2008 и 2014 гг. Фактически финансовый сектор на данном этапе можно назвать одним из наименее пострадавших. Одной из причин является увеличение спроса на кредиты у домохозяйств в связи с падением доходов населения. Сравнительную устойчивость финансового сектора также во многом связывают с очисткой ранка от слабых игроков, а также сосредоточением сектора на госбанках, которые на данный момент формируют фундамент всей отечественной банковской системы: в случае угрозы стабильности их финансового положения, можно рассчитывать на выделение государством дополнительных ресурсов для обеспечения их бесперебойного функционирования.

3. Банки в роли институциональных инвесторов

Обозначим понятие инвестора. Институциональный инвестор – юридическое лицо, выполняющее функции посредника между инвесторами и потребителями инвестиционных ресурсов, фондами – держателями акций, облигаций, взносов, паев и других финансовых инструментов.

Институциональные инвесторы аккумулируют средства вкладчиков, получают маржу за посредничество, выполняют работу управленцев, аудиторов, брокеров.

Институциональные инвесторы принимают непосредственное участие в торгах на рынке ценных бумаг, часто представляют собой альянсы банковских и брокерских структур. Также к институциональным инвесторам относят крупные фонды, в портфеле которых находятся активы с различной степенью риска, доходности и ликвидности.

Страховые организации, кредитные союзы (банковские структуры) тоже являются институциональными инвесторами. На Западе большую часть торговли на бирже обеспечивают именно институциональные инвесторы, поскольку в их распоряжении находятся крупные пакеты акции компаний.

Издержки поиска информации, координации и измерения являются значимыми для инвестора всех видов, включая и институциональных, а значит, актуальной является задача разработки экономико-математического инструментария и их учёта в моделях портфельного инвестирования [10,11].

При формировании портфеля финансовых активов инвестор определяет: цели инвестирования, срок инвестирования, степень приемлемого риска объем инвестируемых средств.

Совокупность этих условий гарантирует разумное использование активов банка в инвестиционной деятельности [15].

Исследуем процедуру формирования инвестиционного портфеля банка:

1. Макроэкономическое исследование. Цель: прогноз динамики основных показателей. Осуществляется сбор данных об экономическом положении региона или страны в целом, проводится анализ рынка на основе сегментации.

2. Анализ сегментов и отраслей. Цель: выявить наиболее благоприятные сегменты рынка для инвестирования. Осуществляется сравнительный анализ отраслей и сегментов на основании различных критериев инвестиционной привлекательности.

3. Анализ эмитентов. Цель: выявить финансовое положение и инвестиционную привлекательность выбранного эмитента. В ходе анализа выбираются инструменты инвестирования и структура портфеля.

4. Этап формирования портфеля банка различными инструментами

При управлении инвестиционным портфелем применяются различные методы и технологические возможности, которые должны в итоге обеспечить:

1. Сохранение первоначальных инвестиционных средств;

2. Достижение максимально возможного уровня дохода;

3. Сохранение первоначальной направленности портфеля инвестора;

Иными словами, в процессе инвестирования должны сохраниться основные свойства портфеля, которые бы соответствовали целям инвестора, что обеспечивается постоянным мониторингом и коррекцией портфеля в условиях фиксации возможной стратегии инвестирования: активной и пассивной.

Активная позиция – постоянное прогнозирование дохода, рисков и корректировка их уровней. В этом случае необходимо отслеживать низкодоходные бумаги в портфеле и оперативно избавляться от них, одновременно приобретая высокодоходные бумаги.

Данная стратегия обладает несомненным плюсом. Потому что вероятность получения весомых доходов достаточно высока, но мониторинг, к сожалению, занимает много временных, финансовых и трудовых ресурсов, поэтому данная стратегия подойдет крупным банкам, которые имеют достаточно возможностей для широкой инвестиционной деятельности.

Пассивная стратегия управления портфелем предполагает ориентацию на низкодоходный портфель с минимальным риском и сохранение его структуры до конца инвестирования. Данная стратегия также обладает плюсами – экономия на издержках по обслуживанию портфеля.

4. Ключевые характеристики инвестиционного портфеля российских банков.

Рассмотрим основные характеристики формирования инвестиционного портфеля и изменения в его структуре банков за период в 2018-2019 гг. (табл. 3).

Как можно увидеть из данных таблицы 3, медианное значение остается прежним при значительном уменьшении итогового портфеля наиболее крупных банков.

Это можно объяснить тем, что крупные банки, возможно сохраняют большую стабильность при уменьшении кредитной активности в стране, чем остальные, следовательно, не спешат увеличить совокупный портфель.

Таблица 3

Изменения в структуре инвестиционного портфеля банков за период с 2018 по 2019 гг.

|

Показатель |

Данные на 01.07.2019, в тыс. руб., % |

Данные на 01.07.2018, в тыс. руб., % |

||||

|

Все банки |

Медиана |

Медиана крупнейших банков |

Все банки |

Медиана |

Медиана крупнейших банков |

|

|

Суверенные облигации |

3 058 529 707 |

2 657 982 |

36 195 137 |

1 706 418 420 |

2 186 345 |

17 144 131 |

|

Доля суверенных облигаций |

38,58 |

20,75 |

27,02 |

28,72 |

19,57 |

23,18 |

|

Корпоративные облигации |

4 061 406 961 |

10 044 682 |

92 973 346 |

3 349 728 450 |

8 947 944 |

50 232 745 |

|

Доля корпоративных облигаций |

51,23 |

78,41 |

69,4 |

56,37 |

80,11 |

67,92 |

|

Акции и долевые активы |

577 201 167 |

108 129 |

4 802 667 |

571 563 810 |

35 860 |

6 571 764 |

|

Доля акций |

7,28 |

0,84 |

3,58 |

9,62 |

0,32 |

8,89 |

|

Векселя банков |

88 097 970 |

- |

- |

77 481 331 |

- |

- |

|

Доля векселей банков |

1,11 |

0 |

0 |

1,3 |

0 |

0 |

|

Векселя предприятий |

57 881 081 |

- |

- |

52 517 061 |

- |

6 372 |

|

Доля векселей предприятий |

0,73 |

0 |

0 |

0,88 |

0 |

0,01 |

|

Итого портфель |

7 927 557 023 |

12 810 793 |

133 971 149 |

5 942 153 306 |

11 170 148 |

73 955 012 |

5. Примеры банков с акциями разных уровней ликвидности

Наибольшее влияние на состав и структуру трансакционных издержек операций, проводимых коммерческими банками на фондовом рынке, оказали спекулятивные операции с ценными бумагами. Около 42% доходов, полученных банками, были получены в этом рыночном сегменте, а у некоторых банков доходы, полученные от спекуляций на рынке ценных бумаг и переоценке, превысили доходы от остальных видов деятельности. Тем не менее, по словам экспертов Национального рейтингового агентства, ситуация, когда банки извлекают сверхприбыли из инвестиций, при этом сокращая традиционные банковские услуги, является временной [16].

Для оценки наличия нарушения нормативов ликвидности или ухудшения их значений, в том числе без нарушения требований Банка России, необходимо выявить требования или обязательства банка, которые оказывают влияние на выполнение нормативов ликвидности, и проанализировать степень их воздействия на банковский портфель.

Признаками ослабления финансовой устойчивости банка являются:

– уменьшение собственного капитала на 10% и более;

– снижение прибыли на 15% и более;

– снижение норматива достаточности капитала на 20% и более;

– снижение объема кредитного портфеля на 20% и более;

– снижение объема депозитных операций на 20% и более;

– несоблюдение обязательных экономических нормативов, установленных Банком России;

– появление в СМИ негативной информации о плохом управлении, неправильной стратегии банка.

При появлении двух и более признаков ухудшения финансового состояния банка комитет по управлению рисками готовит для Совета директоров детальный анализ структуры активов и пассивов в разных разрезах с прогнозом оттока ресурсов из банка на ближайшие три месяца, а также план мероприятий по улучшению состояния банковского портфеля.

Таблица 4

Анализ соблюдения нормативов денежного оборота ПАО «Сбербанк»

|

Наименование показателя |

Нормативное значение |

01.01.17 |

01.01.18 |

01.01.19 |

|

Достаточность собственных средств (капитала банка) (H1) |

10 |

12,9 |

11,6 |

11,9 |

|

Показатель мгновенной ликвидности банка (Н2) |

15 |

53,6 |

74,3 |

116,4 |

|

Показатель текущей ликвидности банка (Н3) |

50 |

58,5 |

66,4 |

154,4 |

|

Показатель долгосрочной ликвидности банка (Н4) |

120 |

102,5 |

111,2 |

65,5 |

|

Показатель максимального размера крупных кредитных рисков (Н7) |

25 |

17,3 |

19,2 |

20,0 |

|

Показатель совокупной величины риска по инсайдерам банка (Н10.1) |

3 |

1,1 |

1,0 |

0,8 |

Анализ выполнения нормативных значений ПАО «Сбербанк» в периоде 10.01.1017–01.01.1019 приведен ниже (табл. 4).

Таким образом, можно сделать вывод, что ПАО «Сбербанк» обладает достаточным объемом собственных средств и ликвидностью на протяжении анализируемого периода. Однако долгосрочная ликвидность ниже нормативного значения. Это свидетельствует, что банк не может инвестировать средства в долгосрочные проекты и предоставлять долгосрочные кредиты и займы в желаемых объемах. Негативным фактором является неудовлетворение значение величины кредитных рисков, что «тормозит» дальнейшую кредитную деятельность и проведение других операций [17].

Для анализа кредитного портфеля ПАО «Сбербанк» рассмотрим структуру ссудной задолженности банка по физическим и юридическим лицам.

Рассмотрим и проанализируем состав и структуру кредитного портфеля физических лиц – клиентов банка за 2017 – 2019 гг. (табл. 5).

Розничные кредиты занимают более 23% кредитного портфеля Сбербанка. На протяжении всего изучаемого периода общий объем кредитов физическим лицам рос. В результате за год частным клиентам выдано кредитов более чем на 1,2 трлн руб. Портфель кредитов физическим лицам вырос на 1,6% и достиг в 2016 г. 4135 млрд руб. По итогам года произошел рост доли как по жилищному, так и по потребительскому кредитованию, при этом возросли объемы жилищного кредитования. Также рассмотрим состав и структуру кредитов юридическим лицам в разрезе клиентских сегментов (табл. 6).

По данным таблицы 6 видно, что наибольшую долю в структуре кредитного портфеля юридических лиц занимает крупнейший бизнес, причем его доля устойчиво растет на протяжении анализируемого периода до 7830 млрд руб. в 2019 г. На фоне роста доли кредитования остальных сегментов бизнеса снижались. Наибольший спад характерен для сферы крупного и среднего бизнеса (до 23,9% в 2019 г.), а также малого и микробизнеса (до 3,9% в 2019 г.).

Таблица 5

Состав и структура кредитов физическим лицам

|

Показатели |

2017 г. |

2018 г. |

2019 г. |

Отклонение 2019 г. от 2017г. |

||||

|

млрд руб. |

% |

млрд руб. |

% |

млрд руб. |

% |

млрд руб. |

п.п. |

|

|

Потребительские кредиты |

1384,3 |

41,5 |

1918,2 |

47,1 |

2174,8 |

52,6 |

790,5 |

11,1 |

|

Ипотечные кредиты |

1843,5 |

55,3 |

2088,9 |

51,3 |

1929,8 |

46,7 |

86,3 |

-8,6 |

|

Автокредиты |

105,4 |

3,2 |

62,7 |

1,6 |

30,1 |

0,7 |

-75,3 |

-2,5 |

|

Итого |

3333,2 |

100,0 |

4069,8 |

100,0 |

4134,7 |

100,0 |

801,5 |

- |

Таблица 6

Состав и структура кредитов юридическим лицам ПАО «Сбербанк» в разрезе клиентских сегментов

|

Показатели |

2017 г. |

2018 г. |

2019 г. |

Отклонение 2019г./2017г. |

||||

|

млрд руб. |

% |

млрд руб. |

% |

млрд руб. |

% |

млрд руб. |

п.п. |

|

|

Крупнейший бизнес |

4720 |

55,2 |

7118 |

61,1 |

7830 |

63,9 |

3110 |

8,7 |

|

Крупный и средний бизнес |

2571 |

30,1 |

3079 |

26,4 |

2931 |

23,9 |

360 |

-6,2 |

|

Малый и микробизнес |

553 |

6,5 |

565 |

4,9 |

472 |

3,9 |

-81 |

-2,6 |

|

Региональный госсектор |

558 |

6,5 |

756 |

6,5 |

878 |

7,2 |

320 |

0,7 |

|

Прочие |

145 |

1,7 |

130 |

1,1 |

138 |

1,1 |

-7 |

-0,6 |

|

Всего |

8547 |

100 |

11648 |

100 |

12249 |

100 |

3702 |

- |

Таблица 7

Динамика процентных ставок по кредитам в банке, %

|

Показатель |

2017 г. |

2018 г. |

2019 г. |

Отклонение 2019г. от 2017г. |

|

|

абс., +,- |

отн., % |

||||

|

Средний размер процентной ставки по кредитам юридическим лицам |

11.90 |

22.00 |

17,90 |

6,00 |

150.42 |

|

Средний размер процентной ставки по потребительским кредитам |

21.50 |

26.50 |

22.00 |

0.5 |

102.35 |

|

Средний размер процентной ставки по ипотечным кредитам |

13.00 |

15,00 |

13,60 |

0.6 |

104,61 |

|

Средний размер процентной ставки по автокредитам |

15.00 |

21,00 |

18,00 |

3,00 |

120,00 |

Такая динамика обусловлена в первую очередь ситуацией на мировом рынке, нестабильностью курсов валют, что снижает деловую активность, повышает уровень кредитных рисков и, в целом, уменьшает спрос на кредитные услуги банков.

Рассмотрим динамику процентных ставок по кредитам в банке за исследуемый период (табл. 7).

По данным таблицы 7 видно, что на протяжении исследуемого периода по всем видам кредитов процентные ставки росли. Резкий скачок произошел в 2019 г. – следствие сложной экономической ситуации в стране, резкого увеличения ставки рефинансирования ЦБ.

В результате, процентные ставки по кредитам юридическим лицам и потребительским кредитам в 2019 г. по отношению к 2017 г. выросли почти на 38%. По автокредитам на 50%, а по ипотечным кредитам на 10%.

Проанализировав кредитный портфель ПАО «Сбербанк» по отдельным показателям, можно сделать вывод о том, что наиболее востребованным в сегменте кредитования физических лиц является потребительское кредитование.

Также востребованы ипотечные кредиты. Это наиболее рискованные группы кредитования и банку следует предусмотреть дополнительные меры по минимизации рисков.

В сегменте кредитования юридических лиц наибольшую долю ссудной задолженности имеют предприятия крупнейшего бизнеса. Это обусловлено, в первую очередь, кредитной политикой банка и его лидирующим положением в отрасли. Данная группа предприятий обладает пониженным уровнем риска невозврата, поэтому политика банка направлена на поддержание и развитие долгосрочного сотрудничества с корпоративным сектором экономики.

Таблица 8

Ключевые показатели деятельности АО «Райффайзенбанк»

|

Показатель |

01.01.2018 |

01.01.2019 |

Изменение, % |

|

Чистая прибыль |

66433165 |

74568358 |

112,25 |

|

Активы |

1115246077 |

1274486274 |

114,28 |

|

Кредитный портфель |

44949293 |

599343584 |

154,01 |

|

Собственные средства (капитал) |

130152526 |

172847612 |

132,80 |

|

Прибыльность активов |

26 773 431 |

37 105 878 |

138,59 |

|

Прибыльность капитала |

130 152 526 |

172 847 612 |

132,80 |

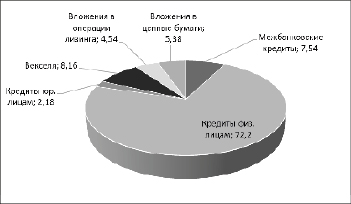

Рис. 1. Структура работающих активов Банка на 01.01.2020 г.

За последние 3 года с 2018-2020 гг. рекордный рост в деятельности показал АО «Райффайзенбанк», который за год вырос почти на 80%, до 258,1 млрд руб. (при этом ВТБ 24, один из крупнейших банков страны, показал рост 32,3 млрд в 2015 году до 223,4 млрд руб. в 2019 г.).

Рассмотрим АО «Райффайзенбанк» более подробно и отметим его ликвидность (табл. 8).

Активы АО «Райффайзенбанк» в анализируемом периоде выросли на 112,25 %.

Структура доходных активов АО «Райффайзенбанк» на 01.01.2020 г. представлена на рисунке 1.

Наибольшую долю в пассивах АО «Райффайзенбанк» занимают средства клиентов, не являющихся кредитными организациями. Причем, если в начале периода их доля составляла 63,7%, то к концу она снизилась на 2,1 п.гт и составила 94,0 % [18].

На основании показателей доходов, расходов и прибыли АО «Райффайзенбанк» можно сделать вывод о том, что коэффициент соотношения комиссионного и процентного доходов практически изменился на 0,12. Комиссионные и процентные доходы выросли практически равномерно. Это говорит о положительные динамики доходов банка (табл. 9).

Соотношение процентных доходов и расходов несколько увеличилось за счет роста процентных доходов. Коэффициент без рискового покрытия расходов изменился на 0,2 и в 2019 г. составил 0,09. Коэффициент эффективности затрат в 2018 г. составил 1,87, в 2019 г. – 2,45. Это говорит о положительном динамике доходов банка.

Делая общий вывод о деятельности банка, можно сказать, что АО «Райффайзенбанк» держится на стабильно высоком уровне. Уступает только банка, входящим в первую пятерку, таким как Сбербанк, ВТБ 24 и т.д.

Таблица 9

Показатели доходов, расходов и прибыли АО «Райффайзенбанк»

|

Наименование показателя |

Значение |

Изменения |

|

|

2018 |

2019 |

||

|

Коэффициент соотношения комиссионного и процентного доходов, К1 |

0,08 |

0,12 |

0,04 |

|

Соотношение процентных доходов и расходов, К2 |

2,82 |

2,94 |

0,12 |

|

Коэффициент безрискового покрытия расходов, К3 |

0,07 |

0,09 |

0,02 |

|

Коэффициент эффективности затрат, К4 |

1,87 |

2,45 |

0,53 |

АО «Райффайзенбанк» является достаточно конкурентоспособным, регулярно занимает высокие места в финансовых рейтингах и планирует войти в пятерку лучших в ближайшее время.

Но в тоже время, рост портфеля ценных бумаг ВТБ стал был намного более умеренным [16].

Далее рассмотрим рейтинг банков с наибольшим портфелем ценных бумаг по состоянию на 01.01.2019 г. (табл. 10).

В современной практике российского фондового рынка ликвидность финансовых активов часто оценивается по методике ММВБ, в которой предложены следующие критерии ликвидности (высоко, средне и низко ликвидные) ценных бумаг (табл. 11). В качестве иллюстрации этой методики приведем перечни акций разных уровней ликвидности: высоким (табл. 12), средним (табл. 13) уровнем (показатели представлены на момент закрытия торговой сессии 19.09.2020 г. Опорный портфель инвестора в целом имеет положительную доходность и средний уровень ликвидности (таблица 13).

Таблица 10

Банки с наибольшим объёмом портфеля акций на 01.07.2019

|

Банк |

Портфель ценных бумаг, тыс. руб. |

Доля бумаг в активах (с РЕПО), % |

|

Сбербанк |

2 357 573 430 |

10,67 |

|

ВТБ |

1 160 547 691 |

12,88 |

|

Газпромбанк |

631 896 822 |

12,59 |

|

ФК «Открытие» |

455 780 931 |

16,1 |

|

Хоум -Банк |

356 160 314 |

16,29 |

|

(БМ банк) Банк Москвы |

296 794 025 |

38,98 |

|

Россельхозбанк |

240 332 961 |

8,8 |

|

«Русский стандарт» |

232 681 776 |

50,92 |

|

Совкомбанк |

223 812 312 |

42,78 |

|

ВТБ24 |

223 568 850 |

7,27 |

Таблица 11

Ключевые параметры акций в оценках ликвидности

|

Уровень ликвидности |

Средний относительный спрэд |

Среднее количество сделок |

Процент торговых дней |

|

Высокий |

<0.01 |

> 10,000 |

> 90 |

|

Средний |

0.01 – 0.04 |

1,000 – 10,000 |

60 – 90 |

|

Низкий |

> 0.04 |

<1000 |

<60 |

Таблица 12

Высоколиквидные акции

|

Эмитент |

Среднее за 30 календарных дней (торговых дней: 22) |

Процент торговых дней |

|

|

Относительный спрэд |

Количество сделок |

||

|

ВТБ, акция об. |

<0.01 |

21 067 |

100 |

|

Газпром, акция об. |

<0.01 |

33 396 |

100 |

|

ГМК Норильский никель, акция об. |

<0.01 |

15 099 |

100 |

|

Лукойл, акция об. |

<0.01 |

14 493 |

100 |

|

Магнит, акция об. |

<0.01 |

10 368 |

100 |

|

Мечел, акция об. |

<0.01 |

15 136 |

100 |

|

ММК, акция об. |

<0.01 |

11 176 |

100 |

|

Московская Биржа, акция об. |

<0.01 |

26 587 |

100 |

|

НЛМК, акция об. |

<0.01 |

14 279 |

100 |

|

Роснефть, акция об. |

<0.01 |

13 103 |

100 |

|

Россетти, акция об. |

<0.01 |

16 315 |

100 |

Таблица 13

Акции среднего уровня ликвидности

|

Эмитент |

Среднее за 30 календарных дней (торговых дней: 22) |

Процент торговых дней |

|

|

Относительный спрэд |

Количество сделок |

||

|

Polymetal International, акция об. |

<0.01 |

1 886 |

100 |

|

АФК Система, акция об. |

<0.01 |

3 189 |

100 |

|

Детский мир, акция об. |

<0.01 |

2133 |

100 |

|

Банк Санкт-Петербург, акция об. |

<0.01 |

1 403 |

100 |

|

НОВАТЭК, акция об. |

<0.01 |

3 946 |

100 |

|

Дагестанская ЭСК, акция об. |

<0.01 |

1 191 |

100 |

|

Дикси Групп, акция об. |

<0.01 |

1 176 |

100 |

|

ИНТЕР РАО, акция об. |

<0.01 |

4 564 |

100 |

|

МегаФон, акция об. |

<0.01 |

8 128 |

100 |

Опорные инвестиционные портфели ведущих российских банков, представленных в таблице 10, в целом имеют положительную доходность и средний уровень ликвидности, что отвечает их предпочтениям по соотношению параметров качества ценных бумаг в портфеле и трансакционным издержкам по его управлению.

Заключение

Трансакционная составляющая издержек управления кредитно-инвестиционным портфелем коммерческого банка – важная часть общих издержек формирования и управления банковским портфелем. Ее значение возрастает в случае активного участия банка в операциях с ценными бумагами в роли институционального инвестора, вынужденного учитывать структуру и состав этих издержек в операциях, проводимых на фондовом рынке.

В статье предложена классификация издержек такого рода и проведена их детализация в зависимости от величины инвестиционного бюджета банка-инвестора. Приведены аргументы в пользу повышения активности ведущих российских коммерческих банков в этой сфере финансовых инвестиций. Представлены портфели финансовых активов этих банков и высказана гипотеза о тесной связи ликвидности ценной бумаги с уровнем трансакционных издержек, связанных с ее включением в портфель банка.

Подробный анализ банков с акциями разных ликвидностей, говорит о том, что в нём не учитывается такая важная характеристика актива, как упругость (resilience) – скорость коррекции, «нейтрализации» цены после сильных флуктуаций, вызванных крупными сделками, то есть дисбаланс спроса и предложения на финансовый актив.

Учёт этой характеристики ликвидности, несомненно, имеет практическую ценность для понимания потенциальной глубины рынка, которая не может быть наблюдаема в условиях стабильного состояния. Однако, на сегодняшний день методы измерения релаксации рынка, применимые на практике, неизвестны.

В российских источниках в последнее время все чаще появляются публикации и методики по проблематике учёта фактора ликвидности в задачах портфельного инвестирования [18].